记者|张乔遇

又一家集成电路设计企业——杰华特微电子股份有限公司(简称:杰华特)向科创板递交了招股书并获受理,中信证券为保荐机构。

杰华特是以虚拟IDM为主要经营模式的模拟集成电路设计企业,主要从事模拟集成电路的研发与销售,目前获得工业和信息化部认定的专精特新“小巨人”企业。

2021年1-9月,公司刚扭亏为盈,但2018年至2021年1-9月的告期内,公司经营活动产生的现金流量净额分别为-5274.31万元、-9231.41万元、-9111.34万元和-2.71亿元,经营活动现金流情况为负。

此次IPO拟募资15.71亿元,公司计划用于高性能电源管理芯片、模拟芯片、汽车电子芯片等的研发与产业化项目和先进半导体工艺平台开发项目,此外还将用3亿元作为发展与科技储备资金。

股权转让存蹊跷

2013年3月,香港杰华特发起设立杰华特,注册资本10万美元。报告期,公司共进行了10轮增资和6轮股权转让,截至招股书签署日,杰华特共有53名股东。

其中不乏明星资本。据悉,华为控制的哈勃投资、深圳哈勃合计持股4.41%,另持有公司0.93%的晨道投资合伙人包含宁德系资本。此外,英特尔持有公司3.4%的股份;比亚迪持有公司0.69%的股份。

本次发行前,杰华特实际控制人ZHOU XUN WEI和黄必亮合计控制47.05%股权。按照发行6800万股测算,本次发行完成后预计ZHOU XUN WEI和黄必亮合计控制40.05%股权,仍将对公司的重大经营决策产生实质性影响。

需要指出的是,2019年3月杰华特第二次股权转让时,持有公司7.93%比例出资额的华睿富华将4%的股份作价2016万元转让给昀竞科技,即1美元注册资本价值51.88元;该转股价格低于前一次增资价格1美元注册资本64.85元。

2019年4月,昀竞科技将持有公司4%的股份作价2520万元转让给了同赢投资,转股价格为1美元注册资本作价64.85元。仅一个月昀竞科技就通过一进一出套现504万元。

另2019年9月杰华特第五次增资时,杰沃合伙(公司员工持股平台)以2000万元的价格认购新增注册资本约127.60万美元,即每1美元注册资本出资15.67元,远低于第四次增资每1美元注册资本出资87.08元的价格。截至公司发行前,杰沃合伙系杰华特第二大股东,持股比例为7.17%。

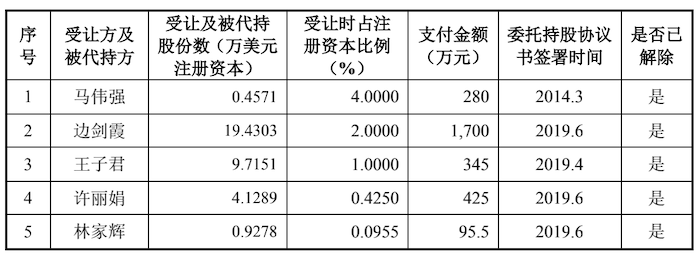

此外,公司历史股权上还存在代持情况。具体为在杰华特有限阶段,实际控制人ZHOU XUN WEI曾经存在以个人名义签署《委托持股协议书》或《转让股份及股东代持协议》,向马伟强、边剑霞、王子君、许丽娟、林家辉5名自然人私下转让并代为持有杰华特有限的股权。

公司表示:上述历史上股权代持形成的背景系受让方因看好杰华特有限的业务发展,希望投资杰华特有限,但因杰华特有限无接收自然人投资方的先例,股东接受上述受让方投资的难度较大,遂与ZHOU XUN WEI协商后签订相关委托持股及代持协议。

截至本招股说明书签署之日,上述人员均已与ZHOU XUN WEI签署补充协议对历史存在的股权代持关系予以解除,且ZHOU XUN WEI已经按照补充协议约定向各方支付了相关款项。

与A公司的神秘关联交易

报告期,公司旗下主要产品为电源管理芯片,包括AC-DC芯片、DC-DC芯片、线性电源芯片和电池管理芯片。2018年至2020年杰华特主要依靠AC-DC芯片和DC-DC芯片,两大芯片平均销售合计占主营业务收入的85%以上。2021年1-9月杰华特实现线性电源芯片新产品的量产,该产品销售收入同比大增330.77%至1.68亿元。

2018年至2021年1-9月,杰华特的营业收入分别为1.98亿元、2.57亿元、4.07亿元和6.65亿元,其中2018年至2020年年均复合增长率为43.37%,归属于母公司股东的净利润分别为-4960.59万元、-7995.06万元、-2.70亿元及6856.31万元。

2020年公司营业收入实现4.07亿元同比增加58.37%,相较于2019年29.80的收入增速大幅提高。

界面新闻记者注意到,2020年公司前五大客户中新增了一家神秘A公司,并且在2020年购入杰华特4145.55万元产品,占公司当期销售收入的10.20%,成为杰华特该年第一大客户。

招股书显示,公司销售模式主要以经销为主,2018年、2019年及2020年1-9月,杰华特经销模式占营收的比重均在90%以上,且报告期内,除A公司外,公司前五大客户均为经销商,仅A公司为前五大客户中唯一一家直销客户。

不仅如此,A公司还与杰华特存在关联关系,2020年A公司对杰华特的成品采购为关联交易,但公司未披露关联关系的具体内容。公司还表示:报告期内,杰华特向A公司销售的平均价格略低于销售给第三方公司的平均价格。

对此,杰华特解释主要系A公司采购数量远多于其他第三方公司,采购规模导致公司对其的定价相对较低。公司与A公司的交易不存在显失公允或利益输送的情况。

此外,2019年至2021年1-9月杰华特还向A公司采购了少量培训服务,金额分别为3.40万元、7.92万元和27.55万元。

销售费用率高于行业

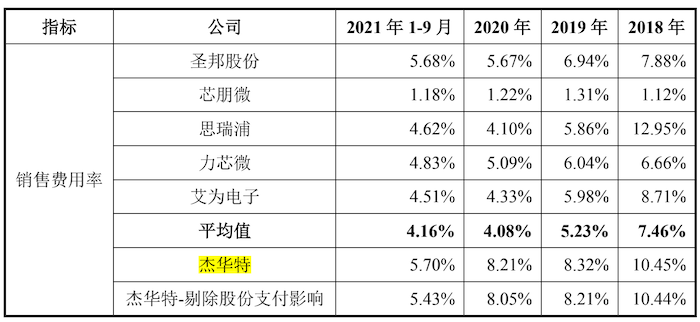

报告期各期,公司销售费用分别为2067.86万元、2136.43万元、3337.07万元和3789.33万元,占各期营业收入的比重(销售费用率)分别为10.45%、8.32%、8.21%和5.70%。

根据公司披露的同行业可比公司的销售费用率来看,杰华特较上述五家公司平均销售费用率7.46%、5.23%、4.08%和4.16%,处于较高水平。

具体来看,报告期杰华特销对销售服务费用和业务招待费用合计支出占各期售费用的比例分别为23.20%、26.38%、22.46%和6.19%,其中销售服务费的占比分别为21.54%、24.02%、19.87%和1.34%,2018年至2020年均处于较高水平。

2020年同行业可比公司的销售费用项下,圣邦股份(SZ300661)市场推广费占比约9.83%;思瑞浦(SH688536)业务招待费占比2.91%;艾为电子(SH688798)宣传费和业务招待费共计占比10.1%,均低于杰华特。

另报告期内,公司对前五大供应商采购金额合计占采购总额的比例分别为74.89%、68.58%、70.25%和70.39%,采购的集中度相对较高。据悉,公司采取虚拟IDM模式,晶圆制造、封装测试等制造环节均由外部供应商完成。

评论