记者 | 胡颖君

三月下旬以来,破净阴霾笼罩下,理财公司产品赎回压力陡增,部分爆款理财一季度份额缩水严重。

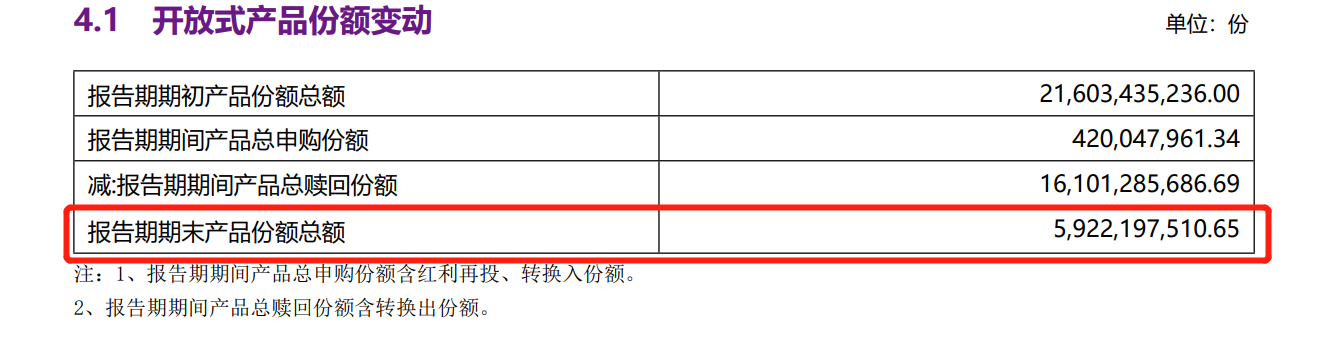

界面新闻记者注意到,近期,光大理财集中披露了旗下理财产品的一季报,发行期募集规模破百亿元的几款爆款理财份额缩水明显。其中缩水最多的是“阳光橙增盈稳健1号”,一季度份额由去年末的216亿份缩水至59亿份,净赎回157亿份,总规模降至61亿元。

资料显示,阳光橙增盈稳健1号于去年2月份成立,募集规模高达216亿元,成为当年的爆款理财产品之一。截至去年末,该产品总规模仍高达229亿元。为何短短三个月过去,该产品总规模便锐减近七成?

一位股份行理财子内部人士告诉界面新闻记者,今年以来,疫情、地缘政治等多重负面因素集中冲击市场,导致市场陷入罕见的悲观状态,股价被打压至极端低水平,在此影响下,市场上含权益的产品都遇到了或多或少的赎回。

作为固收+产品,阳光橙增盈稳健1号主要通过自上而下的大类资产配置,实现对债券、权益和量化策略的动态组合投资和风险分散。该产品由两位投资经理管理。其中,股票部分由方伟宁历任安邦资产研究员、明天控股投资经理助理和方正富邦基金公司基金经理。固收部分投资经理彭程,此前就职于泰康资产、鼎晖投资。目前主要负责光大理财固收及固收+产品管理,在管规模约500亿元。

截至一季度末,该产品净值为1.0344,尚未“破净”。报告期内小幅下跌2.3%,而同期业绩基准上涨3.44%。

从底层资产来看,截至一季度末,阳光橙增盈稳健1号固收类资产占比约59%,未直接投资权益类资产,通过私募资管产品间接投资的权益资产占比35.15%。

投资经理在一季报中表示,一季度股市和债市均出现调整,其中股市调整幅度较大,主要和近期国内外负面因素频出有关。固收部分整体稳健配置,优先股持仓比例比上个报告期明显上升,打新策略收益表现不佳。

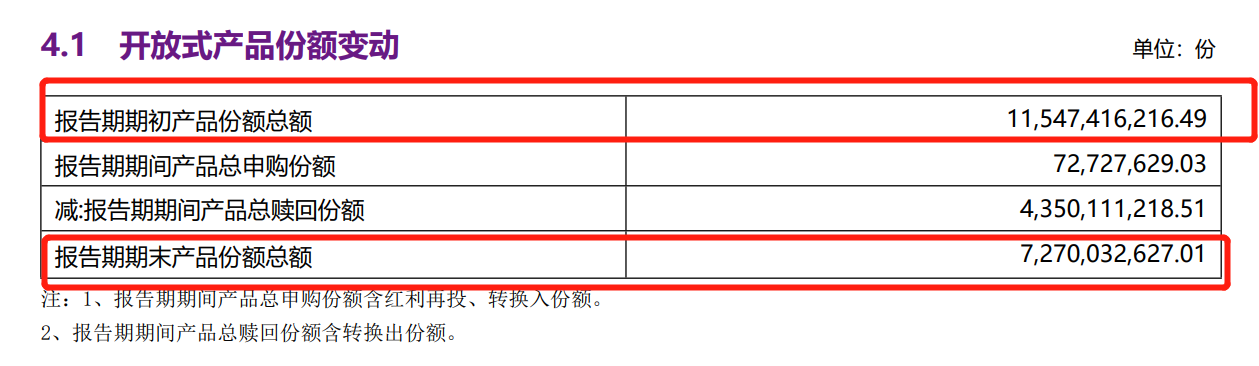

规模“瘦身”明显的不止是阳光橙增盈稳健1号,光大理财旗下另一款百亿级理财产品“阳光橙增盈绝对收益策略”也遭遇大幅赎回。截至一季度末,该产品总份额由115亿份下降至73亿份,缩水近43亿份,总规模则降至75亿元。

界面新闻记者注意到,与前述产品类似,“阳光橙增盈绝对收益策略”也是混合型产品,底层亦配置了一定权益类资产。截至一季度末,阳光橙增盈绝对收益策略单位净值为1.0368,报告期内净值微跌0.82%。

投资经理表示,产品根据市场预判和资金申赎情况,在一季度逐步增加了收益率确定性最高的优先股配置比例,大幅降低了量化中性策略和融券打新资产比例,适当降低了权益配置比例,使产品在一季度的股市大幅下跌中回撤控制在165BP以内。

“虽然上述两只产品业绩尚可,但在比较弱的市场环境下,在开放期,仍有部分客户选择了赎回。”上述股份行理财子人士表示。

业内人士建议,随着时间推移、稳增长措施见效,后续经济、企业盈利可能明显超出目前市场的悲观预期。而从中长期来看,我国经济结构转型过半,新兴产业占比明显提高,经济高质量发展带来内生增长韧劲十足,中长期来看更不应该对权益资产悲观。随着本轮调整结束,对于投资者而言,坚守是更好的选择。

产品遭遇大幅赎回的或许并非光大理财一家。此前据证券时报报道,截至今年一季度末,排名前五的理财公司管理产品余额较去年末出现下滑,其中四家大行理财公司存续规模共计减少超万亿。

4月24日,银行理财登记中心发布的《2022年一季度银行理财市场简况》也显示,截至3月底,理财产品存续规模28.37万亿元,较去年年底披露的29万亿元减少超6000亿元。

华泰固收团队首席分析师张继强表示,理财季末减少大部分是因为季末冲存款,而并非真赎回。大行通常存在理财、尤其是现金管理理财季末减少冲存款的行为,今年一季度末这一行为可能更加明显。3月信贷增速较高,但信贷结构不佳,也会导致一般存款增速慢于贷款,从而导致银行存贷比、流动性等指标短期内弱化,银行有冲存款的必要性。

尽管如此,固收+理财未来仍有一定赎回压力。张继强指出,今年一季度,固收+理财出现较大的赎回压力。直接原因是今年以来股市持续杀跌、债市表现不佳、地产债风险陆续暴露,导致固收+产品业绩表现惨淡+定开产品打开申赎,赎回压力伴随定开打开逐步释放;更深层次的原因是投资者教育问题或者投资者与产品风险特性不匹配的问题。

张继强表示,当前的赎回压力已较此前明显减轻但还未完全释放。未来赎回压力第一是要看股债表现,股票政策底已出现,市场底仍待确认;第二取决于定开产品何时打开,统计来看定开型理财产品在后续四五月份仍处于打开高峰期。

评论