记者 |

2022年以来,受多重因素影响,权益市场整体震荡下行,此前被誉为稳健类产品的“固收+”基金也在市场调整中表现的不尽人意,更有多只基金从收益“+”转为“-”,业绩遭受不同程度冲击。

据wind显示,截止一季度,全市场1200多只“固收+”基金(包括偏债混合型基金、混合债券型一级基金、混合债券型二级基金)总规模达到2.14万亿元,虽然有新发产品加持,但整体规模相较去年年底的2.16万亿元仍略微下滑。

“固收+”基金整体业绩表现不是很“暖心”,一季度仅8.2%的产品获得正收益。负收益的“固收+”基金占比达到九成以上,其中净值跌幅最大的产品,跌幅已经超过了20%。界面新闻记者统计了今年一季度“固收+”基金业绩、规模榜单,其中业绩排在前十位的基金如下表所示:

值得注意的是,统计的前10名里,安信基金张翼飞管理的基金便占据了“半边天”,更是包揽了业绩前三席位。

其中安信民稳增长位居业绩榜首,一季度回报为6.12%,今年以来回报为4.49%,基金规模为15.09亿元,较去年四季度的10.57亿元提升了4.52亿元,或许是由于业绩表现突出,该只基金也受到不少投资者的关注,一季度净申购份额为3.05亿份。面对基民的购买热情,公司从2月末便开始限制50万元以上的大额申购。

不过受开年以来的市场调整影响,该只基金最大回撤幅度达到了10.35%。

作为偏债混合型产品,该只基金权益资产配置较高,股票仓位占比为42.88%,一季度重仓股主要集中在煤炭、房地产和银行等稳健增长的周期板块,例如万科A(000002.SZ)、陕西煤业(601225.SH)、海螺水泥(600585.SH)等、债券部分也主要集中信用评级较高、期权价值较为可观的可转债和金融债。

排在第四位的景顺长城安鑫回报报告期内也取得了正收益,一季度回报为3.62%,今年以来回报为3.83%,规模为1.11亿元,较去年年底略有下滑。产品权益股票持仓也主要集中在地产板块上,债券部分主要重仓了稳定的国债、信用评级较高的企业债和金融债。

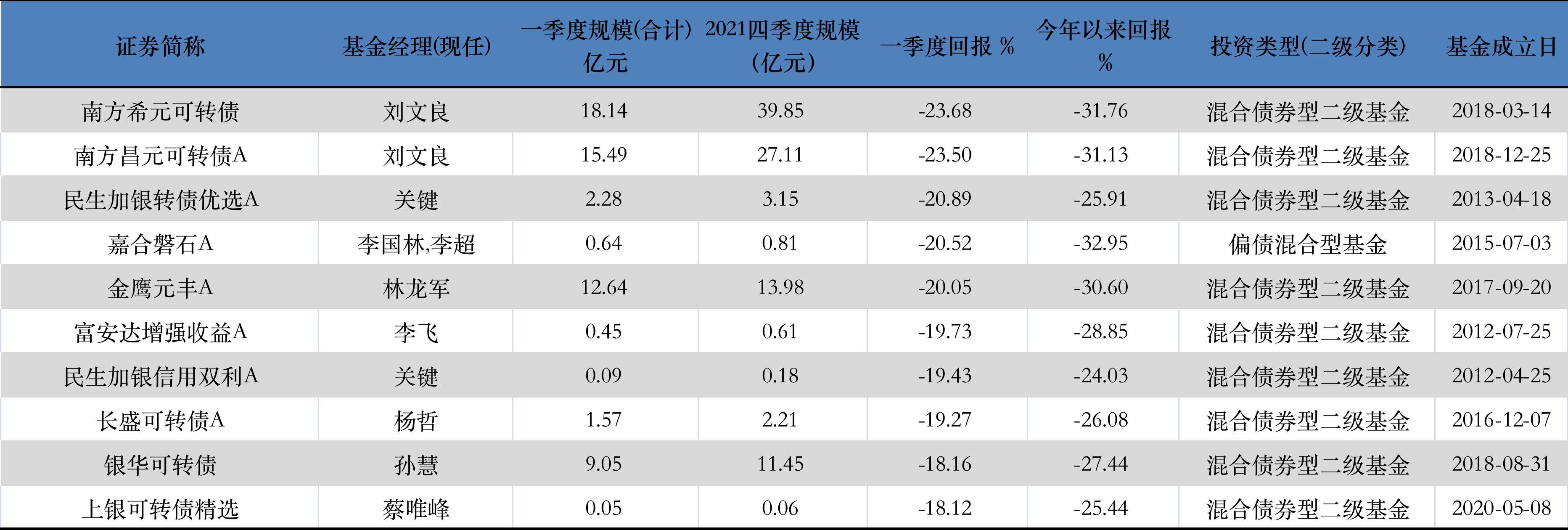

与此同时,受今年以来权益市场回调影响,可转债市场也出现了明显的估值调整,部分“固收+”基金惨遭“重伤”,亏损靠前的前十只基金中可转债基金便占据了很大一部分。

其中刘文良管理的南方希元可转债“受伤”最为严重,一季度回报为-23.68%,今年以来回报为-31.76%。由于业绩不佳,投资者们也纷纷选择赎回,一季度净赎回份额为8.04亿份,规模也一度缩水至18.14亿元。

据基金季报显示,一季度该基金股票仓位为14.20%、债券为82.96%,前五大债券持仓依次是川投转债、温氏转债、G三峡EB1、南航转债、招路转债。

受疫情影响,民航市场未能延续复苏迹象,航空板块遭遇剧烈波动,正股相关的可转债价格也大幅下跌。以南航转债为例,该债券价格已经从2月10日最高点时的149.52元,下跌至4月27日的124.21元,跌幅超15%。

同时刘文良管理的另一只基金南方昌元可转债一季度回报波动也较大,报告期净值增长率为-23.50%,今年以来回报为-31.13%,规模也一度下滑至15.49亿元。

一些非可转债主题基金由于持仓中配置了大量的可转债,在这波市场调整中同样也“元气大伤”。比如金鹰元丰、民生加银信用双利等,今年以来回报跌幅也均超过20%。

值得注意的是,纵使多数“固收+”基金遭遇业绩低谷,市场震荡之下,不少投资者依旧选择“真金白银”买入。

例如俞晓斌管理的富国稳健增强一季度回报虽然为负,但净申购份额达到91亿份,规模更是突增超百亿,一路从去年年底的63.59亿元增加到176.77亿元。

侯杰管理的招商安华也是强势吸金,净申购份额为101亿份,规模增长至395.95亿元。此外,建信稳定得利、广发集裕等多只基金规模也迎来大幅增长。

评论