记者|戈振伟

4月28日,芯天下技术股份有限公司(下称“芯天下”)申请创业板IPO获受理。中信建投证券为其保荐机构,拟募资4.9776亿元。

公开资料显示,芯天下2014年成立于深圳,公司主要从事代码型闪存芯片的研发、设计和销售,向客户提供自主品牌的NOR Flash及SLC NAND Flash 等产品,是业内代码型闪存芯片产品覆盖范围较全面的厂商之一。

芯天下称,公司产品目前已进入三星、美的、中兴通讯、四川长虹等品牌厂商的供应链体系并实现大批量交付和使用。

整体来看,受益于国内芯片行业景气度持续上升,芯天下的产品销售规模和盈利水平在2021年快速提高。

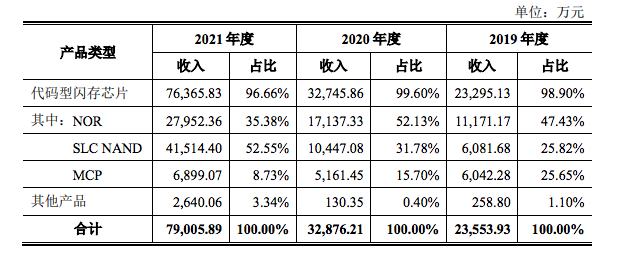

据芯天下披露的招股书,报告期内(2019年、2020年和2021年),芯天下的营收分别为2.49亿元、3.35亿元和7.90亿元;净利润则分别为334万元、253万元和2.13亿元。

不难发现,芯天下的净利几年前还在百万级别徘徊,去年一下飙升到亿级。其营收在2021年只同比增长135.8%,但净利润却增长了83倍。

去年净利润飙升跟产品销售价格上升直接相关。2021年,芯片极度缺货,产品价格暴涨,芯片企业的业绩普遍在这波涨价潮中得以提升,芯天下也不例外。

2021年,芯天下主营业务毛利率达到45.31%,而2019年、2020年还仅仅是19.03%、25.37%。

这也意味着,随着全球疫情平缓,半导体供应链恢复正常,芯片价格回落,芯天下的毛利率将会出现下降,其业绩面临不确定性,高增长持续性存疑。

而且,芯天下所处行业为代码型闪存芯片行业,行业内中国台湾企业华邦、旺宏等龙头企业市场占有率较高。芯天下目前市场占有率较低,整体规模相对较小。

同行业的竞争公司还包括兆易创新、东芯股份、普冉股份、恒烁股份。其中,在 NOR Flash 市场,中国大陆存储芯片行业龙头兆易创新位列第三。

竞争对手利用其品牌、技术、资金优势持续加大该领域的投入,芯天下的产品将面临更加激烈的市场竞争。

芯天下在招股书中进行风险提示,若公司未来产品研发设计、工艺升级或客户开拓未及预期,公司的市场份额和销售额将可能会被挤压,对经营业绩产生不利影响。

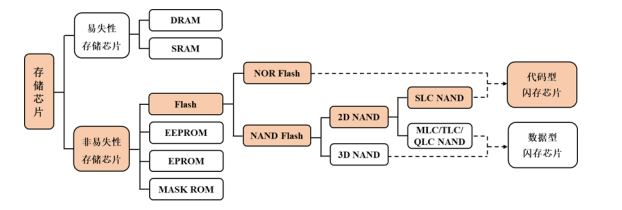

在集成电路领域中,根据产品的功能与结构不同,一般可分为数字芯片、 模拟芯片和存储芯片三大类型,其中数字芯片与模拟芯片的功能以运算及处理各类信息为主,存储芯片的功能以存储信息为主。存储芯片的分类示意图如下:

在消费电子产品中,通常由于主控芯片内存有限,为了存储更多代码程序,需要搭配NOR Flash 或 SLC NAND Flash。

据芯天下披露的招股书,报告期内(2019年、2020年和2021年),芯天下的NOR Flash 产品销售收入分别为1.1亿元、1.7亿元和2.8亿元,复合增长率达到 58.18%;SLC NAND Flash产品销售收入分别为0.6亿元、1亿元和4.15亿元,复合增长率达到 161.27%。

截至2021年年底,芯天下员工一共201 人,其中研发人员占比为52.74%,有68项发明专利和36项集成电路布图设计。

报告期内,公司研发费用分别为 2044.95 万元、3965.72 万元和 6552.44 万 元,占营业收入的比例分别为 8.22%、11.84%和 8.29%,而行业平均值为10.78%、8.05%、7.95%。

近年来NOR Flash行业的工艺制程已逐渐从65nm向55nm乃至 4xnm转变,芯天下称公司的55nmNOR Flash产品在报告期内已实现小批量销售。

截至本招股说明书签署日,龙冬庆直接持有芯天下32.69%股份,为公司控股股东,另一位股东沈月直接持有公司 7.45%股份,二者为夫妻关系。

成立至今,芯天下已获得深创投、红杉中国、国投创业等知名机构的投资,目前深创投、红杉中国和国投创业分别直接持有芯天下3.48%、9.61%和8.99%的股份。此外,深创投旗下的红土星河创投、罗湖红土创投分别持股6.73%、1.66%。

报告期内,公司主营业务成本主要由晶圆采购成本、晶圆测试成本和芯片封测服务成本构成,合计占比为 98.57%、97.55%和 98.31%,这几项成本的变动会直接影响公司的营业成本,进而影响毛利率和净利润。

报告期内,公司向前五大供应商采购的金额分别为2.18亿元、1.89亿元和 4.17亿元,占当期采购总额的比例分别为91.47%、87.54% 和 75.70%,面临供应商集中度较高风险。

评论