文|云酒网

2021年,“高端化”成为啤酒行业最热的词汇之一,几乎所有啤酒企业都杀入高端化的激烈竞争中。如此背景之下,百威啤酒从连续两年业绩亏损中实现净利润增幅84.8%,成绩尤为夺目。

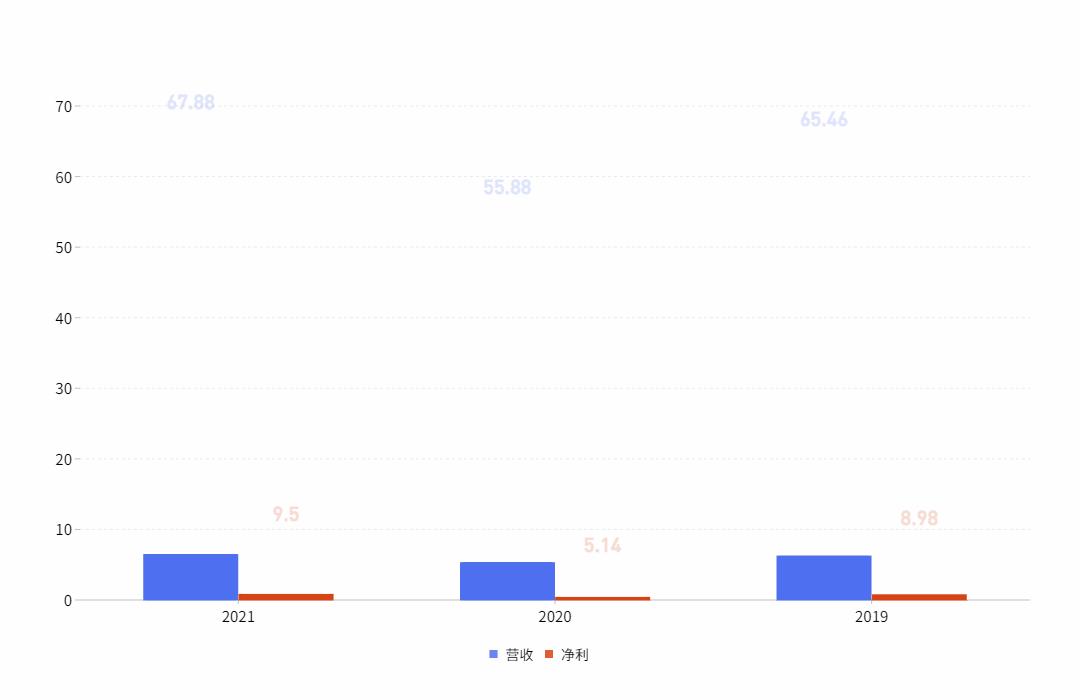

百威亚太年报显示,公司在2021年实现营收67.88亿美元(约合人民币448.88亿元),同比增长21.47%;净利润9.50亿美元(约合人民币62.82亿元),同比增长84.82%。

横向对比也可看出,百威亚太、华润啤酒与青岛啤酒三家头部企业营收和净利润增长强劲,赶超之势明显。

单从利润率来看,百威、雪花、青啤三家企业的数据分别为14%、13.7%、10.5%,相差并不明显。但根据财报显示,华润雪花和青岛啤酒的盈利中,均包含了部分土地收益,分别是土地征收的补偿款和搬迁税后补偿。除去非经常损益,百威依旧牢牢锁定龙头地位,高端优势依然明显。

高端优势稳固,百威迎来“翻身仗”

2021年被公认为啤酒行业高端化元年,而长期盘踞国内高端啤酒老大位置的外来品牌百威亚太已经在高端化方面耕耘多年,其70%左右的营收也都来自中国市场。

2019年9月30日,百威亚太正式在港交所挂牌上市。招股书显示,百威亚太旗下50多个啤酒品牌中,有近60%是高端及超高端品牌。2018年,中国市场消费的80亿升高端及超高端啤酒中,百威占比为46.6%,高于青岛啤酒和华润啤酒的14.4%和11.0%。

在百威亚太成功登陆港股之前几年,其在中国高端及超高端啤酒市场中已经占据了相当高的市场份额,且仍保持逐年提升。这也在一定程度上刺激了国内高端啤酒消费的加速崛起,华润啤酒、青岛啤酒等国内企业也纷纷壮大其高端产品线。

在高端化布局上,百威凭借其全球化的运营和品牌基础,率先在高端市场占据先发优势。

2019全年,百威亚太实现收入65.46亿美元,增长1.8%,不及市场预期的66.38亿美元,同期销量也下滑3%;净利润降至8.98亿美元,不及市场预期的9.68亿美元。

彼时,百威亚太将业绩下滑归结于夜生活渠道持续表现疲软、韩国市场消费者热情减弱等因素。但正是因为百威高端化路线的优势,让其在利润和销量双跌的同时,营收略有上升。中国市场每百升收入增长6.4%,保持了“零售渠道高端及超高端类别领导者”的地位。

2020财年,百威亚太全年实现营收55.88亿美元,同比下滑12.4%;净利润5.14亿美元,同比下滑42.76%。

尽管受疫情影响百威营收利润出现双跌。但其依旧坚持高端化、商业扩张及数字化转型,加快业务复苏并孕育未来的增长机遇。

2021年,在疫情多点散发、经济下滑、消费需求萎靡的背景下,百威亚太取得营收、净利、销售全面增长。在连续两年下滑之后,在华润啤酒联手喜力,嘉士伯加码重庆啤酒,青岛啤酒、燕京啤酒等纷纷布局高端的压力之下,百威的漂亮成绩显然来得并不容易。

就在5月5日,百威亚太发布其2022年一季度业绩报告。报告期内公司实现营收营收16.3亿美元(约合人民币107.72亿元),同比增长1.5%;第一季度净利润3.02亿美元(约合人民币19.96亿元),同比增长29.61%。

有业内人士分析,百威精耕多年的高端市场为其带来了稳固的市场地位,正处于消费升级阶段的中国市场,仍是百威亚太的“福地”,是其业绩增长的重要支撑。

百威亚太也曾公开表示,中国有50%的市场尚未开发,而百威已经确定了大约50个城市,认为这些城市的人均可支配收入已经达到了拐点,啤酒消费将升级至高档啤酒。

结构性提升,百威高净利的“法宝”?

综合国内市场上的大多数啤酒企业的年报业绩来看,2021年是国内啤酒行业竞争极为激烈的一年。头部品牌纷纷通过高端化布局完成了营收、毛利、净利润的增长。

在消费升级带来的产品品质、多元化和个性化需求之下,产品结构性提升显然是啤酒行业利润上升的核心逻辑。百威在大单品和多元化、个性化产品方面的持续发力,或许是其高利润率、高增长的重要法宝。

数据显示,2021年啤酒产量为3562万千升,同比增长5.6%,行业需求回暖,行业集中度进一步向龙头酒企集中。在疫情多点散发和原材料大幅上涨等因素的影响下,2021年啤酒行业产品结构升级持续,其中高端产品维持高速增长,推动了毛利率和净利润率的提升。

2022年初,有研究机构发布数据显示,百威亚太高端产品矩阵(10元以上)占比约38%;重庆啤酒(10元以上)占比27%;华润啤酒(8元以上)占比17%;青岛啤酒(10元以上)占比15%。百威的高端产品在其产品结构中占比最高,在啤酒行业高端化竞争格局下,优势明显。

百威亚太年报显示,中国市场2021财年收入和正常化除息税折旧摊销前盈利分别较2020财政年度增加18.0%及28.7%,且均高于疫情前水平;市场份额于2021财年扩大80个基点,并较2019财年扩大24个基点;超高端及高端品牌组合均于2021财政年度实现双位数增长。

集团于2021年度在中国市场取得稳健业绩,在高端化组合下,销量增加9.3%,每百升收入增加7.9%。增长主要得益于三个方面。

在百威以及百威金尊的带动下,百威品牌在现有和扩张市场中均取得双位数增长。

哈尔滨啤酒实现了从核心及实惠品牌到核心+品牌的消费升级,为品牌带来高个位数的销量增长。

在科罗娜、蓝妹和福佳的带动下,集团在超高端市场也取得强劲的两位数增长。

除此之外,寻求品类扩张、大规模推行品牌创新、针对“她经济”推出多款果酒以及在啤酒类别以外的发力等,都助推了2021年的业绩增长。

回头看,在百威利润销量下滑的2019年,以科罗娜、蓝妹及福佳为首的超高端组合获得强劲的双位数销量增长。科罗娜成为2019年销量第一的超高端品牌,而蓝妹在这一年的销量也超过了一亿升。

科罗娜在2019年推出了一系列体验式营销,例如天猫双十一举行的“Island&Idol”活动、“Make Your Winter A Summer”全国体验活动;蓝妹则补充了其在超高端分部的现有经典拉格啤酒组合。

另外,中国是百威旗下产品福佳按收入计在全球最大的市场。2019年以来,其在中国推出的福佳玫瑰新品深受女性消费者及异性场合欢迎,为其带来强劲增长。

而在受疫情重创的2020年的中国市场上,百威亚太旗下以百威为首的高端组合于2020年第四季取得中个位数增长,百威亚太的超高端组合于2020年第四季表现强劲。科罗娜和福佳仍然是销量第一的超高端啤酒品牌和小麦啤酒品牌,蓝妹继续保持强劲势头并取得双位数增长。

创新能力是啤酒企业应对消费者多元化和个性化需求的关键因素,与众多国产品牌相比,百威在这方面优势尤为明显。

百威亚太针对“她经济”推出的福佳果味啤酒和科罗娜海盐番石榴果味啤酒等产品,也已经在中国市场深耕多年。2021年,福佳果味啤酒系列更是销量翻倍,支撑起其超高端产品的双位数增长。

电商渠道方面,百威亚太推出的百威迷×果味啤酒在618电商购物节期间在食品饮料类名列第一。

此外,百威亚太还大幅增加红牛(RedBull)的经销点,跨界投资即饮饮料品牌MissBerry,后者专为女性和Z世代消费者打造多款果酒。2021年,百威亚太在福建莆田兴建新精酿啤酒厂的消息也受到市场广泛关注。

高端化“道阻且长”,方向在哪里?

复盘百威亚太自发布首份年报后的三年,可以清晰梳理出其在产品结构提升上的多年长期布局,以及结构提升为其带来的高利润率和高增长能力。

其中的市场洞察与产品创新,或许也将成为国内啤酒市场未来发展的主旋律。

但应当看到,百威之后,其他品牌的追赶之势也相当强劲。2021年,华润啤酒、青岛啤酒的营收、净利均实现高增长。

华润啤酒(控股)有限公司首席执行官侯孝海更是明确表示,“通过2020年和2021年两年疫情期的绝地反击和弯道超车,雪花啤酒高端化的速度、质量、规模,都超过当前的预期。”

数据显示,2021年,华润雪花啤酒次高档及以上啤酒销量约186.6万千升,同比增长27.8%,产品结构显著提升。其中勇闯天涯superX、喜力、雪花纯生和雪花马尔斯绿啤酒同比均实现两位数增长,马尔斯绿和superX增长幅度更是超过40%。

2021年,青岛啤酒主品牌青岛啤酒实现销量432.9万千升,同比增长11.6%,青岛啤酒高档以上产品共实现销量52万千升,同比增长14.2%;定位中低端的崂山品牌产量同比下降9.07%,销量同比下降8.68%。从增长变动比例可以推测出,青岛啤酒的产品结构高端化进程明显。

与此同时,重庆啤酒、燕京啤酒等国内大部分啤酒上市公司在2021年的业绩也都相当亮眼,纷纷加码高端的国内啤酒企业大都尝到了高端化的“甜头”。这也预示着,未来国内啤酒市场上,尽管格局不断变化,高端化仍是很长一段时期内的主流方向。

侯孝海表示,高端上决胜,是以胜、赢为主要核心目标。他希望通过2023-2025三年时间,使雪花啤酒高端化的速度、规模、份额和质量,都在行业当中处于领先地位。

青岛啤酒也在年报中表示,国内啤酒市场已进入平稳发展的新阶段,目前中国前五大啤酒企业已占市场约80%的份额,产品结构提升、质量提升、品牌提升尚有较大空间,市场竞争格局相对稳定。

评论