记者 |

5月23日,欧洲央行行长拉加德在欧央行官网上发表文章称,该行将致力于恢复欧元区货币政策正常化。

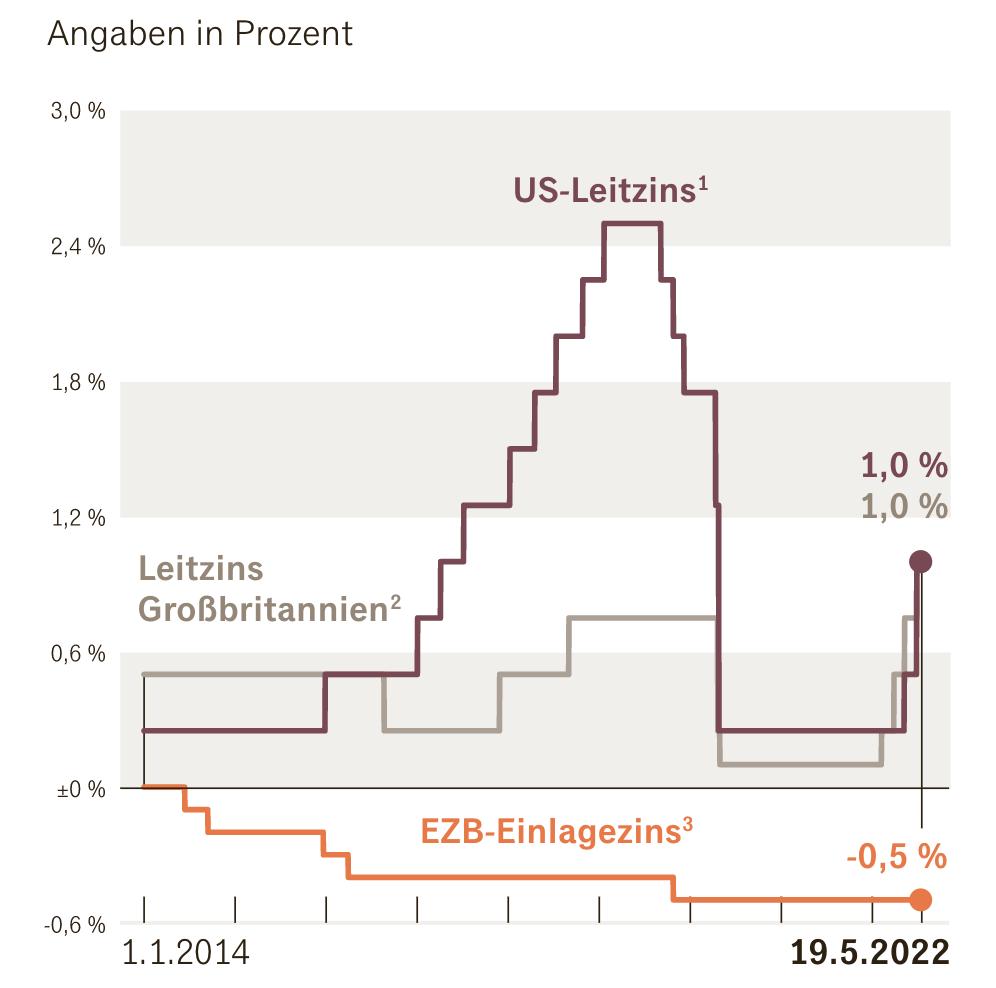

拉加德表示,欧洲央行将在7月开启加息,并在9月底之前告别负利率时代,这也是欧洲央行首次对外发出明确的紧缩信号。考虑到目前欧洲央行的关键利率仍维持在-0.5%的负值区间,拉加德的表态意味着欧洲央行将在未来4个月内加息至少50个基点。

欧洲央行的货币政策调节工具主要着眼于三大利率:存款机制利率DF、主要再融资利率MRO以及边际放款利率MLF。目前欧元区三大利率水平分别为-0.5%、0%以及-0.25%,其中存款机制利率DF也被称为隔夜拆款利率,是欧元区货币政策的关键利率,代表着欧元区金融机构将流动资金存放于欧央行需支付0.5%的惩罚性利息。

欧元区之前已经历了连续八年的负利率时代。欧洲央行于2012年7月首次将关键利率下降至0%,意味着欧元区的量化宽松开始加码。2014年6月,欧洲央行将关键利率进一步下调至-0.1%,之后又连续四次降息至如今的-0.5%。

欧洲央行坚持八年负利率的一个关键指标便是希望将欧元区通胀率维持在2%的温和通胀区间,以促进欧元区经济发展。

随着俄乌战争的爆发以及国际能源价格的暴涨,今年欧元区的通胀率已经迅速超过了欧洲央行订下的2%区间。根据欧盟统计局的数据,4月欧元区通胀率按年率计算达7.5%,连续6个月上涨并刷新欧元区成立以来的历史记录。

相比于欧洲央行姗姗来迟的加息预告,美联储已经于3月16日和5月4日两次分别加息25和50个基点,而英格兰银行更是已经连续四次加息,英国和美国的关键利率目前均为1%,已与欧元区关键利率出现了1.5%的利差。

欧美之间货币政策的差异化也导致欧元兑美元汇率连续一年下跌至1欧元兑1.05美元,逼近20年来的低点,并引发市场对于欧元和美元将达到平价的预期。

德国财政部长林德纳此前在5月20日的七国集团财长会议上就对欧洲央行反应过慢表示了批评:“欧洲目前的通胀风险主要来自于欧元对外价值的变化,疲弱的欧元将进一步推高欧洲的通胀率”。

拉加德在文章中表示,欧洲央行自从去年12月以来就已经开启了货币政策正常化的进程。其中就包括欧央行已经于第一季度停止了名为“大流行紧急资产购买计划”(PEPP)的购债扩表行动,另一项名为“资产购买计划”(APP)的购债计划也将提前至第三季度画上句号。过去六年时间内,欧央行一直通过APP计划每月购债近200亿欧元,以此向市场释放流动性。

拉加德表示,虽然PEPP和APP计划的取消和缩紧已经发挥了作用,但如今欧元区面临的货币政策环境愈发复杂,加息预期日期日益临近,货币政策正常化的路径需要被澄清。

2012年以后欧元区总体通胀率仅为1.1%,核心通胀率仅为1.0%,此前欧央行对于2022年通胀率的预计也仅为1.6%。拉加德认为,低通胀背后反映了需求的持续疲软以及结构性(经济)问题。

而如今,三大因素正在将欧元区通胀率推向新高,包括能源价格、俄乌战争、粮食危机一系列因素导致的进口品和食品价格上涨,供应链堵塞和后疫情时代需求爆发导致的工业品价格上涨,以及报复性消费和劳动力市场供应不足导致的服务价格上涨。

除了这些短期因素之外,拉加德认为,过去十年之内压制通货膨胀的结构性因素也已经发生了逆转。包括全球化退潮、地缘政治对供应链的影响将在一段时间内降低供应链效率,俄乌战争之后欧盟加速绿色转型以摆脱能源依赖也将在中短期提高价格水平。

拉加德预计新冠疫情后的长期通胀率将维持在2.25%区间,消费者的通胀预期也在同步增加,该区间无疑已经超过了欧洲央行2%的长期目标。

同时拉加德指出,欧央行在制定货币政策时还必须考虑欧元区的经济增长。欧元区并未面临总需求过剩或经济过热的局面,消费和投资也依然低于疫情前水平。拉加德援引欧洲央行的数据,表示由于输入性通货膨胀,欧元区在过去一年之内累计向世界其他地区转移了1700亿欧元,相当于欧元区GDP的1.3%。

在复杂的经济背景下,拉加德用渐进性、选择性和灵活性来总结欧洲央行未来的货币政策。

渐进性所指代的,便是欧洲央行将在第三季度结束“资产购买计划”(APP),并于7月首次加息,之后在第三季度末退出负利率。选择性则是指欧央行将保留重新优化货币政策正常化路径的权利。拉加德表示,如果长期通胀率能够保持在2%区间,那么欧央行将逐步进一步将利率提升至中性利率,而调整速度无法预计。拉加德所谓的中性利率预计将在1%至2%区间。

在拉加德发表博客文章之后,欧元立即反应并走强至1欧元兑1.067美元,创下四周来高点。

与此同时,常年以来与欧洲央行保持同步的瑞士国家银行SNB也发表强硬表态,表示若通胀率无法回落至2%以下,该行将“毫不犹豫地收紧货币政策”。4月瑞士通胀率达2.5%,为14年来新高。瑞士国家银行目前仍将利率维持在-0.75%,为世界各大央行中最低的利率。

瑞士法郎在5月23日同样迅速升值至1瑞朗兑1.36美元。

欧元和瑞士法郎的升值也使得美元指数于23日下一步下跌从此前的104.7至102。美元指数反应美元对欧元、日元、英镑、加元、瑞典克朗和瑞士法郎一揽子货币的汇率变化。

评论