记者|梁怡

又一家果链公司开启上市进程。

近日,深圳市通泰盈科技股份有限公司(简称:通泰盈)闯关创业板获受理,保荐机构为华泰联合证券。

公司专注于电子产品功能性器件的研发、设计、生产和销售,下游应用于智能手机、笔记本电脑、平板电脑、智能穿戴等消费电子领域和新能源汽车领域的相关产品及其组件中。

受益于下游消费电子产品市场需求持续增加,2019年-2021年公司业绩快速增长,其中来自苹果的收入占比均超7成,存果链依存症。另外,通泰盈此次募投项目值得细看,尤其是实控人一家2020年突击分红1亿元现又补流1亿元。

业绩高度依赖果链

财务数据显示,2019年-2021年(报告期内),通泰盈分别实现营业收入1.84亿元、2.44亿元和3.13亿元,净利润分别为4944.65万元、7253.19万元和7154.34万元。

通泰盈下游直接客户为终端品牌商上游的组件生产商、制造服务商,包括德赛电池、欣旺达、新普科技、新能源科技、顺达电子等企业,由于消费电子行业终端品牌集中度较高,且产业链呈现规模化、集中化的特征,导致公司客户集中度较高,报告期内前五大客户销售收入占主营业务收入的比重分别为81.16%、88.38%和90.23%。

公司业绩高度依赖果链,报告期内公司明确用于苹果公司产品的销售收入分别为1.33亿元、2.05亿元和2.76亿元,占同期主营业务收入的比重快速上涨,分别为72.21%、84.06%和88.29%,

“果链”公司喜忧参半,喜的是类似于通泰盈这种终端电子产品的上游器件厂商,即便吃不上肉,但也能喝上汤,忧的是前有欧菲光的先例,一旦被迫出局对业绩的影响极大。

通泰盈也在招股书中提到,若公司产品无法获得苹果公司认证而不能持续获得用于苹果公司产品的订单,或者苹果公司采用其他设计方案而公司未能满足其技术需求等不利变化,导致公司订单份额大幅下降,可能对公司业务的稳定性、募投项目的产能消化以及公司盈利能力产生重大不利影响。

界面新闻记者注意到,2021年公司一批产品品控出现异常。

2021年,通泰盈销售给德赛电池的一批功能性器件产品在客户抽检测试过程中部分出现品质异常,客户将所涉及的全部批次成品电池予以报废处理,经协商后由公司承担相关报废损失,合计1200.53万元。

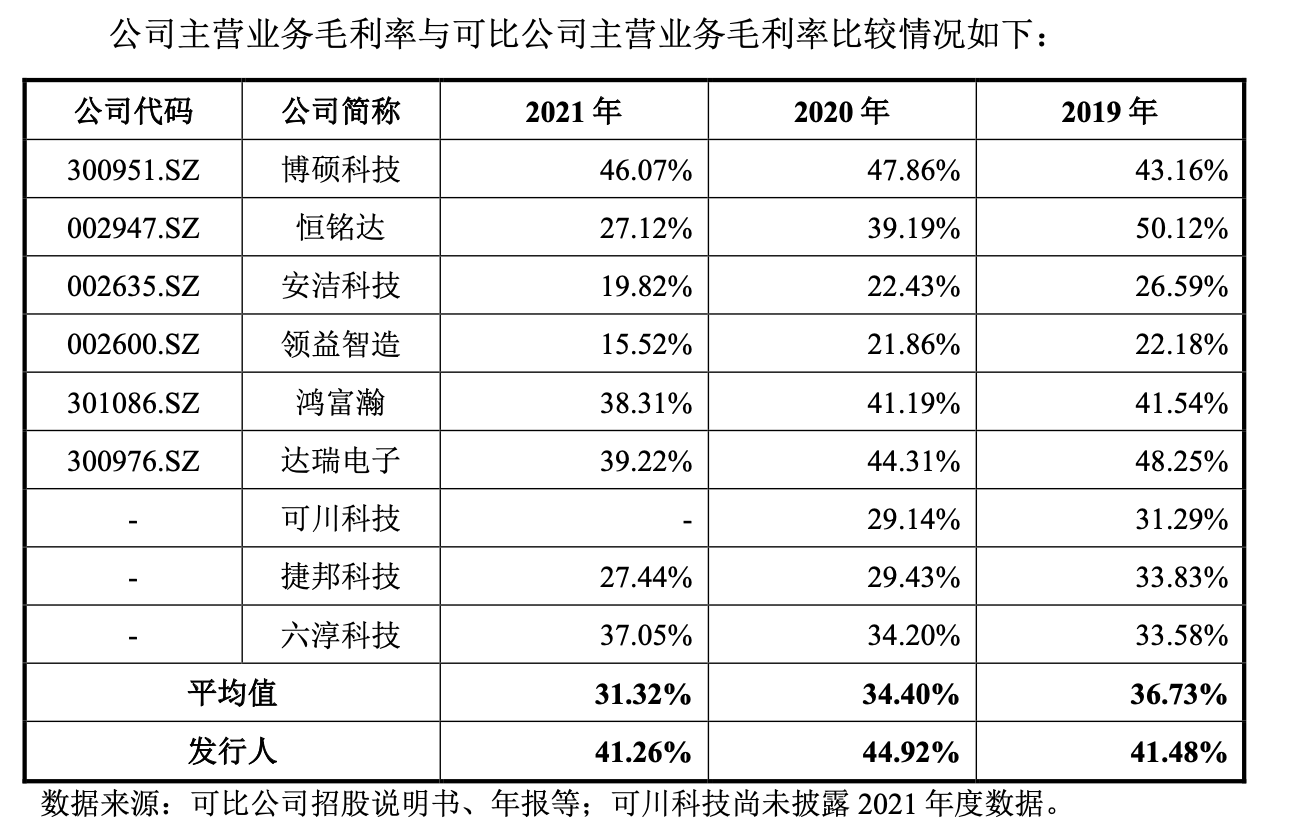

毛利率来看,报告期内公司综合毛利率分别为41.43%、44.90%及41.30%,2020年同比上升3.44个百分点,主要因为毛利率较高(51.33%)的智能穿戴产品领域收入及占比提升。

就行业而言,公司的主营业务毛利率高于可比公司均值,与博硕科技、达瑞电子、鸿富瀚处于相近水平,公司认为其由产品结构、应用领域以及客户结构差异导致。

实控人一家突击分红1亿

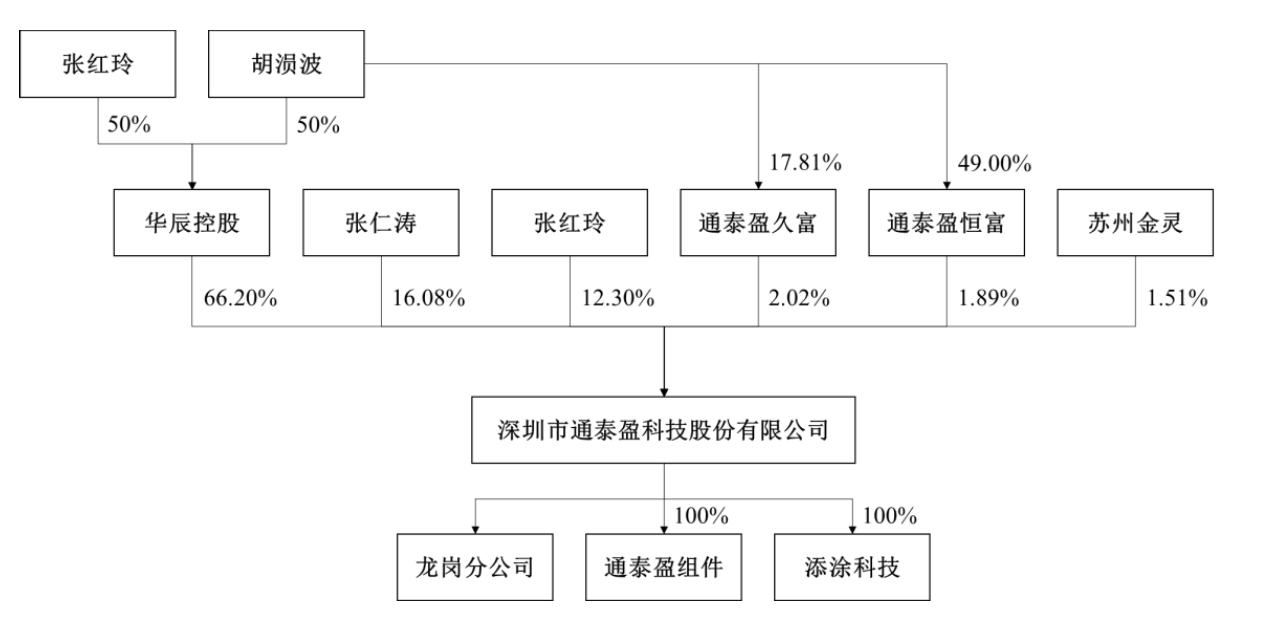

通泰盈有限(公司前身)由胡涢波、张红玲、张仁涛于2014年6月共同出资设立,注册资本500万元,三人分别持股30%、40%、30%。

通泰盈是个典型的家族控股企业。

IPO前,通泰盈的控股股东为华辰控股,实际控制人为胡涢波、张红玲夫妇,两人合计控制公司82.41%的股份,同时实控人的一致行动人张仁涛(张洪玲的哥哥)持股16.08%;其余则为两个员工持股平台和外部股东苏州金灵。

值得注意的是,通泰盈2020年突击分红1亿元。

2020年9月3日,通泰盈有限召开股东会,审议决议向股东分配现金股利1亿元,股利分配于11月完成。彼时公司由华辰控股持股70%(张红玲持40%、胡涢波持30%),张仁涛持股30%,因此该笔分红全部落入实控人一家的口袋。

截至2019年底,公司未分配利润达1.5亿元,而2020年末仅2138.71万元。

此外,界面新闻记者还注意到,因上市不达预期公司原股东春阳云瑞清仓离场。

2020年12月,外部股东春阳云瑞对公司进行增资,增资价格为7.38元/股,公司注册资本由7660万元增加至7780万元。同时,春阳云瑞与华辰控股、胡涢波、张红玲签订补充协议,约定如果公司未能于2022年12月31日之前实现在中国境内A股首发上市,则要求其回购公司股权。

然而,因公司上市时间与春阳云瑞预期存在差异及市场环境变化,经评估市场情况及退出收益等情况,春阳云瑞并没有要求前述股东回购,而是选择于2022年4月将股权转让给苏州金灵,每股作价12.61元,因此春阳云瑞的净收益约627.6万元。

募投项目合理吗?

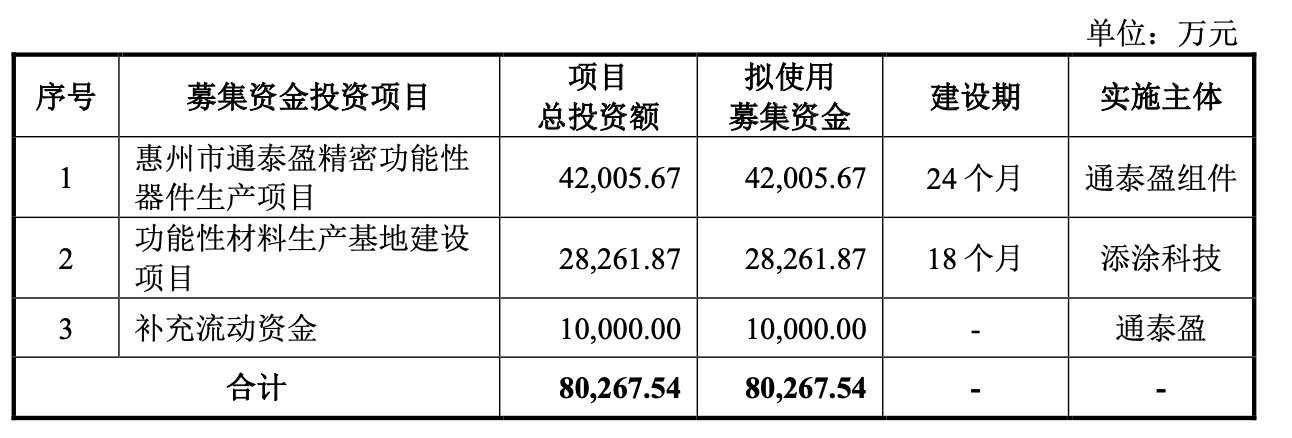

本次IPO,通泰盈拟募资约8.03亿元,而截至2021年年末,公司总资产为2.93亿元,募资额是总资产的2.74倍。

在惠州市通泰盈精密功能性器件生产项目中,资金用于购买土地、新建洁净车间、办公楼、员工宿舍、门卫室等建筑物,以及生产线建设及配套工程等,其中建筑工程费为2.04亿元。该项目围绕公司现有主营业务进行产能扩充,但公司并未披露到底新增多少产能,又是否能够消化?截至2021年底,公司功能性器件产品的产能为24.39亿件,产能利用率为82.88%。

其次,在功能性材料生产基地建设项目中,资金用于购买土地、新建洁净车间、办公楼、员工宿舍等建筑物,以及生产线建设及配套工程等,其中建筑工程费1.52亿元。该项目系公司向产业链上游布局,实施后可自行生产功能性材料。

然而公司过去并未有“实操”经验,仅停留在技术积累层面。招股书显示,公司已在上游功能性材料领域掌握了高强度防水抗腐蚀无基材胶技术、高粘结强度压敏胶技术、耐湿热压敏胶技术等3项自主研发的核心技术,截至2021年底,公司已有设计开发的17款材料写入终端品牌的图纸中。

同时,实施主体添涂科技成立于2021年12月8日,尚未开展经营,似为该项目专门设立。因此降本增效的作用有多大还待观察。

还需注意的是,通泰盈两个项目中均包括高昂的建筑工程费,但公司实则是个轻资产的运营模式。2021年末,公司非流动资产为4674.65万元,占资产总额的比重仅15.88%,其中固定资产2344.99万元,同时公司目前主要生产经营场所均为租赁取得,报告期内尚未取得自有土地、厂房等不动产。

最后,通泰盈的实控人一家人先突击分红1亿元,再拟通过IPO补流1亿元是否合理?截至2021年底,公司的资产负债率为25.67%,并没有外债负担,货币资金为7468.07万元。

评论