记者 |

美东时间5月25日下午2点,美联储公布了5月份联邦公开市场委员会货币政策会议(即FOMC议息会议)会议纪要。

纪要显示,美联储认为需要在6月和7月的议息会议上分别再次加息50个基点。与会者认为,迅速转向至中性利率政策是十分重要的,根据不断变化的经济前景和风险,进一步的限制性政策立场很可能将变得合适。这也意味着,部分美联储官员认为在9月再次加息是可能且有必要的。

根据美联储的现有章程,全名为美国联邦储备系统的美联储由12个地区性的联邦储备银行组成。12名联储银行代表(即地区联储主席)之中的5位与7位联邦储备委员会(FED)的理事共同组成FOMC,该委员会每年召开8次议息会议,并在会上决定最新的利率决议以及货币政策。

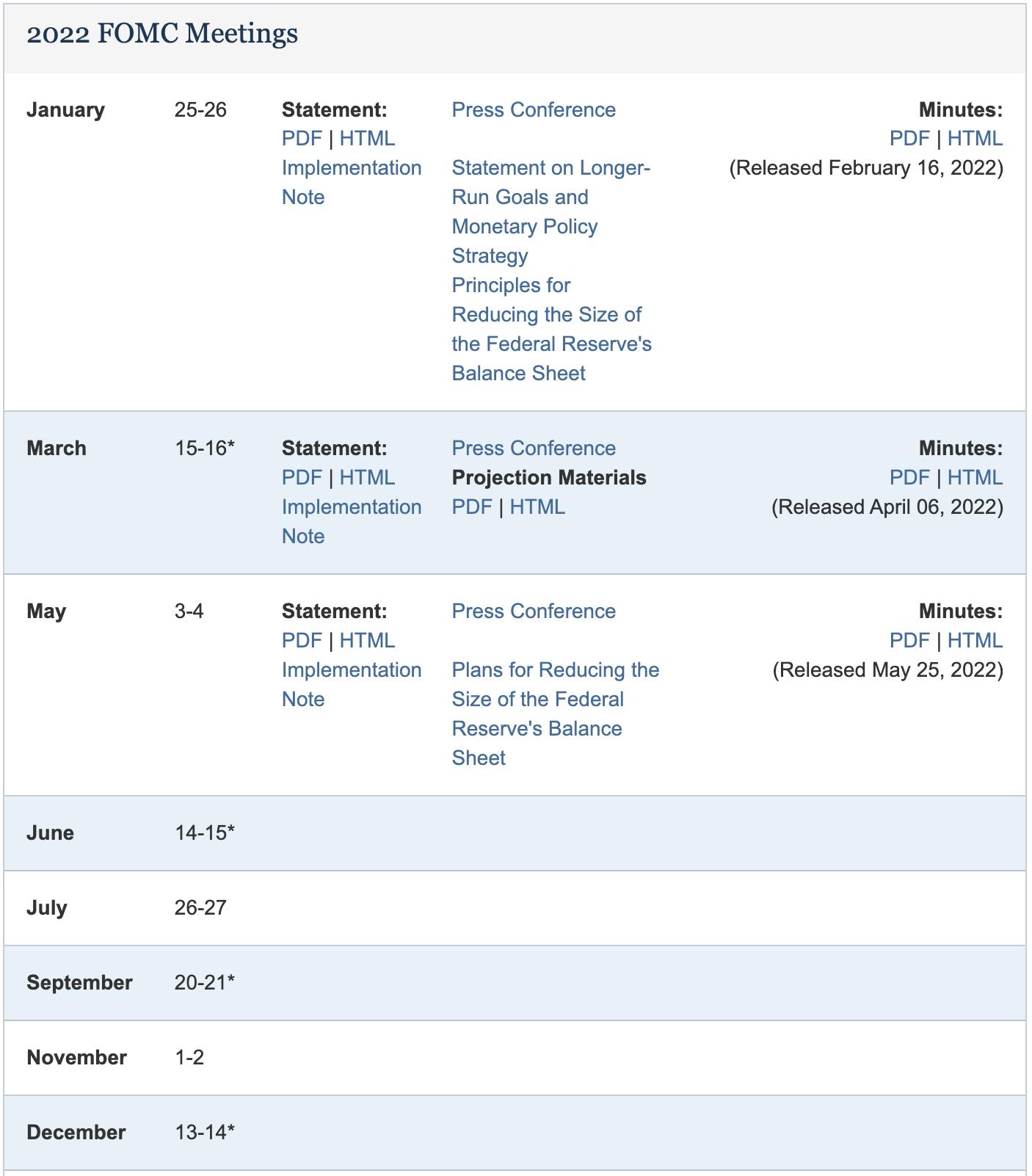

除了此前美联储分别加息25和50个基点的3月16日议息会议与5月4日议息会议之外,美联储今年还将于6月15日、7月27日、9月21日、11月2日与12月14日召开5次议息会议,这五次会议也是美联储今年可能再度加息的五个时间节点。

与议息会议之后对外公布的简短扼要的决议声明不同,会议纪要虽然通常比决议声明推迟两至三周公布,但是纪要之中涵盖与会者对于重大政策问题的讨论以及对决策的解释与补充。因此该纪要通常反应了联储官员们对美国经济形势的观点,也暗示了之后议息会议的政策方向。

纪要再次提及,6月和7月两次分别加息50个基点得到了大多数与会者的支持。这也意味着,7月27日,美联储的联邦基准利率目标区间将从目前水平进一步提高100个基点至1.75%-2%。

直到5月4日的最新一次加息之前,美联储已经22年没有一次性加息50个基点,自2006年以来已经16年没有在连续两次议息会议上持续加息。

在资产负债表问题上,纪要显示,美联储官员在会上制定了自6月起缩表9万亿美元的计划。缩表规模将达到每月950亿美元,包括600亿美元的国债以及350亿美元的抵押贷款支持证券(MBS)。

至于7月27日议息会议之后的货币政策动向,纪要中则显示与会官员表达了不同的看法。

其中克利夫兰地区联储主席Loretta Mester在演讲中表示:“我需要看到数个月的通胀数据持续下降,如果到9月通胀未能缓和,那么可能需要加快加息步伐”。

圣路易斯联储主席James Bullard的表态则更加鹰派,并呼吁美联储在今年年底之前将联邦储备利率提到至3.5%。若考虑到目前联邦储备利率的1%与圣路易斯方面的目标还有250个基点的差距,在最鹰派的表述下美联储将在今年之后的五次议息会议上次次加息。目前市场的主流观点是美联储会在年底将联邦储备利率目标区间提升至2.5%-2.75%。

相比之下,芝加哥联储主席Charles Evans和费城联储主席Patrick Harker更为鸽派,均对通胀即将放缓表达了乐观态度,并建议美联储可以在9月将加息幅度下降至更加保守的25个基点。亚特兰大联储主席Raphael Bostic也在署名文章中表示9月可能暂停进一步加息,并将此比喻为“即使是蜂鸣的救火车在十字路口也会减速”。

至于美联储主席鲍威尔本人在上周接受《华尔街日报》采访时亦重申了稳定物价的决心,并表示“恢复物价稳定是无条件的需要,这是我们必须做的”。即使符合当前美国通胀率的实际失业率水平“很可能远高于3.6%”。

此外,纪要之中还出现了近60次“通胀”这一关键词。通胀不仅是5月4日美联储议息会议的最重要议题,也反映了官员们对于通胀未来发展的不确定性。一方面,与会者认为调高的利率以及供应链问题的逐步缓解有助于控制通胀,但在另一方面,俄乌冲突以及持续的新冠疫情可能将进一步加剧通胀。

通胀预期的不确定性也体现在各种统计口径的不同之中。劳工部上周的报告显示,4月消费者核心价格指数(即不包含食品和能源)同比上涨6.2%,消费者价格指数则同比上涨8.3%。虽然该数值依然在40年来的高位运行,但是已经比3月的8.5%通胀率略有下滑。

值得注意的是,美联储内部并不使用劳工部数据作为决策依据,而是使用个人消费支出价格指数PCE。由于PCE并不计算燃油价格等一系列统计口径的不同,PCE的上升幅度通常会小于消费者价格指数CPI,该指数在过去两个月内的数值为5.2%和4.8%。

议息会议上也有与会者提出,美联储的货币收紧政策可能会加剧证券市场的压力。

截至上周最后一个交易日5月20日,标普500指数和纳斯达克指数已经连续第七周下跌,即将刷新2001年互联网泡沫破裂和9·11事件双重利空之后的最长跌势。而道琼斯指数更是录得了周线八连跌,这也是道琼斯指数自1932年——即大萧条期间罗斯福新政施行之前一年——以来最长时间的跌势。

至于本轮加息周期将持续多久,5月4日的议息会议上并未能够达成一致。目前与会者的主流观点是,美联储在2023年将进一步提升联邦基础利率至3%,若通胀未出现缓解迹象,未来12至18个月的利率需要进一步上升至4%左右。

评论