文|快刀财经 Gawaine

编辑|黄晓军

夏日尚未全至,防晒就先成了头等大事。

和热辣的阳光一起随之而来的,还有新锐防晒品牌蕉下的招股书。

招股书显示,2013年成立的蕉下,在8年后年入24.07亿元,较2019年的3.85亿元增长5倍多。以至于,这个品牌成为了中国鞋服行业新兴品牌中零售额最高的品牌,也是年销售超10亿元的品牌中增速最快的。

根据灼识咨询的报告,按其去年的总零售额计算,蕉下已经是当前中国第一大防晒服饰品牌。

在天堂伞占有率超过50%的防晒伞市场,蕉下如何实现营收三年增长6倍,又如何走向防晒服饰第一?这是新消费行业值得探讨的样本。

01 用200元高价的小黑伞打市场

虽然是防晒品牌,但蕉下没有做过任何传统的防晒霜产品,走的全是物理防晒路线。

正如防晒圈有一个人尽皆知的测评,即用胶带隔开涂上多种防晒霜,在太阳下暴晒几个小时后,通过皮肤晒伤程度来测评防晒效果。

但最后网友们得出的一致结论却是胶带胜出,即物理防晒才是硬道理。

蕉下最早的名气,就来自于其成立同年推出的第一款物理防晒产品,自称“防晒黑科技”的双层小黑伞。

其外层是黑色伞面,内层图案辅以高色彩度的花纹,在当时的普遍以单色+蕾丝花边的设计组成的一众防晒伞中相当有辨识度。

作为一款要卖上200元的功能性遮阳伞,蕉下小黑伞出道即绑定住了科技属性。

其所使用的L.R.C涂层,据介绍是一种紫外线阻隔率达99%的科技型涂层,隔热和遮阳效果数倍于市面上防晒伞的普通黑胶涂层。

正是这把噱头十足的防晒伞,初次发售就在2小时内将5000件库存售罄。上市即成爆款,为蕉下带出名气的同时,也成就了该品牌畅销4年的明星单品,一举成为在线渠道伞类品牌销售额第一名。

四年后,蕉下推出了胶囊系列的防晒伞,主打小巧轻便,半个苹果的重量。

作为蕉下起家的代表产品,两款防晒伞年销售额都曾超过3000万元,经典小黑伞的累计销量超过450万把。

有了市场占有率的基础之后,蕉下由此开始了品类上的拓展。

2017年,在各类伞具的基础上,蕉下又推出了袖套、帽子等非伞类防晒产品;2019年,围绕户外、硬防晒,推出了包括防晒口罩、防晒衣、防晒帽在内的一系列产品。

直到2021年,蕉下的产品品类已经扩展到了帆布鞋、马丁靴,甚至内衣及配饰等其他非防晒户外产品,覆盖了休闲运动、旅行度假、踏青露营、城市生活等数个不同场景。

以标准新消费起盘模式(即一个单品做爆款在市场上拉起知名度后,再借此进行品类拓展)从而成长起来的蕉下,成功地将防晒伞这一爆款单品积累的口碑,转化到了其他品类上,转型成了大户外品牌。

全品类的防晒产品

恰如其在招股书中所示,防晒产品只是其探索城市户外生活方式的起点,毕竟卖衣服的蕉下远比卖防晒伞要更赚钱。99元的防晒口罩,409元的马丁靴,429元防晒服......即使价格比市场上的同类产品贵上数倍,依然有消费者追捧。

自打品类扩张之后,蕉下的业绩一路走高。2019-2021年,其分别实现营收3.85亿元、7.94亿元和24.1亿元,3年营收翻涨6倍,年复合增长率达到150.1%。

同时其伞具的营收比重,在业绩最好的2021年却下降到了20.8%,服装产品在营收达到7亿元,排在产品营收榜的第一;帽子实现营收近4.5亿元;墨镜、口罩等产品实现营收6.12亿元。

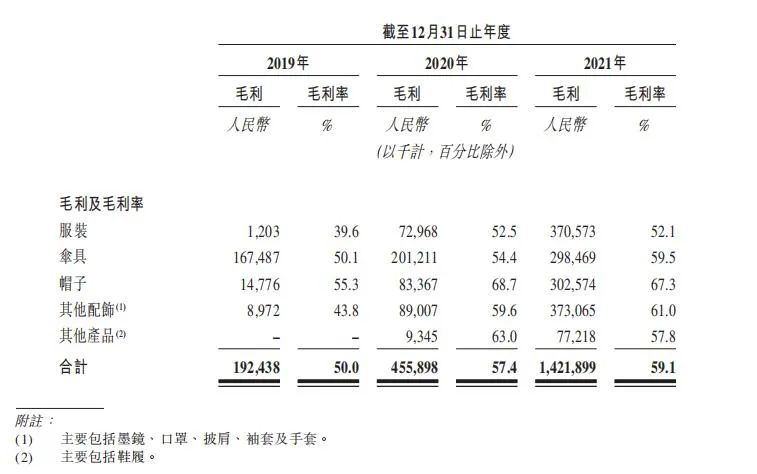

主业卖衣副业卖伞,一路拓品的蕉下瞄准了鞋服市场背后的高毛利。据其招股书资料显示,蕉下的防晒帽、防晒配饰品类,毛利率都超过了60%。

资料来源:蕉下招股书

随着高毛利产品增多,蕉下整体毛利逐年攀升。其2019-2021年毛利分别为1.9亿元、4.6亿元和14.2亿元,毛利率分别为50%、57.4%和59.1%。这甚至超过了被中产们奉为“战袍”的瑜伽裤品牌lululemon,后者毛利率57.7%。

02 是真黑马还是旧闹剧?

营收高,毛利也高,但蕉下真正到手的钱却并不高。

同样根据其招股书资料显示,2019年至2021年,蕉下的经调整净利润分别仅为0.2亿元、0.39亿元和1.36亿元。

同样一起被写入招股书的,还有蕉下的DTC模式,即直面消费者的营销模式。

蕉下在线上的整个营销体系由直播、测评和软文等形式组成,同时搭建了天猫、抖音、微信、微博、小红书等平台矩阵。

目前在小红书上,共有 4 万多篇与“蕉下”相关的笔记,2021年,蕉下同超过600个KOL合作,其中超过199个KOL拥有上百万粉丝,这些直接为蕉下带来了45亿的浏览量。

除此之外,蕉下还频繁进驻李佳琦、罗永浩等头部主播的直播间。去年 5到6月的三十天内,李佳琦就曾3次为蕉下带货,销售额约 2880万元。

DTC模式的全平台营销,在财务数据上的表现,是水涨船高的天价营销费。

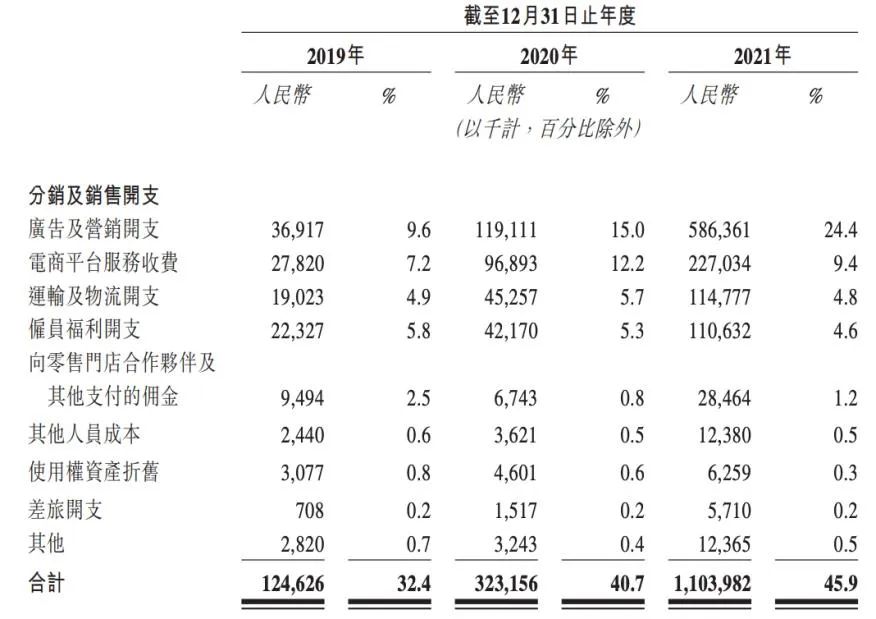

2019-2021三年间,蕉下花费在分销及销售上的开支分别为1.24亿元、3.23亿元及11.04亿元,分别占总收入的32.4%、40.7%及45.9%。

总的来看,蕉下光是电商平台的服务费支出共达3.52亿元、广告营销开支共达7.42亿元,仅在2021年,其广告营销开支就高达5.86亿元。

高营销低盈利,蕉下像是防晒行业的完美日记。

资料来源:蕉下招股书

而完美日记作为国内第一个把DTC模式写入招股书的新消费品牌,曾经同样靠着大手笔的营销,三年就完成了扩张上市的黑马,现在已经积重难返,市值蒸发掉了97%,股价也跌到了不足1美元,走到了退市的边缘。留给大众的印象,只剩一场专为二级市场定制的“圈钱闹剧”。

虽然完美日记通过2021年的调整,达成了总运营费用的减少,但实际上砍掉的都是组织以及人力等后端成本,其前端营销成本仍然需要攀升至40亿的天价数字才能够稳住增长,对流量极度依赖的本质并没有什么改变。

而整个营收的87%都来自于线上渠道的蕉下,对于流量的需求似乎也不会低于完美日记。

2021年,蕉下的总营收涨幅为203%,远低于广告营销费用392%的涨幅。可以看出,虽然蕉下一直在强调自身的研发能力和产品的科技属性,但本质上还是靠着大手笔的营销投入换来的增长。

流量的价格过于昂贵,使得即使采取了高倍率定价的蕉下,其净利润也只有5%。一把200块的伞,将近100块的成本都用在了营销上,其中关于研发的成本,自然少的可怜。

其招股书资料显示,蕉下的研发团队目前由197名员工组成,2019-2021品类扩张期三年间的研发投入分别为1990万元、3590万元、7160万元,占历年营收比重的5%、4.5%、3%,在其营收连年上涨的情况下,研发投入的占比却逐年减少。

而其招股书中所声称的“拥有多元专业背景的技术专家带来强大的研发能力”以及已拥有的123项专利,正在申请的72项专利等,几乎都是以外观为主的专利,科技专利则寥寥无几。捉襟见肘的研发费用,不免让外界怀疑其产品所宣称的“黑科技”含金量到底有几分。

加之从供应链的角度来看,蕉下采用的还是ODM代工模式,即将其所有生产全部交给上游制造商代工后再搬到线上渠道售卖,一边自有黑科技,一边生产全外包。虽然也免去了经营工厂的成本投入,但相比于其他上市品牌却也面临更大的后端风险。

毕竟对于一家准上市品牌来说,“轻资产”的供应链端一无自有工厂,二无独家合作,产品几乎均为第三方厂家生产,并且所用材料也为第三方厂家购买。上游供应链所生产的产品质量以及原材料成本都更难把控。

完美日记母公司逸仙电商

在与其同期出道的完美日记、泡泡玛特等第一代流量品牌登陆二级市场以后仍纷纷跌去大量市值的情况下,研发投入更低与供应链更欠完善的蕉下要用相同方法得到不同结局的概率有多大,恐怕大不过变成下一个完美日记。

03 越来越硬的防晒生意

抛开资本利益,蕉下的成长倒是实实在在地代表着物理防晒的增长需求,特别是硬防晒。

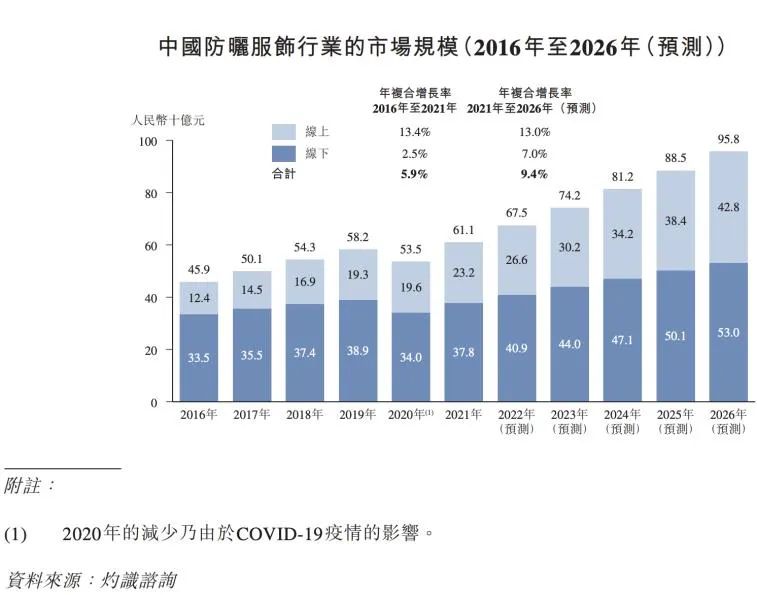

同样来自灼识咨询的报告资料,中国的防晒服饰市场规模已经由 2016 年的 459 亿元增至 2021 年的 611 亿元,按照相似的增速预计, 2026 年将达到 958 亿元。

包括天猫数据显示,硬防晒市场在2020年同比增长近200%,2021年同比增长超过90%。京东户外防晒品类2021年全年成交额同比增长70%,2022年至今同比增长89%。

足见“硬防晒”是一个高增速的品类,比起软防晒用了12年才被市场接受,硬防晒的概念只花了3年,就受到消费者追捧。

区别于防晒霜等化学性质的软防晒,硬防晒通过物理遮盖达到防晒目的,一般包括防晒帽、防晒冰袖、防晒服和防晒眼镜等产品。目前在国内真正渗透的人群大约有2亿人左右,相较于14亿人口的总量,还是一个蓝海市场。

且不止是蕉下,近两年诸多防晒服饰品牌基本都在实现增长,以OhSunny、卡蒙等为代表来看.

卡蒙在15年前以做传统服帽起家,因其创始人发现这两年防晒服帽市场出现激增,便开始转型做防晒服饰,赶上市场红利的卡蒙早早完成了销售过亿。

而2011年成立的OhSunny也做到了在天猫年销6亿,其中防晒服配类目较去年实现了300%的增长。

常服化的防晒穿搭

激增的硬防晒市场主要分化出了三大趋势:数字党防晒、偷懒式防晒和新美学防晒。

数字党防晒,是指消费者关注防晒数据量化,防晒指数升级5倍、冰感升级1.7倍,隔热降温8度,无惧水洗持续防晒……如蕉下、蕉内、UV100等品牌;

偷懒式防晒,指消费者青睐功能多样且方便的防晒产品,一件顶多件,能匹配各种场景的防晒需求,例如卡蒙;

而新美学防晒则是聚焦防晒类目色彩搭配升级、款式设计偏向常服化,如OhSunny、New Era、VVC等。

虽然各自分属的趋势不同,但这些品牌都拥有一个相同的特点,即常服化的穿搭性。

防晒的本质就是防住UVB和UVA这两种紫外线。普通衣料虽也能做到,但几乎纯靠面料的紧密度和厚度来阻挡,能做到的衣物基本也得又厚又不透气,并不适合在炎热的夏天穿着,用普通衣物进行全副武装的防晒方式等同在中暑的边缘试探。

比起以往的消费需求相对简单,仅仅追求防晒产品的功能性,现在消费者会综合考虑防晒性能、外观、便携性等多种因素,对于个体审美和时尚穿搭往往有更多的需求。

从夸张的脸基尼到日常的防晒口罩,老土的防晒袍到时尚的防晒衫,蕉下、ohsunny等品牌的防晒口罩单款线上月销超过20万件,防晒衫则更甚。

常服化的趋势是所有品牌都在争夺的方向。

但关于防晒这门智商税奇多的生意,消费者更愿意买单的到底是“科技”还是美观,最朴实的胶带或许已经给出了答案。

评论