记者|梁怡

近年来,随着禁限塑政策的逐步推进,可生物降解餐饮具市场迎来良好的发展机遇。

可生物降解塑料是指在特定环境下,通过光、生物等途径将塑料大分子链切断变成小分子,最终变成水和二氧化碳完成碳循环、消失在自然界的塑料。

近日,合肥恒鑫生活科技股份有限公司(简称:恒鑫生活)闯关创业板获受理,保荐机构为华安证券。公司以原纸、PLA粒子、传统塑料粒子等原材料,研发、生产和销售纸制与塑料餐饮具。

2019年-2021年,恒鑫生活业绩波动明显,其中2020年下滑受国外新冠疫情和中美贸易摩擦影响,另外公司的“三创四新”究竟是个啥,还待进一步披露。

财务内控不规范

恒鑫生活成立于1997年10月20日,由樊砚茹、严德平2人共同出资设立,注册资本50 万元,分别各持70%、30%。

成立近25年,公司4度更名,前3次名称分别合肥恒鑫印务有限责任公司、合肥恒鑫纸塑制品有限公司、合肥恒鑫环保科技有限公司,而恒鑫生活自2021年6月18日起使用。同时,公司的主营业务也由印刷服务阶段转型到单一纸杯产品阶段再进一步转型到可生物降解产品为主的全系列纸制与塑料餐饮具生产、销售。

恒鑫生活是典型的家族控股企业。

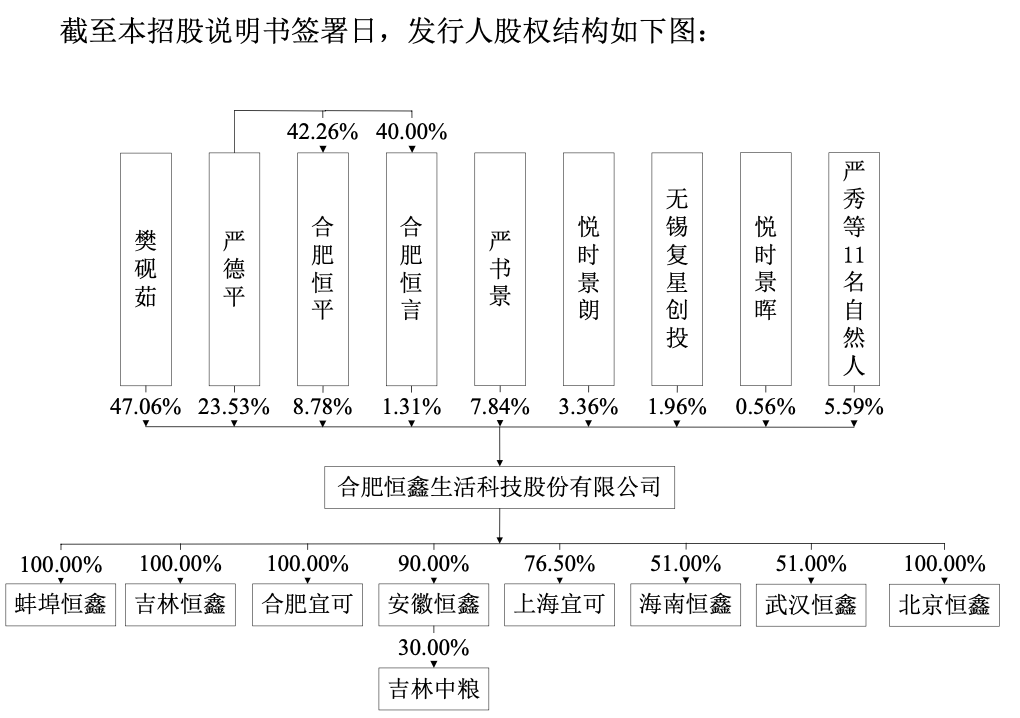

IPO前,樊砚茹、严德平夫妇及其女严书景为公司控股股东、实际控制人,三人合计控制表决权股份比例为88.52%。另外合肥恒平为员工持股平台、合肥恒言为实控人亲属持股平台,悦时景朗、悦时景晖、无锡复星创投为外部股东。

界面新闻记者注意到,报告期内恒鑫生活存在转贷、个人卡收支的财务内控不规范行为,具体情况如下:

可以看到,转贷发生时间、个人卡收支金额较大均集中于2019年,而同期近全年时间公司的股东仅实控人一家人。

一位从事会计工作的人士对界面新闻记者表示,家族企业核心管理层大部分为家族成员,所有权与经营权高度统一,而集权容易导致财务核算不规范等问题,最常见的现象如使用个人账户代收付公司款项。

业绩不稳

财务数据显示,恒鑫生活的经营业绩整体波动较大。2019年-2021年,公司的营业收入分别为5.44亿元、4.24亿元以及7.19亿元;净利润分别为7026.56万元、2487.66万元以及8123.61万元。

其中2020年收入下滑明显,公司称主要受国外新冠疫情和中美贸易摩擦影响,境外销售规模有所降低,由2019年的4.19亿元下滑至2.94亿元;而2021年收入快速反弹,得益于内销收入同比大增171.08%至3.29亿元。

恒鑫生活系瑞幸咖啡、史泰博、亚马逊、喜茶等企业的纸制与塑料餐饮具提供商,报告期内前五大客户的销售占比分别为26.02%、23.90%和25.86%,其中2019年、2020年瑞幸咖啡均为第一大客户,销售占比分别为6.24%、11.57%。

净利润方面,公司2019、2020年非经常性损益较大,主要由股份支付3201.08万元、3760万元所致,扣除后报告期内归母净利润分别为9631.34万元、5631.32万元、7626.36万元,整体也处于下行趋势。

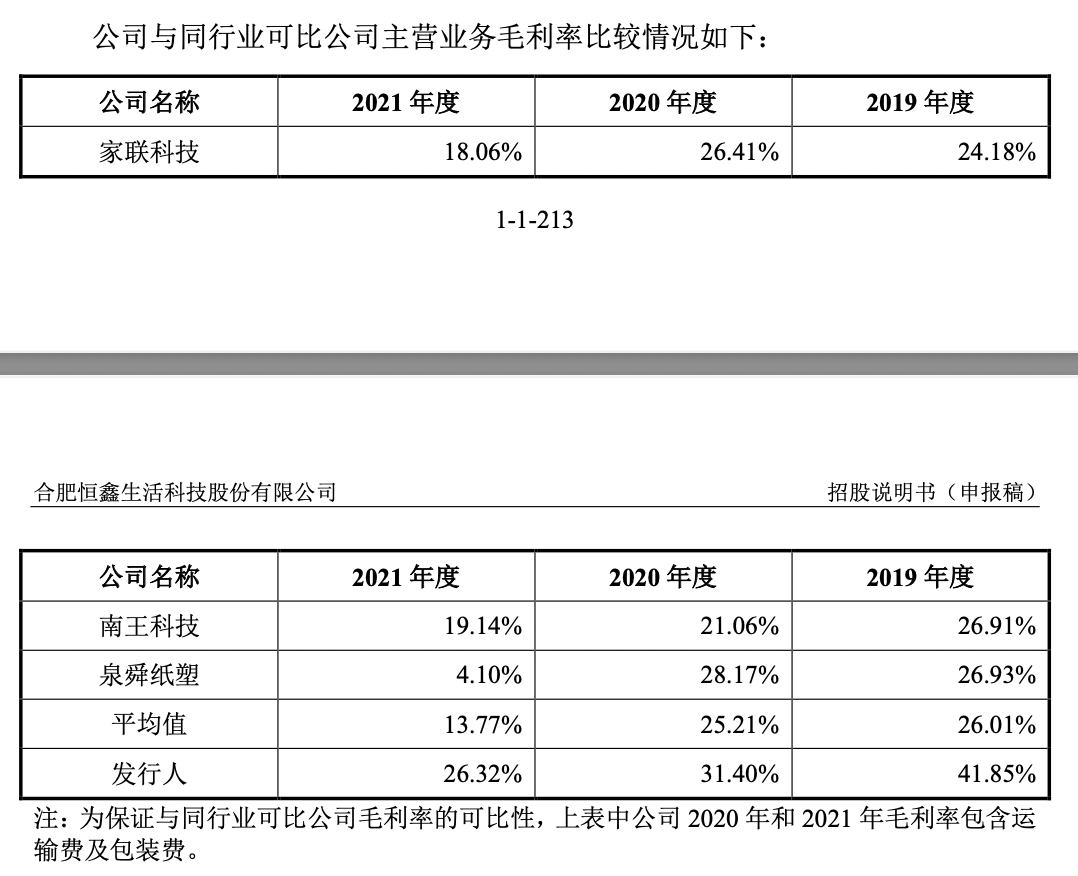

报告期内,恒鑫生活的主营业务毛利率(2020年、2021年剔除运输费及包装费)分别为 41.85%、40.65%和36.17%,2021年下滑较大在于原材料价格上涨。

公司产品所需的主要原材料为原纸和PLA粒子,报告期内两者合计占主营业务成本的比例在60%上下波动。其中原纸行业产能供应较为充分,但原纸价格受纸浆价格、供求关系变化等因素影响较大,其中2021年纸浆价格上涨导致原纸市场价格上升。

然而,从恒鑫生活的选择的同行公司对比来看,公司的主营业务毛利率远超行业均值,公司解释称因不同公司在产业链、产品结构、市场与客户结构、业务规模等方面存在差异。

但界面新闻记者注意到,除了家联科技之外,另外两家公司跟恒鑫生活的主营业务并没有很强的可比性。

公开资料显示,家联科技(30119.SZ)于2021年12月9日登陆创业板, 主要从事塑料制品及生物全降解制品的研发、生产与销售,业务涵盖全降解材料、全降解塑料制品、塑料日用品等。2021年,公司实现营业收入12.34亿元,同比增长20.28%,其中塑料制品10.67亿元、生物全降解材料制品0.92亿元。

根据家联科技第3轮审核问询函,公司生物全降解产品的主要竞争对手包括武汉华丽生物股份有限公司、江苏天仁生物材料有限公司、合肥恒鑫环保科技有限公司(即恒鑫生活)。

“三创四新”还待披露

招股书显示,公司的创新、创造、创意特征主要体现在技术、生产与产品方面。其中技术聚焦于PLA粒子改性技术、纸张淋膜技术,生产表现在设备与工艺、智能化生产及质量控制方面,产品则是推广可生物降解的新型环保减碳产品,持续拓展新型环保产品的应用场景等。

竞争优势上,恒鑫生活在竞争优势上具备产业链和产品线优势、技术优势、可生物降解系列产品优势、生产规模优势、质量控制优势以及品牌及客户优势6个方面。

前述提到,恒鑫生活对于同行的选择上并不具有说服力,同时招股书显示,公司连续4年被评为中国轻工业塑料行业(降解塑料)十强企业,因此选择前述企业对比是否能说明公司的技术先进性、竞争实力、市场地位以及相应风险等存疑。

报告期内,恒鑫生活可生物降解产品的销售收入分别为2.89亿元、2.17亿元以及4.12亿元,占比分别为54.39%、52.35%和59.19%,整体呈上升优势,但无法得知其在行业中的竞争优劣。

另外,从其它一些硬指标来看:专利方面,公司目前拥有2项发明专利、81项实用新型专利、15项外观设计专利;研发投入方面,报告期内公司研发费用分别为2332.54万元、1962.48万元和3215.24万元,占营业收入的比例分别为4.28%、4.62%和4.47%,截至2021年末,公司研发人员为119人,占比9.43%。

值得注意的是,报告期内恒鑫生物累计研发投入7510.26万元,而2019年、2020年仅公司的股份支付合计就达6961.06万元,而同期家联科技累计研发投入1.15亿元。

此外,界面新闻记者查阅家联科技多轮审核问询函发现,其技术先进性、竞争能力甚至创业板定位被监管层多次提问,因此恒鑫生物的“三创四新”在接下来的问询中或待进一步披露。

本次IPO中,公司拟募资8.28亿元,其中5.38亿元用于年产3万吨PLA可堆肥绿色环保生物制品项目、0.85亿元用于智能化升级改造项目、0.56亿元研发技术中心项目以及1.5亿元补充流动资金。

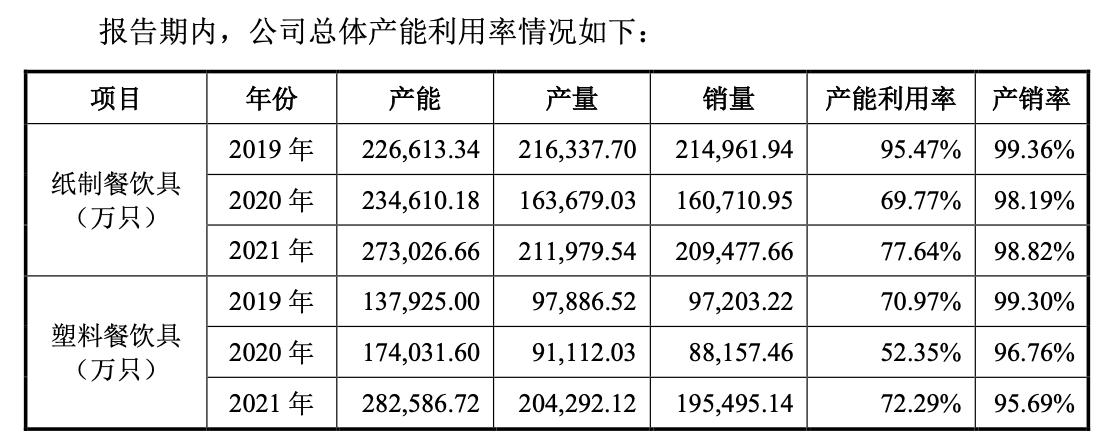

其中,年产3万吨PLA可堆肥绿色环保生物制品项目计划生产产品包括PLA 杯、杯盖、杯套、纸碗、刀叉勺和吸管等,“3万吨”具体对应多少只公司并未说明,但报告期内纸质餐饮具的产能利用率整体下滑,2021年仅77.64%,同时塑料餐饮具的产能利用率有所波动并且不高,因此新增该募投项目或也将被监管层关注。

评论