文|芯世相

从供给端看,受缺”芯“潮影响,各国的半导体企业进入创世纪的晶圆厂扩产潮,而在需求端,疫情致使众多终端装置如智能手机、服务器、PC 至利基型消费性电子产品零组件供应受阻,间接导致采购端对于相对长料的存储器拉货意愿下滑,不禁让人担忧:“内存衰退周期要来了吗?”

日前,日本半导体行业研究专家汤之上隆对这一问题作了分析。

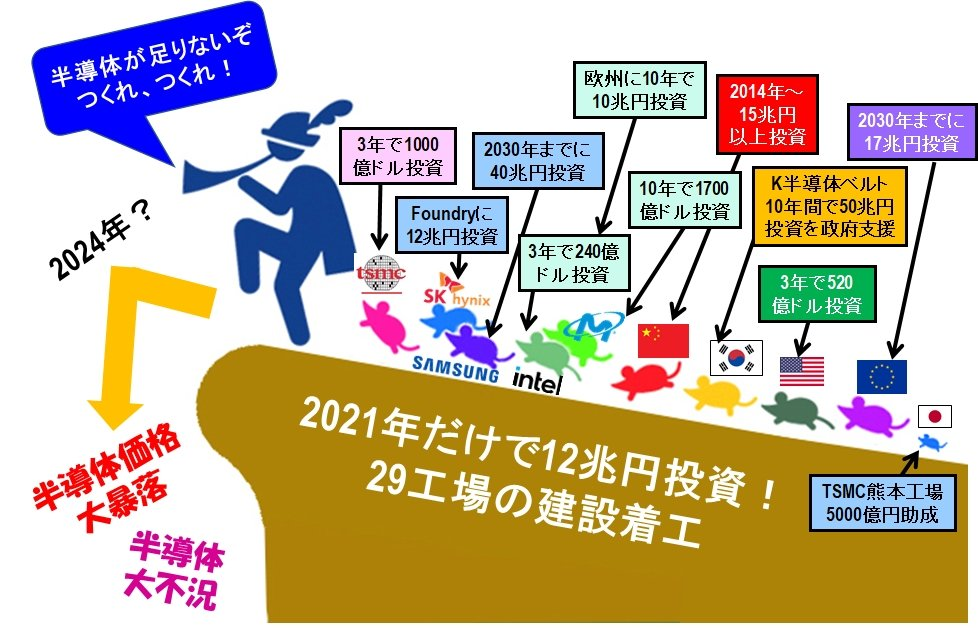

看着2021年半导体厂商疯狂的资金投入,以及各个国家和地区超常补贴投入的趋势,笔者吓得脊背发凉。仅去年一年,全球就至少投资了 12 万亿日元,开工建设了 29 家工厂(图 1)。

我不得不认为,如果我们以这样的速度建设半导体工厂,最终会变得供过于求,导致价格暴跌和半导体衰退。尽管上述 29 家工厂尚未开工,但除 MOS memory(半导体存储,即内存)外,各种半导体的出货量均创历史新高(图 2)。

而令人担忧的是,自 2020 年后新冠时代以来,各类半导体的出货量都以不同的斜率增长。如果把 2021 年开工建设的 29 家工厂的半导体加入其中,会发生什么?

我不禁特别好奇 MOS memory的扩产行为。原因是其中包含的DRAM的供需平衡容易被打破,接着经历价格暴跌,这种影响往往会到扩产的厂家自己头上。

例如 DRAM 价格在 1995 年因 Windows 95 的销售预期而飙升,然后在 1996 年暴跌。当时笔者在日立制作所工作,受此影响,从中央研究所被赶到了DRAM工厂。IT 泡沫在 2000 年也达到顶峰,并在 2001 年破灭。日立建议所有40岁以上及科长以上的员工提前退休,而曾借调到前尔必达存储器(elpida memory)和半导体尖端技术公司 Selete的笔者被迫退休。接着,在创办芯片回收利用风险企业的2008年,雷曼冲击波爆发后,出资的公司开始倾斜,风险企业也随之破产,而笔者则沦落为无业、无薪,去了Hello Work(“公共职业安定所”,日本政府专门免费帮人找工作的机构)。

2018年存储器泡沫破灭之际,笔者奇迹般地平安无事。但存储器萧条在2019年触底,此后出货量再次增长,倾斜度与 2016-2018 年内存泡沫期间相同或更大。或许出货价值将再次见顶,内存衰退将在未来到来。当我这么想的时候,我感到无法用语言表达的焦虑。

但如果只是一味地害怕,那也无济于事。笔者彻底分析了世界半导体市场统计(WSTS)的数据。由此,我们得出“内存衰退暂时不会到来”的结论。因此在本文中,我想解释一下分析结果。但对于这一结论,也存在一些令人担忧的问题:一是英特尔能否推出应用EUV(极紫外)光刻技术的工艺,二是能否确保封装基板充足,如何影响?

正如我开头所写,Mos Memory中DRAM的供需平衡很容易被打破,导致过去多次价格暴跌。因此,甚至出现了"硅周期"的说法。

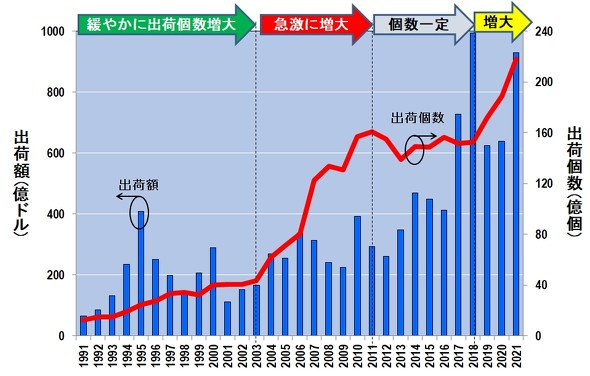

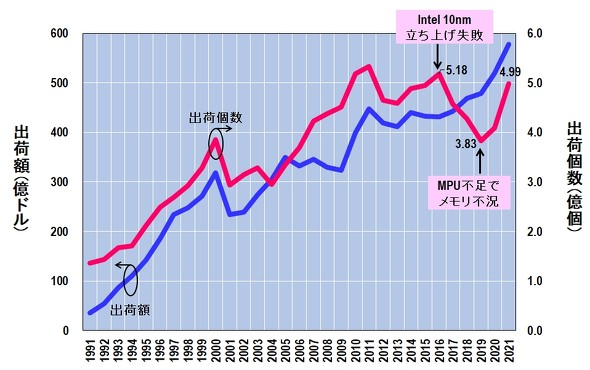

我们来看看1991年到2021年DRAM出货量和出货量的变化(图3)。可见,受价格影响,出货价值波动较大。运输价值的这种变化极大地改变了笔者的生活(这很乏味)。

在这里,我们重点看出货量,大致可以分为四个时期。

(1)1991-2003年:出货量适度增加的时期

据了解,这主要是受日本、美国和欧洲等发达国家对个人电脑和电器产品需求的推动。

(2)2003-2011年:出货量急剧增加的时期

进入21世纪,以中国为首的金砖四国(巴西、俄罗斯、印度、中国)等发展中国家经济发展迅速。其原因是,由于这些新兴国家的人们购买了手机、电脑、各种电器产品,所以对搭载在这些产品上的DRAM绝对数量的需求增大。

(3)2011-2018年:出货量每年约150亿颗,几乎保持不变的时期

DRAM制造商逐渐被淘汰。尤其是2012年尔必达破产并被美光科技收购后,全球DRAM厂商实际上集中到三星电子、SK海力士、美光这三家公司。这三家公司垄断了DRAM市场,为了防止供过于求导致价格暴跌,它们进行了隐性谈判,各家公司都调整了产量。因此,估计出货量已经趋于平稳。

(4)2018年后:当DRAM出货量再次开始暴增时

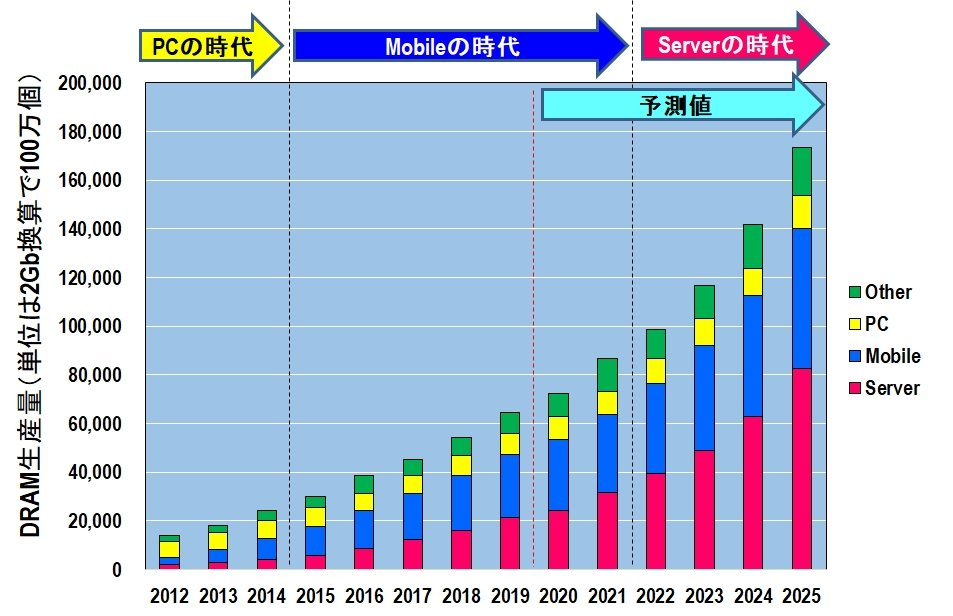

笔者认为原因如下。DRAM的主战场正从 PC经由移动而转移到数据中心的服务器(图 4)。于是,三大DRAM厂商又开始争夺服务器的DRAM霸主地位。随着数据中心投资变得更加活跃,人们产生了增加 DRAM 绝对数量的需求。据估计,由于这些因素,出货量正在迅速增加。

元宇宙加速了存储器需求的增长

此外,在当今世界,"metabase"(元宇宙)已成为流行语。起初我不确定它是什么,但它似乎意味着在线构建的 3D 虚拟空间。我还没有研究过它是如何工作的,但我知道我比以往任何时候都更需要一个数据中心。因此,不难想象,数据中心需要大量的服务器,这些服务器对DRAM的需求将迅速增加。而这样的需求扩张不仅应该扩展到DRAM,还应该扩展到NAND闪存和处理器(MPU)。下面我们来定量的看一下。

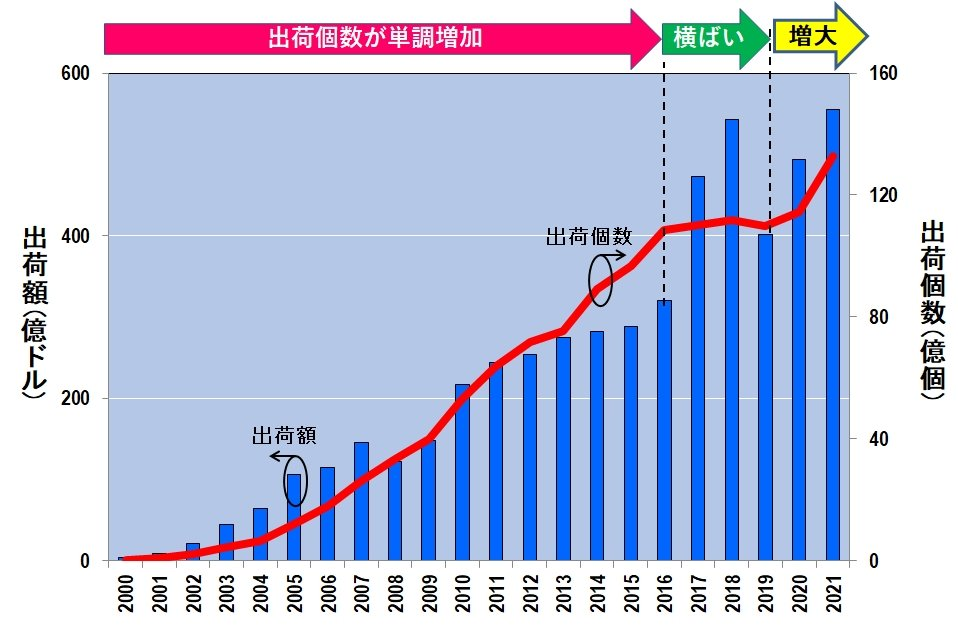

图 5 显示了 NAND 出货价值和出货数量的变化。与 DRAM 一样,如果关注出货量,这可以分为三个时期。

(1)2000-2016:出货量线性增长时

随着 NAND 市场扩展到 iPod、数码相机和手机等音乐播放器,对 NAND 的需求增加,出货量似乎有所增加。

(2)2016-2018:出货量稳定在每年约110亿台时

大约在 2016 年左右,NAND 的结构从 2D 转变为 3D。在 3D NAND 中,存储单元垂直堆叠以增加存储容量。在 2D 下,存储单元做得更精细,因此芯片尺寸变得更小,从一个晶圆上获得的芯片数量增加了,因此出货的芯片数量也增加了。但是,在 3D 中,芯片尺寸基本没有变化。因此,虽然出货位增加了,但估计出货个数并没有增加。

(3)2018年后:当NAND出货量再次开始增加时

这被认为与DRAM出货量同时增加的原因相同。也就是说,随着对数据中心的需求扩大,对服务器的需求也急剧增加,对安装在服务器中的SSD的需求也增加了,结果作为核心部件的3D NAND出货量也随之增加。SSD的数量开始增加......

综上所述,DRAM和NAND出货量自2018年以来大幅增长。可以推断,这是因为数据中心对服务器的需求越来越大。那么作为服务器的大脑的MPU的出货趋势如何呢?

从2016年到2018年,我们进入了全面的大数据时代,亚马逊、微软、谷歌等云厂商都开始建设数据中心。数据中心需要配备最先进的服务器。

但是,如前所述,英特尔未能成功批量生产10nm MPU,这个状态持续了5年以上,第7任CEO Bob Swan 甚至表示:"2020年,英特尔有可能成为Fabless。"

不久前,IBM出身的Lisa Su就任AMD CEO,将MPU的生产委托方从Global Foundries(格罗方德)变更为TSMC(台积电),以最先进的微型化工艺开始推出高性能MPU。(详见报道《这是处理器市场的衰落吗?让 AMD 在追赶英特尔的过程中实现飞跃的两个关键参与者》 /2020 年 5 月 15 日)

为了解决这个问题,英特尔已采取措施增加 MPU 内核的数量,同时延长 14nm 工艺的寿命,以提高 MPU 的性能。然而,核心数量的增加减少了可以从一个晶圆获得的芯片数量,并降低了良率。

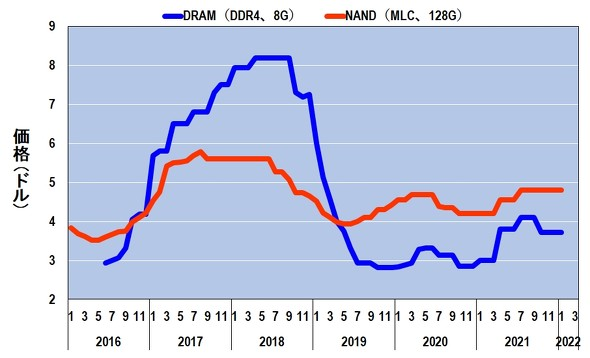

由于英特尔的不景气,2016 年出货量为 5.18 亿台的 MPU 下降到 2019 年的 3.83 亿台,减少了 1.35 亿台,导致全球 MPU 短缺。结果,用于数据中心服务器的量产 DRAM 和 NAND 充斥市场,导致价格暴跌。事实上,作为典型DRAM的DDR4的8Gbit产品从8.2美元跌至2.8美元。此外,作为典型NAND的MLC的128Gbit产品,从5.6美元跌至3.9美元(图7)。

换言之,2019年的存储器衰退可以说是因为英特尔未能量产10nm MPU(详见拙著文章《Intel 10nm工艺的推迟引起的存储器衰退》/2018年12月7日)。那么,这种存储器衰退今后有没有可能发生危险?

图 8 显示了 MPU、DRAM 和 NAND 出货量的变化。MPU 出货量在 2019 年下降到 3.83 亿颗,但随后有所回升,2021 年出货量为 4.99 亿颗,接近 1900 万颗,直到 2016 年的峰值。

MPU出货量增加,可以举出英特尔的10nm勉强启动、以及向TSMC委托生产的AMD的MPU的出厂数增大等原因。如果 MPU 继续增长,我认为不会出现存储器衰退(我真的希望如此)。

然而,也有担忧。就像我开篇写的,一个是英特尔的EUV推出,一个是封装基板不足。

英特尔能掌握 EUV 吗?

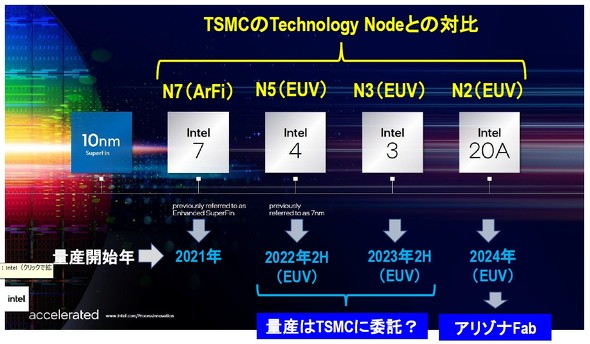

英特尔公布了 2021 年 1 月成为第 8 任 CEO 的 Pat Gelsinger 的新路线图(相关文章:《英特尔重命名工艺,远离“nm”》/2021 年 8 月 03 日)。在这个路线图中,我写了开始量产年份和台积电技术节点的比较(图 9)。

英特尔将于 2021 年开始量产“英特尔 7”,并于 2022 年出货。这与 2016 年量产启动失败的 10 nm 同代(结构、材料、工艺可能已经改变 ),并且与 TSMC 的 N7(ArF 液浸版 )相同。而且,随着该量产的发展,估计全球出货的 MPU 数量正在增加。然而,除此之外还有许多棘手的问题。

首先,当我们比较英特尔和台积电时,认为“英特尔4”对应台积电5nm,“英特尔3”对应台积电3nm,“英特尔20A”对应台积电2nm。假设这种对比是正确的,英特尔将不得不在 2022 年底量产“英特尔 4”,它有大约 15 层 EUV。

不过英特尔只有大约3个EUV,推测不是量产的NXE3400而是研发机NEX3300。在这种状态下,台积电的 5nm 等效“Intel 4”在 2022 年下半年推出的可能性很小。说到这一点,2023年下半年推出“英特尔3”和2024年推出“英特尔20A”似乎是无望的。

如果英特尔无法掌握 EUV,“英特尔 4”和“英特尔 3”的量产不启动,可能会再次导致 MPU 短缺。为了不造成这样的MPU短缺,期待英特尔将"英特尔 4"和"英特尔 3"完全委托给台积电生产,以及 AMD将填补英特尔漏洞规模的 MPU给台积电生产等。

那么,英特尔会怎么做?会不固执地依靠台积电吗?

服务器封装板不足

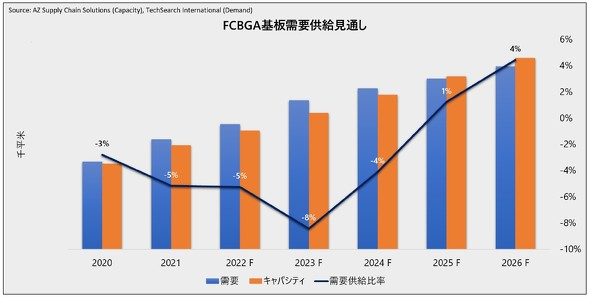

另一个担忧是,即使英特尔和 AMD 可以通过外包给台积电来生产 MPU,搭载该 MPU的 FCBGA(Flip Chip-Ball Grid Array:浮动栅极阵列)基板也不足。

该FCBGA基板是日本Ibiden(伊维登)和Shinko Denki(新光电子)的独家舞台(合著的《半导体制造装置和材料,日本的占有率为何高?2021年12月14日,"日本人特有的气质"产生的竞争力),但由于世界性的服务器需求增加,FCBGA基板严重不足(图10)。

根据前英特尔合著者 Tadashi Kamewada 的说法,FCBGA 板的短缺预计将持续到 2024 年。如果板子持续不足,可能会成为瓶颈,导致MPU for Server(服务器)不足。这是英特尔和 AMD 都无法解决的问题,所以 Ibiden 和 Shinko Denki 只能尽力而为。

评论