文|不二研究 艺馨 禄存

时隔月余,在4月11日重启版号发放后,国家新闻出版署官网于6月7日晚公布了第二批游戏版号。

「不二研究」发现,此次共有60款游戏获批版号,包括完美世界(002624.SZ)、米哈游、英雄互娱及中国移动旗下的咪咕互动、搜狐旗下的畅游等游戏厂商;但是,头部游戏厂商腾讯(00700.HK)与网易(09999.HK),仍未在列。

在第二批游戏版号公布次日,截至6月8日收盘,A股34只游戏概念股中,有19只股价上涨,三七互娱(002555.SZ)涨0.78%、世纪华通(002602.SZ)上涨0.21%;同日,恺英网络(002517.SZ)跌2.48% 游族网络(002174.SZ)跌0.21%。

图源:三七互娱官网、游族网络官微、恺英网络官网

5月的一篇旧文中,我们聚焦于版号重启后,三七互娱、游族、恺英等中小玩家“众生相”;尽管版号恢复、大厂轮空,但以其一季报的具体业绩来看,中小玩家距离春天尚远。

在用脚头投票的资本市场,于游戏行业中小玩家而言,版号下发的提振仅限短期,长期仍难摆脱突围焦虑。截止6月10日收盘,三七互娱股价报22.63元/股,涨2.86%、游族报9.23元/股,涨0.98%、恺英报5.60元/股,涨1.63%。

第二批游戏版号下发,巨头继续轮空,中小玩家能否把握破局良机?由此,「不二研究」更新了5月旧文的部分数据与图表,以下Enjoy:

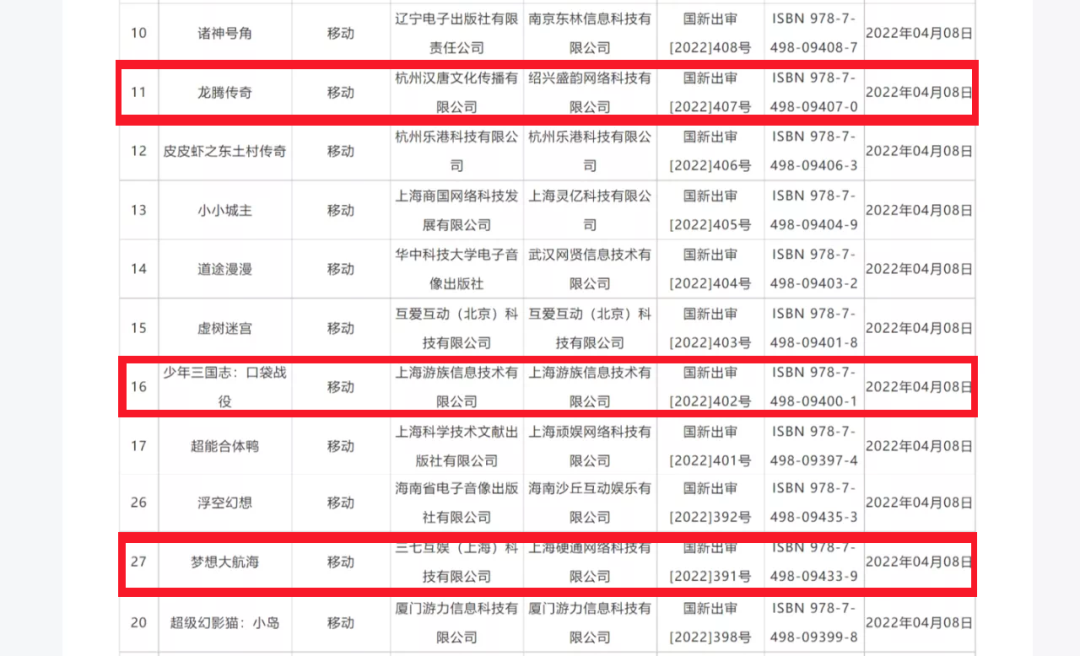

新的一批国产网络游戏审批信息发布,三七互娱(002555.SZ)的《梦想大航海》、游族网络(002174.SZ)的《少年三国志:口袋战役》、恺英网络(002517.SZ)的《龙腾传奇》等45款游戏过审。反垄断大背景下,本轮版号过审集中于中小企业。其中,三七互娱位于行业肩部,恺英网络与游族网络为腰部公司。

版号恢复发放后首日(4月12日),多只游戏股均实现上涨,但随后又出现不同程度下跌。

根据三七互娱、游族、恺英等的一季报,「不二研究」认为,版号恢复后,游戏公司的日子并没有更好过。随着业绩回暖,行业内分化凸显;研发费用下行周期,营销压力仍大;以轻量游戏博出圈,吸金却成考量;出海成行业共识,仍面临诸多挑战。市场悲观、巨头紧逼,中小游戏企业将如何破局?

01 版号恢复,分化凸显

近年来,游戏版号已经历两次停摆。

2018年,版号停发持续265天,游戏行业经历大洗牌;三年后的同一天,国家新闻出版署再次重拳出击,版号停发持续263天,游戏行业再次陷入寒冬。无数大厂小厂倒在了黎明之前:2021年7~12月版号停发期间,共有1.4万家游戏相关公司注销;百度游戏团队已在今年3月进行了裁员和整体裁撤。

图源:国家新闻出版署

此番恢复版号也并不意味着形势的扭转。根据国家新闻出版署,2018年~2021年,下发的游戏版号分别为2064个、1507个、1405个和768个,数量逐年下滑。今年版号重启后首批45个游戏版号,比2021年月均64个减少近30%。此外,此次拿到版号的游戏公司多是中小厂商,腾讯、网易等国内游戏巨头并不在名单之列。

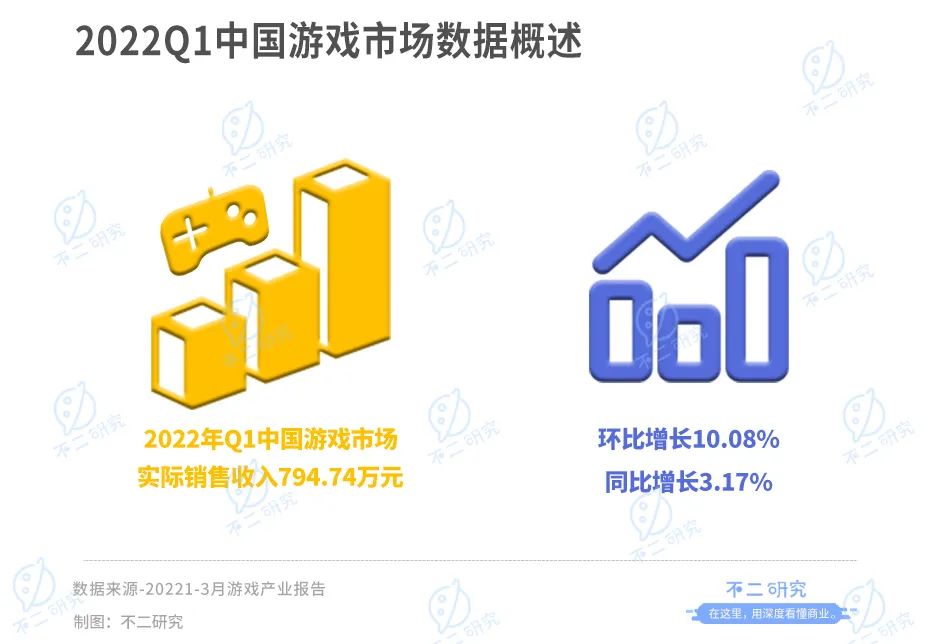

根据伽马数据《2022年1-3月游戏产业报告》,2022年一季度中国游戏市场实际销售收入794.74亿元,环比增长10.08%,同比增长3.17%,增速低于去年同期。

版号停发的阴云下,2021年游戏行业整体告别高增长;2022年一季度,各家游戏公司业绩“多云转晴”,但仍显分化之势。

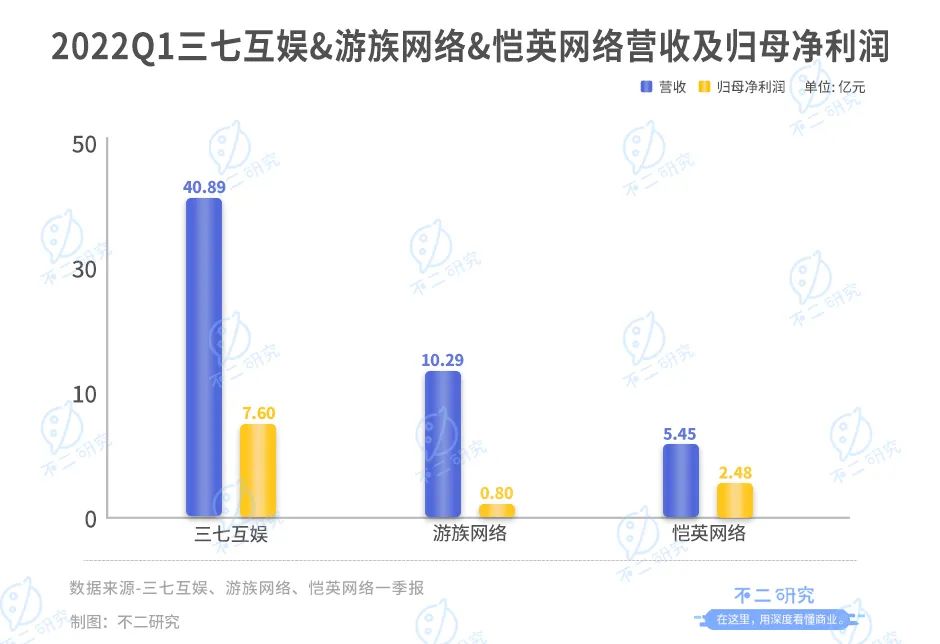

根据2022年一季报,三七互娱与恺英网络已实现营收的正增长:三七互娱营收约40.89亿元,同比增长7.11%;恺英网络实现营业收入10.29亿元,同比增长129.73%。游族网络则仍陷增长瓶颈,营收5.45亿元,同比减少42.31%。

在归母净利润方面,除游族网络外,其他公司都已实现大幅增长。2022年一季报显示,三七互娱归母净利润约7.6亿元,同比增加550.8%;恺英网络归母净利润2.48亿元,同比增加66.66%;游族网络归母净利润0.80亿元,同比减少57.36%。

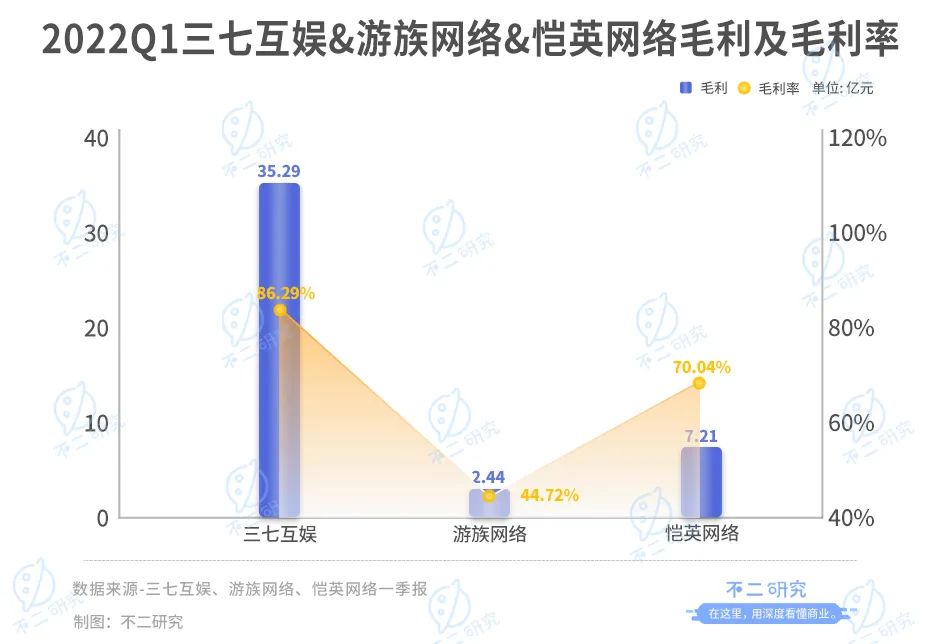

盈利能力的强弱同样体现在毛利率上。根据一季报,上述三家公司2022年一季度的毛利率分别为三七互娱(86.29%)、恺英网络(70.04%)和游族网络(44.72%)。高基数加高增长,行业内强者愈强的马太效应或将凸显。

从毛利润来看,一季报数据显示,三七互娱毛利润35.29亿元,同比增长6.97%;恺英网络毛利润7.21亿元,同比增加99.72%;游族网络毛利润2.44亿元,同比减少33.33%。

通过上述四大维度的对比分析,「不二研究」发现,肩部和腰部的游戏公司正经历分化。三七互娱业绩回暖,但增速放缓;恺英网络一路疾驰,实现高增长;游族网络基数垫底,各项业绩表现滑坡。

纵然版号的恢复能为行业提振信心,但游戏行业的困境从不是因为版号。相反,监管已成为业绩下行的保护色。在新技术变革之前,版号恢复无法逆转游戏行业日渐成熟的态势,整体行业难以再回2020年的巅峰。在不断消化版号暂停期间的滞后影响中,分化成为最重要的特征:有些公司将逐步掉队,有些公司则会迎来新的增长周期。

02 研发下行,轻度出圈

首批获得版号的游戏,普遍呈现出一种更轻度的趋势。

从品类来看,首批获得版号的45款游戏中,休闲、角色扮演、策略游戏是主要类型,玩家在其中投入的时间、金钱成本都更小。轻度游戏是游戏巨头们不擅长的领域,因此成为其他游戏公司发力的方向。

从买量市场投放量来看,《叫我大掌柜》、《斗罗大陆:魂师对决》、《绝世仙王》等三款产品是目前三七互娱的重心,以及此次获批的《梦想大航海》,无一例外都是轻度游戏;游族网络目前的重点业务是卡牌游戏,此次获批的《少年三国志:口袋战役》也是轻度游戏;恺英网络除了传奇、奇迹类等重度游戏老本行,还将推出轻度IP产品《仙剑奇侠传-新的开始》;其余中小厂商也推出了如《超级幻影猫》等轻度游戏,力求突围。

但轻度游戏也存在玩法简单、内容较少、难以长期运营的问题,且内购项目种类单一、数量较少,吸金能力远比不上重度游戏。虽易获得版号,但盈利效率也偏低,其中得失尚无法定论。

对于游戏公司来说,核心壁垒在于高品质研发。无论是此前的代码、素材,还是研发团队经验,都可积累起游戏公司的竞争优势。受之前版号停发影响,行业空间触顶、供给侧加速出清,游戏厂商的研发费用占比进入下行周期。

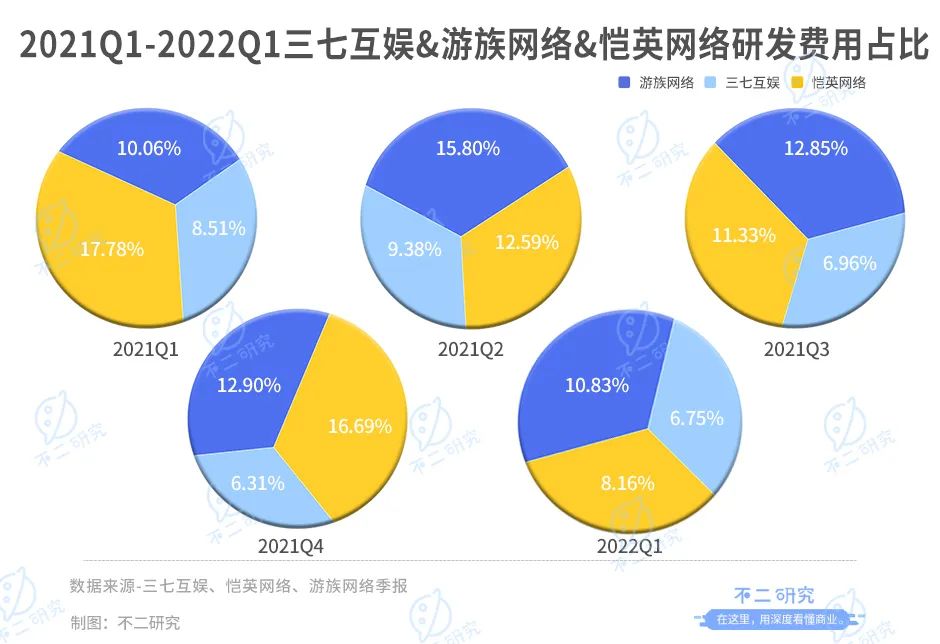

季报数据显示,2021年Q1~2022年Q1,游族网络研发费用占总收入比重分别为10.06%、15.80%、12.85%、12.90%和10.83%;三七互娱研发费用占总收入比重分别为8.51%、9.38%、6.96%、6.31%和6.75%;恺英网络研发费用分别为17.78%、12.59%、11.33%、16.69%和8.16%。三家公司研发费用占比均呈现下降趋势,研发费用对业绩的压力得到释放。

精品化的大趋势下,加码自研已是游戏行业共识。但即便如此,过大的研发投入还是让中小游戏公司不堪重负,降本增效已成必然选择。

此外,游戏行业推广成本增加,利润端常态化被挤压。在版号停摆之时,市场进入存量博弈,买量竞争激烈;随着版号恢复,赛道将变得更为拥挤,本就高企的营销费用,或将持续水涨船高。

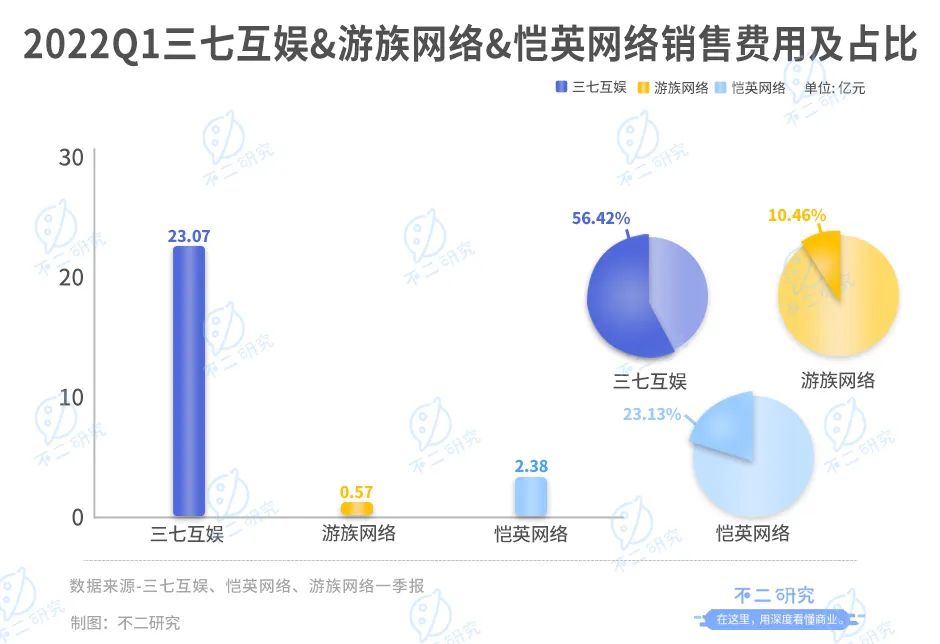

以三七互娱为例。根据年报,三七互娱2019年~2021年销售费用为77.37亿元、82.13亿元和91.25亿元,分别占当期营收的58.59%、57.04%和56.27%,复合年增长率达到47.88%。

2022年一季度,三七互娱销售费用为23.07亿元,占总收入比重56.42%,仍维持较高占比;恺英网络和游族网络的销售费用占比则较为合理,分别为2.38亿和0.57亿元,占总收入比重为23.13%和10.46%。

版号恢复伊始,游戏产品研发初期往往需要堆砌营销以换取声量。但买量模式能否持续的关键,在于产品本身能否产生足够的回报。如若带来的收益不足以覆盖其投放成本,高额的销售费用也只能“花钱赚吆喝”。

随着洗牌节奏的加快,热门游戏的诞生不再依靠“意外走红”,各宣发环节的层层运营成为可复制推广的方案。要想在激烈的市场竞争中崭露头角,唯有不断创新玩法并持续推广。但绝大多数新游戏背后,并没有大资金和国民级IP支持。比拼渠道和资金的时代已然到来。

03 弱周期至,出海求解

对于大多数中小游戏公司来说,出海已成新的增长点。

版号监管趋严、疫情红利正在边际消退、经济颓势持续打压消费欲望,作为可选消费的游戏,很难摆脱宏观的弱周期影响。面对行业内的马太效应,出海成为打破巨头包围圈的唯一出路。国内游戏公司出海,能够缓解供给端和需求端同时被削弱而带来的增长压力。

据SensorTower数据,2021年共有48款中国手游入围东南亚地区畅销榜Top100,合计吸金约9.8亿美元,占Top100总收入的54%。其中不乏国内的腰部企业依靠本土化运营和优化,取得了收入和下载数据的突出表现。

海外市场的吸引力在于多元化。国内巨头以规模、资本碾压对手,但在海外却很难实现规模化,可供游戏公司突围的方向众多。同时海外市场仍具备高增长的渗透空间,美洲、中东及非洲等地正经历国内曾经的蓬勃发展期。

游族网络是最早出海的企业之一,目前发行版图已有200多个国家及地区,全球累计近10亿用户。2021年年报显示,游族网络海外收入实现20.09亿元,占总收入比重为62.71%,较去年占比提升7.60%。

三七互娱的海外业务同样再创新高。根据2021年年报,三七互娱海外游戏业务收入47.77亿元,较上年同期增长122.94%;新增用户合计超过5500万,最高月活用户超过850万。

相比巨头的大象转身,中小企业的出海尝试更有优势。第一批玩家斩获佳绩,未来将会有更多公司乘风出海。恺英网络就在年报中表示,加码海外是2022年主要的经营计划。

但出海也意味着需得面临来自海外市场的挑战,风险的来源更加随机和未知。

首先,是海外的政策性风险。2021年苹果在中国区App Store中下架了40000款左右的游戏,其中包括大量以外国开发者身份绕开版号限制的游戏;2022年2月印度市场突然下架54款中国APP,其中也不乏国内出海游戏。

其次,本地化是无法忽视的挑战。游戏出海本地化至少分为语言、素材、合规和运营四个环节,以往游戏公司大多委托当地发行商代理发行。但目前越来越多公司自行发行游戏,经验缺失的情况下需要摸着石头进行,试错成本高企。

此外,考虑到东南亚等地用户设备与网络配置,普遍落后于国内水平,游戏企业并不能直接迁移,还将带来额外的开发成本。同时游戏的体量也需进行不同程度的阉割,对基础设施依赖比较重的品类将难以在海外市场流行开来。

出海以求增长,虽是行业共识,但方案并未完全成熟。面对不同的用户圈层及当地复杂的文化,游戏公司需要时刻优化策略、打造更符合当地市场的游戏内容。尽管困难重重,相比于版号风险,布局海外或许更为稳健。

可以预见的未来里,传统游戏能覆盖到的每个市场、每个品类,都会上演同样激烈的竞争局面。对于中小企业来说,体量小、投入有限的劣势显著,最终是成功海外淘金,还是成为巨头的陪跑者,还需回归到游戏产品本身。

中小游戏玩家的春天还有多远?

版号恢复、大厂轮空,中小企业似乎正赶上发展的机遇期。

然而版号下发的提振仅限短期,长期仍难脱敏版号焦虑。马太效应下,一部分中小企业逐渐掉队;研发费用下行,但营收负担仍重;赛道愈发激烈,资金和渠道比拼正酣。

头部游戏产品已分食大部分市场,中小企业的微创新容易流于换汤不换药。虽然发展逻辑指向出海,但仅靠出海也难以制胜。海外市场并不意味着俯拾皆是的黄金,政策风险、本地化和配置差异均是中小企业需要面对的挑战。

日益拥挤的出海道路,红利终将见底。相对悲观的市场预期下,中小玩家需要尽快找到生存之路,期待中的春天远未到来。

本文部分参考资料:

1. 《没有腾讯和网易,游戏版号重启释放了哪些信息?》,GuDuo骨朵

2. 《挥别版号扰动 游戏上市公司业绩“多云转晴”》,中国证券报

3. 《2022年首批游戏版号出炉,万亿赛道谁主沉浮?》,览富财经

4.《重启后的第二批游戏版号来了!涉及多家大厂,仍无腾讯网易》,第一财经

5.《年内第二批游戏版号获批,中概游戏股应声大涨!腾讯网易仍然缺席,啥原因?》,券商中国

评论