文 | 新消费Daily Sober

618大促过半,有人欢喜有人忧。

在天猫第一波大促接近尾声之时,新消费Daily在天猫618追踪一文中梳理了5大类目618销量情况,就战绩来讲,它们是“喜”的一方。

但“忧”的是,在近几年爆火的低度酒品类可谓是高开低走,今年更是直接败走618。

据魔镜市场情报数据显示,截止6月14日(含预售),在天猫618榜单上,【酒】类目中,销售额前20位,只有一个低度酒品牌「RIO锐澳」,位列第12,销售额仅为987万元。

事实上,相较于前两年的火热,低度酒在进入2022年后似乎与新消费市场一起“遇冷”了。

01、曾一年融资近40起的低度酒,2022难觅踪影

广义上讲,低度酒是指酒精度数在20度以下的酒类产品。

具体到近两年所谓的低度酒市场,以及本文讨论的范围,涵盖了米酒、果酒、预调酒,以及部分无糖苏打酒,酒精度数低于15度,甜味突出,酒精味道低的产品。

也就是近两年市场与资本专为Z世代打造的“微醺酒”、“小甜酒”等。而Z世代,也正是低度酒迎来新一轮爆发的主要驱动力。

在CBNData发布的《2020年轻人群酒水消费洞察报告》中提到,就线上渠道而言,无论是消费人数还是人均消费水平,90、95后消费者都呈现持续增长,其中95后的人均消费增速提升最快。年轻消费者逐渐成为酒水市场重要的增长动力。此外,上述报告同样指出,90后女性酒水消费人数已经超过男性。

显然,年轻人与女性是新一轮低度酒爆发的主要需求群体,拥有强大消费能力的她们,自然也成为品牌与资本瞄准的目标。

于是在2020年需求的爆发之下,2021年,低度酒迎来真正的高潮。

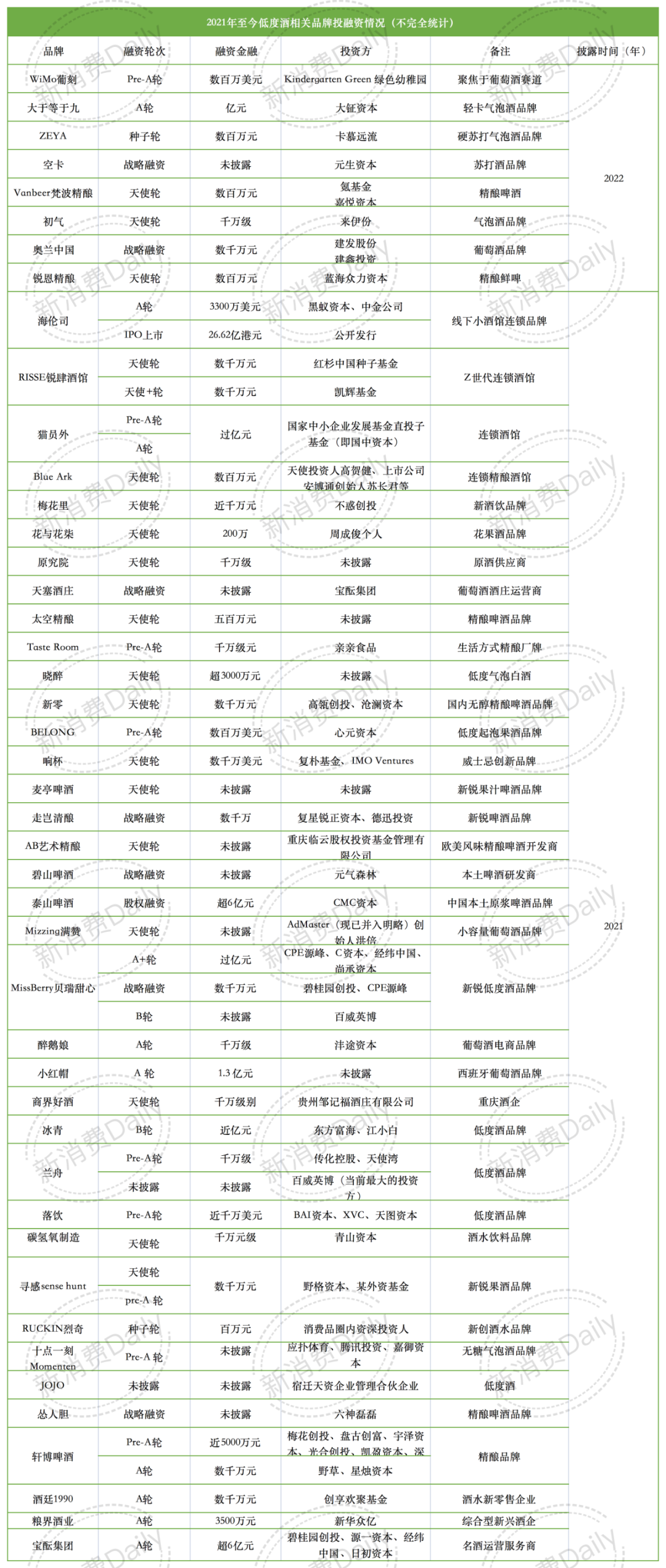

据新消费Daily不完全统计,相比于2020年仅有不到10个低度酒品牌获得融资,2021年,低度酒相关(含线下连锁酒馆,不含白酒)共有37个项目获得资本青睐。

事实上,包括「贝瑞甜心MissBerry」、「落饮」、「兰舟」、「冰青」等大部分代表品牌在内,其均是围绕女性与年轻群体做文章,打造“预调酒+”产品。

但进入2022年,低度酒也随着消费市场一起走向降温。从上表中也可看出,2022年过半,低度酒仅有8个品牌获得资本青睐,不足2021全年的1/4。

那么,这个曾一年有40个品牌获得资本青睐的低度酒,在今年618这个销量高峰又表现如何?是否有品牌真的跑出来了?

从魔镜市场情报目前的数据来看,截止2022年6月14日(含预售),天猫618【露酒/果酒】销售额约为3251万元,位列整个【酒】类目第五,在他前面的是国产白酒、啤酒、洋酒、葡萄酒(新)。

具体到【露酒/果酒】品牌表现方面,领头羊依旧是那个更早讲出低度酒故事的「RIO锐澳」,也是唯一一个在618中销量近亿的低度酒品牌。

此外,在前五名中,真正成立于近两年的国产新锐低度酒品牌,仅有江小白旗下的「梅见」、成立于2019年的「贝瑞甜心Miss Berry」,销量与「RIO锐澳」仍有较大的差距。

若将时间线再度拉长一些,关于低度酒的销量情况依旧难以令人满意。

在2022年4月-5月这 “居家常态化”的一段时间内,魔镜市场情报数据显示,主打小酌怡情,居家饮酒,微醺胜买醉的【露酒/果酒】,整个品类销售额约为1.4亿元,同比下降25.9%。

更令人悲观的一件事是,一位酒水专家人士曾对虎嗅表示,整个国内低度酒可见容量大约不到200亿。这和“千亿市场”的构想隔着极大的鸿沟。

02、产品营销同质化,线下渠道成难题

事实上,除了“千亿幻梦”破碎之外,从【露酒/果酒】的这份榜单中我们便可以看出,对于新玩家来说,一方面,要考虑品牌自身的增长情况,另一方面,成熟品牌的入局、线下渠道等外部问题,同样是他们未来需要面临的威胁。

在新消费Daily看来,成熟品牌入局;新品牌产品、营销逐渐同质化;线下渠道难进,或许是打碎大部分低度酒品牌千亿幻梦的三记重锤。

1.成熟品牌更熟悉市场,且来势汹汹

再次回到618【露酒/果酒】榜单,除了低度酒鼻祖玩家「RIO锐澳」稳坐第一外,还有许多新玩家,都可以在其背后寻找到成熟品牌的身影。

位列第二的「梅见」是「江小白」旗下品牌;位列第三,相对陌生的品牌「浮见」,则是百威中国今年在中国市场全新推出的气泡茶酒品牌…

某种程度上,低度酒的竞争对手与气泡水这一新品类相似,传统巨头们早已开始发力。

6月13日,可口可乐宣布与酿酒商百富门达成合作,将推出由 Jack Daniel's 田纳西威士忌、可口可乐调制而成的罐装即饮鸡尾酒系列。该系列产品预计将于 2022 年底在墨西哥首次推出,之后会面向更多国家和地区销售。

2021年6月,可口可乐在中国创新性推出含酒精饮料「托帕客」硬苏打气泡酒,9月,又给中国市场带来了「柠檬道」日式柠檬气泡酒……近日,其还宣布将推出即饮鸡尾酒系列,在中国市场问世,或许只是时间问题。

至于百威,除了建立全新品牌「浮气」,其也相继出手投资了「Miss Berry贝瑞甜心」和「兰舟」这两个低度酒品牌。此外,还有茅台的「UMEET悠蜜」、泸州老窖的「桃花醉」、五粮液的「吾调」等等……

背靠大树好乘凉。

无论是对酒饮的熟悉程度,还是对产品品质、渠道的把控能力,对于大部分新玩家来讲,初入市场的他们,很难与成熟品牌相抗衡。

2.大环境遇冷,新品牌产品、营销也愈发趋近同质化

除了成熟品牌来势汹汹,市面上大部分新玩家,无论是产品,还是营销玩法,都越来越趋于同质化,这对于打进消费者心智,形成品牌认知来讲,百害而无一利。

先看产品。低度酒的工艺难点在于口感。一位业内人士曾表示:“果酒、米酒、花酒的酿造对技术要求很高,要在酒香中去掉酸涩的口感,需要特别的生产工艺。”

但目前来看,绝大部分低度酒品牌大多不具备生产技术和生产设备,大量低度酒品牌都是“贴牌”产品。

值得注意的是,「赋比兴」在两年内完成了四轮融资,其是一家新酒饮供应量服务商,主要从事25°以下发酵酒、利口酒的产品研发、代工生产、物流配送等服务,提供供应链全方位解决方案。从其官网可以看到,大量近两年进入市场的新品牌都是其服务的客户。

而当市场中大部分低度酒品牌都选择ODM或OEM这样轻研发、易复刻的生产方式,便会导致低度酒市场同质化现象严重,众品牌也难以掌握品控。

至于营销层面。起家于线上,出圈于线上的新品牌向来擅长营销,无论是微醺胜买醉,还是便利店调酒等,又或是选择冠名等方式,都是许多新品牌出圈的代表作。

只不过,在大环境遇冷,线上流量见顶,消费者越来越“聪明”的当下,新品牌还能有多少预算给到营销?又还能通过营销收割多少消费者?

3.线下是酒饮消费的重点,同样也是新锐品牌的难点

最后,则是渠道问题。事实上,无论是酒饮还是其他饮品品类,线下渠道始终是品牌的重点,不然,起家于线上的「元气森林」,也不会一次次加力线下渠道。

此前,新消费Daily曾对话过「新零」、「A Time泡泡米酒」两个低度酒品牌,他们同样提及到了线下渠道的重要性,甚至在品牌成立之初,就将线下渠道作为重点。

「新零」啤酒在立足之初选择的是以盒马为主的线下零售业务,直接与客群0距离碰撞。

在创始人孙晓楠看来,对于酒水,特别是啤酒这种产品,线下一定是要产出的。“如果我们只做线上,那么新零的天花板肯定高不了,如果不能下沉到线下,那注定离消费者太远。”

此外,以气泡+果酒切入米酒赛道的「A Time泡泡米酒」同样在创立之初便将渠道放在线下,而非大规模的线上渠道营销。

“在品牌面市的四个月以来,重点放在了商场和便利店这样的渠道。罗森、盒马、华联、全家等渠道都在接触和进入。因为我们是初创企业小公司,没有钱打广告。那我们如何让大家知道,我的产品质量是可靠的,是值得信赖的,只能去借用大渠道,用它本身的质检体系和准入门槛告诉大家,我们是可信赖的。”「A Time泡泡米酒」联合创始人林杰曾这样对新消费Daily表示。

显然,低度酒可以从线上起家,但是要留在牌桌,线下渠道一定会是重点。目前,「Miss Berry贝瑞甜心」销售额有四成来自线下,品牌已经覆盖全国10000家终端。

03、结语

在《详谈》一书中,作者李翔与「小罐茶」创始人杜国楹就赛道选择问题进行过一些讨论。

在“当时你认真考虑过酒吗,看过、分析过?”这一问题,杜国楹表示,早年都看过,一个朋友做白酒还有过动心时刻,但是相较于茶的空间大、品类大、品牌空间大,酒品牌的认知空间在前三十年基本被瓜分完毕。

品牌的建立难在产品的差异化,没有产品差异化那么消费者为何要选择你?对于酒这一社交属性很强的品类,追求的显然不是单纯的性价比。

做酒太难。尤其是在产品、营销都开始趋于同质化的低度酒赛道。

但另一方面,艾媒咨询指出,2017—2021年,中国低度酒销售市场整体保持高速增长态势。

事实上,就酒而言,赛道规模和品类优势都摆在那里。

只不过对于品牌而言,要想真正在这一品类中打造一个成功的,或是有影响力,可以进入到消费者心智认知的品牌,好的产品、好的营销、好的渠道缺一不可,也是每一个低度酒品牌必须要跨过的门槛。

毕竟酒,是一个能够并且需要穿越周期的品类。

参考资料:

《2021-2022年中国低度酒行业现状与发展趋势研究报告》 艾媒咨询

《“微醺”故事虽美,但低度酒赛道前路仍难料》 巳时9点

《低度酒的第三次反攻,能成功吗?【甜辣派】》 甜辣财经派

评论