记者|张乔遇

近日,澳斯康生物(南通)股份有限公司(简称:澳斯康)向上交所科创板递交了招股书,中信建投为保荐机构。

澳斯康主营业务以生物制药及生物制品领域原材料细胞培养基为营业收入根基,并以此延伸至生物制药品CDMO服务。

抓住了新冠疫苗的红利,澳斯康依靠给康希诺(688185.SH)提供重组新型冠状病毒疫苗(5型腺病毒载体)生产所需的培养基——293细胞培养基以及原液委托生产实现收入大增,三年的营业收入复合增长率达到127.62%。去年,澳斯康营业收入同比大增115.25%达到4.51亿元。

然而,今年,康希诺因疫苗生产监管政策的调整,终止了对公司的腺病毒新冠疫苗原液委托生产合同。澳斯康因生产中断等原因形成的康希诺新冠疫苗原液和培养基产品报废等损失计入管理费用约6959.90万元,占当年营业收入的比例达到15.42%。

根据澳斯康财务部门未经审计或审阅的财务数据,2022年1-3月,公司实现营业收入6907.51万元,较去年同期有较大下滑,归属于母公司股东的净利润为亏损2831.30万元。2022年全年业绩也可能出现亏损。

更值得关注的是,澳斯康与客户康希诺的财务数据存在严重打架的现象,其中一方存在财务造假的可能。

新冠订单遭取消

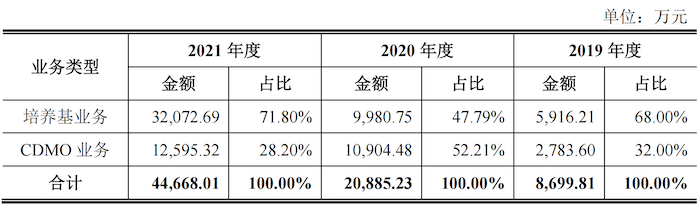

澳斯康的营业收入来自两大业务,一为生物制药及生物制品领域原材料细胞培养基的开发和生产;一为生物制药及生物制品的CDMO服务。

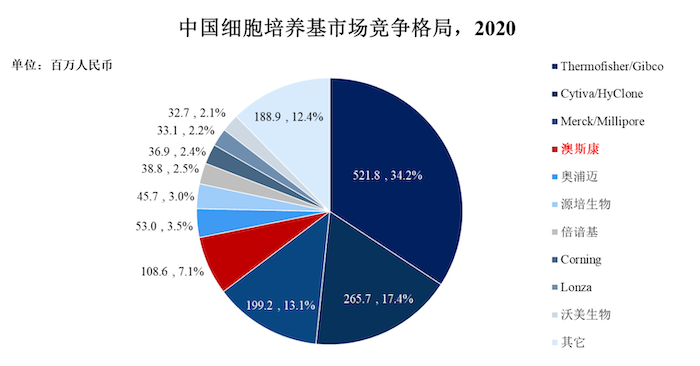

2021年,受新冠疫情的持续影响以及生物药的不断上市,中国整体培养基市场增长迅速,从2020年的15.2亿人民币增长至2021年的26.3亿人民币,增幅高达72.8%。

在此背景下,部分国产培养基厂商市场份额进一步增加。

弗若斯特沙利文数据显示,澳斯康2021年的中国培养基销售额已超过默克,市场占有率由2020年的7.1%进一步增长至12.3%,市场份额排名第三位。2019至2021年,澳斯康的营业收入分别为8713.61万元、2.10亿元和4.51亿元,澳斯康市场占有率连续三年位居国产企业第一。

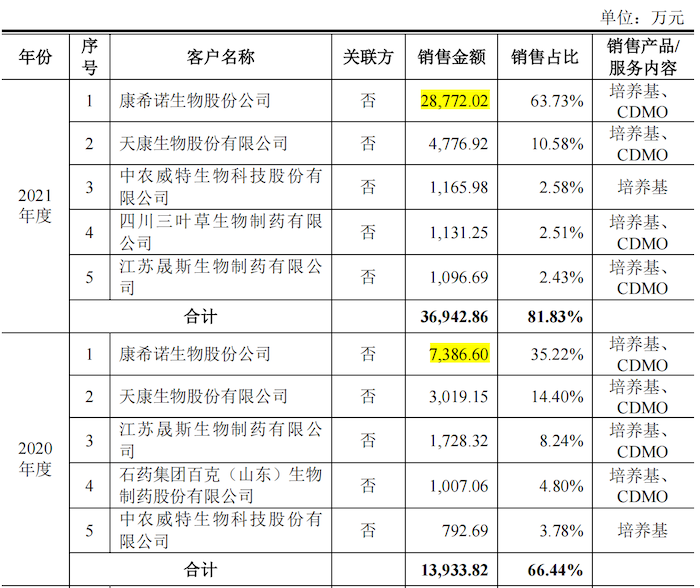

2019年至2021年,澳斯康前五大客户销售金额占当期营业收入的比例分别为57.09%、66.44%、81.83%,前五大客户集中度较高。

2020年下半年,澳斯康成为康希诺唯一外部疫苗原液供应商及腺病毒新冠疫苗的细胞培养基独家供应商,并协助康希诺实现新冠疫苗的规模化生产。

之后2020年、2021年康希诺均为澳斯康的第一大客户,销售收入占总收入的比重分别为35.22%和63.73%。

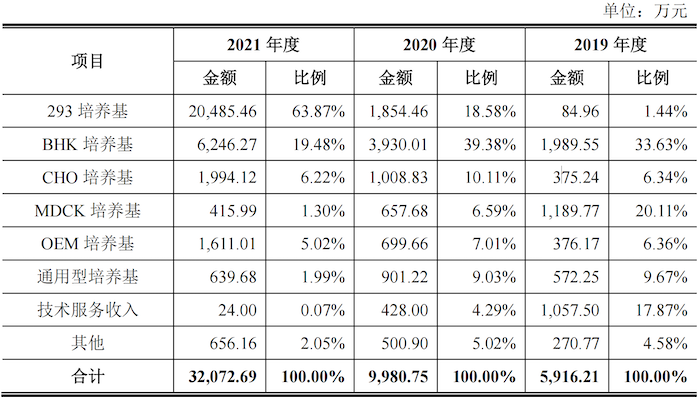

据悉,康希诺腺病毒载体新冠疫苗使用的培养基类型为293细胞培养基。293培养基项目的销售收入从2020年的1854.46万元增长至2021年2.05亿元,占培养基业务收入的比重为63.87%,较上年比例增长45.29%,占当期收入总额的比例高达45.45%。

值得注意的是,2019年至2021年,澳斯康293培养基毛利率分别高达90.82%、90.26%和88.92%。

招股书显示,2020年、2021年,澳斯康新冠疫情相关营业收入分别为7545.69万元和2.99亿元,占当期营收的比重分别为35.71%和66.30%。

据此可以推断,澳斯康过去两年新冠疫情相关收入几乎全由康希诺贡献。

2022年1月13日,因疫苗生产监管政策调整,澳斯康药品生产许可证的生产范围中核减了受托生产重组新型冠状病毒疫苗(5型腺体病毒载体)原液的相关内容,与康希诺之间的腺病毒新冠疫苗原液委托生产业务终止。

该部分终止导致公司生产中断,因此形成的康希诺新冠疫苗原液和培养基产品形成报废,澳斯康将该损失计入管理费用,约6959.90万元,占当年营业收入的比例为15.42%。

公司表示已及时调整排产情况,将原用于康希诺新冠疫苗原液委托生产的产能切换至其它客户项目,但切换过程需进行产线清洗、设备调试等工作,且新项目投产需遵循逐步提高运转负荷的产能爬坡过程,上述原因会导致期间内澳斯康生产线产能利用率的下降,从而对业绩情况造成一定负面影响。

根据澳斯康财务部门未经审计或审阅的财务数据,2022年1-3月,公司实现营业收入6907.51万元,较去年同期有较大下滑,归属于母公司股东的净利润为-2831.30万元。

并表示,受固定资产折旧、人力成本增加及股份支付费用上升等影响,澳斯康2022年全年业绩可能出现亏损情况。

招股书显示,2019年至2021年公司净利润分别对应-7975.11万元、-3817.17万元和7186.86万元。2021年公司才实现扭亏为盈。

与康希诺财务数据打架

2021年,康希诺业绩大爆发。

界面新闻记者查阅年报发现,2020年康希诺的营业收入为2489.04万元,2021年,这一数值翻了173倍,达到43.00亿元。

康希诺年报中将自己定义为一家创新型疫苗企业,公司产品管线包括针对预防埃博拉病毒病、脑膜炎、新冠肺炎、肺炎、百白破、结核病、带状疱疹等12个适应症的17种创新疫苗产品。

2020年新冠疫情爆发后,对于新冠疫苗的接种需求旺盛。康希诺抓住了市场需求,开始研发腺病毒新冠疫苗。

2020年3月,该款疫苗获批I期临床试验,2020年9月就已开始进行国际多中心III期临床试验,截至2021年3月29日康希诺2020年年报披露日,该疫苗已获得墨西哥、巴基斯坦的紧急使用授权及中国附条件上市批准。

I期临床试验至获得使用授权,康希诺只花了一年时间。2021年康希诺43亿元的营业收入中,71.10%来自墨西哥、巴基斯坦。

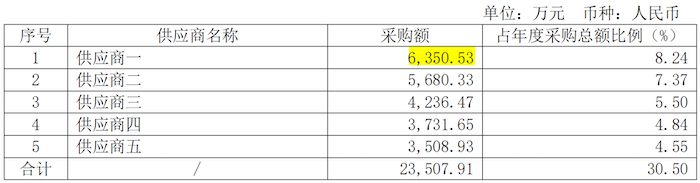

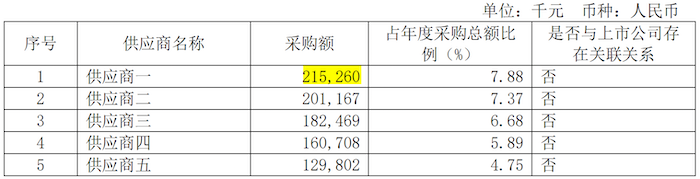

由于新建疫苗产业化基地及持续推进重组新型冠状病毒疫苗(5型腺病毒)的临床试验,2020年,康希诺公司前五大供应商均为新进供应商。来自前五大供应商的采购金额分别为6350.53万元、5680.33万元、4236.47万元、3731.65万元和3508.93万元。

澳斯康招股书显示,2020年来自康希诺的销售收入为7386.60万元。这与康希诺所披露前五大供应商采购额均不相等,比其对第一大供应商的采购金额还多了1036.07万元。

2021年,康希诺前五大供应商的采购金额分别为2.15亿元、2.01亿元、1.82亿元、1.61亿元和1.30亿元。同样与澳斯康披露的来自康希诺的销售收入2.88亿元不等,这比康希诺向第一大供应商采购额还多了7246.02万元。

相关财务人士对界面新闻记者表示,该情况大概涉及两个方面,一是一方或双方收入金额不实;一是由于收入确认时间不一致。如果差额比较大,金额不实的可能性较大。

值得注意的是,发行前,康希诺还持有澳斯康股份,持股比例为0.98%。

评论