记者 |

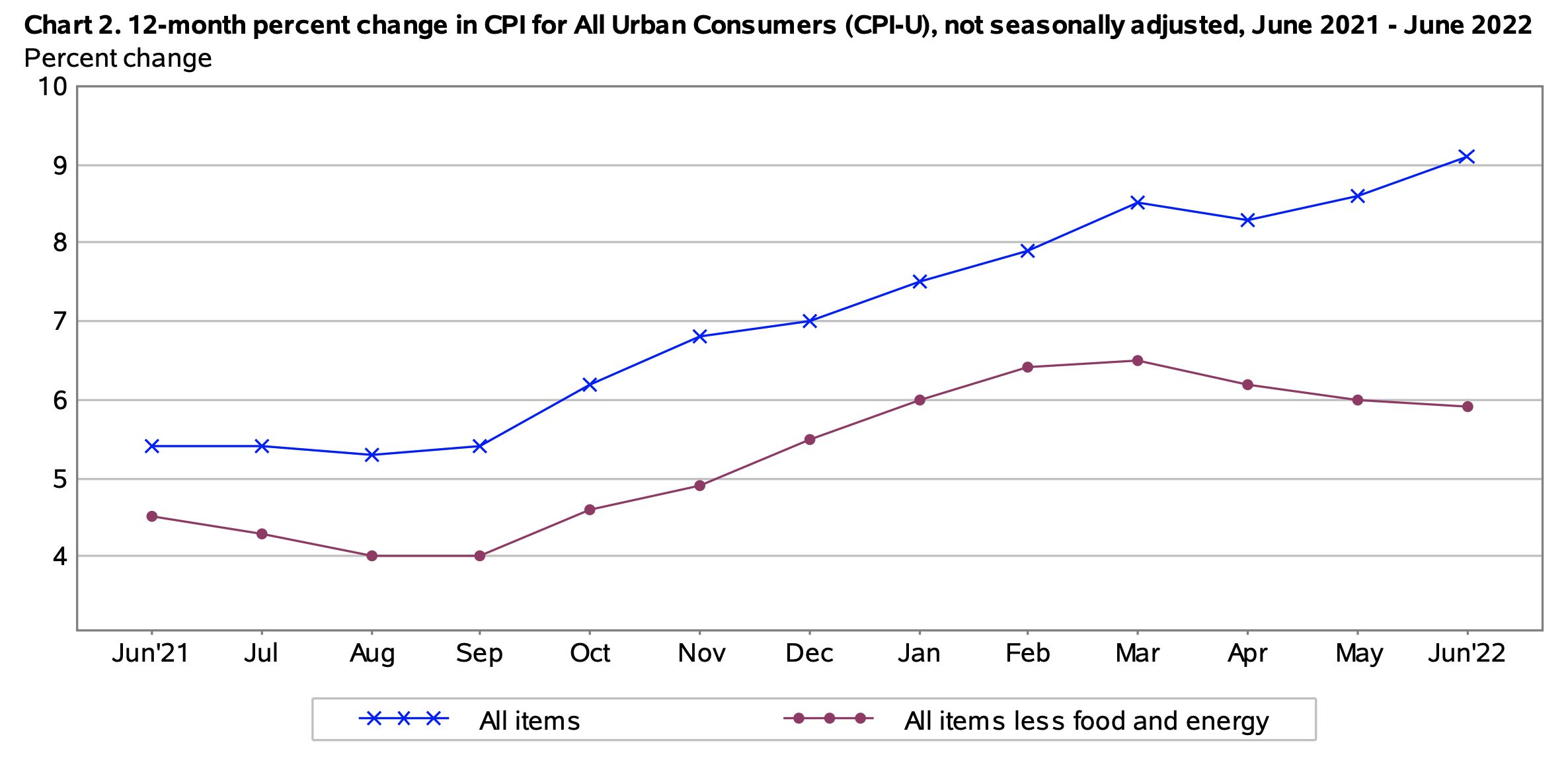

7月13日,美国劳工部公布的数据显示,美国6月消费者价格指数同比增长9.1%,高于5月的8.6%,也高于市场此前预期的8.8%,再次刷新了1981年以来的纪录。

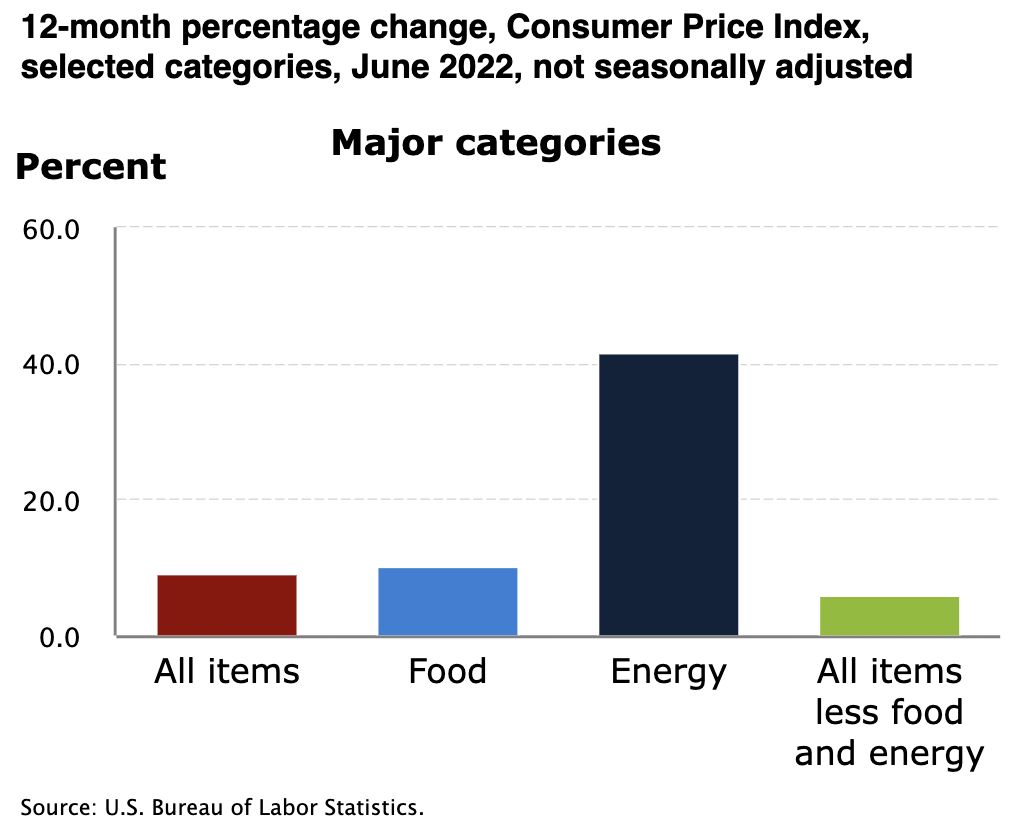

与年初由能源价格主导的通胀不同,6月美国的物价上涨已经蔓延至几乎所有行业。劳工部指出,汽油、住房和食品是推动价格上涨的最大贡献者。

过去12个月之内,美国食品价格上涨了10.4%,能源大类价格上涨41.6%,其中汽油价格上涨超过59.9%,电力等能源服务项目价格上涨19.4%。6月份美国租金成本环比上涨0.8%,是自1986年4月以来的最大月度涨幅。与此同时,美国劳工部也表示,美国工人经通胀调整的时薪本月实际下降1%,比去年同期下降3.6%,这也是美国工人实际工资第15个月连续下降。

9.1%的通胀数字再创纪录虽然进一步削弱了市场关于通胀见顶的预期,但是美国的核心通胀率却已经连续三个月下降,给市场带来些许希望。

6月扣除食品与能源类的核心消费者价格指数同比上涨5.9%,虽然仍高于市场预期的5.7%,但已经略低于5月的6%以及3月的峰值6.5%。

总统拜登在开启中东之行前就表示,虽然高企的通胀让人无法接受,但是核心通胀率可能正在出现放缓的迹象,而拜登中东之行的重要目的之一便是说服沙特阿拉伯等国增加石油产量。拜登同时表示,6月创纪录的通胀数字其实是滞后的,无法反映过去几周之内已经开始下滑的汽油价格。

根据美国能源信息署的数据,汽油价格已从6月份的峰值回落至每加仑汽油4.64 美元,当月下跌4.7%(约40美分)。

此外,6月的通胀数据也没有及时反映出近期处于对全球经济增长担忧而导致的大宗商品价格下跌。衡量多种商品价格的标普全球商品分类指数虽然全年上涨17.2%,但在7月已经下跌7.3%。其中小麦期货下跌8%、玉米期货下跌6.6%、大豆期货下跌6%。

考虑到大宗商品价格的趋势最快也将在7月通胀数据中有所反映,对于7月27日即将召开议息会议的美联储而言,6月份创新高的通胀率无疑进一步加大了大幅度加息的压力。

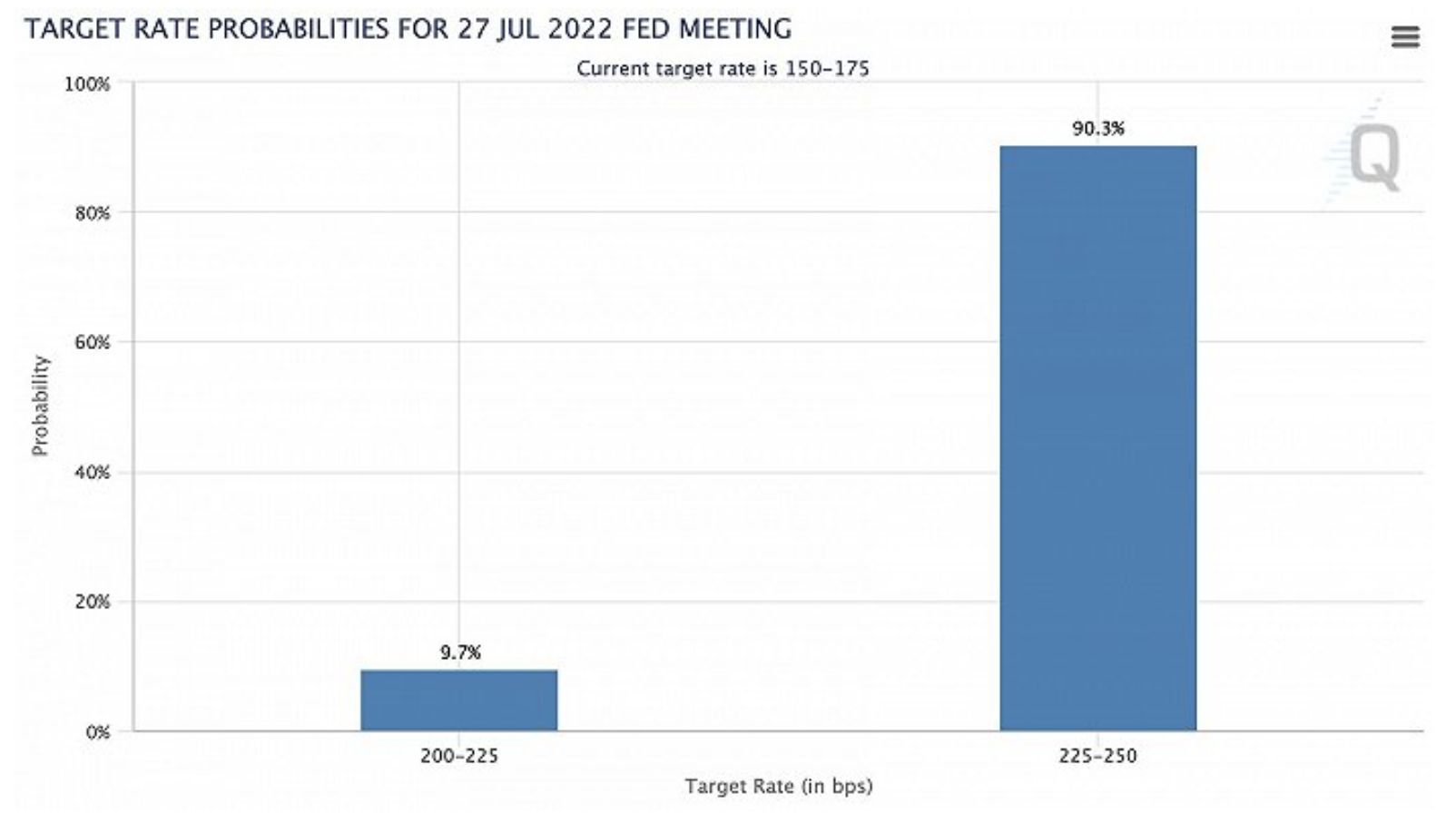

今年3月以来,美联储已经以25个基点、50个基点和75个基点的幅度连续三次加息,目前联邦基金利率区间已升至1.5%-1.75%,密集的加息步伐也意味着美国正处于1980年代以来最激进的加息周期。

在6月29日参加欧洲央行总裁拉加德主持的欧洲央行年度论坛时,美联储主席鲍威尔曾表示“我们(加息)会不会走得太远了?当然有这个风险存在,但是这么说吧,更大的错误是无法恢复物价稳定”。该表态被外界解读为美联储将在7月选择75个基点、而非50个基点的加息幅度。

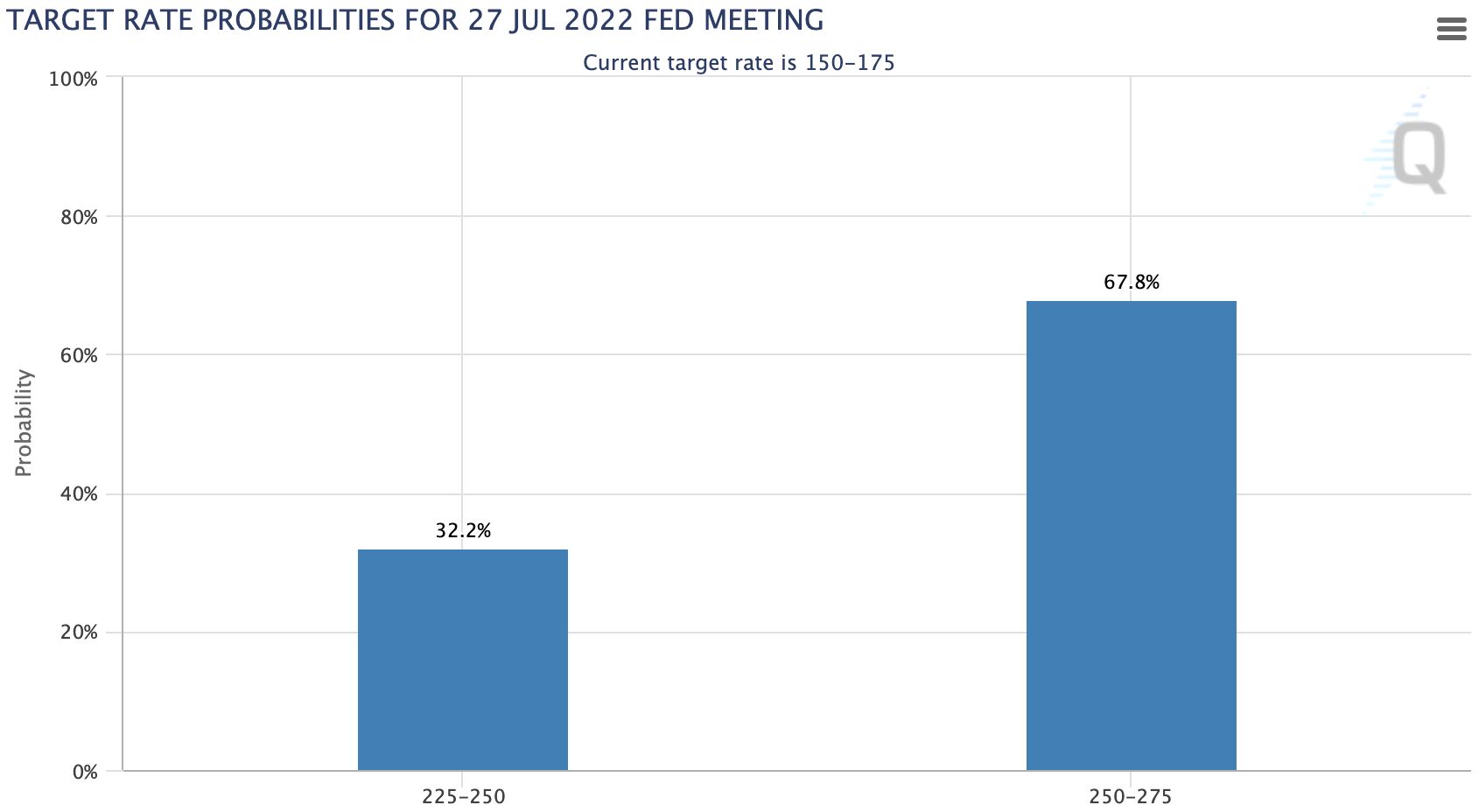

芝加哥商品交易所的利率观察工具FedWatch数据显示,7月7日时超过90%的投资者押注美联储将加息75个基点。在6月通胀数据公布之后的7月13日,仅有32%的投资者继续押注75个基点的加息幅度,近68%的投资者认为美联储将选择更加激进的100个基点加息幅度,并将联邦基金利率区间提升至2.5%-2.75%。

7月13日,加拿大央行便宣布一次性加息100个基点,而非此前市场预期的75个基点,并将政策利率调整为2.5%。加拿大5月的通胀率达到7.7%,低于美国同期8.6%的通胀水平。

根据美联储6月的货币政策会议纪要显示,联储官员相信今年年末的联邦基金利率将接近甚至高于美联储的长期目标,若美联储于本月月底选择100个基点的加息幅度,美联储或不得不在第三季度和第四季度放缓加息脚步。

猛烈加息的同时,市场对于美国经济是否将陷入衰退的忧虑亦在加强。

美国银行于周三(13日)更新预测,警告美国经济恐在今年下半年进入温和衰退。德银预计,美国实现经济软着陆的概率不足50%。亚特兰大联储于7月1日根据其GDPNow预测模型宣布美国第二季度GDP将同比萎缩2.1%。

美联储大幅加息的另一个外溢效应将是强势美元以及给其他经济体带来的巨大冲击。

美元指数目前已经攀升至108,达到20年来高点。美元指数主要参考美元兑其他六种世界主要货币的综合汇率,其中权重达到六成的欧元已经于7月12日与美元达到平价。

相比于尚有经济实力的欧元区,过于强势的美元还可能进一步引爆深陷美元债务的诸多发展中国家的债务危机。以斯里兰卡、巴基斯坦、加纳、阿根廷为代表的高负债国家本币均出现了对美元的大幅度贬值,并极大地推高了偿债成本和再融资压力。

目前与基准利率相关性最高的2年期美债收益率已经攀升至3.13%,且与10年期美债2.91%的收益率形成长达数日的倒挂。

评论