文|表外表里 周霄 徐帆

编辑|付晓玲 曹宾玲

数据支持|洞见数据研究院

Molly,终究没能穿越周期。

上周五发布的中报预告显示,2022年上半年,预期收入增速下滑至30%,净利润同比负增长接近35%,为首次负增长。

针对收入增长未达预期,泡泡玛特给出的解释是:上半年疫情反复对一线城市影响巨大,线下门店关停、线下物流受限。

但就数据来看,4-5月疫情严重,各渠道确实销售承压。但6月疫情已全面解封,泡泡玛特的销量却仍是负增长。

更直接的原因,或在于消费端正在抛弃泡泡玛特:

小红书上,“泡泡玛特退坑”的笔记已经突破10000篇;二手市场上,一度被疯炒至15000元的高端线产品MEGA,价格已经腰斩,普通产品在闲鱼,更是半价就能包邮带走。

然而过去三年里,泡泡玛特对年轻人的心智占领,是压倒性的。

其凭借一个个成本价不到10元的盲盒,曾取得毛利率均超过55%、营收增幅超过220%。用超高回报,让市场对“小年轻的快乐”生畏。

以致去年上市后,即成资本“盛宠”,市值快速突破千亿,价值蹿升之快堪比“年轻人的茅台”。

如今,高歌猛进突然来了个急刹车,被业绩大变脸吓到的市场,反应激烈。可以看到,半个月时间,股价腰斩。

那么,泡泡玛特究竟为何“变脸”?一份业绩预告到底打开了什么样的潘多拉魔盒?这需要回归业务的本质来看,具体为:

1、真假渗透率:产品是否存在代际差?

2、业务的本质:到底是IP生意,还是快销?

3、经济周期考验:是否具备“口红经济”效应?

一、渗透率“未老先衰”,高增长踩下刹车

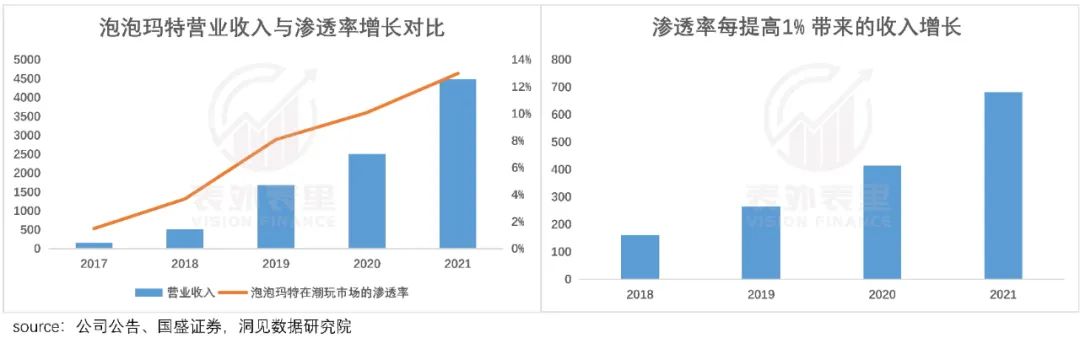

渗透率高增长,一直是市场锚定泡泡玛特的重要因子,原因是其与泡泡玛特的业绩挂钩。

如下图,随着泡泡玛特渗透率的提高,其营业收入呈现加速提升状态。截止2021年渗透率每提高1%,可以带来接近7亿的营业收入增长。

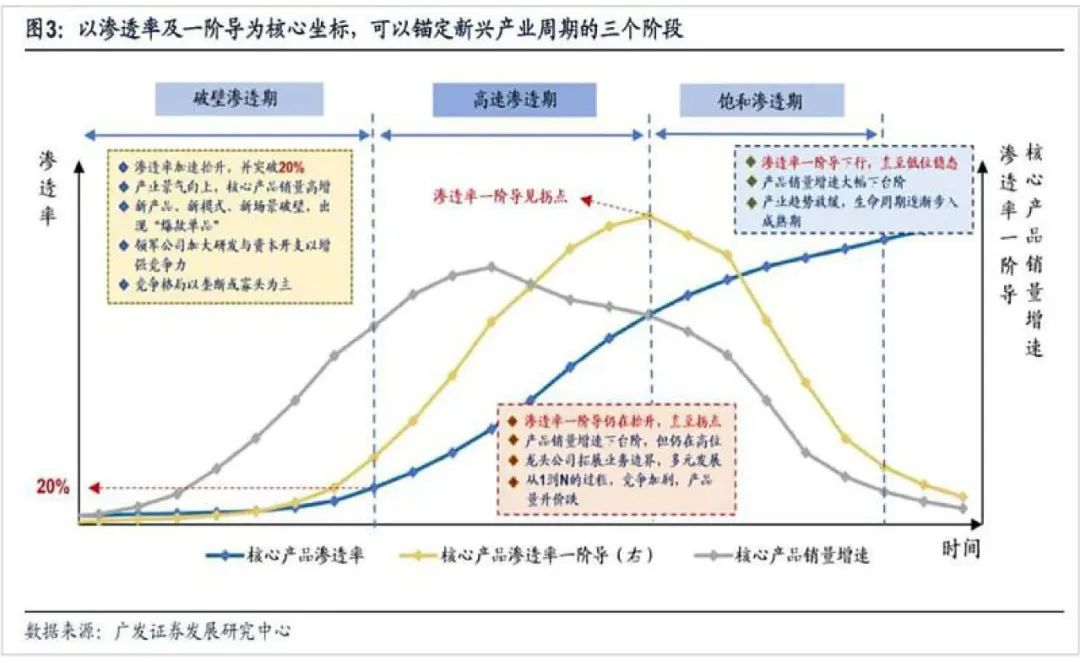

而表外表里在《「中国故事」拯救Lululemon?》一文论述过,要在一个新兴行业跑通,进入的时机很关键。如果在破壁渗透期时进入,一旦渗透率加速抬升,意味着可能成为领军企业。

而泡泡玛特的状态,正符合这样的空间潜力。

测算显示,泡泡玛特在一线、新一线城市渗透率不到1.5%,二线以下市场更低;即便在潮玩行业中,渗透率也仅13%,尚处于“黄金增长期”。

泡泡玛特高管也曾在2021年4月的访谈中提到:2020年我们的会员数是740万,而中国的年轻人有几个亿,市场空间还很大。

然而现实发展,似乎和“常识”有较大偏差。

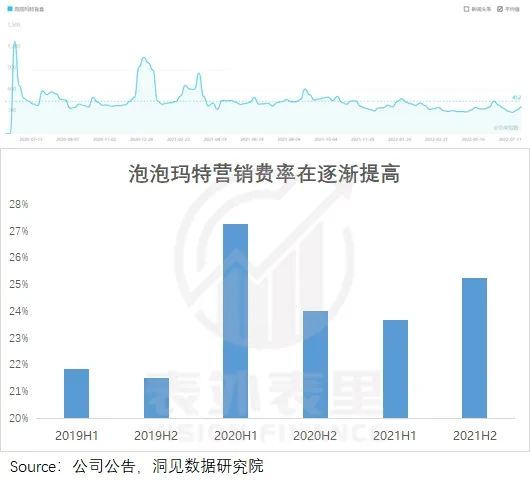

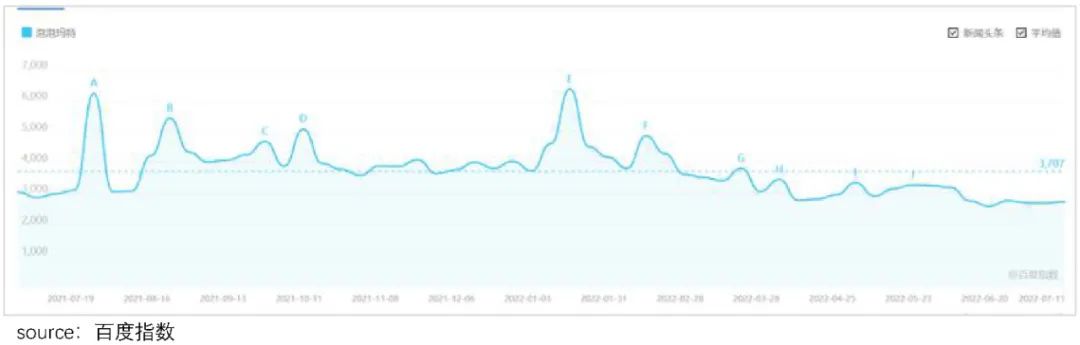

近半年以来,泡泡玛特的百度热度,大部分时间都在平均线以下;与此同时,其营销费率大幅提升。

据今年上半年的管理层交流纪要:30%的费用涨幅,是因为疫情导致费用新增或者我们新投入的费用尚未产生效益。

事实上,营销费率上升从去年就开始。如下图,2021相比2019年,营销费率明显提高。

自发狂热逐渐降温,主动营销力度大增,助推增长,这一定程度意味着,泡泡玛特的渗透率增长“未老先衰”,已面临天花板。

那么,为何普遍存在于市场的渗透期规律,在泡泡玛特身上却不适用呢?

这里面的逻辑在于:渗透期规律更适配具有需求刚性的革新产品,如新能源车代替燃油车,手机代替固定电话等,都有一定的代际差。

简单举例理解就是,新能源充电最多50元,燃油车加满已经涨到了400+,边际改善体验巨大,用户接受度高,渗透率自然加速提高。

而回到泡泡玛特,用69元的Molly,无论代替10元店的山寨米老鼠,还是上百元的玲娜贝儿,都算不上代际差。粉丝或许见仁见智,但对市场来说,产品刚需定位模糊,热度往往难以长久。

感受到了压力,今年以来泡泡玛特尝试跳出渗透局限,具体举措有:

一方面,布局海外市场。数据显示,截止2022年6月,渠道已经蔓延至7个核心区域。

泡泡玛特对此给与了很大预期,2022Q1电话会议提到:预计今年海外收入将达到去年的2-3倍,希望海外收入能在未来达到整体收入的50%。

另一方面,扩大业务版图,通过乐园、游戏、内容等更多的消费场景,突破潮玩瓶颈。

可以看到,今年1月初,泡泡玛特宣布与北京朝阳公园,合作建造主题乐园。而此次业绩预告的电话会议上提到,该项目已进入方案设计阶段,整体投入2.7-3亿。

但就历史情况看,这些针对核心渗透率降低的补救措施,似乎都掣肘颇大。

据财报披露,2019-2021年,泡泡玛特的海外市场收入增速持续大幅下降。究其原因在于,换了市场,但产品刚需问题没有根本性解决。

另外,计划中的拓展西方国家,能否跨越文化代沟;以及部分与迪士尼、三丽鸥合作的核心产品,在海外尚无IP授权等,都可能对海外的渗透率进度产生影响。

至于扩大业务版图的尝试,泡泡玛特本身就比较谨慎:对我们来讲,希望从一个小乐园开始,慢慢的有一个相对成熟的运营体系。这意味着该领域的回报会是一个长期的过程。

也就是说,补救措施短中期内,都无法兑现高增长。或许是认识到这一点,泡泡玛特也试图通过提价,来提振收入。

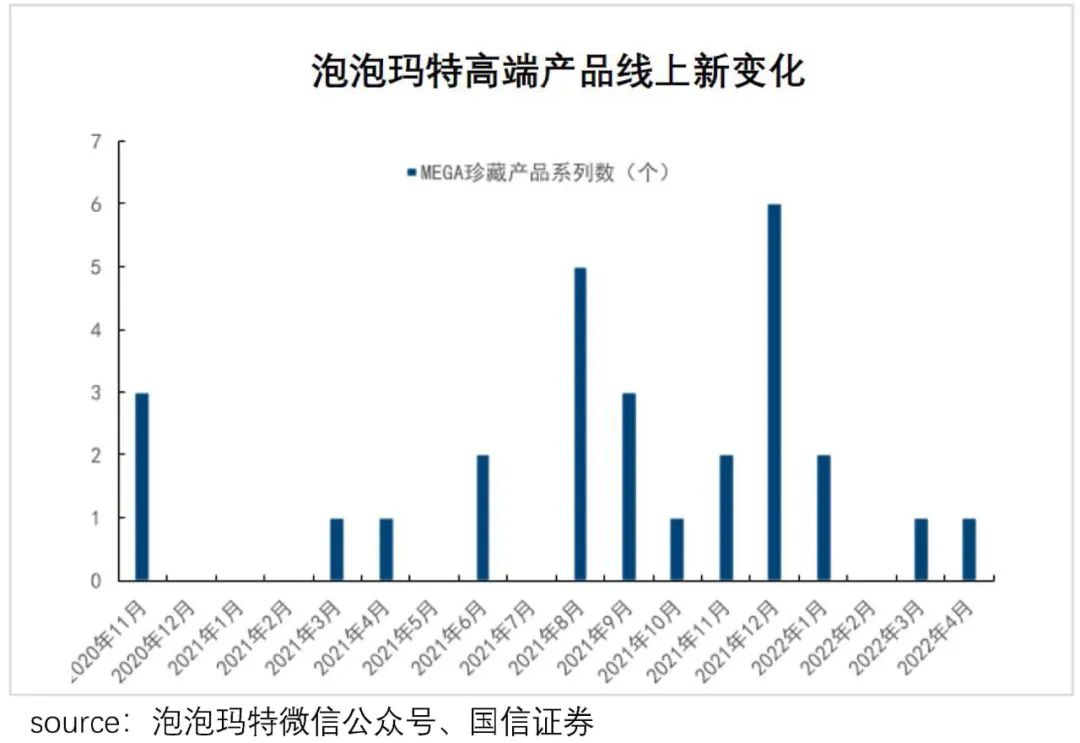

可以看到,2021下半年以来,泡泡玛特大幅提高了其高端产品——MEGA的上新频率。

可限制颇多,据2021财报,MEGA系列实现收入1.78亿元,假设均价2000元(由MEGA系列最高价格5999,最低999,大致估算),销量估算不超过9万个,要知道其注册会员有1958万。

渗透之所以如此低,一方面是泡泡玛特自身在控制销量,MEGA定位为珍藏版,很难大规模铺开;另一方面,定价太高(普通潮玩的30多倍),对标用户本就不多,经济下行的情况又进一步让范围压缩。

总的来说,在渗透率高增长锚定上,泡泡玛特囿于需求刚性不足,没有代际差的助推,渗透率有点出道即巅峰。

而后续扩圈的尝试,阻力颇大,高增长“神话”或就此踩下刹车。

二、讲得是IP故事,内核是快销品属性

除了渗透率高增长,泡泡玛特吸引资本青睐的另一张王牌是IP故事。

在泡泡玛特CEO王宁(2019年)的规划中:再过五年,泡泡玛特会成为国内最像【迪士尼】的一家企业。

而这撑起了投资人的美好幻想:

IP矩阵打法,成本端掌控议价权,收入端俘获消费者,企业俨然是产业链中的“利润中心”。

但构想很动人,落到实践上却不是这么回事。

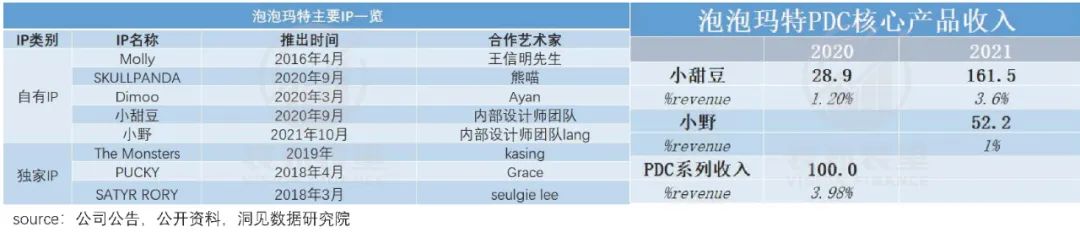

拆解泡泡玛特的主要产品会发现,目前的8个系列中,仅小甜豆、小野两个IP出自内部设计,其他均为与口碑艺术家的合作,主导权并不在企业手上。

且仅有的两个内部设计IP,收入只占比整体的4%。

如此一来,其在成本端受制于核心创意人才。

据2021年财报,泡泡玛特全年股权激励开支共1.47亿元,占总体净利润的17%。而管理层在当期电话会议中表示:会积极推进新的股权激励,以持续吸引人才。

换句话说,核心创意人才对泡泡玛特的议价权很高,这项支出短期内都会持续。这显然与IP模式的成本情况相悖。

而收入端,其IP形象,似乎也没有像观众几十年如一日地喜欢米老鼠那样,形成稳定的消费需求。

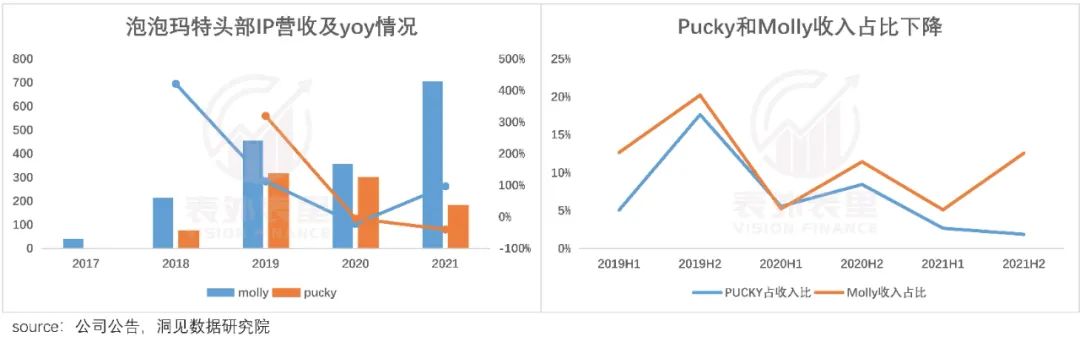

可以看到,头部老IP Molly和Pocky营收增速明显下滑,占总体营收比也逐渐降低。

另一方面,泡泡玛特的新品发售、销量数据显示,大幅推新的季度,销量及销售额会同步大幅增长;而推新较少的时段,销售额下滑幅度大于销售量,似乎在降价促销拉动销量。

今年二季度的情况即是如此,由于疫情原因,泡泡玛特推迟了上线新品,而空档期,其热度明显下滑。(由于收入还受疫情、门店等影响,此处不进行交叉验证)

这么一看,销量提升与发售新品息息相关,不就是快消品牌的特性嘛。

快消模式相比IP模式,受欢迎程度差多了,毕竟一旦出新节奏被打乱,不仅影响收入端持续消费,还会带来成本端库存积压的连锁反应,市场爱不起来。

目前泡泡玛特已经出现相关问题,据中报预告电话会议,Q2疫情对泡泡玛特的库存影响,至少会持续3个季度:

去年遗留产品,3月疫情打乱了清库存的节奏,产生压力;今年Q2上线产品的备货,疫情下销售不及预期,产生新的库存。

但面对库存压力,泡泡玛特又不能真像快消品一样甩货回血,否则对其产品的品牌定位将是毁灭性打击。

其在中报预告电话会议中就有提到:二季度我们采取了一些相对比较激进的清理库存的方式,但从长期看不觉得这个方式是好的,因为对产品、品牌各方面的损害比较大。另外在抖音直播间,不希望变成叫卖式打折发券,而是做出品牌感。

由此,其承担的收入压力可想而知。当然,泡泡玛特也实施了一些补救措施。

一方面,提高快反效率,多卖受众喜欢的系列;另一方面,老货出口海外,让老外们过新鲜瘾。

然而这两个策略,都存在“治标不治本”问题。

快反方面,用户往往跟着新品走,老货快反实际上吃的还是对某些IP较为忠实的老客生意,占比不会很大;至于“内销转出口”,海外增速没有完全起来,实际效果预期有限。

分析下来可知,疫情就好像一阵大风,吹掉了泡泡玛特的“IP遮羞布”,暴露了其快消品属性,戳破了市场“IP穿越周期”的价值投资美梦。

不过,能够穿越周期的模式不只IP故事,快消品一定程度上,也有着穿越周期的特性。这或可作为泡泡玛特的新锚定点。

三、“可选”本质暴露,口红经济逻辑被证伪

快消品的穿越周期,可以类比为“口红效应”。

一方面,消费者存在“悦己”刚需,另一方面,相比买包买表,口红又是一种消费降级,匹配降低的可支配收入。

泡泡玛特也是这样的逻辑预期:没钱玩人均500+的露营,总买得起69的Molly,快乐一下。

但事实真的如此吗?

可以看到,2020年至今,潮玩新增企业多达572家,融资事件11起,总披露金额超11.5亿元。

只52TOYS就在2021年完成了4亿元C轮融资,刷新潮玩行业融资记录。千岛·潮玩族也同样在前段时间,宣布完成近亿美元B轮融资。

不仅如此,大厂也正在纷纷加入潮玩赛道,结合游戏IP和原创IP收割用户,比如阴阳师、菜狗等。

竞争趋于饱和下,选择权掌握在用户手中,今天可以跟风可达鸭,明天就可以“追星”玉桂狗。玩具之间的可替代性极强,任何一个品牌都不存在绝对刚性需求。

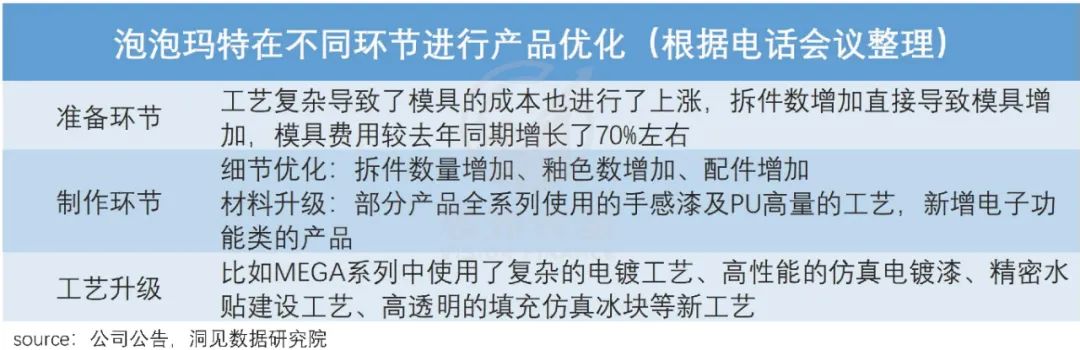

此外,激烈的竞争又会催生品牌内卷,产品越卷越精良,带动制作成本抬升。

泡泡玛特已受到影响,据中报预告电话会议:模具准备、产品制作、工艺升级等各个细节都有一定优化,由此原材料和工艺成本有所提高——成本工厂端的材料和人工费在2021年一直处于高位的状态。

然而内卷如此激烈,也挡不住用户对潮玩的新鲜感降低。

上述说过,小红书上的潮玩话题下,除了种草、晒娃外,出现了越来越多的“退坑”笔记;闲鱼上 ,以往高价的隐藏款,二手价一落千丈。

之所以会这样的原因在于,一方面,其他娱乐方式,比如游戏、剧本杀、桌游等,也存在一定的替代性。

另外,以往热衷于潮玩的年轻人们,正逐渐受到经济下行的影响,开始收紧钱袋子了。

国家统计局最新数据显示,5月份16-24岁就业主体人群,失业率为18.4%。生活压力变大,一定程度会影响到消费观念。

据艾瑞咨询发布的《2022年中国千禧青年消费行为调研分析报告》,目前持有理性消费观念的千禧青年高达72.49%,而该数据一年前为54%。

一句话,买Molly也快乐不到哪去(非刚需),且69元实际已经很贵(不存在消费降级),泡泡玛特的“口红效应”可能不成立。

小结

泡泡玛特上半年的中报预告,仿佛打开了潘多拉魔盒,自身业绩大变脸,净利润首次负增长;市场对其也从极度青睐,转向大杀估值。

而回归其业务的本质可以发现,囿于需求刚性不足,渗透率高增长或就此踩下刹车;撤掉“IP遮羞布”,泡泡玛特的生意更接近快消品属性;“口红效应”穿越下行周期的预期,也一定程度证伪。

总之,盛宴结束了,泡沫之王被刺破。

评论