又一家处在船舶业寒冬中的企业或将出现债务违约。

近日,武汉国裕物流产业集团有限公司(下称国裕物流)在中国货币网公告称,公司2015年度第一期短期融资券(债券简称:15国裕物流CP001,债券代码:041564058)应于2016年8月6日兑付本息,由于目前公司资金链紧张,“15国裕物流CP001”到期兑付存在不确定性。

国裕物流于2015年8月6日在银行间债券市场公开发行了金额为4亿元的2015年度第一期短期融资券,发行期限一年,票面利率7.00%,主承销商为上海浦发银行。

此前,国裕物流于2016年4-7月多次发布了关于债务逾期、资产抵质押、生产经营情况等事项的后续进展公告。根据国裕物流提供的最新征信报告,截至2016年7月14日,国裕物流及下属子公司武汉市国裕物资贸易有限公司、武汉江裕海运发展有限公司已完成全部逾期贷款的续贷,国裕物流逾期债务共468.65万元,全部为欠息贷。

大公国际资信评估有限公司在评级报告中称,其于扬州国裕造船基地现场调研获悉,国裕物流船舶制造资金严重依赖银行贷款,相关授信银行抽贷使其资金链断裂,船舶制造难以为继,扬州国裕已处于停工状态。

公司在最新公告中称,“因行业整体市场低迷导致公司财务状况恶化,目前公司资金链十分紧张,旗下主要子公司扬州国裕船舶制造有限公司生产活动处于停滞状态。公司正在通过多种渠道积极筹措偿债资金,但15国裕物流CP001到期兑付仍存在不确定性。”

对于其他造船业公司来说,这意味着什么?

根据前瞻产业研究院的分析报告,中国船舶制造和航运公司今年的债券偿付规模接近创纪录水平,引发了投资者对经济增长放缓之际债务违约现象将会蔓延的揣测。这些公司今年必须偿还503亿元人民币的债券,仅次于去年创纪录的540亿元。

2016年5月,浙江的春和集团也曾发布消息,公司于2015年5月发行了4亿元短期融资券,票面利率为7.95%。由于现金流枯竭,公司无法按期足额偿付到期的一年期债券,出现违约,集团下属的浙江船厂已进入破产重组程序。

关注到造船业的困境之余,市场的恐慌也蔓延到整个债券市场,不少人担忧,上半年出现多起债务违约的状况是否会继续发展,形成下半年的“违约潮”?

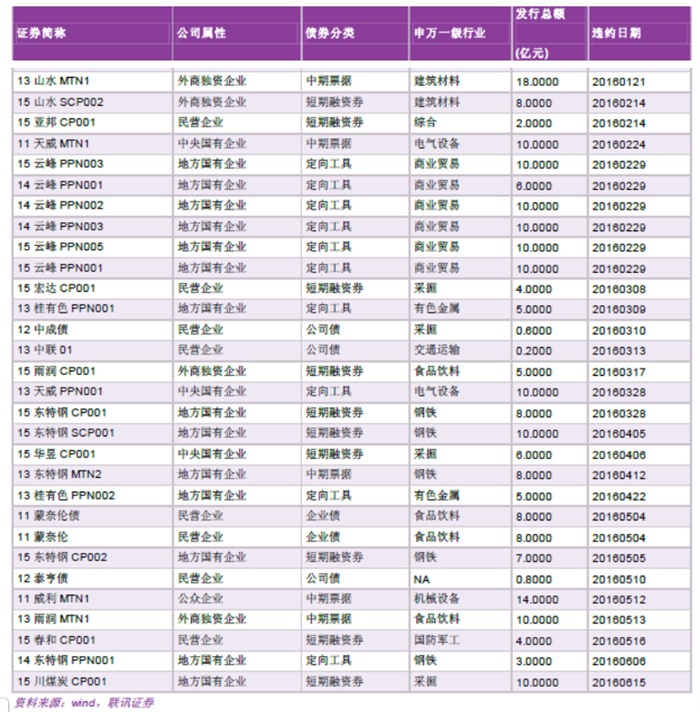

据联讯证券统计,今年上半年违约近30起,超过了2014年和2015年违约数量总和,尤其是二三月份出现了一个违约的小高峰。从违约规模看,今年上半年为220亿元,几乎是2014年和2015年总违约规模的两倍。

从行业上来看,违约多数发生在钢铁、采掘业公司身上,不少还是上市公司。对于公众公司而言,债务缠身将会影响业绩表现。

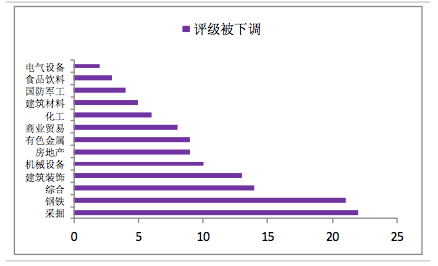

另外,2016年非金融信用债的到期规模达5.1万亿元,比2015年增加近45%,是近几年的一个峰值,这无疑增加了还本付息的流动性压力。下半年到期的高峰期主要集中在7月、10月和11月。在未到期的非金融信用债中,共有134只债券评级被下调,主要分布在采掘、钢铁、建筑装饰、房地产和有色金属等周期性和产能相对过剩行业,评级被下调占比超过60%。

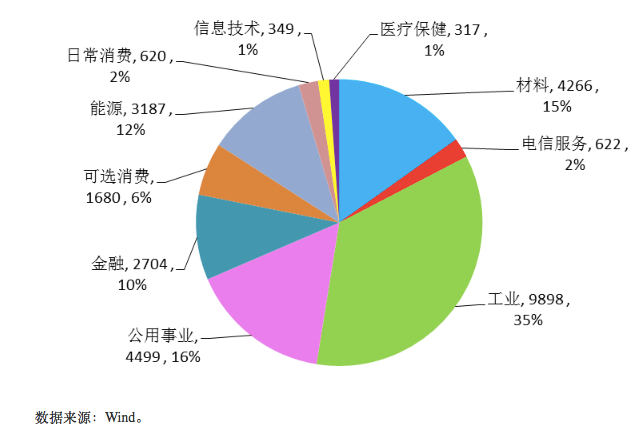

Wind数据显示,下半年的信用债到期的压力主要集中在短融(含超短融和一般短融)、中票和企业债这几类品种,尤其短融面临的到期压力最大。从行业看,下半年到期的信用债有35%出自工业,占比最大,其次是公用事业,占比16%,材料占比15%,能源行业占比12%。

对此,有分析指出,需要关注的是:一是企业债下半年低评级的到期量相对较大,且AA评级到期量占比较上半年增大,潜在违约风险上升。二是对于顺周期且存在产能过剩的钢铁、水泥、有色和煤炭等行业,融资压力在上升,尤其是主营业务长期亏损,资产负债率较高,年内到期债务规模较大,过度依赖外部融资支持,这样的企业需要重点关注其偿债风险。三是可能出现个别国有企业因外部支持不足而产生兑付困难,需要关注资质较弱的央企子公司的偿债问题。

不过,市场普遍观点认为,虽然下半年债券市场的信用风险压力依旧较大,但集中出现多家企业债券到期违约的可能性较小。在经过了上半年的债券违约潮后,市场各方的风险意识有所增强,未来会更加重视维护企业及市场信用、防范风险事件的发生,预计下半年信用债券的发行量也将有所恢复。

评论