文|科技说

当消费互联网陷入低谷期后,市场又开始寻找新的潜力股标的,如最近大热的机器人行业,已经有声音喊出这将会复制消费互联网的成功,会让一级和二级市场赚得盆满钵满。

凡事都是定性容易,但用量化分析则往往要复杂许多,这也就使得市场出现强调定性,但忽略细致分析的现象,于是撰写本文主要来探讨以下问题:

其一,当下机器人市场的基本格局;

其二,中国机器人市场是否可以复制消费互联网的成长性奇迹;

其三,如今是否是投资机器人的最好时机。

机器人概念股缘何不及FANG?

在此之前我本人曾从劳动力供给的角度阐释过机器人在未来的蓝海效应,简而言之,在一个总劳动力供给下行,且劳动生产率的增长边际逐渐收窄之时,如果要提高总生产供给,拉动总经济增长,就必须突破现有劳动力的束缚,也就是向科技要增效,机器人就成为实现此目标的必要手段。

考虑到此分析方式过于学术化和宏观,仅得出了机器人对于中国经济未来具有重要意义,且前景十分光明这一结论,反而忽略了微观领域行业的发展脉络。

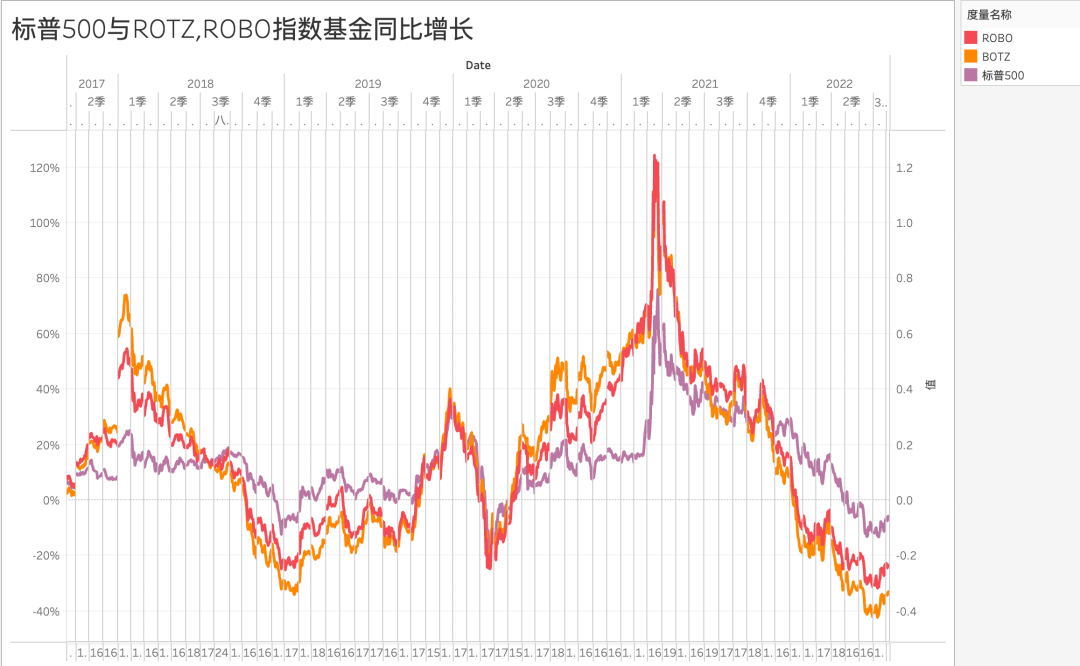

为客观判断机器人所处阶段,我们整理代表性机器人ETF(ROBOH与BOTZ)与标普500指数价格,并统计每日同比变动情况,见下图

若我们武断推论机器人为“蓝海”时,看到上图大概会吃惊许多。作为一个所谓的“蓝海”行业,缘何在大多数时间都跑不赢标普500?在美联储放水刺激后,机器人ETF并未旋即走高,而是一直躺平到第三季度才迅速拉起,在2021年第一季度增速达到峰值之后,增长动力旋即回撤,在2021年末同比增长开始跑输于标普500。

如果我们引用投资学的基本逻辑,在一个大放水的周期里,市场风格会发生如下变化:无风险利率下行,市场开始偏爱于高风险且高收益的公司。但在上图中,机器人概念尽管受放水影响也得到了一定的溢价,但客观说其溢价幅度和能力并不能满足于开篇所寄予的期望。

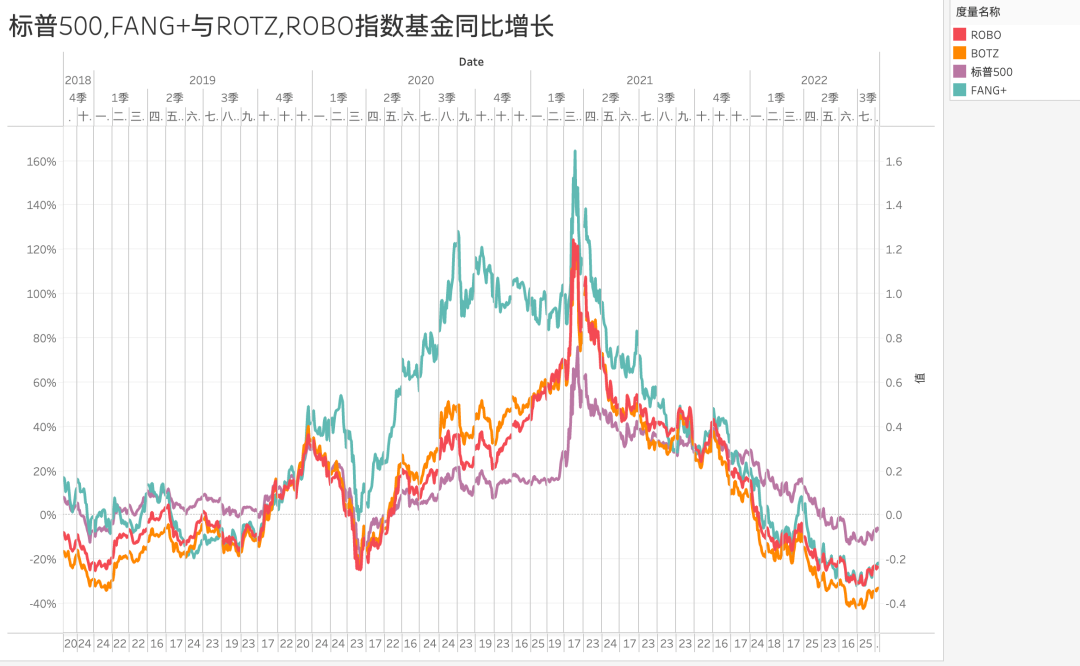

为客观对比,我们再将消费互联网的代表FANG+的ETF同比变动加入上图,可得到下图

对比之后就相当清晰了,FANG+尽管在加息前也是表现平平,但美联储宣布放水之后股价旋即得到体现,此后大幅领先机器人和大盘,无论是牛市的持久性抑或是峰值,FANG+都是相当耀眼的。

经过此番简单对比,我们似乎对机器人概念是大蓝海的判断产生了动摇,或者说其蓝海的成分或许没有我们想象中那么纯正。

但这又明显违背开篇的判断,全世界都在追逐此赛道,一级市场资金也越来越钟爱有机器人概念的公司,这明明是一个蓝海赛道,问题出在哪里?

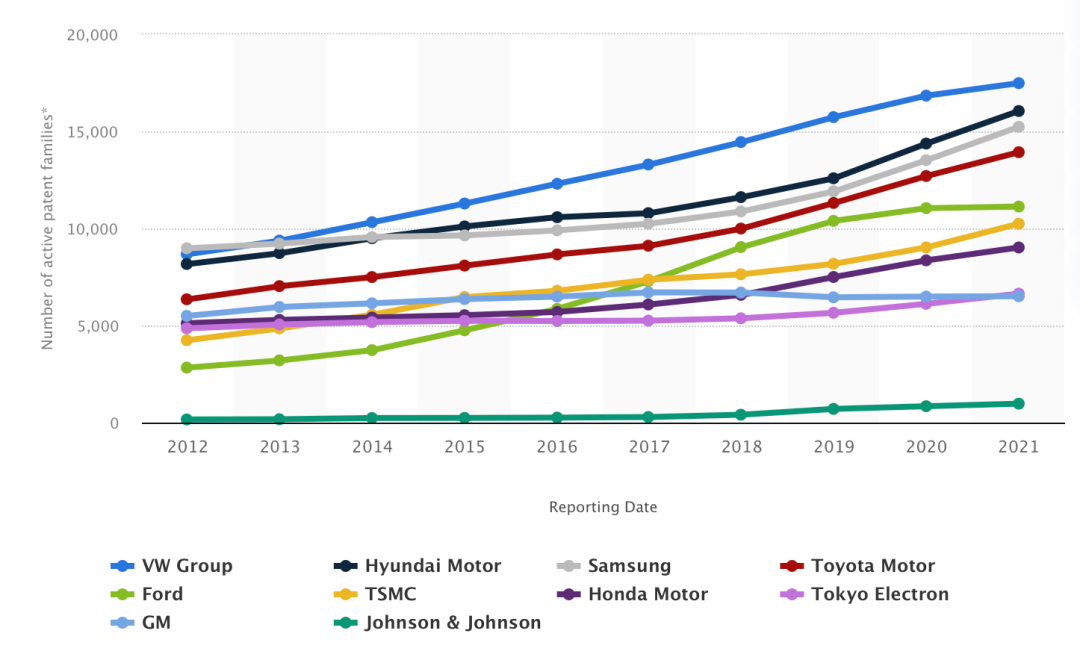

我们从机器人行业专利入手,理由为:作为以制造业为主基调的行业,专利技术的集中度是可以反映出行业发展的阶段,抑或是说,假如一个行业属于典型的高成长概念,那么其进入门槛相对较低,专利的技术也就可能更分散。

这与消费互联网,甚至是智能手机的产业逻辑都大相径庭,原因为消费互联网更多是建立在商业模式的创新,技术权重在行业发展之初相对较低,而智能手机虽然有各类专利门槛,但事实上专利相对分散,且专利的持有者又往往是智能手机的供应商,合作大于竞争。

我们把机器人行业的专利数量做如下梳理,并制作下图

在此可以很明显看到,全球机器人学的最大专利持有者乃是VM,且头部公司主要集中在日本,韩国和美国三个国家,更为重要的是:以上公司都是老牌制造巨头,在数十年的经营中积累了大量的资本,技术以及前瞻性的技术开发,且大都将机器人视为重要发力点。

基于此我们就对机器人在资本市场的表现有了如下解释:

尽管机器人在近年的资本市场较为火爆,但现阶段参与主体公司大多为老牌制造企业,由于此类公司主营业务发展较为平滑,估值模型相对稳定,尽管也受大放水利好刺激,但由于基础原因等影响使溢价要克制许多。

同时这也为中国机器人企业以警醒:虽然企业在研发投入等方面立足长远,但短期内上述三国企业所形成的专利垄断仍然是企业要提防的,不仅仅有陷入专利官司的危险,更重要的是购买专利也可能会给企业损益表带来沉重负担。

接下来我们来看中国机器人市场的景气度问题。

中国机器人市场:刚刚起步,尚在“蓝海”

继续开篇的话题,当下我国一方面劳动力总供给有持续下行的风险,而另一方面,行业机器人发展早已如火如荼,我国机器人行业更多是追赶,而非许多乐观声音所想的“领跑”。

我们整理了2020年全球主要国家的机器人出货量,可以明显看出处于追赶阶段的中国市场最为庞大,与此同时美国,韩国和日本以及德国为代表的老牌制造大国紧随其后。

这不仅再次验证了我国机器人领域潜力之大,亦能同步看到市场周期之长久,即便日韩,美国等制造业强国在此都有了明显的优势,但机器人采购量仍然维持在较高水平,抑或是说行业的长尾效应乃是相当明显的。

将此图与上图结合去看,会看到我国当下机器人行业的基本现状:处于发展早期,成长空间巨大,使行业呈现出全球市场相对红海,但在中国市场却是一片新兴向荣的蓝海景象。

在此可对全球和我国的机器人行业做如下总结:

其一,这并非是一个新兴行业,而是有着数十年技术基础的“传统行业”;

其二,资本市场对该行业尽管有所溢价,但仍然远落后于可迅速拉高成长性的消费互联网行业,除赛道不同以及参与企业估值模型较为稳定之外,从成长性角度去考虑,由于该行业已经发展多年,机器人普及率在发达国家已经较高,该市场的成长性预期弱于消费互联网;

其三,考虑到中国市场的潜力以及当下的追赶速度,中国市场和海外又会形成反差,也就是该行业在中国市场仍然是个蓝海,其成长性更为显著。

那么当下对我国机器人的景气度究竟如何去判断呢?

中国机器人市场:长期看好,短期谨慎

尽管机器人使用有劳动力供给等方面的天然痛点,但在短期内影响机器人发展的乃是企业对自身未来预期的乐观程度,换言之,当企业管理者对未来充满信心时,就会倾向于开拓新的投资,从增效和增产中获得收益,而在一个景气度相对低迷的周期内,企业就会捂紧钱袋子,保住现金流,进而减少扩张。

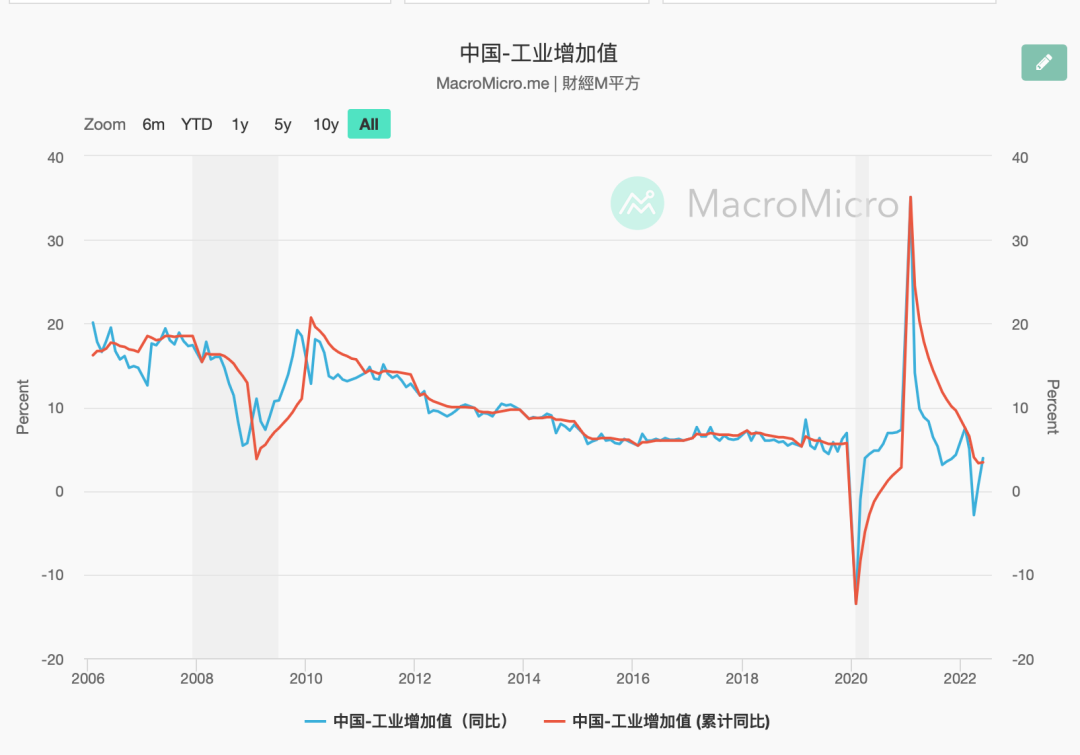

在上图中为我国工业增加值的走势情况(工业增加值 = 工业总产出-工业中间投入+应缴增值税),可以看到自2010年之后我国工业增加值的增长中枢就处于下行周期,这固然是基数不断累积,增长边际收窄的必然结果,但在一个转型期内的经济体,短期内受到劳动力供给,薪酬待遇以及社会成本上涨压力而影响工业增加值的因素也是要考虑的。

进入2022年之后,受疫情反复等因素影响,该数值曾一度跌破0,且当下PMI等工业指标也未反弹到理想水平。

也就是说,当下工业制造企业仍然在为生存而奋战,这就极有可能会影响企业的投资信心,在维持现状和积极开拓中,现阶段企业会偏向于前者。

这就相当于被前文定义为“蓝海”的中国机器人业蒙上了重重阴影,在一个预期不甚明朗的阶段里,机器人尽管可以提高产能,降低成本,但当下企业面临的主要挑战乃是需求端,消费市场和固定投资的低迷,这些都使得上游制造企业要承担巨大的不确定性。

因此,尽管开篇至今我们对中国机器人行业以充分的信心,也认同该领域的长期成长性,但短期内(1-2两年内),行业投资者还是要以相对审慎的态度对待,不可过度自信。

当然,此情况也并非一成不变,如果机器人行业要复制新能源汽车和电池的火爆,也并非完全不可能,而是要看:

其一,新能源和电池行业之所以有极为可观的成长性,除行业赛道这一众所周知的因素外,更重要的原因乃是财政性补贴,对相关行业以政府采购以及相关政策性基金的注入,因此我们将实质性的政策性刺激作为一大指标;

其二,在资本市场,机器人概念企业是否具有高成长性的鲜明特点,也就是资本市场提高机器人概念股的成长性,以最近A股的表现为例,在5月指数触底反弹之后,A股不同股票就开始呈现明显的“跷跷板”效应,以基建为代表的价值股和以新能源汽车为代表的成长股,由于地产行业的低迷带来基建的不景气,反而撬动了新能源回报率的走高。机器人概念股是否可以也纳入一些成长性基金的配置,就显得尤为重要了。

最后总结本文:

其一,机器人行业并非可以用“蓝海”可以简单概括,要想在此完全复制消费互联网的成功也非简单的“赛道”论可以概括;

其二,中国市场和海外发达国家所处周期不同,呈现海外红海,国内蓝海的局面;

其三,我们对中国机器人市场持谨慎乐观态度,而其拐点还是要看政府相关刺激政策和资本市场的充分认可。

评论