记者 |

美东时间8月26日的杰克逊霍尔全球央行年会上,东道主美联储主席鲍威尔在开幕致辞中再次强调了美联储的首要任务是将通胀率降至2%,并且需要强有力地使用政策工具以达成供需平衡,即便这会给家庭和企业带来痛苦。

鲍威尔同时在讲话中多次提到,历史经验表明不可过早地放松货币政策。受到鲍威尔强硬言论的施压,美欧各大股指悉数大跌,创下两个月以来最大跌幅并直接抹去本周此前所有交易日的反弹幅度。

鲍威尔在致辞中开门见山:“价格的稳定是美联储的责任,也是经济的基石。没有物价的稳定,我们将无法实现长期、适用于所有人的强劲劳动力市场。最终高通胀的负担将落在最无力承受的群体身上。”

至于此前外界基于消费者价格指数,以及核心消费者价格指数连续回落,猜测通胀坚定了美联储即将放缓加息步伐,则遭到了鲍威尔的否认。他表示:“尽管我们乐于见到7月较低的通胀数据,但在确信通胀正在下降之前,单月的数据改善并未达到委员会(联邦公开市场委员会)期望的水平。”

根据劳工部8月初公布的数据显示,7月消费者价格指数同比增幅8.5%已经较6月9.1%的前值出现较大幅度下降,扣除食品与能源类的核心消费者价格指数5.9%的同比涨幅已经连续四个月下降。于鲍威尔讲话当日由商务部公布的个人消费支出价格指数(PCE)涨幅同样出现了小幅收窄的趋势,其中7月个人消费支出价格指数6.3%的同比增幅低于6.8%的前值,该指数更是自2020年4月以来首次录得环比下降(-0.1%),美联储制定货币政策的最关键数据——核心个人消费支出价格指数7月同比4.6%的增幅也低于4.8%的前值。

在7月27日美联储宣布一次性大幅度加息75个基点的新闻发布会上,鲍威尔表示:“在某个时候,随着货币政策立场进一步收紧,放慢加息步伐可能会变得合适。”

今年美联储已经连续四次累计加息225个基点,并迅速将联邦基金利率区间上调至2.25%-2.5%,为1980年代以来最为激进的一轮加息周期。

快速的加息步伐直接导致了除失业率之外的主要美国经济指标走衰。其中最为关键的二季度GDP年化季环比增长率-0.9%的初值直接将美国经济拉入技术性衰退。美国一季度GDP年化季环比增长率为-1.6%。

鲍威尔在杰克逊霍尔年会上也承认,降低通胀可能会带来持续一段时间的、低于趋势的经济增长,劳动力市场很可能也会出现一些疲软,并给家庭和企业带来痛苦,但这些都是降低通胀的不幸代价。他表示:“未能恢复价格稳定将意味着更大的痛苦”。

在年会开幕致辞的后半篇幅,鲍威尔通过1970年代和1980年代的历史教训再次强调了央行过早放松货币政策的风险,并表示恢复价格稳定需要在一段时间内保持限制性的货币政策立场。

鲍威尔表示联邦公开市场委员会从历史经验中总结了三个教训。

首先,中央银行应该为实现稳定的低通胀负责,美联储实现价格稳定的责任是无条件的。鲍威尔认为,当前美国的高通胀既是供应受限的产物,同时也受到需求旺盛的影响。

其次,公众对未来通胀的预期可以在设定通胀路径中发挥重要作用。鲍威尔相信,如果公众预计通胀能够长期保持稳定的低位,实际通胀在没有重大冲击的前提下可能会自我实现,反之对高通胀的预计亦成立,尤其是在家庭和企业将高通胀预期纳入经济决策的时候。鲍威尔表示:“当前一轮高通胀持续的时间越长,通胀上升预期变得根深蒂固的可能性就越大”。

最后,央行必须坚持其货币政策直至实现目标。鲍威尔指出,美联储在1970年的犹豫不决导致的长期高通胀,最终不得不通过时任主席保罗·沃尔克极其严苛的货币政策方得到遏制。沃尔克在1980年代初期为了应对当时美国每年10%的通胀,将联邦基准利率在一年时间内提升了近1000个基点至20%。虽然被称为“沃尔克冲击”的此举成功地结束了通胀,但也直接导致1981年美国陷入经济衰退。鲍威尔表示:“我们的目标是立即采取行动以避免出现这种结果。”

关于美联储将在9月21日的下次货币政策会议上选择50个基点或75个基点的加息幅度问题上,鲍威尔并未给出明确态度,仅仅是表示将取决于届时的整体经济数据和不断变化的前景。

同时鲍威尔也再次提及联邦公开市场委员会预测的2023年底联邦基金利率中值仍为4%,这也意味着美联储在未来一年时间内几乎没有可能进行降息。委员会将在9月21日再次更新并公布经济与利率路径点阵图。

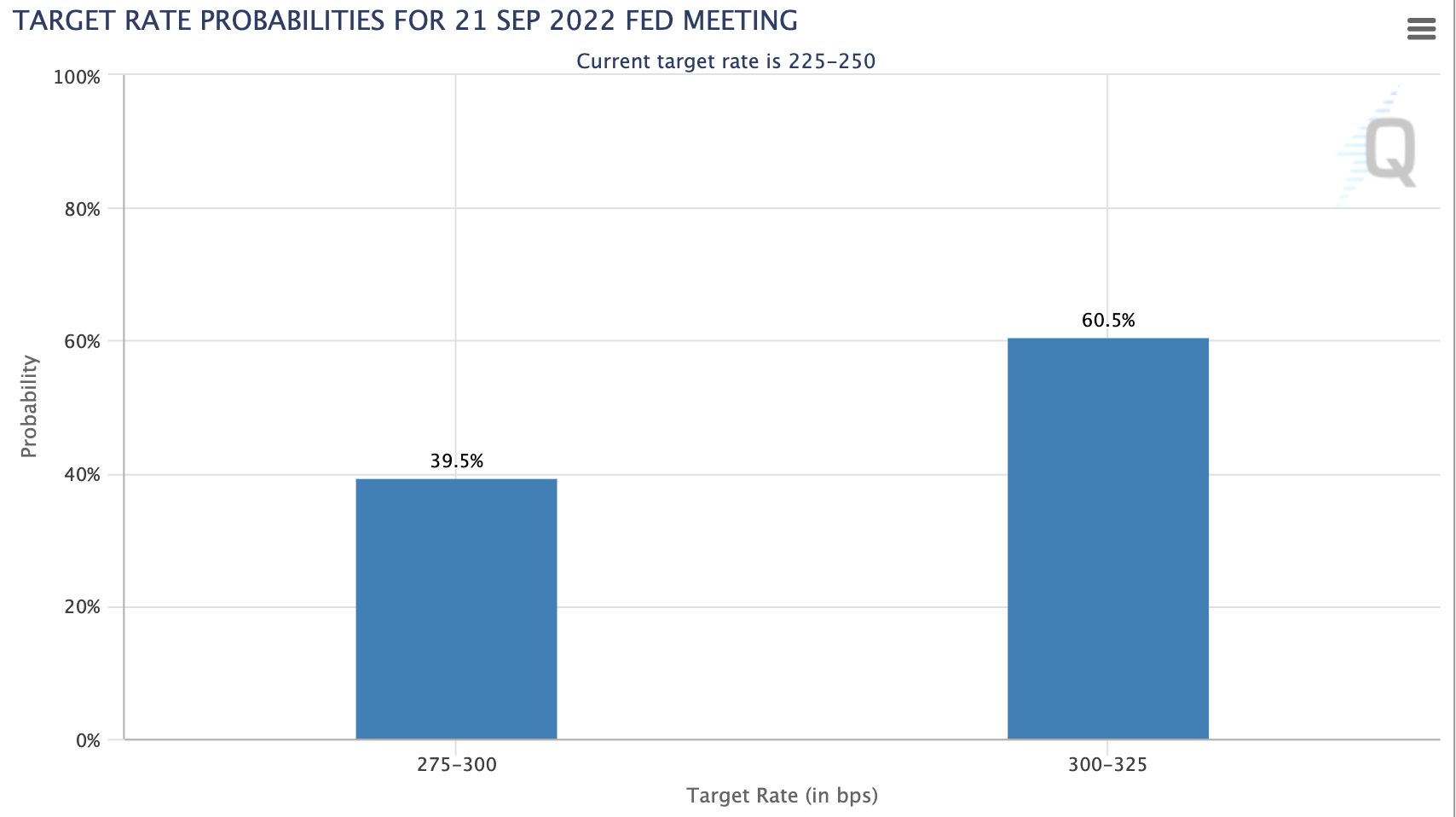

鲍威尔的演讲之后,市场对于美联储将在9月继续选择75个基点加息幅度的预期攀升。芝加哥商业交易所的利率观察工具FedWatch数据显示,超过六成的投资者押注75个基点的加息,届时联邦基金利率区间将进一步上调至3%-3.25%。

美国股市反应更加激烈,三大股指悉数下跌超过3%并直接抹去了本周的所有反弹幅度,周线上三大股指跌幅均超过4%。道琼斯指数报收32283点,下跌3.03%;标普500指数报收4058点,下跌3.37%;纳斯达克指数报收12142点,下跌3.94%。其中单日跌幅高达1000余点的道琼斯指数表现为5月以来最差,标普500指数的11个板块则全军覆没。

杰克逊霍尔年会8月27日仍将继续进行,届时日本银行行长黑田东彦和英格兰银行行长安德鲁·贝利均将与会。值得注意的是,欧洲央行总裁拉加德并不会参加会议。欧洲央行将在9月8日调整欧元区货币政策,拉加德至今仍未表态届时将选择50个或75个基点的加息幅度。

评论