记者 |

锂业务贡献了雅化集团(002497.SZ)超过九成的净利润。

8月29日晚间,雅化集团发布半年报,其上半年实现营收60.04亿元,同比上涨182.64%;归母净利润22.62亿元,同比上涨585.3%。

其中,一季度净利10.22亿元;二季度净利12.4亿元,环比上涨约两成。

雅化集团主营业务包括锂业务和民爆业务两大板块,其中锂业务在营收占比约75%的情况下,贡献了超过九成的净利。

上半年,锂业务实现营收45.97亿元,占比76.56%;净利润20.99亿元,占比为92.79%。该业务的毛利率达58.69%,较去年同期上涨了30个百分点,较2020年上半年上涨超40个百分点。

民爆业务同期实现营收14.07亿元,占比为23.44%;净利润1.63亿元,占比为7.21%。

雅化集团还发布了前三季度业绩预告,预计今年1-9月实现盈利34.62亿-36.62亿元,同比上年增涨4.5-4.8倍。

由此数据看,三季度净利约12亿-14亿元。若以下限看,三季度净利环比将有所下降,这或与锂精矿价格上涨及四川项目限电有关。

雅化集团在投资者问答中表示,限电对其会有一些影响,但暂无重大影响。针对锂矿价格上涨,该公司表示可以通过产品价格消化。

上海钢联数据显示,截至8月29日,锂辉石精矿均价为5175美元/吨,较7月初上涨100美元/吨。三季度以来,电池级碳酸锂从47.15万元/吨涨至49.1万元/吨,涨幅约4%。

雅化集团表示,由于锂行业市场前景持续向好,锂盐产品价格维持在较高水平,锂业务的盈利能力得到大幅提升。

该公司认为,今年将是近几年锂行业供需较为紧张的时期,随着下游企业对锂盐产品需求的不断增加,上游锂资源短期增量有限,下半年锂资源总体仍处于偏紧状态,在得到有效缓解前,锂盐产品价格预计将维持高位运行。

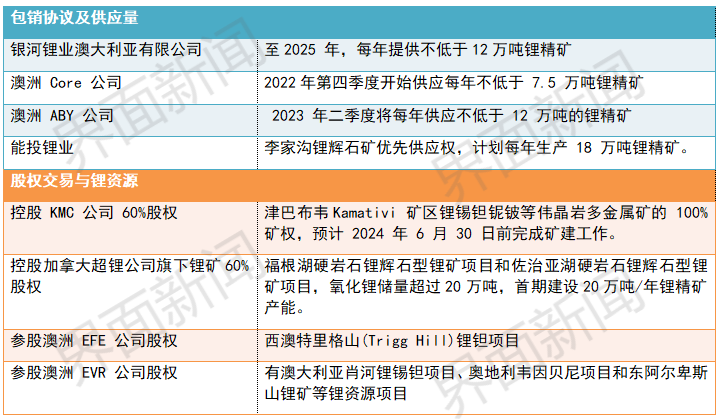

已经享受到锂业务红利的雅化集团,近年来持续加码上游锂资源,通过包销协议、股权交易等方式稳固上游锂供给。

从产能看,截至目前,雅化集团拥有锂业科技和国理公司、兴晟锂业、雅安锂业三个生产点。随着全资子公司雅安锂业一期年产2万吨电池级碳酸锂(氢氧化锂)生产线全面达产,雅化集团的锂盐综合设计产能达4.3万吨。

2021年,雅化集团正式启动了雅安锂业二期3万吨电池级氢氧化锂产线的建设,预计今年年底建成投产;三期规划正在制定中。到2025年,该公司锂盐产品综合产能预计超过10万吨。

今年上半年,雅化集团现金流已明显改善,由去年同期的-15亿元转为3.12亿元。这主要因为经营、投资和筹资三大活动创造的现金净流量增加所致,其中经营现金回款增加,通过实施限制性股票激励计划收到相应股权款。

该公司在半年报中同时指出,随着行业快速发展,国内外的锂盐企业将大幅扩大生产能力,使锂盐产能出现过剩风险,同时上游锂资源与产能的错配,将直接影响供需平衡,未来的市场竞争必将更加激烈,锂盐产品的盈利空间也可能会被压缩。

除锂盐行业外,民爆业务是雅化集团的传统业务,主要产品包括工业炸药、工业雷管和工业索类,主要应用于矿山开采、水利水电、交通建设、地质勘探等领域。该公司还在拓展工程爆破、运输等业务,今年上半年电子雷管产销量均位列行业第一。

截至8月30日11点许,雅化集团股价上涨2.96%,报29.25元,市值为337亿元。

评论