文|品牌数读

8月结束,上市服饰公司财报季正式收官。

2022年上半年,受国内疫情多点散发、原材料价格上涨、短期消费需求减弱等多重因素影响,国内零售行业及服装产业压力不小。

此季度的财报,能够做到增收微涨的公司已是优等生,净利润暴跌才更是上半年上市服饰公司的真实现状。营收来看,下滑最严重的公司是搜于特,下降了61.7%,增幅最明显的虎都,上涨了152.6%;净利润来看,下滑最严重的是九牧王,下降了149%,增幅最明显的鄂尔多斯,上涨了105.5%。但虎都和鄂尔多斯均为合并数据,二者的增长基本与服饰业务关联不大。

透过财报看行业,品牌数读整理了31家上市服饰公司的表现,以数据解析上半年服饰行业的动荡及各家的适应能力,并重点关注各家在渠道上的调整。整体而言,呈现出2大趋势:

从品类来看,男装及运动品类在行业下行的趋势中更具有定力,女装下跌最为明显。但男装和鞋履/箱包品类数字“含水量”严重,其中不乏个别企业在地产投资、互联网业务盈利带动整体增长,与服饰业务关联不大。

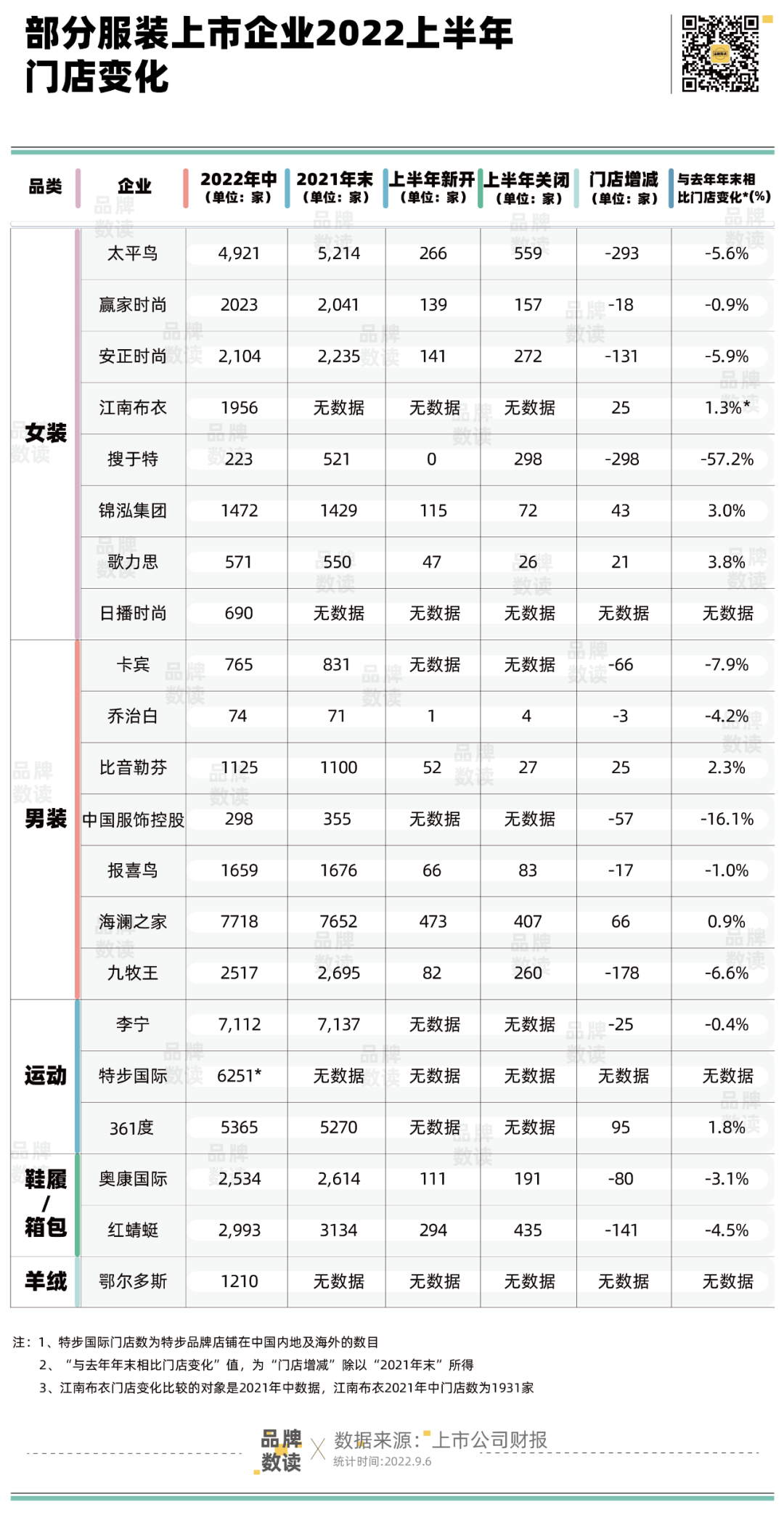

从渠道来看,门店升级和渠道优化成为上市服饰企业的共识,上半年开关店调整并行,优化加盟商门店,扩大直营门店占比。在公布门店数据的20个上市公司里,品牌数读粗略计算,门店规模整体在收缩,与2021年末相比平均减少了6%的门店。

运动品类增收又增利,笑傲中场

纵观上市服饰公司的财报,疫情对客流的影响直接导致了业绩的下滑,对于线下门店集中在华东的品牌更甚。另外,公司直营店铺租金、员工薪酬等固定性费用也在进一步蚕食公司的扣非净利润。

在不景气的大环境下,男装的营收增幅平均值在30%,净利润平均减少19.9%;运动品类紧随其后,实现了营收和净利润双重增长,营收平均增长22.7%,净利润平均增长11.4%;鞋履/箱包品类增收不增利,营收平均增长17.7%,净利润平均亏损62%;女装承压严重,营收和净利润双下滑,分别为-13.6%和-31.5%,童装/母婴亦然,分别下滑13.3%和87.4%。

不难看出,运动品类表现出更强的抗风险能力。具体而言,安踏体育以259.65亿营收遥遥领先,力压耐克中国一头登顶国内运动服饰第一的宝座,收入体量相当于1.1个耐克中国和2.13个阿迪达斯中国,营收增幅13.8%,但是经营溢利出现了1.9%的下滑。(耐克与安踏财报的地区营收统计范围、财报统计时间不完全相同,数据对比只做参考)

而同为百亿俱乐部的李宁上半年营收124.09亿元,营收增速21.7%,经营溢利增幅4.1%,虽然在体量上不及安踏,但盈利能力略胜一筹。特步国际是增幅最为明显,营收增幅37.5%,经营溢利增幅34.8%,上半年的发展势头更为强劲。

产品标准化程度高、科技附加值高、精神属性明显等特点赋予了运动品类显著优势,这些是大众服饰不具备的优势,因此在疫情影响下呈现出了更强的抗风险能力。

而另一些逆势而上的企业,却有其他的生意经。比如雅戈尔的增长主要是因为房地产项目,虎都的增长主要得益于工业产品分部的新收入来源,星期六的互联网广告行业收入增长了108.58%,服装鞋类行业的收入下滑了24.42%,鄂尔多斯的财报数据包含了电力冶金化工板块的业绩,因此合并财报表现出来的高增长并不具有过多的参考价值。

星期六分行业收入情况,图源:星期六半年报

随着6月消费转暖行业复苏,各家公司对于下半年保持积极乐观的预判。同时,秋季的到来为春装去库存提供了契机。从事女装的某行业人士曾告诉品牌数读,与夏装和冬装不同的是,春装和秋装的区分并没有那么强烈,春季积压的部分库存可以在秋季再次销售。

渠道缩水,重心从数量向质量转变

业绩受影响严重,服饰企业不得不优化成本结构,在渠道上,则表现为更加注重坪效和渠道质量。

品牌数读选取的30个上市服饰公司的样本中,有20个公司公布了门店明细。从这20个公司的门店数量来看,上半年开关店调整并行,但是幅度并不大,门店数与去年年末相比变化幅度均在个位数。其中调整最为激烈的公司是搜于特,上半年关闭了298家潮流前线加盟门店,门店减少了57.2%。

搜于特实体门店分布情况,图源:搜于特财报

上半年的调改中,江南布衣、锦泓集团、歌力思、比音勒芬、海澜之家、361度等公司在上半年品牌却在稳步扩张中,但门店增长对各家财报数据影响不尽相同:江南布衣、歌力思、海澜之家增收不增利,净利润均出现了下滑;锦泓集团营收下滑了5.9%;比音勒芬和361度上半年营收和净利双增长。

在渠道调整的大趋势上,服饰集团都指向了调整加盟店和拓展直营门店,尤其是购物中心门店,并且在店型上和门店形象上做更多的尝试。

例如,江南布衣在财报中称,不断推出并升级包括不止盒子及江南布衣+多品牌集合店等新兴消费场景或产品,正逐步升级各个品牌的店铺形象;歌力思称,2022年6月底直营店铺数量较年初净增加33家;奥康国际则通过以升级黑金形象的门店形象重塑品牌认知,报告期内,奥康杭州湖滨旗舰店和奥康长沙黑晶旗舰店落地。

从服饰行业的周期来看,2012~2017年,疯狂进入市场的服饰行业进入到供需相对平衡、动态调整的阶段,存量市场下,库存压力激增,服饰行业进入零售终端低迷、优化渠道结构的调整阶段;2018年至今,行业持续供过于求,去库存压力存续,需要更多的门店、乃至线上渠道纾解。只是行业寒冬下,不仅需要更多的门店,更需要优质的渠道资源,在行业激进扩张期的亏损门店成为被调整的首要对象。

但规模效益仍是上市服饰公司重要的壁垒,下半年客流恢复后拓店仍然是渠道主旋律。

安踏在财报中透露出今年的开店目标,旗下安踏主品牌门店数目标6600~6700家,安踏儿童要达到2500~2600家的规模,FILA(包括FILA、FILA KIDS、FILA FUSION)门店目标1900~2000家,高端运动品牌DESCENTE迪桑特要扩张至190~200家,KOLON SPORT目标180~190家门店。

安踏2022年品牌门店目标,图源:安踏财报

太平鸟也在财报中指出,上半年加盟拓展不及预期,下半年将进一步加大加盟拓店力度,同时强化对加盟商的商品、零售等赋能支持,帮助加盟商提升门店店效和商品流转效率,持续聚焦在提升加盟门店盈利水平。受客流下滑影响,线下门店的租金也出现不同程度的下滑,此时扩张或许更具性价比。

虽然上半年的成绩单并未发挥出各家公司的真实实力,但进入6月后,客流和销售的逐步恢复给了各家信心,618、双十一等大促也是各家奋力一搏的机会,2022年仍旧有诸多看头。而因为疫情空出来的诸多优质购物中心门店位置,也是上市服饰公司难得的资源。同时,国际友商的掉队也给了国内品牌发展的窗口期。

参考文献:

1、指数资本:万字数读服装产业:巨头为何掉队、新秀如何崛起?|指数洞察

2、21世纪经济报道:耐克、阿迪不行了?这些国潮品牌业绩炸裂!啥信号?

3、财联社:服装上市公司的惨淡上半年:线下零售受冲击,去库存效果不佳行业动态

评论