文丨陈橙 (全球宏观金融市场研究员)

9月28日伦敦时间早10点,英格兰央行突然宣布暂时推迟量化紧缩(QT),并无限量地增加长端国债的购买,给出的理由是“市场运行失调,有金融稳定风险”。同时再度强调坚定地让未来通胀回到2%的信心。

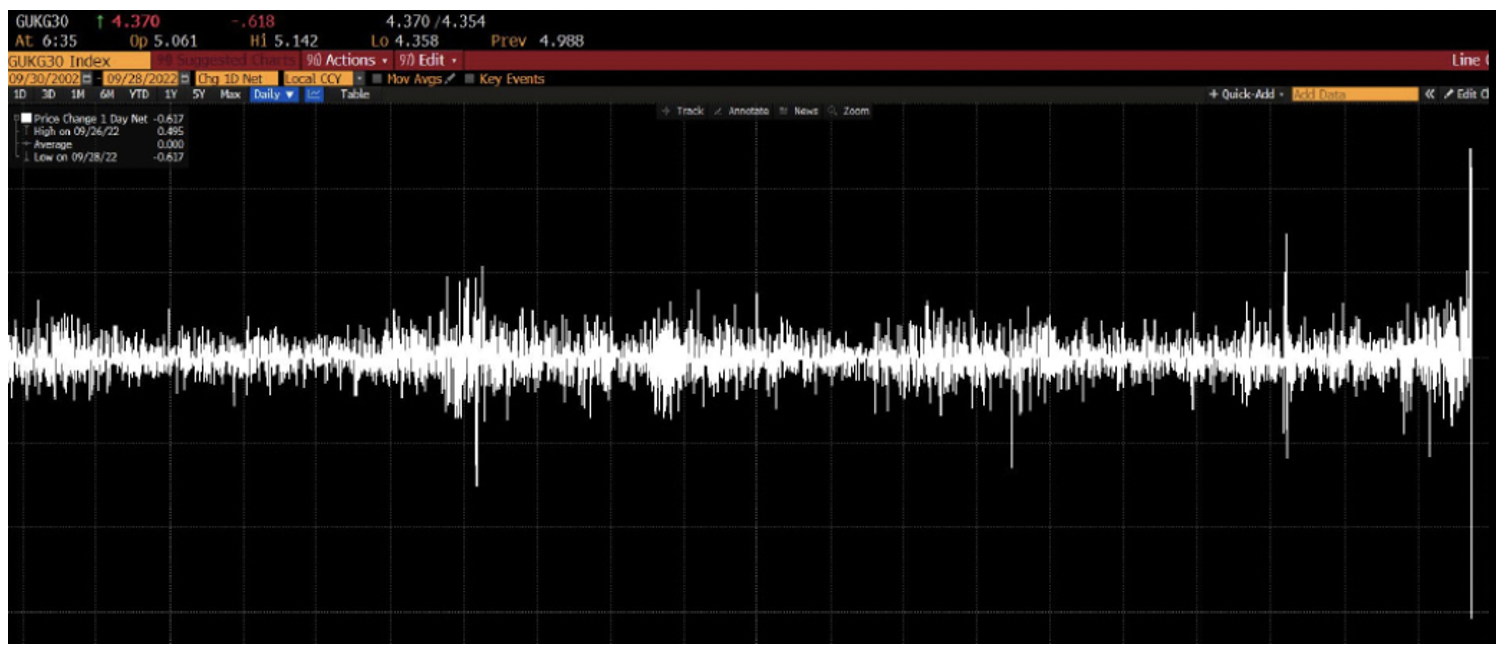

政策公布后,英债特别是30年期英债收益率从5.1%直接下降了100多个基点至3.99%。这个日内100bps的波动幅度创下了有史以来最高。

政策公布后,英债特别是30年期英债收益率从5.1%直接下降了100多个基点至3.99%。这个日内100bps的波动幅度创下了有史以来最高。

据英国《金融时报》报道,这次英格兰央行出手干预英债市场的主要原因之一是英国养老金遭遇了史无前例的抵押品危机。

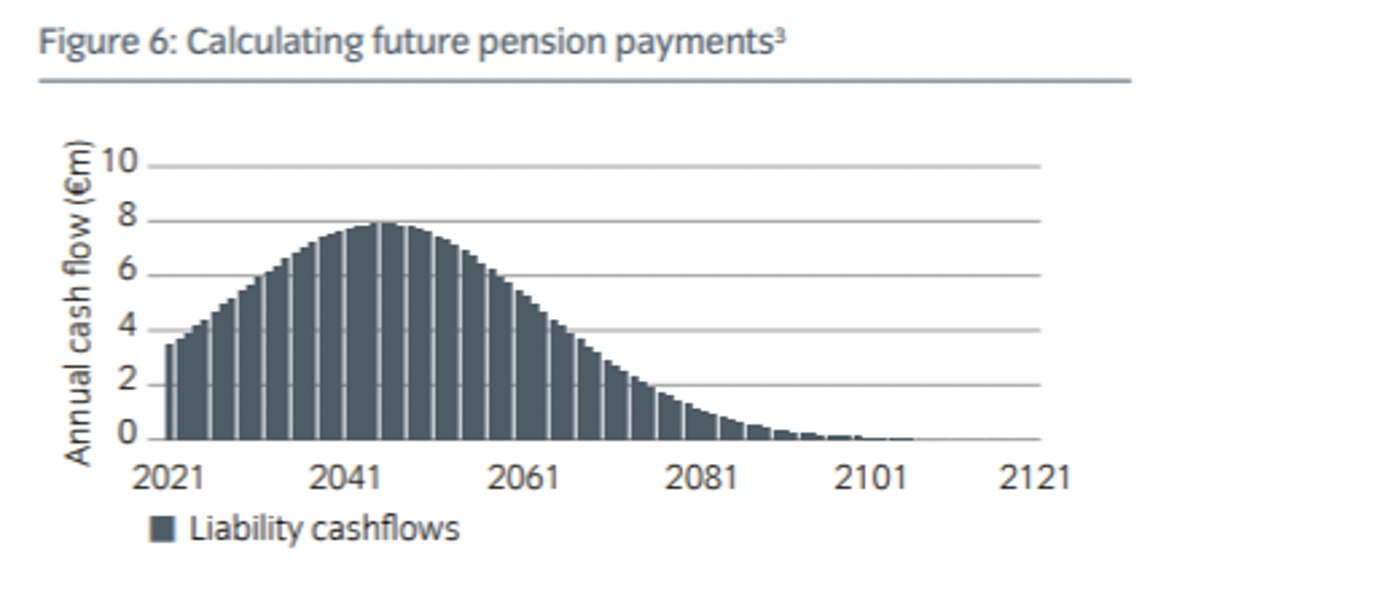

我们知道,养老金的负债就是未来它需要向养老储户持续支出的钱。英国的养老金中有50%是固定收益型(DB)养老金,也就是说未来它每个月需要支出的钱是事前定好的。养老金则需要不断调整自己的投资计划来满足这个事前定好的目标。

这笔钱的“久期”是很长的。例如下面这个示意图里,这支养老金的现金支出随时间推演而持续上升,2045年前后是退休人员最多、养老金支出量最高的时点,随后伴随退休人员离世数量上升支出下降,最终支出会延绵到2100年。

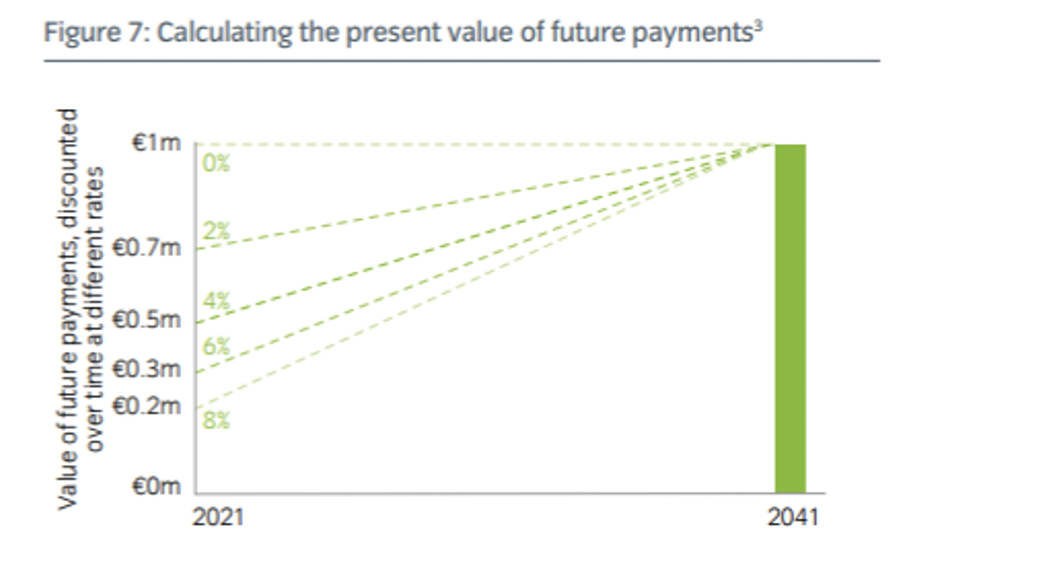

这么长的久期意味着,如果把这些未来的现金流支(即负债)出用收益率进行折现,则其现值对收益率会很敏感(这也是债券市场中常见的久期概念)。如下图所示,当20年期收益率由4%下降到2%时,2041年的一笔100万英镑支出的折现额就会上升20万。

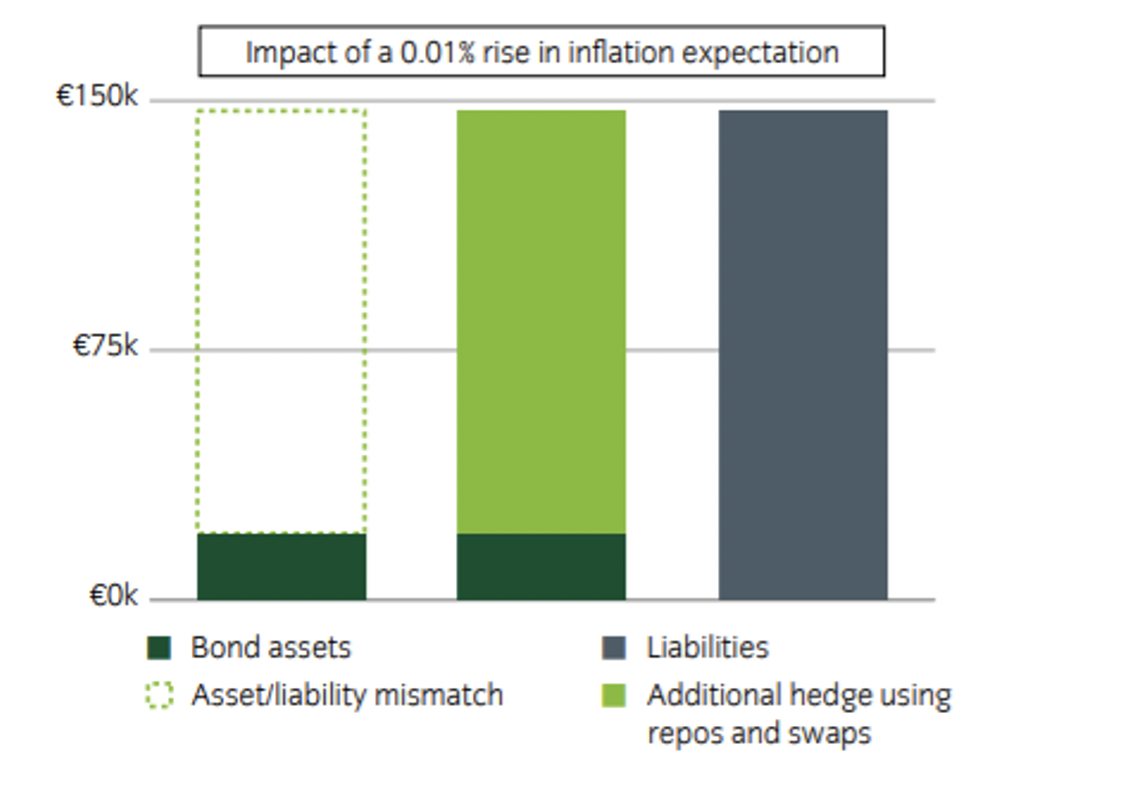

除了利率波动会带来负债净现值的改变以外,通胀和居民寿命的变化也会带来负债现值的变化。其中,由于英国养老金大多挂钩通胀,因此通胀越高,未来需要支出的名义金额就越多,给定名义利率不变的情况下负债净现值就越高。类似的,居民寿命越长,负债的折现也越高。

对于养老金而言,它们不怕负债现值的波动,怕的是资产波动和负债波动不匹配。比如如果利率从4%下降到2%,我负债的净现值上升了20万,那么我希望我资产端的市值也上升20万。这样,我的资产仍然能够满足未来的支出,这样养老金仍然是有足够的资金(fully funded)。怕的是我负债净现值上升了20万,但我资产市值只上升了10万,那作为养老金就从fully funded变成了资金不足(under funded),它就需要从别的地方找收益来补这个“窟窿”,会很难受。

换句话说,一个养老金需要按照它负债端对名义利率、通胀和长寿的敏感度,来设定它资产端对名义利率、通胀和长寿的敏感度,以令二者相匹配。

这种以负债(敏感度)定资产(敏感度)的投资策略,就是负债驱动投资策略(Liability Driven Investment ,LDI)。

问题来了,对于动辄几十年久期的负债,可供选择的资产要么久期满足(对利率的敏感性够高),但收益太低,比如30年期的英国国债;要么收益够高,但久期太短(对利率敏感性不足),比如企业债和股票。 我怎么又能赚到更好的收益来满足未来的负债支出,又能够和负债的久期相匹配呢?

答案是使用衍生品,比如用利率互换协议(Interest Rate Swap, IRS)来匹配利率风险,或者用通胀互换(inflation swap)来匹配通胀风险。

近20年来,采用LDI的英国养老金大量买了IRS中“支付浮动利率,收取固定利率”的一端。这个头寸相当于是赌未来利率下行。这样做的好处是,如果利率下降,那么一方面我负债的净现值上升,另一方面IRS的这一端也是赚钱的,我资产和负债同步上涨,相互抵消。类似的,如果利率上升,那么虽然我IRS是亏钱的,但我负债的净现值也下降了,又抵消了。

更重要的是,IRS非常节约资本,前期只需要向投行缴纳少量的抵押品,就可以获得很高的久期敞口。节约下来的钱养老金可以配置在久期很短,但收益率更高的企业债上。

实际上,这一切都运转得很好,直到2022年。

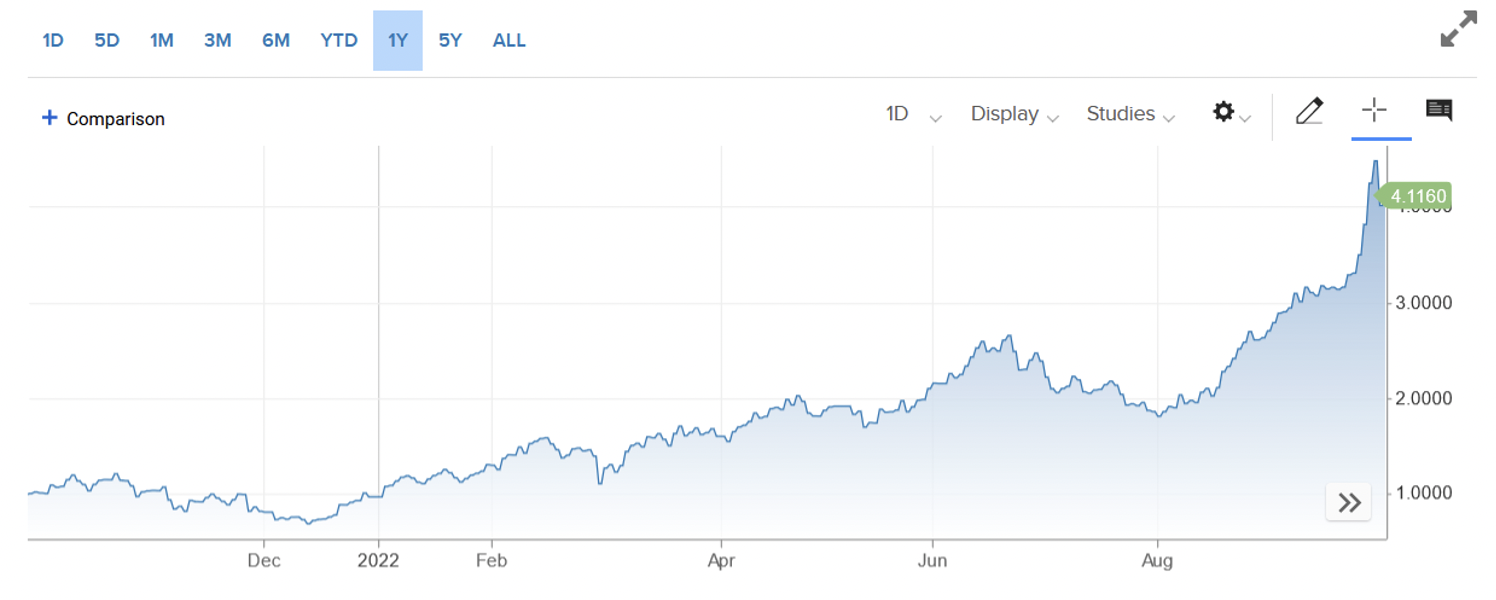

2022年可谓又是黑天鹅的一年,全球利率大幅上行,英国也不例外。1年的时间里,10年期英债收益率从1%上升到了4.5%,350个基点的涨幅可谓是创下了历史最高。

本来收益率的上升对LDI养老金来说是应该是中性的——你的负债的净现值大幅下降,但资产端的IRS净现值也同等下降。但养老金忽视了一个点,那就是它在IRS上亏损是需要补缴保证金和抵押品的,是需要切切实实拿出现金或者高评级债券给到投行那里。而负债净现值的下降是纯粹的会计概念,不涉及真实现金流的获取。

换句话说,在收益率急速上升的背景下,尽管从会计损益上来说养老金的资产和负债仍然是匹配的,但从现金流角度来讲养老金已经拿不出那么多抵押品了。这很像是遭遇了流动性冲击的银行——也许你的资产是有价值的,但你短期就是拿不出那么多钱来满足别人的提款需求。

实际上,LDI在设计的时候考虑到了利率上升可能带来的抵押品不足的问题,也预留了抵押品的安全垫。但问题是,LDI所估算的利率波动是按照历史情形来计算的。在经历了十余年的低利率、低增长后,没有人会预料甚至去模拟长端收益率可以在短短1年内上升300-400个基点的情况。据估算,2022年9月27日英债利率较前一年的波动在历史上属于5个标准差事件,发生的概率为300万分之一。

没有人在设计投资方案时会估算300万分之一的概率的事件。但很遗憾,2022年正是这样一个300万分之一的年份。结果是,养老金面临巨大的补缴抵押品的压力(margin call),否则就可能陷入违约。

有消息称,需要补缴的抵押品总额超数百亿英镑。一旦养老金开始通过抛售其他资产来回补抵押品缺口时,整个英国金融市场就可能陷入抵押品抛售-资产价格下跌-保证金压力进一步上升的“末日循环”。这是一国监管机构最不想看到的事情。

而要想拯救这些养老金,对于央行而言,最简单的做法是通过临时性的购债将长端收益率给打下来,让他们IRS的账面亏损少一些,以此来缓解抵押品的补缴压力。而这也正是英国央行出手所做的事情。

一定程度而言,英国央行救了(bail out)英国的养老金。

(鸣谢:作者感谢CSOP王总和智堡对本文的大力支持。文章仅代表作者观点。 )

评论