文|CBNData消费站

进入2022年,彩妆市场告别高增长。

从线上渠道看,2021年1—11月淘系彩妆品类GMV同比减少9.14%。市场咨询机构GfK在对全国51个城市百货购物中心渠道调查中发现,截至今年4月,化妆品柜台总数从2019年3月的15415个减少至11365个,四年里4050个柜台消失不见,以美宝莲、凯朵、伊蒂之屋等为代表的平价彩妆品牌首当其冲。与此同时,大批新锐国货彩妆和平价海外彩妆品牌纷纷闭店、清仓或退出中国市场,国产头部彩妆品牌也都在2022年放缓了线下开店的步伐。

彩妆赛道的 “减速”,越发凸显出一个彩妆子品类的增长韧性,那就是有着“彩妆中的护肤品”之称的底妆品类。

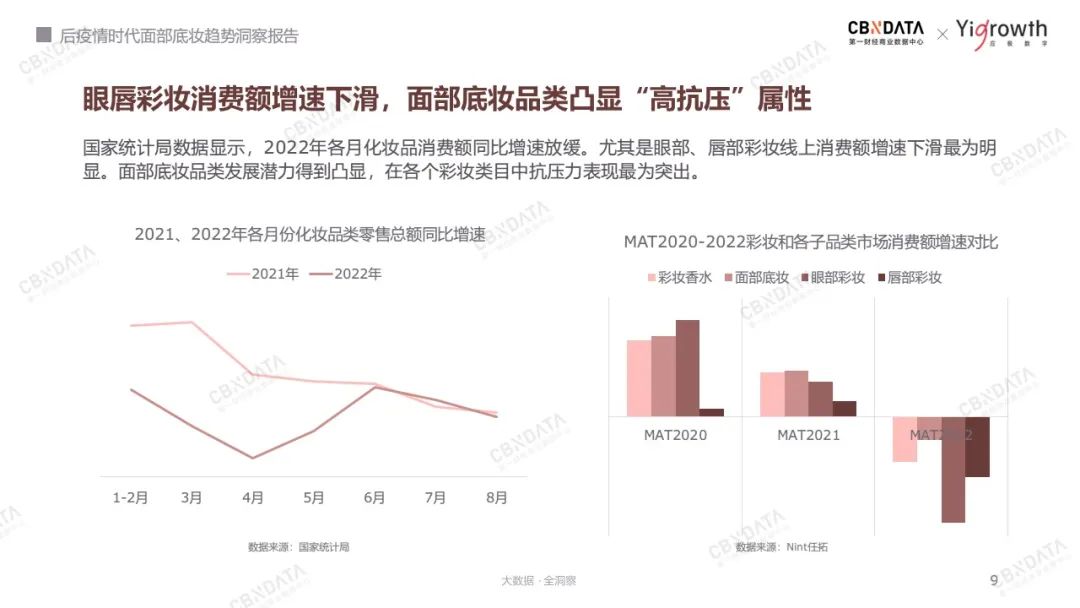

数据显示,过去三年,面部底妆在各个彩妆类目中抗压力表现最为突出,尤其是在消费额增速下滑最为明显的眼部、唇部彩妆作为对比的情形之下。

图片来源:CBNData《后疫情时代面部底妆趋势洞察报告》

CBNData联合Yigrowth发布《后疫情时代面部底妆趋势洞察报告》(下文称《报告》),在彩妆市场增速放缓的当下,洞察底妆品类市场的新机遇。

需求进阶,产品升级,底妆市场潜力初现

作为化妆最基本的一环,底妆的重要性不言而喻。在小红书搜索“粉底”、“遮瑕”,其相关笔记均过百万篇,声量浩荡。作为面部彩妆行业线上销售规模最大的细分市场,面部底妆的行业空间也足够广阔——截至2022年9月,面部底妆销售额占彩妆香水大盘比为33.86%,连续三年保持正增长。预计2025年中国底妆市场规模将突破600亿元。

整体而言,底妆市场基本盘体量庞大,且品类细分细致:按照功能可分为基础底妆、打底底妆和定妆三大子品类,包含妆前乳、隔离(基础底妆)、粉底液、粉底膏和遮瑕(打底底妆)和散粉、蜜粉、定妆喷雾(定妆)等等产品。不同肤质、不同妆效、不同季节、不同场景、不同功能等诸多因素都在牵动着底妆市场各品类推陈出新。

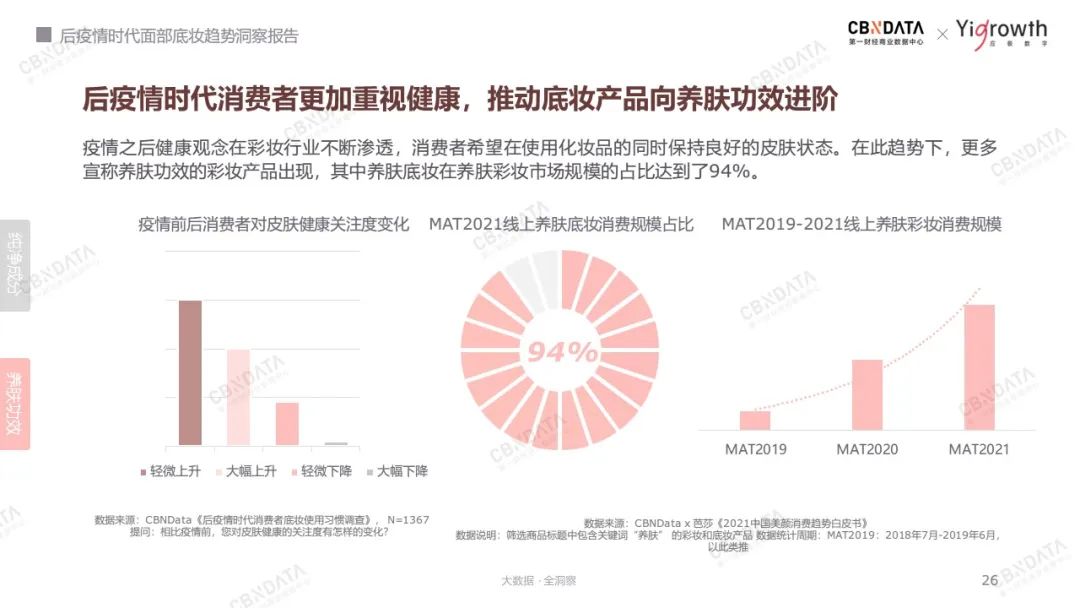

图片来源:CBNData《后疫情时代面部底妆趋势洞察报告》

首先,随着消费者美妆习惯的逐渐成熟,对打造完整妆面的诉求,推动了底妆品类的升级迭代。如针对性解决隐藏老化纹、黑眼圈和改善面部结构升级需求,推动了以彩棠、毛戈平为代表的高端/专业底妆品牌的崛起和增长。其次,运动场景的化妆需求被发掘,品牌不仅选择与运动明星合作推广宣传产品持妆性能,还推出运动场景的产品线,主打高强度防汗持妆。最后,疫情促使消费者重新思考如何使用底妆产品,且使用更好、更健康的底妆产品,养肤、精华粉底的崛起也佐证了这一点。

图片来源:CBNData《后疫情时代面部底妆趋势洞察报告》

其他外部条件的影响还来自监管层面:2021年化妆品监管新规的频繁出台,尤其是功效宣称的规范出台,规定了祛斑美白、防晒、防脱发、祛痘、滋养和修护功效的化妆品必须通过人体功效评价。引导整个化妆品行业更加重视研发、注重提升自身产品品质,也推动了功效性底妆市场的规范发展。据CBNData梳理,新规出台以来,已有橘朵定妆喷雾、CODE MINT清透滋润粉底液等多款国产底妆产品完成了功效宣称的评价。

底妆品类本身的不可替代性、强功效属性、新出现的场景需求和监管场景的变化,让底妆有成为彩妆市场下一个“蓝海”的可能。CBNData也留意到,2022年以来,一大批新锐国货彩妆选择避开眼唇“红海”,以底妆作为专攻品类布局市场。

纯净成分、养肤功效,国产新锐底妆品牌的路径分野

从品牌格局来看,海外品牌占据了中高端底妆市场,国产品牌则多集中在大众市场,专业底妆品牌较少,多以彩妆品牌的底妆线为主。不过,近年以半分一、淂意、方里等为代表的新锐底妆品牌在各个大促节点表现亮眼,也走出了“纯净成分”和“养肤功效”两条路径。

以主打纯净的底妆品牌为例,由于以粉底为代表的底妆产品是水乳为代表的护肤品以外,在皮肤上停留时间最久的品类,消费者对产品有更高的健康和安全需求——此为纯净底妆崛起的消费者因素。

第二层推动因素则来自外部竞争环境:在2021年5月之前,国外美妆品牌进入中国必须要进行动物测试,海外纯净彩妆品牌因而无法进入国内市场。尽管此后修改过的《化妆品新原料注册与备案资料规范》中提出,可以免除动物测试,但这个前提条件在于“完全论证产品的安全性”。而在化妆品的实际检验中,完全论证是很难界定的区域,国产纯净彩妆品牌因而必须抓住窗口期快速发展。

在缺乏行业统一标准,以及市场教育尚不充分的背景下,不同底妆品牌对“纯净成分”的定义也各有不同,仅在“风险成分”的标准上就各有诠释。譬如,淂意宣称产品不包含争议成分滑石粉,而是用品牌自研的硅粉代替、Ontop定义的风险成分足有7000多种、FULOVJEL的纯净定义包含“无动物成分”“无矿脂” “无香精” “无激素”等多条标准。Sober Beauty素幸则宣称不含风险成分之外,还提出精简成分、无肌肤负担的倡议。

图片来源:CBNData《后疫情时代面部底妆趋势洞察报告》

CBNData也留意到,更多纯净彩妆开始关注产品内容之外的“纯净主义”。早期就在中国做纯净美妆的Red Chamber,还在尝试玉米淀粉做的气垫粉扑。今年7月,一个名为相phas的国产纯净美妆品牌,把所有产品的内芯都做成的“可替换”的模式。

国产底妆品牌在不断探索纯净定义的同时,流行多时的“养肤”概念也在不断扩容和创新。

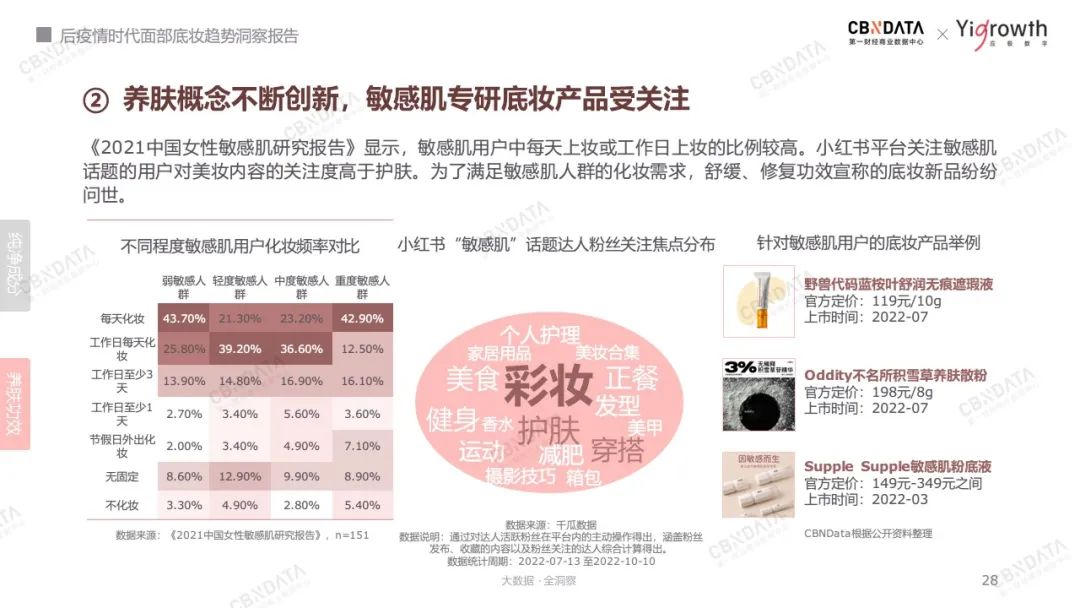

现阶段底妆较为常见养肤功效是保湿。《报告》显示,消费者在选购养肤粉底时,保湿是最受关注的功效。随着敏感肌人群的化妆需求被不断挖掘,敏感肌专研底妆产品也开始受到关注,出现了以野兽代码、Supple Supple等为代表的品牌针对敏感肌用户研发底妆产品,野兽代码遮瑕液含蓝桉叶精华,利于减少皮肤炎症,淡褪泛红;2022年3月才成立的品牌Supple Supple则专门为干敏肌、油敏肌定制粉底液,宣称产品在用物理替代化学原理让产品成膜于脸上,达到敏感肌友好和持妆效果佳的最佳平衡。

图片来源:CBNData《后疫情时代面部底妆趋势洞察报告》

此外,抗衰、美白这一类的进阶养肤功效也是底妆市场尚待开拓的蓝海,但真正具有上述进阶功效的产品定价水平往往更高,拥有专利配方技术的高档护肤品牌更容易获得消费者信赖,国产底妆品牌在竞争格局上尚不具优势。

国产底妆品牌从“营销场”和“内容场”,两端发力,线下渠道仍是弱势

从营销层面,国产底妆品牌基本延续了国货彩妆品牌的打法:从“营销场”和“内容场”两端发力,触达更多目标用户。

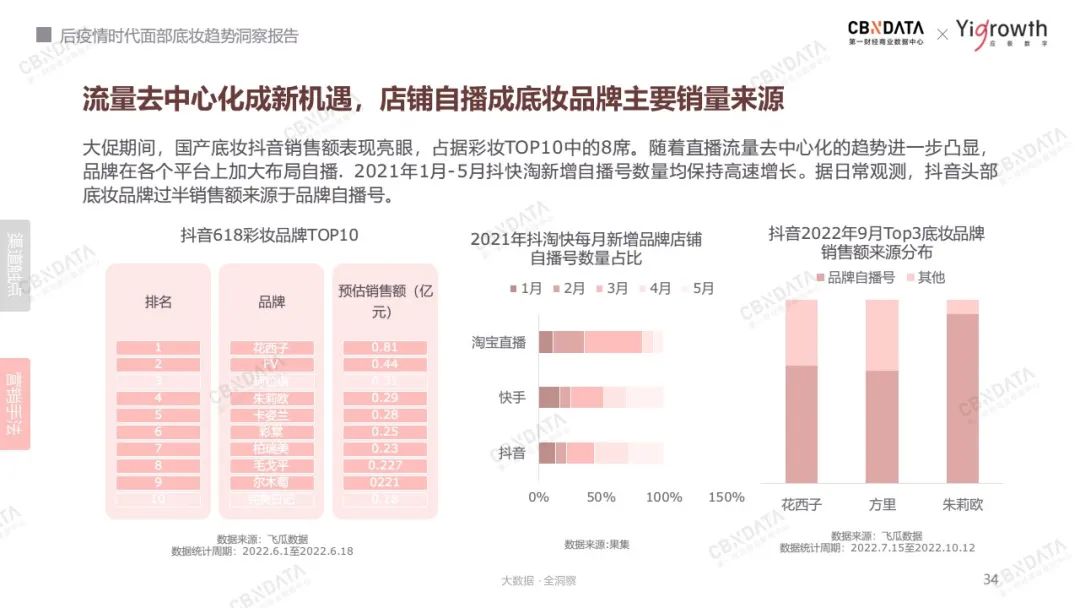

“营销场”层面,国产底妆品牌抓住直播流量去中心化的趋势,大力发力品牌自播,收效明显。2022年618大促期间,产底妆在抖音销售额表现亮眼,占据彩妆TOP10中的8席。且据日常观测,抖音头部底妆品牌过半销售额来源于品牌自播号,主打素颜霜的朱莉欧在过去90天内(2022.7.15-2022.10.12)约九成销售额均来自店铺自播。

图片来源:CBNData《后疫情时代面部底妆趋势洞察报告》

“内容场”层面,随着年轻消费者自我意识的不断提升,新锐国产底妆品牌开始从用户情绪角度出发对品牌形象进行构建,越来越擅长“讲故事”。譬如,底妆品牌半分一在7月推出一支名为《重塑上海之美》的宣传片。着眼于上海这座城市的独特之处 —— 比如数量众多的便利店与咖啡店、市井中丰富的烟火气、街头巷尾神奇的小店等,半分一呈现了一个疫情后,居民生活重新开始流动起来、充满人情味和烟火气的上海,同时以“上海的美,半分归于城,半分归于人”为宣传主题将品牌与上海这座城市的气质进行关联,情绪营销手法熟稔于心。

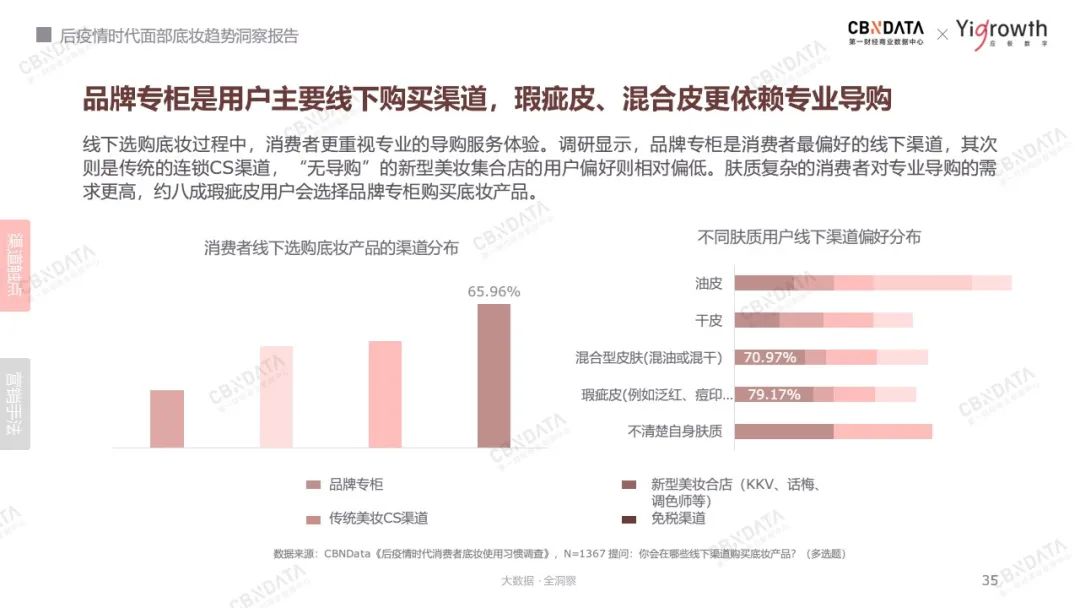

从渠道渗透来看,国货底妆品牌大多集中于线上,线下渠道的铺设力度不足。且由于底妆品类的专业导购需求更高,“无导购”的新型集合店对底妆消费者吸引力不够。CBNData调研显示,线下选购底妆过程中,消费者偏好度最高的渠道是品牌专柜,其次是有导购的传统CS渠道——这两类渠道的成本门槛明显更高,据CBNData观察,目前崛起的一批底妆新品牌当中,尚未有试水品牌专柜渠道,或入驻CS门店的例子。

图片来源:CBNData《后疫情时代面部底妆趋势洞察报告》

国产底妆品牌的崭露头角,让我们看到了国货彩妆加速向品牌力构建方向的努力。但目前看来,国产底妆品牌还处于靠渠道来堆销的阶段,如何把渠道的用户转化为品牌用户,是他们接下来需要去思考的问题,也是考验国产底妆品牌力的关键环节。随着外资品牌的不断加码底妆品类,国外小众底妆品牌也将逐步进入国内市场,国产底妆品牌将走出怎样一条路径?我们也将继续保持关注。

评论