记者|梁怡

又一家家族企业叩响资本市场大门。

近日,新三板公司长城搅拌(839894,全称:浙江长城搅拌设备股份有限公司)提交创业板上市申请,浙商证券为保荐机构。

公司专业从事搅拌设备研发、生产、销售和服务,收入主要包括搅拌设备和搅拌设备零部件及配件两部分,其中搅拌设备收入占主营业务收入的比重在80%以上。

报告期内(2019年-2021年以及2022年一季度),长城搅拌的业绩快速增长,但同期尤其是2021年毛利率却在逆势下滑,主要由于原材料钢材价格上涨和跨界新能源“让利”以及优势行业生物工程的竞争加剧造成。

另外,招股书并未披露公司产品的市占率,核心技术的对比,高端化竞争优势等关键信息数据,“三创四新”存疑之下,公司有望成为A股搅拌设备第一股吗?

三年分红近1.65亿元

成立于1993年的长城搅拌是个典型的家族企业。

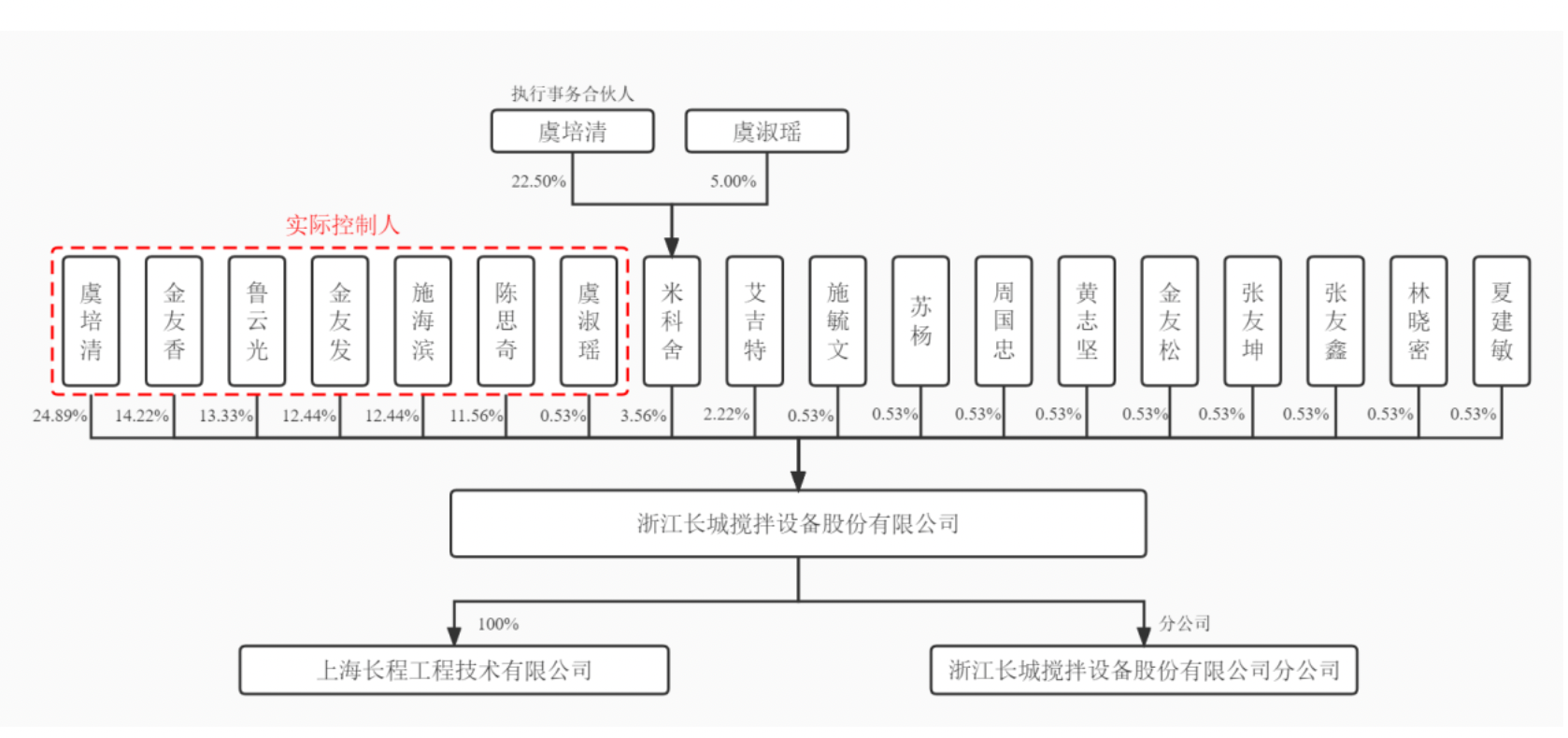

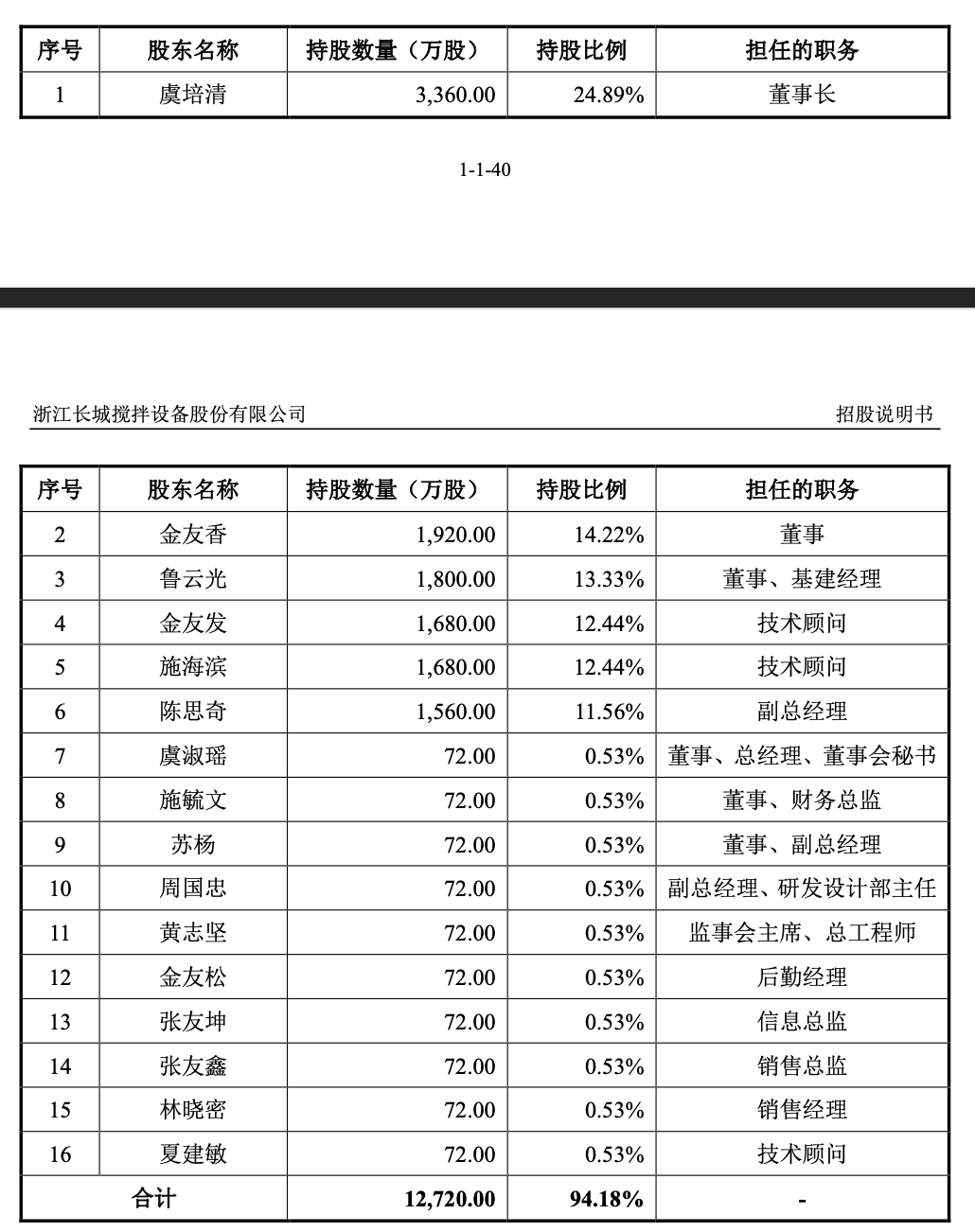

IPO前,长城搅拌以自然人股东为主,其中米科舍、艾吉特均为员工持股平台,公司的实际控制人分别为虞培清、金友香、鲁云光、金友发、施海滨、陈思奇及虞淑瑶,其中虞淑瑶系虞培清之女,前述7人合计直接及间接持有公司 90.40%的股份。

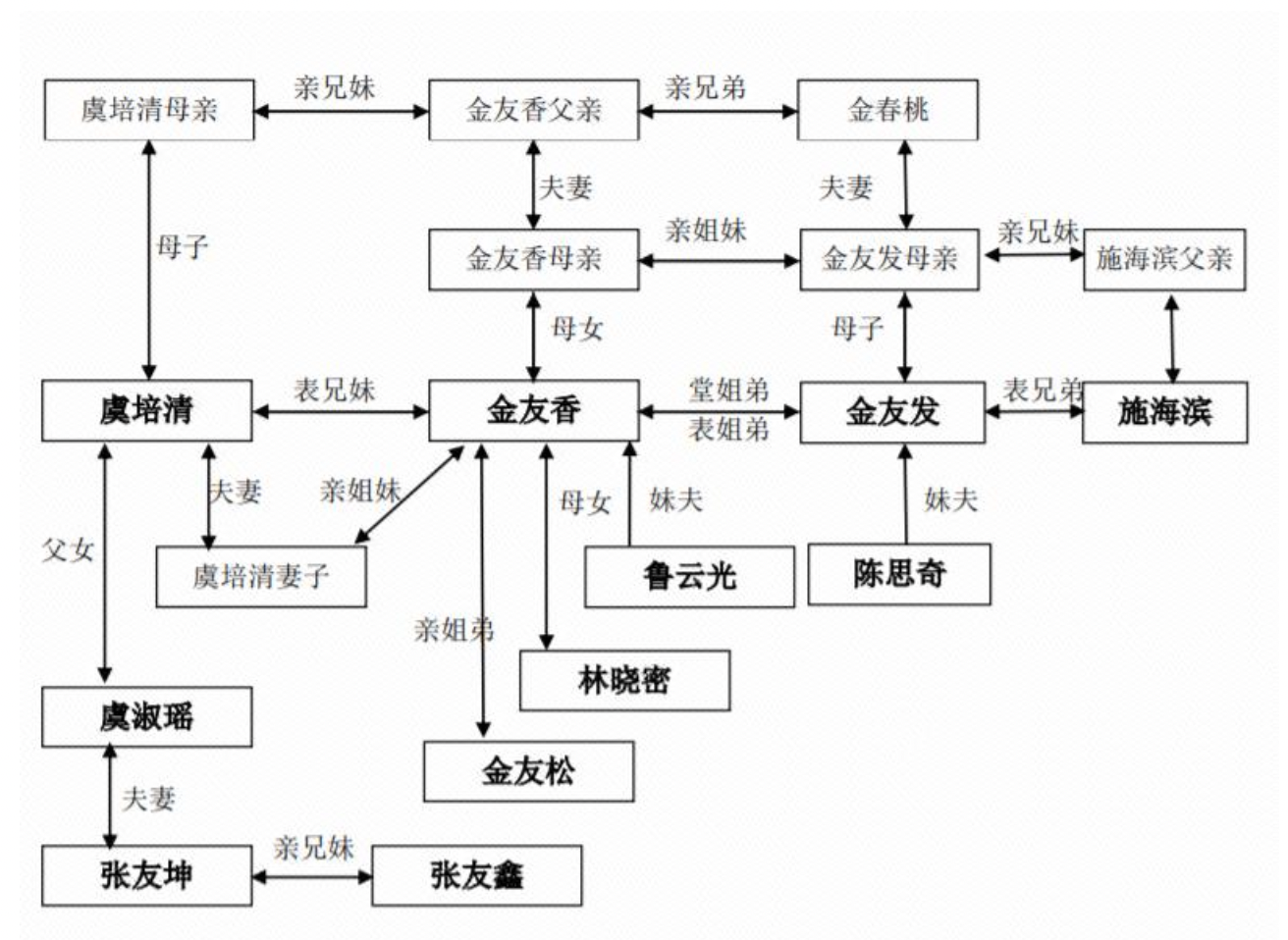

界面新闻记者注意到,实控人以及部分股东之间的“裙带”关系更加复杂,具体如下:

除了持股外,前述人员还身居公司要职。在“董监高”层面,今年74岁高龄的虞培清担任董事长,金友香、鲁云光担任董事,虞淑瑶担任董事、总经理、董事会秘书,陈思奇担任副总经理。

界面新闻记者还注意到,家族控股下,长城搅拌热衷于“落袋为安”。2019年-2021年,公司现金分红分别为4950万元、5500万元、6006万元,三年累计分红1.6456亿元,而同期净利润合计约2.03亿元,截至2022年一季度,公司未分配利润0.91亿元。另外,2018年公司还进行分红4675万元。

冲刺搅拌设备第一股?

招股书显示,在同行业可比公司选择上,长城搅拌的主要竞争对手包括美国SPX FLOW、德国EKATO以及新三板的恒丰泰(839755.NQ)、欧迈机械(833022.NQ)。

但长城搅拌明确表示“目前,A 股上市公司中,不存在与公司主营业务完全相同的上市公司,恒丰泰、 欧迈机械作为新三板企业,披露的信息较少,因此公司从主营业务相似度(通用设备制造业)、业务模式相似度(以销定产、非标定制、产品关联等)、下游客户相似度、信息可获取度等方面,公司从大行业通用设备制造业中增选中密控股(300470.SZ)、一通密封(注册阶段)、国茂股份(603915.SH)、 通力科技(注册阶段)作为可比公司,其产品均为公司搅拌设备的组成部件”。

那长城搅拌有往冲刺A股搅拌设备第一股吗?

从财务数据来看,报告期内长城搅拌的业绩呈现上升趋势,其中营业收入分别为2.83亿元、2.87亿元、4.01亿元、1.14亿元;同期归母净利润分别为5965.54万元、6694.57万元、7632.36万元、2221.12万元。

然而背后隐藏的风险是,报告期内长城搅拌的毛利率正在连年下滑。

报告期各期,公司主营业务毛利率分别为41.14%、39.09%、34.50%和32.29%。公司自2020年开始根据新收入准则将已确认收入对应的运输费、安装费等成本计入“营业成本”,剔除运输费、安装费影响后,主营业务毛利率分别为41.14%、40.23%、35.99%和33.63%。

其中,2020年毛利率同比略有下降,2021年下降幅度较大,且2022年1-3月继续下滑。

长城搅拌将其归为两方面原因,一方面是受到上游原材料价格大幅上涨以及外协加工成本增长的影响,其中2021年公司对主要原材料标准钢材的平均采购单价同比上涨34.89%;另一方面,受到部分下游行业市场情况变化的影响:对于新能源行业,自2019年开始,公司逐步扩大与新能源行业客户的业务规模。公司为维护宁德时代、华友钴业等新能源领域重要客户,同时考虑到该行业的设备采购规模较大,对于该行业客户给予相对较低的产品毛利率;对于公司传统优势行业如生物工程,由于该领域对于搅拌设备产品的工况要求不高,导致该行业搅拌设备产品的市场竞争逐步加剧,由此导致2021年开始公司在生物工程行业的毛利率水平同比下降较为明显。

但值得注意的是,2021年,公司对宁德时代、华友钴业的相关关联方销售金额分别为2885.92万元、1537.43万元,该前一、二大客户合计收入占比约11%,而销售合同显示,截至2022年一季度,公司与报告期各期前五大客户签订的单笔金额超过1000万元的正在履行的订单中,仅有与宁德时代子公司签署的1224万元采购合同。因此,长城搅拌能否成功跨界新能源,以牺牲利润换增长又是否可行?

同样值得关注的是,公司三创四新的含金量是否达标?

在全球搅拌设备领域,以美国SPX FLOW、德国EKATO为代表的国际厂商起步较早、技术水平先进、全球市场知名度高,在高端搅拌设备市场一直保持较高的市场占有率。

目前,我国搅拌设备行业的整体竞争格局呈现两极分化的特征,低端产品(设计简 单、功率小、加工精度和难度低)市场竞争激烈,高端产品(规模大、功率大、加工精度和难度高)市场国内参与者较少。

对于技术和创新能力要求严格的高端产品领域,仅少数企业可以进行生产,许多产品仍然依赖进口。高端搅拌设备对部分部件的进口依赖,一定程度上限制了国内高端搅拌设备产品的研发和生产。

界面新闻记者发现,长城搅拌在招股书表示:“公司在中高端搅拌设备领域具有较强的竞争实力”,但并未披露自家搅拌设备的市占率,而核心技术的优劣对比更无说明。

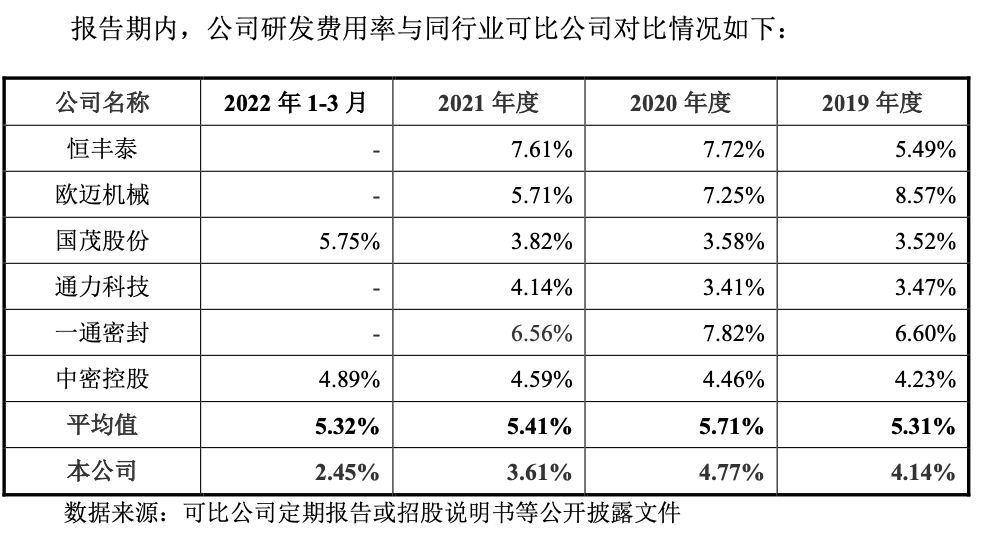

从研发投入来看,报告期内,公司的研发费用分别为1172.27万元、1370.86万元、1447.25万元和279.49万元,占营业收入比例分别为4.14%、4.77%、3.61%和2.45%,远低于恒丰泰、欧迈机械。

此外,公司的负债也在攀升,2019年、2020年负债总额分别为2.01亿元、2.46亿元,而2021年达到5.17亿元,合并资产负债率也由49.67%、52.99%增加至68.6%。

本次IPO,长城搅拌拟募资4.34亿元,其中3.74亿元用于搅拌设备生产扩建项目,剩余0.6亿元用于研发中心建设项目。

评论