特约记者 | 钱伯彦 发自 法兰克福

从我2014年10月首次踏上法国并在香榭丽舍大街上享用了一只面包蟹,到昨日在德国法兰克福的宜家家具店内吃了16颗瑞典肉丸,风马牛不相及的两顿午饭有一个共同点——无论是装着不知名葡萄酒、还是装着快乐水的玻璃杯,都产自法国百年老店多莱斯(Duralex)。

如今我仍未离开欧洲,Duralex却可能撑不了多久了。

10月中旬,Duralex宣布因能源危机关停位于法国卢瓦雷省的生产基地五个月,明年春季能否重启生产尚不得知。 “能源账单已经相当于营收额的46%。在这种条件下不可能继续生产,这就是能源封锁(Energy Lockdown)。” Duralex董事长José-Luis Llacuna在法国BFM电视台上大吐苦水。

欧洲制造业的死缓

法国国民品牌Duralex的暂时休克并不是孤例。

在欧洲大陆西南一隅的西班牙,不锈钢生产商Acerinox在今年3月率先关停了加的斯市的钢铁厂并解雇该厂85%的员工。这拉开了欧洲钢铁乃至冶金工业崩溃的序幕。随后,德国的Salzgitter、英国的Liberty Steel和比利时的Aperam相继宣布跟进停产或减产。

9月,常年占据世界钢产量头把交椅的安赛乐米塔尔,关停了德国不来梅市的两座钢厂一个月。考虑到西班牙和比利时是欧洲大陆唯二拥有300万吨以上不锈钢产量的国家,目前欧陆的不锈钢供应链正摇摇欲坠。

能源危机对有色金属行业的冲击更加明显。据欧洲金属协会Eurometaux数据,电力成本占到有色金属生产成本的40%。

自去年9月以来,欧洲暂时失去了65万吨的原铝产能,约相当于原铝总产能的30%,锌冶炼产能则损失一半。包括罗马尼亚的Alro、斯洛伐克的Slovalco和斯洛文尼亚的Talum均已宣布减产,德国的Trimet Aluminium、荷兰的Aldel和意大利的 Alcoa则警告若欧盟政府不采取行动也将考虑减产。

欧洲化肥工业协会fertilizerseurope给出了一个更令人担忧的数字。该协会表示,受到天然气价格上涨影响,9月欧洲大陆70%以上的化肥生产商都选择了停产或减产。除了自年初起便警告可能停产的化工巨头巴斯夫外,波兰化工集团Azoty已宣布停产无机肥和己内酰胺,波兰的Pulawy将氨产量砍去了九成,另一家波兰化肥制造商 Anwil自8月起停止了氮肥的生产。

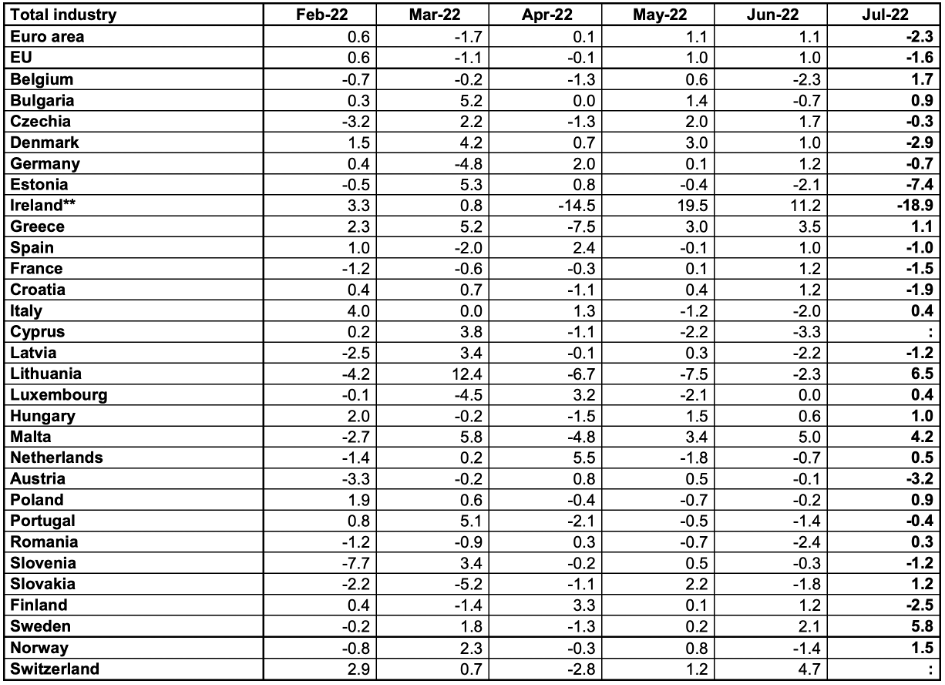

欧陆制造业的急刹车,明显反应在了宏观数据上。欧盟统计局数据显示,欧元区7月经季节性调整的工业产值同比下跌2.3%,全欧盟同比下跌1.6%。其中,对俄罗斯廉价天然气依存度最高的爱沙尼亚和斯洛伐克的工业产出同比跌幅高达6.4%;欧盟两大核心国法国和德国该月的工业产值同比跌幅分别为1.5%和0.7%。

欧洲各大国工业产值出现下滑的最重要推手,无疑是高企的能源价格。其中的死穴是天然气。

据德国统计局Destatis 数据,在该国能源密集型行业中,金属行业的能源成本占比为26%,基础化工产业的能源成本占比为19%,玻璃制造业、纸张制造业以及建筑业的能源成本占比分别为18%、17%和15%。

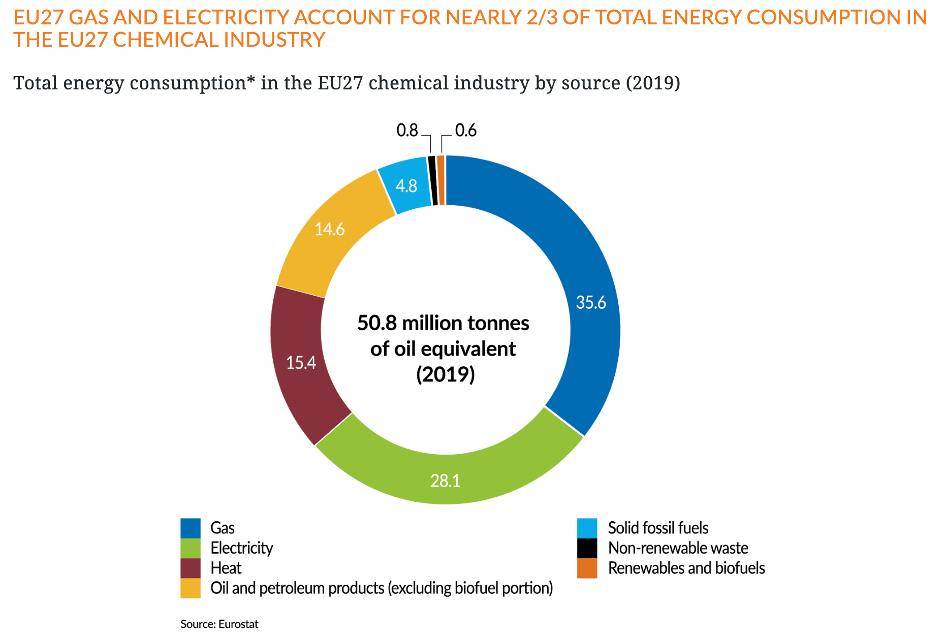

欧元国家工业部门的能源来源中,天然气与电力的占比超过六成。对于更具代表的化工行业,欧洲化学工业委员会Cefic的数据显示,2019年,欧盟27国化工行业总能源消耗为5080万吨石油当量,天然气和电力分别占据了3560万吨和28.1万吨的石油当量。

由于欧洲电力市场的私有化和市场化程度相当高,在采取边际定价法的条件下,作为调峰电厂最后介入电力市场的天然气发电厂,通常能够“以小搏大”地决定整个电力市场的最终价格。这种天然气与电力价格的强耦合,直接导致欧洲工业部门能源成本中超过六成的部分直接与天然气价格挂钩。

天然气价格在欧洲工业体系之中扮演的地位,迅速使得近年来通过页岩气革命成为世界第一大天然气生产国的美国,进入了企业界的考量范围。

截至10月23日,欧洲天然气价格的标杆荷兰基准TTF期货价格为113.6欧元/兆瓦时,美国天然气价格的风向标亨利枢纽价格则在6-8美元/百万英热单位之间浮动(约合20.5-27欧元/兆瓦时),与欧洲天然气价格出现近四倍的差额。若以8月26日荷兰基准TTF期货价格创下的349欧元/兆瓦时天价来计算,美欧之间的天然气价格曾一度出现十倍的差距。

欧洲制造业去哪了:美国与中国

除了能源价格的巨大优势外,在中期选举之前拜登政府相继推出了《通胀削减法案》与《芯片和科学法案》。后者直接给予财政补贴和税收优惠刺激。前者名义上主打减少温室气体排放和推动清洁能源技术,但考虑到其中有关在美国本土建设清洁能源和减排技术的企业即可享受免税待遇条款,似乎在明显指向在环保领域有着技术优势的欧洲企业。

其中,仅在美国生产的新能源汽车可享受7500美元补贴的政策,更是被欧洲人视为典型的歧视性保护政策。

德国工业联合会BDI将两项法案描述为欧洲与美国利益冲突愈发明显的代表。批评者更是指出拜登的政策与披着“绿色长袍”的重商主义没有区别。

但无论欧洲政界如何看待美欧矛盾,也无论美欧双方TTIP的自由贸易谈判是如何再度陷入僵局,可以确定的是,在《通胀削减法案》和能源“胡萝卜”的引诱下,一批企业已经闻声前往大西洋彼岸。

第一个吃螃蟹的是特斯拉。自今年年初特斯拉的柏林超级工厂正式投产以来,马斯克一直坚持将在德国兴建一座年产能220 GWh的动力电池工厂。9月15日,特斯拉宣布,因考量获得美国电动汽车和电池制造税收抵免的资格,暂停了该电池工厂计划。

10月17日,宝马也迅速跟进并宣布投资17亿美元扩建南卡罗来纳州斯帕坦堡的电动汽车工厂,并新建一座高压电池装配厂;10月18日,法国汽车巨头Stellantis宣布将在美国新建四座电动汽车工厂。

早在今年年初,大众集团宣布了一项71亿美元的投资计划,以加紧抢占北美电动汽车市场,之后又在6月于田纳西州新建了价值2200万美元的电池实验室。另一家德国汽车制造商奔驰,也在3月于阿拉巴马州新设立了动力电池工厂,并希望建立电动SUV生产线。

除了汽车领域和动力电池领域的投资外,化工巨头巴斯夫计划在2022年-2026年期间,将260亿欧元中的15%投入北美市场;特种化学巨头赢创将投资5000万美元,在宾夕法尼亚州开设研发中心,并计划进一步投资2.2亿美元于印第安纳州开设生产基地;吞下孟山都的拜耳制药则在马塞诸塞州新建了价值1亿美元的生物技术中心。

虽然美国联邦层面上未有关欧洲企业投资该国的具体数据,但在联邦州层面的数据显示,欧洲企业尤其是德国企业正愈发活跃地参与北美市场。据弗吉尼亚州商业发展局报告,2022年宣布在该州设立或扩建生产基地的德企,已是往年的三倍;以页岩气闻名的俄克拉荷马州,宣布已有60多家德国企业在该州开展业务,包括西门子等知名企业,今年的投资额已超过3亿美元。

另一个正在吸引欧洲企业投资的国家则是中国。

根据欧盟官方教刊出版社Europa Lehrmittel的指导性大学和专业教材的建议,企业在涉及全球范围选址中应当考虑四个领域的软硬件条件,其中包括采购指向条件(包含能源价格与原材料价格)、劳务指向条件(劳动力条件)、生产指向条件以及市场指向条件。

与拥有政策加持、能源价格低廉以及强势美元支撑的美国不同,中国依托巨大的市场体量、完备的工业体系、较为丰富的劳动力资源,尤其是新能源领域、动力电池领域的技术和规模优势,成为了新能源汽车等产业转移的不二选择。

对于力求开拓中国市场、甚至通过中国生产基地反哺本土市场的欧洲企业而言,外资在合资企业中股比的开放,也是促进对华直接投资增长的直接因素。

根据商务部9月公布的数据,2022年1-8月,中国实际利用外资同比增长20%,高技术产业实际使用外资同比增长33.6%,是同期中国整体吸收外资增速的两倍有余。

近期引人关注的项目包括巴斯夫于湛江一体化基地的启动,并与中国化学(601117.SH)签署合作伙伴框架协议,投资总额达100亿欧元;大众集团将投资24亿欧元,与地平线机器人合资进行汽车软件研发;宝马集团也于近日宣布,将MINI品牌电动车型的产线从英国牛津迁移至光束汽车,预计将于张家港进行生产。

欧洲制造业外流是不是伪命题

不过,正如一枚硬币拥有正反两面,统计数据的解读也会因角度不同而大相径庭。

欧洲企业在美国和中国加大投资,能否成为欧洲制造业外流这一结论的佐证仍存疑问,甚至连欧洲过去几年是否存在去工业化趋势也难以断言。

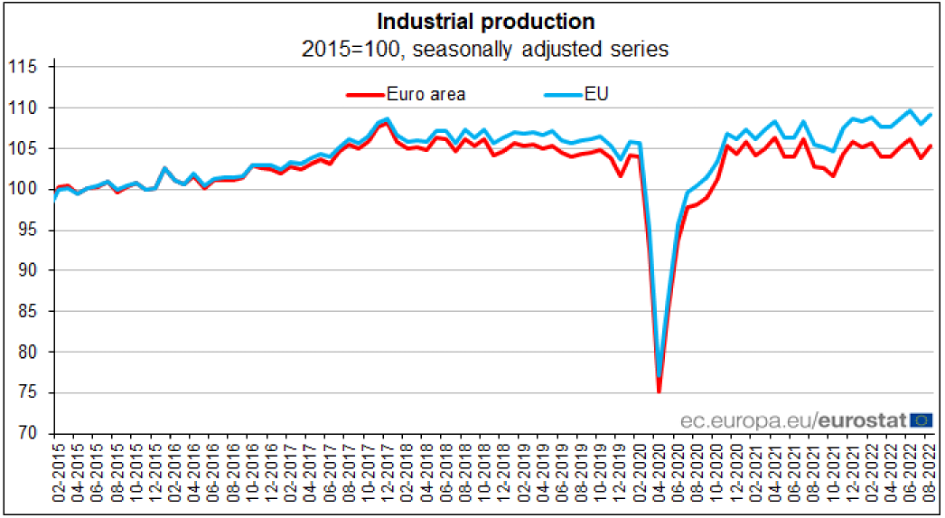

相比于今年7月惨淡的工业产出数据,欧元国家8月工业产值同比增长1.5%,欧盟27国工业产值则同比增长1.1%。

虽然欧洲和美国作为发达国家的代表,在长期的全球化过程之中经历过去工业化,欧洲又受制于常年的经济低增长困扰,但在过去七年内,欧洲的工业产值仍大体保持着增长的趋势。

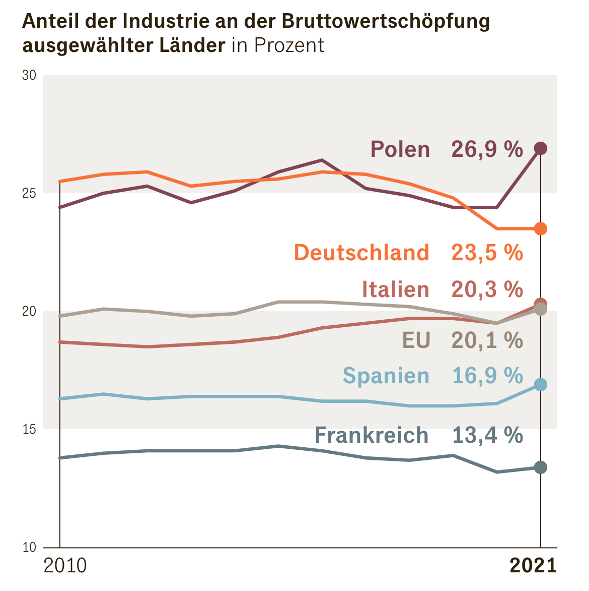

因跨国企业众多及受到俄罗斯天然气断供冲击最大,制造业停滞的德国在国际上获得更多关注。过去五年,德国制造业的GDP占比从26%迅速下跌至2021年的23.5%。但德国制造业萎缩的结论无法扩展至整个欧盟。作为德国制造业外流最大赢家的波兰,就在去年成功吸引了大笔外国直接投资,将制造业的GDP占比迅速提升至26.9%,为欧债危机爆发以来的最高值。

至于普遍被认为有能力、且正在承接欧洲产能转移的中国和美国,是否通过个别案例来普适地印证这是一个长期化的趋势,也值得存疑。

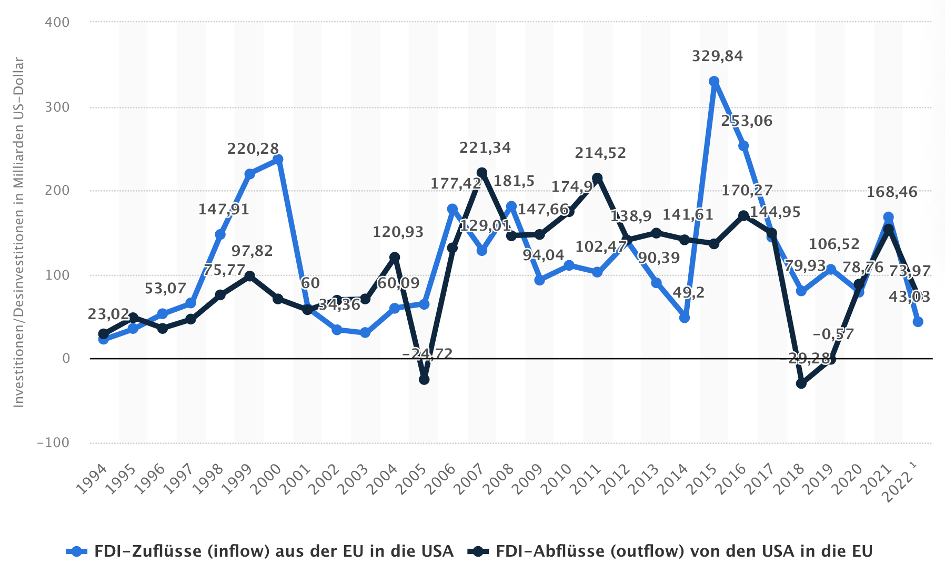

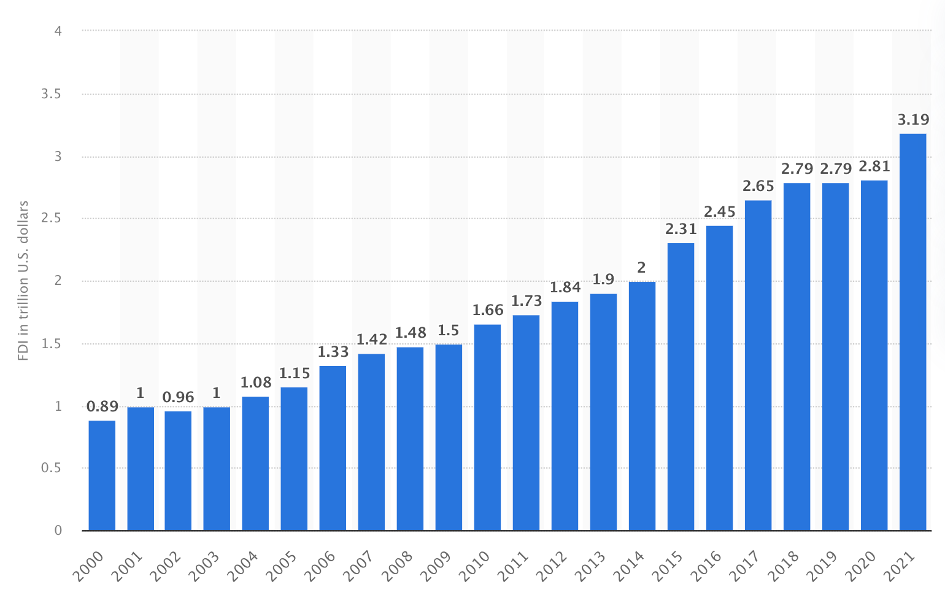

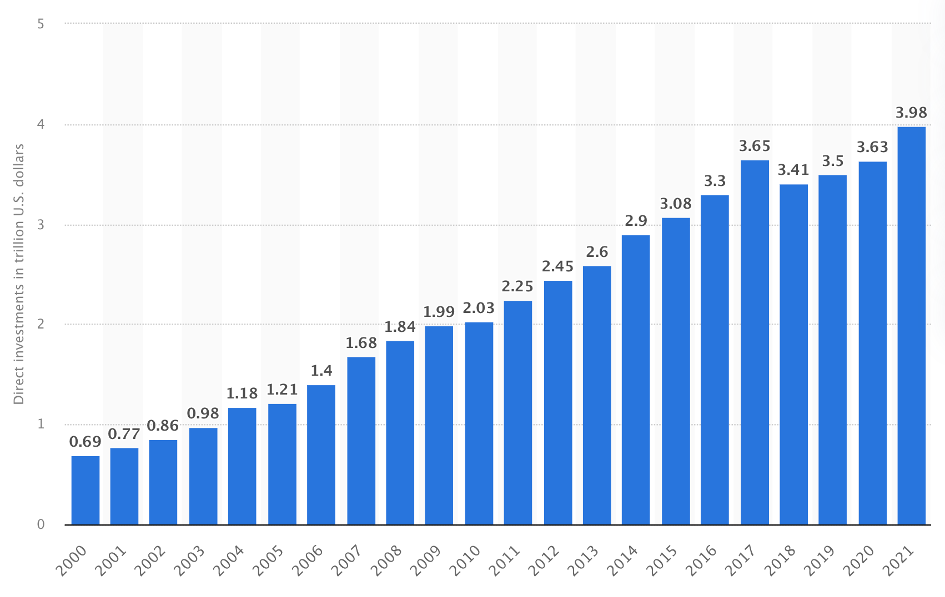

即便不考虑美国的去工业化程度比欧洲更加严重、拜登政府的《通胀削减法案》长期化存在待定、美国劳动力极其短缺、美联储基础利率提升过快正阻碍经济发展、美国经济已经陷入技术性衰退等美国自身存在的问题,仅以Statista援引欧盟统计局的外国直接投资数据为例,2022年至今,欧盟对美国的430亿美元外国直接投资(FDI),实际上低于美国对欧盟的740亿美元。过去20年内,两大经济体之间的互相外国直接投资,并未呈现出明显的趋势性。

今年以来,包括大众、宝马、Stellantis、巴斯夫、赢创在内的欧盟对美投资总和,甚至还比不上3月中旬美国英特尔宣布在德国马格德堡的170亿欧元芯片生产基地单笔计划。

与美国和欧盟之间投资互有往来不同的是,中国依托新能源领域产业优势,正在吸引欧洲投资是货真价实的。

不过,在宝马集团将MINI品牌电动车型产线从英国牛津迁至中国的计划中,并没有放弃英国产能的一环。英国牛津工厂计划在2030年之前,将聚焦于所有MINI燃油车型的生产,并在此之后彻底更新产线。

至于巴斯夫的湛江一体化基地,实际上于2018年已经规划完毕,巴斯夫对于中国市场的看好与欧洲天然气危机并无因果关系。

大众集团与地平线机器人的合作投资重点,则在于车载软件本土化开发,其背后的核心原因仍是欧洲企业在软件和科技领域的相对落后,与制造业转移的关联性不强。

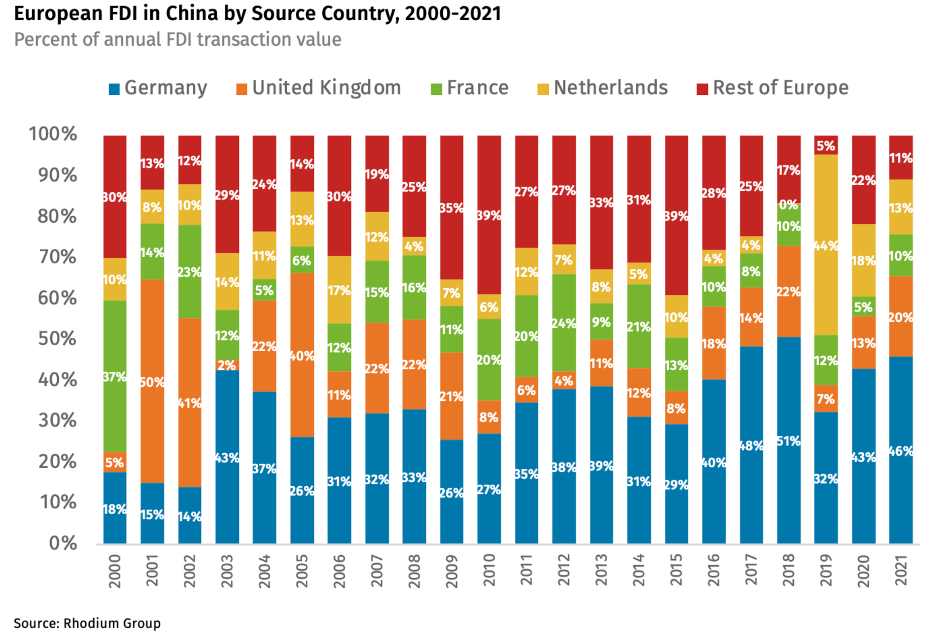

另一个值得关注的变化是,欧洲对华的直接投资正在迅速呈现头部集中度提升的趋势。根据荣鼎咨询(Rhodium Group)的数据,前10大公司在欧洲对华直接投资总额中的占比,从2010年前后的五成迅速增长至七成以上。

集中度的提升也体现在行业与国家层面。例如,汽车、食品加工、制药/生物技术、化学四大行业近年来已占到欧洲对华直接投资总额的64%,其中仅汽车行业占比31%。

与此同时,德国对华投资占比加大。截至2021年,德国对华直接投资占全欧洲对华直接投资的46%。随着中德两国合作愈发密切,投资占比或进一步提升。

评论