记者 |

10月24日晚,越南国家银行(SBV,即越南央行)宣布,自次日起再融资利率从5%升至6%,贴现率从3.5%升至4.5%。此外,1-6个月以内的越南盾存款利率上限上调至6%,银行间同业拆借利率上调至7%。

SBV在声明中表示,此举将“有助于抑制通胀、稳定越南盾、保持宏观经济稳定,并确保银行体系安全运行”。此外,SBV表示将密切关注本地和海外市场,为了满足金融机构的流动性需求,愿意干预货币和外汇市场。

这是越南在一个月内第二次大幅加息100基点。9月底,SBV就已将再融资利率和存款利率分别上调100个基点,至5%和3.5%。10月17日,SBV还将汇率交易区间从3.0%扩大至5.0%,一些交易员将其比作事实上的越南盾贬值。

一些分析认为,这种加息频率和幅度“出人意料”。彭博社文章称,在扩大越南盾交易区间一周后再次大幅加息“出人意料”,这表明该国央行面临巨大压力,既要稳定本币和限制输入性通胀,又要保住其外汇储备。

上海外国语大学越南问题专家冯超对界面新闻表示,这次连续加息是应对美联储加息的应急举措,说明SBV的政策工具有限。

另外一些分析人士则认为这在意料之中。

法国外贸银行驻香港的高级经济学家Trinh Nguyen表示,鉴于SBV不太愿意使用外汇储备来捍卫本币,加息“并不令人意外”,而且其货币政策将处于更加中心的地位。她预计紧缩周期即将结束,不过在那之前还会再加息一次。

美国银行证券的东盟经济学家Mohamed Faiz Nagutha也认为,越南需要进一步收紧政策以稳定局势。

情况急转直下

直到9月之前,越南盾仍是亚洲最稳定的货币,再加上三季度越南GDP强劲增长13.67%,形势看起来似乎一片大好。

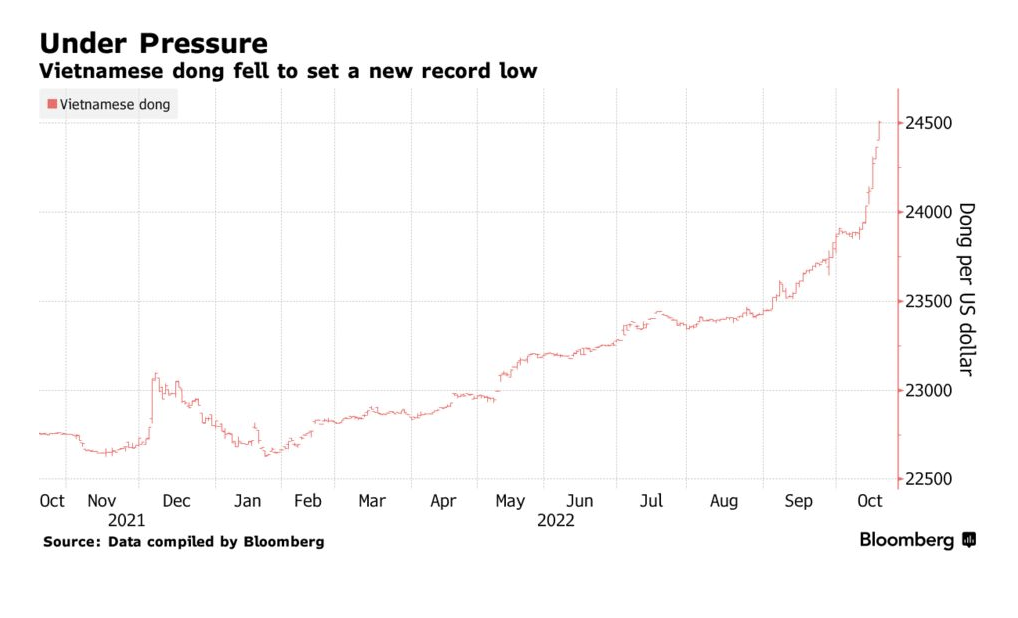

进入10月后,情况直转急下。本月以来,越南盾兑美元汇率已经下跌了4%,表现逊于亚洲其他货币。

“越南对美国高利率和通胀上升等全球局势的反应没有那么迅速,因此给本国货币带来了巨大压力。”SSI证券公司机构销售主管Nguyen Anh Duc说。

由于美联储一再加息,导致越南资本外流,今年以来,越南盾兑美元汇率已下跌9%。

为了支撑本国货币,越南近期已经豪掷五分之一外汇储备。研究公司惠誉解决方案(Fitch Solutions)的报告显示,自今年初以来,越南的外汇储备已大幅下降,从1月份的峰值1122亿美元,降至8月份的945亿美元。

另据马来西亚银行上周的估计,SBV已经动用了230亿美元的外汇储备,目前其外储水平可能滑落至不足900亿美元,仅能覆盖三个月的进口,触及国际货币基金组织建议外汇储备水平的底线。

再次加息将缓解越南外汇储备的压力。政府顾问兼投资与发展银行经济学家Can Van Luc表示,加息的另一个目的就是旨在防止外汇储备继续被侵蚀。

即便情况看似不妙,但是冯超对界面新闻指出,越南国内经济学家不认为此次暴力加息及其相关的股市汇市波动应与上一轮亚洲金融危机相提并论。

“比如,胡志明市经济大学陈玉诗教授就认为,干预外汇市场不仅仅是提高币值这么简单,还关系到在外部市场剧烈波动的情况下,通过货币政策纠偏,使汇率维持在新的动态平衡中。”他说。

美国银行证券的东盟经济学家Mohamed Faiz Nagutha也维持对越南的中期积极看法,不过他同时指出,越南决策者需要吸取教训,以使其货币政策体系现代化,并创造条件促使更灵活的汇率发挥减震器作用。

紧缩政策或未见底

与邻国和全球其他新兴市场不同,SBV最近几周才开始加息动作。

在一个月内第二次加息的前一天,越南主要股指胡志明指数早盘触及2020年1月以来的最低水平。随着再次加息消息传来,25日,越南盾兑美元收盘持平,26日之后又重回跌势。

一些分析师警告,即便其货币政策可能继续收紧,或也难以阻止越南盾的进一步下跌。

凯投宏观在25日的一份报告中表示,预计SBV将进一步加息,“但是越南盾可能仍面临下行压力”。报告指出,尽管越南的通胀率远低于其他国家,但当局担心货币疲软可能带来进口价格压力。

由于美元的不断走强,越南在进口产品,尤其是燃油方面面临巨大压力。据政府海关数据,越南今年前9个月的精炼燃料进口量同比增长22.7%,至652万吨,但进口额暴增131%,至68亿美元。

本月初,越南南部的几个加油站一度以财务困难为由关闭或限制销售。几天后,工业和贸易部表示,已要求央行帮助当地燃料贸易商更好地获得外汇来支付进口费用。

虽然与其他主要国家相比,越南的通胀相对较低,但是并非没有承压。9月份,该国居民消费价格比去年底上涨4.01%,接近全年目标4.0%。

总理范明正上周表示,随着能源价格高企和全球供应问题加剧通胀压力,越南将在明年全年保持价格控制并采取灵活、审慎的货币政策。

金融风险正在增加

稍早前,越南专家就指出该国银行系统潜在的问题。越南经济研究所前所长Tran Dinh Thien表示,自10月初以来,该国的银行体系流动性出现快速下降迹象,9月下旬以来存款利率有所上升,他提到“企业实力受到侵蚀”,暗示“潜在的令人担忧的问题”。

连续加息已使越南再融资利率达到新冠大流行前的水平,在亚洲前沿资本有限公司(Asia Frontier Capital Ltd)的基金经理Ruchir Desai看来,这又为越南市场增加了另一个不利因素。他指出,另外两个不利因素是该国房地产行业的持续问题,以及明年出口放缓的预期。

不断上调的利率传导到房地产市场,对房企和购房者都将带来压力。经过两次大幅加息之后,目前越南6个月以下定期存款的最高利率已提高至6%。

对于该国炙手可热的楼市,政府近期还加强了监管。本月初,越南房地产大亨张美兰被捕。她及另外三名高管被指控非法发行公司债,涉嫌金融欺诈。这引发了对西贡股份商业银行 (SCB) 的挤兑。因社交媒体上传言该银行疑与张美兰关联,或陷入困境,储户纷纷涌入各个分行取款。

冯超对界面新闻表示,今年越南的房地产周期处于发展过热阶段,目前越南已发行的涉房地产债券占债务总额的40%,房地产公司债券的年利率也处于最高水平,高达12%-13%,“风险较大”。

“随着房地产、证券和企业债市场的火爆增长,金融体系的风险也在增加。因此,越南采取了加息、主动干预汇率和加强对房地产的监管,除了维护币值稳定,通过动态平衡调整汇率来实现稳经济的目标以外,这些政策组合拳也有利于给火热的楼市降温,避免债务暴雷,房地产市场失控。然而,从过去的经验看,这些举措实际上是一种类似‘围魏救赵’的保楼市救经济策略。”他说。

评论