文|智驾网 王硕奇

10月26日晚,全球自动驾驶供应商Mobileye将再次步入资本市场。

而在同一天,据福布斯报道,福特表示此前已从福特和大众处筹集了数十亿美元、原本颇被看好的汽车自动驾驶技术开发项目Argo AI将被关闭并解散,并将福特在上个季度的亏损归咎于该项目。

这似乎也印证了自动驾驶在资本市场的受冷。

相比于2017年,英特尔在纽约交易所溢价34%以153亿美元的价格将Mobileye进行私有化收购,如今英特尔又以167亿美元的价格将其送到纳斯达克。

算上通货膨胀,英特尔5年来可以说原地折腾。

Mobileye将IPO定价在21美元,高于此前公布的18-20美元的指导目标区间,募资额也上升至8.61亿美元。

但这一估值相对于去年科技股的高估值仍然低了不少。

在去年底,英特尔认为Mobileye将达到500亿美元的估值,今年3月递交招股书时,Mobileye有望拿下美股年内最大IPO。

但由于市场波动,Mobileye估值大幅跳水,首次申请IPO时,Mobileye高管仍希望能够有300亿美元的估值,而如今的最终估值定在了167亿美元,缩水近三分之二,远低于预期。

虽然 Mobileye年内最大IPO计划破灭,但仍是美国科技类的最大IPO。

这里并不是Mobileye有多优秀而是同行的资本层面表现都非常差。

值得注意的是,Mobileye此次公开发售股份占总股本的5%,售出的4100万A类普通股共筹集8.61亿美元,而正常情况下流通股的份额应该在20%上下,这一举动也充分证明英特尔有意控制低估值给公司造成的冲击。

Mobileye称,将把筹集到的现金用于公司运营等用途,以及偿还欠英特尔的部分债务。

01 没有盈利,营收增长缓慢

根据招股书,2019年、2020年、2021年以及截止2022 年上半年中,Mobileye的营收分别为8.79亿美元、9.67亿美元、13.9亿美元以及8.54亿美元。

而截至目前,Mobileye依然没有实现盈利,最新的数据表明,今年上半年的亏损已经达到0.67亿美元,而去年全年的亏损为0.75亿美元。

在过去的五年中,Mobileye开发并交付了最先进的驾驶辅助系统 (ADAS) 所需的核心平台技术的高度先进版本:道路体验管理 (REM ) 地图技术、责任敏感安全 (RSS) 驾驶策略、True Redundancy 传感和最先进的硅加软件片上系统(称为 EyeQ )。

根据IPO文件,其绝大部分收入均来自向OEM销售的EyeQ SoC。在2019年、2020年、2021年,EyeQ SoC销售额分别占其收入的91%、93%、94%。

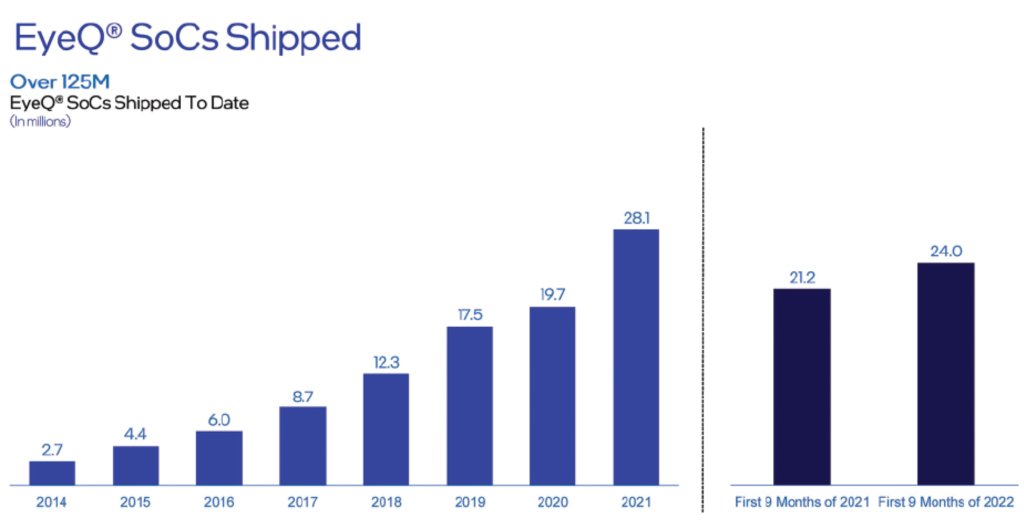

其EyeQ芯片出货量也逐年增加,去年全年卖出2810万颗,今年上半年已经卖掉1590万颗。

数据显示,2017年Mobileye芯片年出货量为870万颗,年增长率为45%;在2018至2020年间,Mobileye芯片出货量虽然保持连年增长,分别为1240万颗、1750万颗和1930万颗,但年增长率却开始下滑,到2020年只有10%。

不过,纵向来看Mobileye的历史,自其第一颗EyeQ芯片出货以来,已有800多款车型、超过1.25亿辆汽车搭载了Mobileye的技术。这依然可以视为一项不可小觑的成就。

Mobileye的当前在中国市场的明星客户极氪虽然已经宣布更多车型与Mobileye加深合作,但同时也宣称下一代产品的自动驾驶芯片将使用英伟达的最新芯片。

作为最早开始尝试自动驾驶方案的公司,Mobileye的客户囊括了宝马、奥迪、通用、大众、福特、沃尔沃等重量级公司。

特斯拉和国内新势力理想汽车也曾是它的客户,但分别在2016年和2020年结束了合作。

即使是Mobileye的忠实客户宝马,也宣布在2025年之后和高通合作,推出全新一代电动汽车。

而造成这一局面的原因,普遍认为是Mobileye初期采用了软硬件打包的方式进行售卖,但每个品牌的需求各不相同,也就逐渐放弃了Mobileye的全套方案,大部分转向了更为开放的英伟达和高通。

02 放弃黑盒

开放或许是Mobileye 必须要做的事情。

事实上,软硬件打包的方式必须要建立在拥有产品力绝对统治力的背景下。

面对英伟达、高通,甚至地平线这样的创业公司竞争对手围攻,Mobileye的算力显得捉襟见肘,与同期英伟达Orin芯片254TOPS的算力相比,EYEQ5的算力仅为24TOPS;另一方面,软硬件高度耦合的"黑箱"解决方案已经不能适应车企的发展。

1999年成立至今,Mobileye依靠着"芯片+算法"软硬件一体化的组合解决方案,迅速拿下了ADAS领域绝大部分的市场份额,全球市场占有率高达70%,其中包括日产、卡迪拉克、宝马、通用、大众等汽车大厂都部署了Mobileye的ADAS方案。在很长的一段时间里,其他的玩家都只有被拿捏的份。

高市占率的背后,一方面是因为对于一些没有算法自研能力的车企而言,Mobileye是"上车"自动驾驶的最佳选择。另外,Mobileye通过提供自研芯片和算法的方式与Tier-1厂商合作,后者将芯片和算法打包之后,给整车厂提供自动驾驶解决方案,以此积累了庞大的客户群体。

2016年,特斯拉带头抛弃Mobileye,此后采用了Mobileye EyeQ4芯片的"蔚小理"也纷纷离它而去,转身投入英伟达Orin的怀抱。

这对于软硬件高度耦合的Mobileye而言,无疑是致命一击。因为Mobileye封闭的黑盒方案不支持车企修改其中的算法,而且车辆数据不与车企共享,在今年Mobileye与极氪通过OTA的方式向极氪001提供高速公路驾驶辅助软件包之前,很多时候车企无法通过Mobileye的黑盒方案自主进行软件升级,极大地限制了车企的自由度。

虽然在3个月前,Mobileye发布了首个面向EyeQ系统集成芯片的软件开发工具包,但能否达到亡羊补牢的作用,还有待验证(详见《Mobileye放弃黑盒》)。

并且相较于竞争对手的开放平台,如英伟达的DRIVE AGX、地平线的天工开物,黑芝麻智能的山海开发平台等,Mobileye的开放力度,似乎还没有从昔日的光环中走出来。

03 千言万语都不如盈利来得实在

今年以来,虽然说科技股的估值低,但天时终归是一方面。

自动驾驶的炒作已经持续了多年,但始终没有出现稳定盈利的公司。

如今,已是英特尔收购Mobileye的第五个年头,再次独立回归资本市场之后,Mobileye的增长困难依然没有解决。

开放,是一条路,但完全的开放,则让Mobileye又回归到芯片算力的竞争中。

这是一个两难的抉择。

虽然在一级市场,Mobileye此次遭遇挫折,但在上市首日实现了30%多的涨幅,宏观环境是其受挫的原因之一。不过,此次上市,Mobileye主要目的是实现英特尔在智能驾驶产业链的布局,在吸引关注度的同时,也可以缓解新研发投入的资金压力,而对于英特尔而言,有更多的精力投入发力晶圆制造,力推其“IDM2.0”战略。

在错过了移动手机之后,英特尔不允许再错过智能驾驶的广阔蓝海。

所以说英特尔做了五年不赚钱的生意,只看到了一面。

评论