文|科技说

每逢中概股IPO,股权激励都是绕不过去的热点事件。如阿里巴巴上市的“造富”神话,京东上市之前给创始人刘强东一次性发放了价值5.91亿美元的股票奖励,小米IPO之时股东也给了雷军接近百亿港元的奖励。

最近最热点的事件乃是威马汽车上市招股书中披露给予创始人沈晖高达12亿元的股权激励,一时间市场和舆论沸沸扬扬,传言纷纷,“天价年薪”新闻牵动着市场敏感神经。

我们姑且不讨论12亿年薪多是以股权形式发放,其账面价值不一定代表最终行权实际价值,而是想借近年来市场对股权激励的一些看法进行以下分析:

其一,股权激励的诉求究竟是什么?

其二,在现实中股权激励是否起到了应有的作用?

弥合管理权和所有权分离鸿沟

自股权融资这一形式诞生之后,就逐渐衍生出企业所有权和管理权的分化,尤其对于前期过于依赖于资本的行业(如互联网和汽车企业),在多轮融资后创始团队股权被稀释,投资人成为企业的实际所有者,这就很容易造成双方目标的不一致,前者在于薪酬利益,后者则追求企业权益超额收益。

为实现所有者和管理者的利益一致性(管理学中称之为“利益协同效应”),避免目标不一致引发的代理问题,股权激励制度应运而生(全球资本市场共识),简单来说,通过股权激励刺激管理者的积极性,以长线思维提高企业价值。

IPO之所以是股权激励的“旺季”,其目的主要为:

其一,对于多数企业,IPO都是一次市值膨胀的机会,历经多年辛苦经营,管理层终于“爬上岸”,投资者收益率也将在IPO后得到一次兑现,出于财富分享等目的,投资者往往会给管理层和员工以奖励,此时的股权激励重点在于对上阶段工作的认可;

其二,IPO之后,又往往会出高离职率(有财富效应和职业生涯目标实现因素),为留住企业“关键人”,实现企业的长期经营目标,也需要股权激励的配合,这乃是对此后工作的激励。

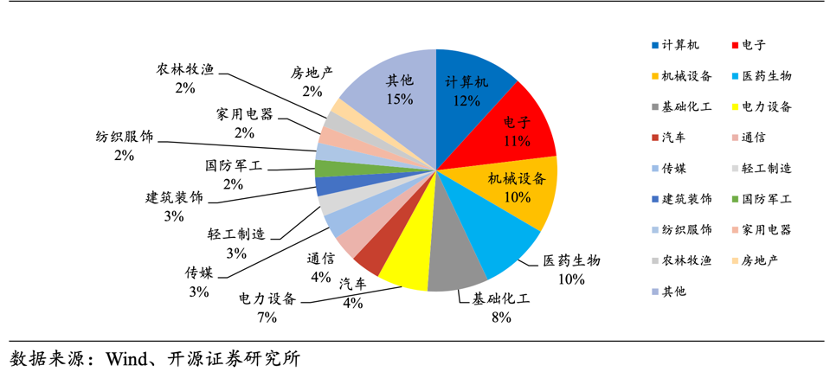

基于上述分析,将我国A股市场的股权激励数据进行汇总时就可以看出其行业分布倾向(2005年至今),见下图

在上图中很容易看出,计算机、电子、机械设备、医药生物等乃是我国股权激励企业最密接行业,其共同特点均为“高科技属性”以及对“关键人在运营中的高权重”(如技术专利)。

因此当市场中提及“股权激励”时,舆论中往往聚焦于“财富效应”,其实是忽略了激励背后的“人”的重要性。

为进一步说明股权激励对“人”的重要性,我们以最近争议颇大的威马作为研究对象。

我们对招股书进行分析后,再次确定三个事实:

1、在香港语境下,企业披露薪酬包括现金报酬和股权激励,由于我国大陆市场股权激励相对滞后(2006年之后才开始快速成长),导致在一般舆论场中薪酬往往更多与现金关联,且另一方面,股权激励大小与未来股权公允价值相关,授予价格不代表最终行权实际价值;

2、根据港交所规定,威马招股书披露的乃是2019-2021年的财务情况,由于企业中间更改上市地暂停了多年的股权激励发放(科创板到港股),又由于在2022年初有一次6亿美元融资(企业估值由352亿元人民币膨胀到70.4亿美元),时间累积加之授权日股权价格上扬,直接抬升了股权的账面价值;

3、股权激励之下,需要企业完成董事会所要求的业绩,否则市值萎缩,账面价值会有缩水的可能(上市后股价暴跌的案例不胜枚举),威马管理层要想保住财富就要更加勤恳工作,这也是股权激励的初衷。

不难发现,市场之所以会以讹传讹,很多是来对股权激励认识的滞后。

接下来我们就要考虑威马“人”的重要性。

威马属于新能源汽车赛道,在过去三年这是一个极其火爆的行业,主要推动力为:全球碳达峰目标下对新能源汽车的需求,以及我国政府通过购车补贴对行业的一次积极促进。

双重因素共同刺激之下,我国新能源汽车可谓是突飞猛进,威马能够快速成长,在融资中做大估值(上市前为70.4亿美元),主要也是受益于此。

不过新能源汽车对“人”的依赖性又会更高:

一方面这是一个技术仍在不断迭代的行业,整个行业仍处于技术爆发周期,电池,操作系统,自动驾驶技术都在不断迭代之中,行业竞争十分胶着;

另一方面与其他科技行业不同,涉及上下游供应链以及市场销售,这些又都较为依赖“人”。

上述交织之下,资本市场对企业“关键人”就更为看重,如特斯拉,尽管马斯克本人一直被质疑“不靠谱”(如大笔减持股票),但其在特斯拉地位仍然是稳固的。

我们再来看接下来威马所处的环境。

东北财经大学的郭晓丹等人在《需求侧财政补贴、市场增长与技术变迁》论文中,运用计量手段将补贴对新能源汽车价值进行量化分析,结论为:新能源乘用车购车补贴整体上贡献了 29. 7% 的市场份额增长,且2017 年 1 月、2019 年 3 月两次补贴“退坡”分别使市场份额下降 78. 9% 、15. 2% 。

2022年之后,补贴持续坡退乃是必然,行业就会面临赛道拥挤这一现实问题,加之此前行业已经进入了快速膨胀周期(汽车固定资产投入在2020年之后大幅攀升),补贴坡退之后行业大盘有成长性变缓之忧,而赛道的拥挤亦会让行业“内卷”加剧。

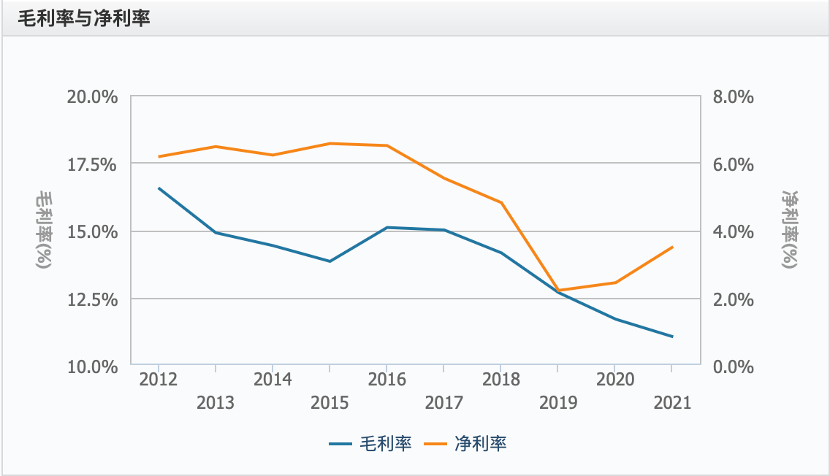

在此之前,行业其实已经出现了一些苗头,如在过去几年我国汽车行业普遍面临增产不增利的局面(毛利下行压力明显),在A股上市的我国主要汽车厂商的毛利率和净利率如下:

这也就再次验证了强化了我们的观点:新能源汽车行业在2023年之后竞争将会日益加剧,若能在市场竞争中脱颖而出就可奠定未来的辉煌,反之将会有不少企业在2023年之后被迫退出市场,这也是竞争的残酷性使然。

回到威马,作为初创国产造车品牌,无论昔日成绩如何,在未来几年里,企业都要在市场竞争中厮杀,综合前文所言行业对“关键人”的重视,上市之前给予员工和管理层高股权激励就就在情理之中。

合理激励换充分回报

在进行上述分析之后,我们脑海里就不断浮现一个关键问题:对员工高昂的股权激励最终是否取得了理想效果呢?这是我们正视股权激励的前提。

广州商学院的廖佳佳曾以科大讯飞为样本,研究了股权激励前后企业业绩的完成情况,这是一个高度依赖新兴技术的行业,是近年我国涌现的高科技代表企业之一。

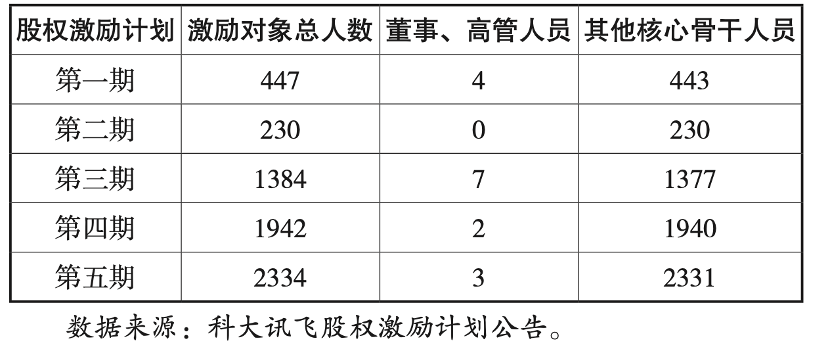

与我们前文所言相同,企业股权激励对象除董事,高管之外,更侧重于核心骨干人员,根据我们统计,科大讯飞前五期股权激励份额所占普通股份额接近13%,这也再次验证高技术企业在股权激励中更为积极。

由于股权激励的行权是以业绩达标为前提,我们就来看股权激励下企业业绩的达标情况,见下图

科大讯飞的股权激励周期为3-4年,在上图中可以比较确切看到,除第一次股权激励业绩有不达标情况,其后业绩均是超额完成。

值得注意的是,第一期股权激励力度相对较小,其后激励力度逐渐加码,企业经营团队经营积极性随之提升,最终超额完成业绩。

对于投资者,在其对管理团队出让股权激励之后,后者报以超额投资回报,在科大讯飞身上我们是看到股权激励对业绩正反馈。

接下来我们再看宁德时代,与威马类似,这也是一个高度依赖技术创新以及上下游产业链的,股权激励是否能取得理想成绩对我们再次理性看待威马也是相当重要的。

在对宁德时代分析之前我们再来看市场中对管理和所有权分离的一大担忧:代理机制下管理者的道德问题。股权激励初衷在于弥合上述分离的裂痕,使管理层可以享受所有者所享有的超额盈余红利。

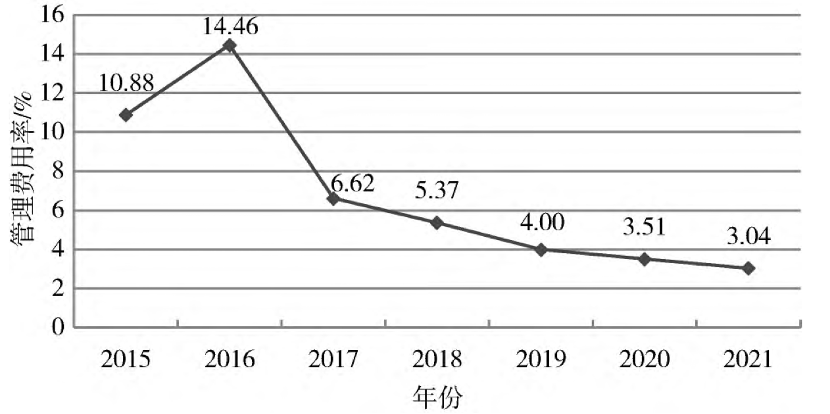

带着这些问题我们再看宁德时代的管理费用,佳木斯大学的张萌萌和王迪对此有专门研究。

宁德时代的管理费用率在 2016 年较高,表明彼时内部发生了管理层的自利行为,从而产生了更多委托与代理成本。自 2018 年企业进行股权奖励改革后,管理费用率已明显降低。此后,由于持续实施了 3 年股权奖励,管理费用率继续不断降低,也表明股权奖励有效减少了管理人员的自利行为。

从某种程度上,施行股权激励之后乃是赋予了管理层的“主人翁”意识,以提高管理和经营效率,在宁德时代研究中这些结果都是比较积极的。

通过对科大讯飞和宁德时代的研究和分析,我们认为:

其一,股权激励重点并不在于奖励绝对值,而是其背后赋予被激励对象的业绩和标准,施行有效的股权激励可以刺激企业管理层的高效管理,最终受益的还是投资者;

其二,科技类企业所有权和管理层分离的现象极为明显的情况下,市场已经在通过种种办法去弥补已经出现的不良现象(主要是代理人的道德问题),如推出AB股给管理层以权力,又通过股权激励提高管理层的所有者的色彩,在目前也都取得了积极的效果;

其三,科大讯飞,宁德时代也好,小米,京东也罢,即便是最近陷入舆论风波的威马,其本质也都是在寻找上述问题的解决之道,留住企业关键人实现IPO后企业的平稳过渡是资本市场的共识,我们也不能一提激励就过于紧张。

最后我们想说,沈晖“12亿年薪"的关键点其实不在于“12亿”,而是激励本身是否可以起到应用的结果,如果股东可以达成业绩共识,让管理层以此为目标在残酷的市场竞争中杀出一条道路,投资者仍然是最大受益者,争议也就随风而去。

评论