文|车市物语

每月1号,都是新势力车企的修罗场。这一天,每一家新势力会公布上个月的交付量数据。在同比、环比、累计销量等多个维度的排名中,销量几近成为衡量车企尤其是一个新品牌的唯一标准。

一个显而易见的道理:有销量才有市占率,有市场份额才能有对应的估值以及成本的优化。不管是特斯拉、比亚迪还是新势力车企,都在不惜一切的冲销量,抢夺市占率。

今年5月,小鹏汽车创始人、董事长何小鹏发现了交付量的“猫腻”。他在社交网络上表示,(5月)部分企业公布的销售数字和上险数字差异挺大,有10%+。彼时的小鹏汽车,以月度上险量超万辆,位居新势力车企之首。

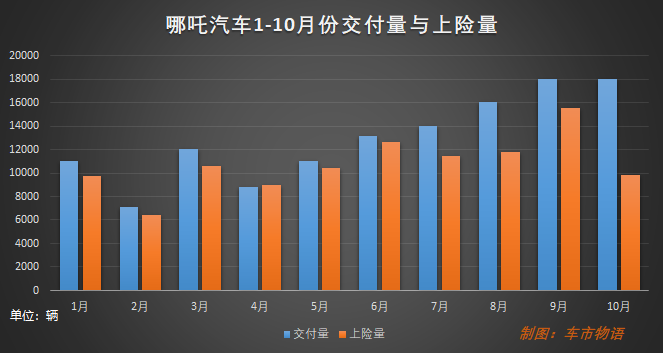

而到了10月份,新势力车企的销量排名“大洗牌”,蔚小理被埃安、哪吒、问界踩在脚下。其中,哪吒以超1.8万辆的交付量,成为新势力中的月度销冠。但10月份哪吒汽车上险量只有交付量的一半9000多辆。一位哪吒汽车的相关工作人员在与车市物语的交流中表示,10月份受疫情防控的影响,很多车到店之后,无法如期交付给用户。

不过,销量数据显示,自7月份以来,哪吒月度交付量与上险量之间一直保持着比较大的差额,最少也有2000多辆。这些多出来的交付量,都流向哪儿了?

不避讳B端市场

自打新能源汽车开始普及,B端市场(网约车、租车公司、公务用车等)与面向私人用户的C端市场相比,就处在“鄙视链”的底端。

蔚来汽车创始人李斌曾在接受媒体采访时公开表示,不希望蔚来进入网约车市场。何小鹏在近期接受媒体采访时也感慨,“如果现在to B多卖个几千台,大家外界可能觉得小鹏没啥问题了,但问题其实还在,我们没这么做,都是to C 。”

与李斌、何小鹏公开与B端市场划清界限不同,哪吒汽车联合创始人兼CEO张勇在接受媒体采访时坦言,做to B市场能够快速让产品在市场上用起来,哪吒还会加大力度投入to B市场。要知道,在加入哪吒之前,张勇带领北汽新能源实现了年销量10万辆的突破。而北汽新能源曾凭借旗下的EU系列和EX系列拿下不少B端市场的份额。

B端市场再风生水起,C端业务才能决定一个品牌的市场的广度。于是,哪吒汽车先后推出了产品定位更加清晰的哪吒U和哪吒V,并大举扩张营销网络。

哪吒汽车官方表示,在一线城市,哪吒选择开直营店、走进商场;而在传统的低线城市,哪吒选择4S店等传统代理模式。公开数据显示,截至今年上半年,哪吒国内门店总计495家,其中,直营店数量为92家。这就意味着,哪吒品牌主要销售模式接近“传统4S”业态。

而哪吒渠道扩张的速度仍在加速。仅今年上半年,哪吒新增了189家门店。同一时期,蔚来、小鹏、理想三家的门店数量分别是350、349和209家。哪吒汽车曾公开表示过,计划在今年年底,城市合伙人门店增加至450家,直营店开设150家,实现中国新能源汽车行业Top30城的100%全覆盖。

张勇曾形容哪吒的渠道策略,“消费者在哪,店就开在哪,服务就在哪”。于是,在产品与渠道的共同加持下,哪吒B端市场的份额被快速稀释。哪吒官方表示,2021年1-11月,哪吒汽车C端私人用户占比超过91%。

屡试不爽的压库

在乘联会公布的10月份厂商批发销量数据中,哪吒以18016辆位居新势力之首。所谓批发,又称为开票数,也叫STD(Sales to Dealer)数。是指主机厂将车卖给4S店的数量。

因为传统车企采用分销模式,4S店是中间商,从车企批量进货然后再卖给终端用户。因此,批发数量一般存在较大的弹性,且厂家会根据给4S店的计划制定考核目标。当批发量大于零售量时,4S店库存增多,反之减少。

相比之下,上险量更接近实际交付给终端用户的数量。何小鹏也曾在社交媒体上表示,纯电动汽车的销量中,最核心的数据2C(面向)消费者的上险数据量。

从近半年的数据来看,哪吒汽车交付量与上险量之间的差额,最少不低于2000辆,而到了10月份,两者间的差额扩大到了近9000辆。对比渠道同样以“直营+代理”为主,且销量规模相差不大的零跑汽车,今年以来,交付量与上险量之间的差额最多到2000辆左右。

“从数据走势上看,‘压库’(积压库存的简称)的可能性很大。”一位不愿具名的流通行业人士说道。一般来说,一定程度的“压库”可以提升经销商的反馈速度,有效提升渠道效率。因此,压库冲量成为在传统经销模式下,车企完成销量目标普遍使用的手段。但“屡试不爽”的压库同时也“臭名昭著”,最直接的一点,它占压经销商的资金,导致经营质量下降,甚至资金链断裂。

“现在卖电动车都赚不了什么钱,尤其是这种低价车型,要是没有国家补贴,就几乎无利可图。我们主要就是靠建店初期的一些补贴以及完成销量目标拿到厂家的返点。”一位北京地区的哪吒4S店工作人员说道。不难看出,即便是对于主机厂来说投入费用相对较低的经销商模式,依然是一个不小的成本,而这正是经销商模式的底层规律。

直观来看,更多的门店数量有利于促进销量增长,但另一方面也会影响到渠道效率。上述流通行业人士解释道,如果销量增长追不上渠道扩张的速度,直接受影响的就是车企的盈利能力。

决定生死的融资

“新能源汽车市场已经迈过了0-1的阶段,我们现在评估一家新能源车企,主要就是看销量和份额。”一位不愿具名的投资人士说道,当下新势力车企火拼交付量,也是在向资本市场传达积极的讯号。

今年2月,哪吒宣布完成D系列第三轮融资,估值跃升至250亿元。与此同时,哪吒开启目标估值450亿元的Pre-IPO融资,直指港股上市。不过,自今年2月透露将冲刺IPO后,哪吒至今也无登陆二级市场的实质性进展。“今年港股行情不振,新势力车企目前本就没有盈利的优势,如果再不把销量做上去,上市就更难了。”上述投资人士评价道。

以今年上半年的财报数据为例,蔚来、小鹏、理想的毛利率分别是11.5%、4.6%、16.4%。而在相关报道中,哪吒汽车内部人士透露:“由于产品定价低,整车毛利率仅为5%左右”。如果再扣除掉营销费用、渠道费用和非经常性损益,基本上属于卖一辆亏一辆的状态。

反观已经在港股上市的新势力车企,今年也都无一例外的感受到了“寒意”。今年下半年以来,蔚来、理想、小鹏的股价分别下滑了49.5%、54.8%和74.4%。成功IPO的零跑,认购率仅为16%。

张勇本人对哪吒的前景十分乐观,他说,“当销量达到30-50万辆,哪吒将初步形成规模化的能力,同时做到盈亏平衡,现金流也比较安全。造血能力就比较强。”他还在今年接受采访时自信地表示,哪吒最多三年挺进“50万辆”俱乐部。

“新势力车企的生死线已经不光是销量了,现在还要看能不能融资。“上述投资人士说道,第一轮新势力的淘汰赛,将产能不足没有销量的新势力踢出局。目前在已经量产并具有一定规模的新势力中,无法自我造血,或者无法进入资本市场的,可能也没办法笑到最后。“还没上市的新势力没有他法,即便是不赚钱,也要去冲销量。新势力的第二轮淘汰赛已经开启,能不能融资就是一道生死门槛。”

评论