文|蓝洞商业 赵卫卫

编辑|焦丽莎

“它无孔不入,你无处可藏。”

这是微信上线朋友圈广告时「推广」的一句口号。事实如此,过去多年间,互联网广告成了生活的一部分。

但到了今年上半年,寒气逼人,被媒体反复用来形容互联网广告市场,第三季度会带来暖意吗?

2022年第三季度财报季,被视为「互联网行业晴雨表」的腾讯早早交卷,11月16日港股盘后,腾讯控股公布2022年三季度财报,三季度营收1401亿元,同比下降2%,环比增长4.5%。

而关于广告业务,终于有了好消息。2022年Q3腾讯网络广告业务实现毛利率46.5%,同比增长0.1pct,环比增长5.9pct。官方解读是,该业务毛利率环比上升,是腾讯对内容成本、移动广告联盟相关的渠道及分销成本的控制愈加严格所致。

另一个广告大户快手在11月22日发布三季报,总收入231亿元、增长 12.9%,其中广告收入增速约为 6%(116亿元)。

在电话会上,有分析师提问近期快手广告的恢复情况,快手CEO程一笑的回答是,内循环保持健康的涨势,在外循环广告客户所在居多的重点行业,网服、游戏均仍然受到影响。

不可否认,互联网广告行业有了积极的信号。

从美国广告行业占GDP比重2%到3%的成熟水平看,未来中国广告业占GDP的比重还会持续提升,而在广告市场的回暖趋势中,头部趋势依然明显,最有创新力的公司最先享受行业复苏的红利。

虽然受到宏观经济增速放缓的影响,但经历过2022第二季度的阵痛,伴随着中概股退市担忧的缓解,以及监管环境确定性的提升,互联网头部公司们的业绩开始回温,流量大户们的「现金牛」广告也来到了黎明前夜,未来还有哪些确定性的机会?

01 寒意侵袭,黄金时代不再?

在宏观经济影响以及监管趋严的大趋势下,互联网广告曾经的光环有多耀眼,过去一年的危机就有多明显。

尤其是去年第四季度,本应是广告收入旺季,但BAT的广告收入增速却跌落到个位数,第一次将「寒意」写在了财报里。

首当其冲的就是阿里,去年第四季度,阿里巴巴客户管理收入(主要包括广告费和佣金)首次负增长,同比下降1.34%,阿里电商业务一方面受到宏观经济尤其是消费行业带来的压力,另外一方面因为直播电商的快速发展夺走了阿里等传统电商的市场。

而腾讯也因为受到互联网监管的大背景影响,教育和游戏行业的广告主减少,造成了去年第四季度网络广告收入同比下降12.72%,其中以微信为主的社交广告下降10%,而以腾讯视频代表的媒体广告下降25%。

更不用说受到字节跳动侵占市场的百度,2021年第四季度广告收入同比仅增长1%。

互联网广告的黄金时代,真的一去不返了吗?

BAT的广告业务承压验证了广告大盘增速放缓,而去年第四季度表现抢眼的,还是要算体量更小的快手、B站和微博,这些内容平台在广告市场大环境中依然占优。

增速最明显的是B站,2021年第四季度广告收入同比增长119.77%达到15.88亿,广告收入超过游戏收入成为占比第二大业务,这主要得益于以UP主为核心的广告形式,通过向直播主和内容创作者支付的收入分成增加,带动了B站广告场景的扩宽。

而快手的广告收入也在2021年超过了直播收入,成为最大的收入来源,2021年第四季度广告收入同比增长55%,而全年增长95.22%达到425.65亿。快手业务验证了短视频和直播的广告形式逐渐兴旺,随着用户侧的不断累积,平台在流量增长的前提下依然能够不断扩大广告市场。

去年同期的微博,也在广告市场中表现出韧性,去年第四季度广告收入同比增长21.63%,约合35.08亿元。中信建投在研报中指出,「微博去年虽然受到饭圈治理的部分影响,但并未像腾讯、百度一样受到游戏、教育行业的政策影响,原因在于微博广告营销的主要领域在美妆和 3C。」

由于微博的重点客户是欧莱雅、联合利华、宝洁、玛氏灯光等快消品牌,而且其通过「品效广告+内容运营」组合的方式营销,配合微博用户属性,在业内建立较强竞争力,因此仍然属于平稳发展阶段。

当时间进入2022年第四季度,互联网广告行业变好了吗?

互联网广告核心的驱动力还是用户流量、广告加载率和投放精准度,而从流量上看,互联网巨头们依然在保持着增长。

2022年第三季度财报中,腾讯微信及WeChat的合计月活达到13.09亿,较上年同期增加4630万左右,较上季增加980万左右;微博9月的月活跃用户数为5.84亿,同比净增约1100万用户;而阿里方面,截至2022年9月30日的12个月里,在淘宝天猫消费超过1万元的消费者数维持在约1.24亿且留存率达98%,连续三个季度保持高留存率。

稳定的用户增长和消费能力,才能带动互联网经济持续的流量变现。而一直以来,广告都是互联网变现的重要方式,显然这一路径已经走到了深水区。

02 U型复苏

种种迹象显示,当前广告市场正处于「U型」底,开始走向复苏。被视为宏观经济晴雨表的广告行业,必然会受益于当下经济的回暖。三季度国内经济恢复向好,国内生产总值增长3.9%,明显好于二季度。

首先显现的是,2022年第三季度腾讯广告业务下滑收窄。腾讯网络广告业务实现营业收入215亿元,同比下滑4.7%,同比下降较上季度(-18.4%)有所收窄,主要由于游戏、电子商务及快消品行业的需求改善,以及2021以来部分行业的不利因素有所缓解。

腾讯网络广告业务实现毛利率46.5%,同比增长0.1pct,环比增长5.9pct,该业务毛利率环比上升。其中复苏最明显的,就是腾讯的社交广告业务。虽然同比下降1%至189亿,但微信视频号加速信息流广告商业化,还是吸引了快消行业和高端品牌的广告主。

即使是抖音和快手都在加速商业化变现的进程中,腾讯在电话会中提到,微信视频号的差异化也非常明显,广告位仍然「供不应求」,微信广告和视频号广告在第四季度收入有望达到10亿元。

在经济下行的周期中,消费环境的变化带来了广告主对广告投放的谨慎,而更重视ROI(投入产出比)。

广告主最先抛弃的就是停留时间短、转化链条长、转化效率低的平台,以抖音、快手、视频号为代表的短视频平台优势明显,微博凭借「热点+社交」的独特组合模型,也能分得一杯羹。

这也验证着互联网广告行业头部效应的持续作用,根据华经产业研究院的数据统计,在2021年全球互联网广告行业市占率的数据中,谷歌以47%的数据占据行业第一,社交广告巨头Meta以26%的市场占有率位居第二。

而TikTok可以说是广告业的一匹黑马。市场研究公司eMarketer的数据显示,TikTok在2021年获得了近40亿美元的收入,其中大部分来自广告,预计今年将达到120亿美元,超过推特和Snap的总和,而TikTok三年前才开始上线广告。另据Insider Intelligence 预测,TikTok 2022年在美国的广告收入将达到59.6亿美元,激增至2021年的2.8倍。

信息流广告容量的增长,也在快手身上得到验证。

2022年第三季度,快手线上营销服务收入同比增长6.2%至115.9亿元,创年内单季收入新高。与此同时,快手平台月活广告主数量同比增幅65%,与河南卫视联手打造的《国潮盛典》等节目也被看作是「创新内容+商业一体化」营销模式的代表案例。

信息流广告,早已成为国内社交广告的最重要的组成部分。其商业空间的特点在于,社交平台流量壁垒高、用户规模大、黏性强,社交生态体系下多维数据也对用户的画像刻画也更为精确,广告主依然追捧兼具社交和视频功能的内容,而不论是以微博为代表的「热点+社交」模式,还是快手为代表的「去中心化社区」模式,依旧有着丰富的商业变现空间。

内容即广告的时代,互联网广告的边际改善能力依然充满韧性,这也带动着复苏的进程正在开启。

03 远未触顶

「中国广告市场的增长远未触顶」,这一判断的依据是,广告市场容量的扩张与经济整体发展的水平紧密相关,而从美国广告行业占据了GPD2%到3%的成熟水平来看,中国广告行业占据GDP的比重还会继续上升。

占比超六成的互联网广告作为广告行业的重要力量,背负着更多的期待。

如何在行业回暖的趋势中展现出新的韧性,如何打破瓶颈享受行业复苏带来的弹性,成为当下互联网龙头和新势力们面临的共同问题。

放眼未来,随着经济发展中确定性因素的增强,互联网广告的市场规模和市场占有率仍会不断攀升,长期健康发展仍然值得期待。

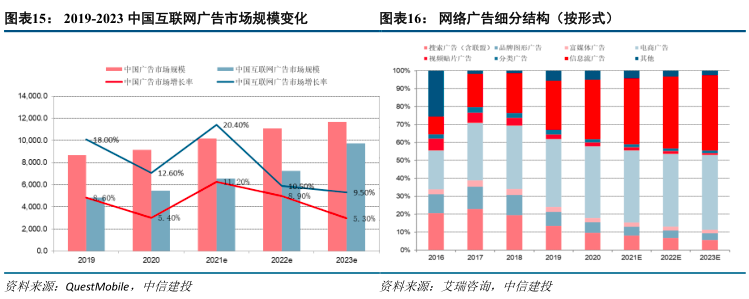

「2022年虽然受到疫情和监管两方面影响,短期增速下调,但环境趋于稳定、政策趋于完备之后长期仍然保持增长活力。」中信建投的研报中指出,2023年中国互联网广告市场规模仍将保持9.5%的增长,一方面互联网广告市场容量持续扩展,而另外一方面互联网广告的结构细分趋于精细化,尤其是电商广告和短视频广告占比持续上升。

在互联网广告市场格局中,电商类广告和短视频广告仍旧是占据主要市场份额。

根据QuestMobile数据,2021年,短视频广告规模以31.5%的增速超过电商类广告的22%增长幅度,而2022年上半年,互联网广告市场整体承压,但细分行业出现分化,美妆及居家细分行业广告市场出现逆势增长。

进入下半年,蛋糕虽然少了,但并不意味着毫无机会。

从具体行业看,汽车、奢侈品和游戏行业的广告证明了回暖的速度。根据App Growing发布《2022年Q3移动广告趋势洞察报告》,游戏行业依然保持了高强度的投放,尤其是中重度游戏表现明显,游戏行业广告占比16.68%,在微信、微博和快手上,游戏都是位居前列的投放行业。

行业里有一个广泛流传的案例。

京东上每年花50亿美元打广告的可口可乐,一箱售价59.9元;而同样规格、从来不打广告,很多消费者都不认识的崂山可乐,每箱售价却是68元。投钱打广告的商品,反而更便宜。这背后的潜在价值,就是广告所带来的规模效应创造的。

又到第四季度,历来是大促节点最多、广告主需求最多的消费旺季,尤其是双十一大促、2022年世界杯,都将是互联网广告行业整体回暖的好机会。

身处黎明前夜,降本增效的老牌互联网企业厂都在精细化的营销策略下拉动广告收入增长。

腾讯视频号为腾讯带来了增量,视频号用户的用户量和时长数据仍有潜力待挖掘;百度坚持「智能搜索+智能推荐」双引擎驱动,驱动广告主生意高效增长;阿里数字营销平台阿里妈妈,也在强调聚焦品牌差异化,对体量各异的品牌提供个性化解决方案,打造数字私域;微博凭借着「热点+社交」模式,和市场上唯一的图文+视频+开放广场的产品形态,钻研新的内容营销定制方案以提升其品效广告的吸引力。

除此之外之外,新势力们也在深挖潜力。

字节跳动和快手发力电商领域,带动电商广告飞速成长,有望成为广告收入来源的第二大增量;而小红书则围绕生活灵感和趋势潮流,推出全新商业数据洞察平台「灵犀」,帮助企业更高效地打造好产品。

互联网广告的龙头集中趋势仍将持续,各显其能而又殊途同归,毕竟广告的商业逻辑很简单:用户体验好、停留时间长,广告转化效率高,广告主投放意愿强,平台广告收入水涨船高。

而如何评估广告的价值,广告主和用户都会用脚投票。

评论