文|公司研究室 方圆

11月29日,深圳市首航新能源股份有限公司(简称“首航新能”)更新招股书,深交所恢复首航新能发行上市审核。

本次IPO,首航新能拟在创业板上市,拟募资35.12亿,资金用途将用于首航储能系统建设、新能源产品研发制造、研发中心升级、营销网络建设等项目。

01 前5大客户收入占比68%

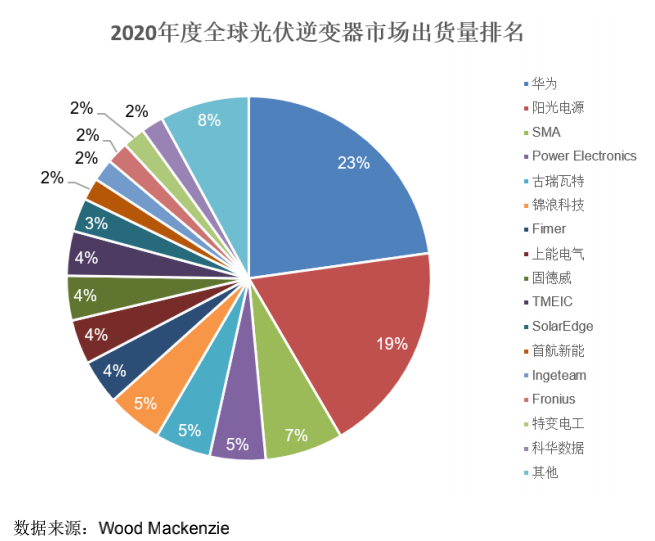

首航新能成立于2013年,是一家以光伏逆变器为主业的公司,2020年,首航新能在全球光伏逆变器市场出货量位列第十二位,市占率约为2%。,位于华为、阳光电源、锦浪科技、古瑞瓦特、上能电气、固德威等中国厂商之后。

2019年至2021年,首航新能收入分别为5.26亿、10.23亿和18.26亿,年复合增长率86.32%。2022年上半年,首航新能收入为17.60亿,已接近去年全年收入。

从收入构成来看,并网逆变器是首航新能最主要的收入来看,2022年上半年,并网逆变器收入7.73亿,收入占比44%。

近两年,储能逆变器和储能电池的增长,是公司收入大幅增长的主要原因。2022年上半年,储能逆变器收入5.97亿,收入占比34%,储能电池收入3.83亿,收入占比22%。

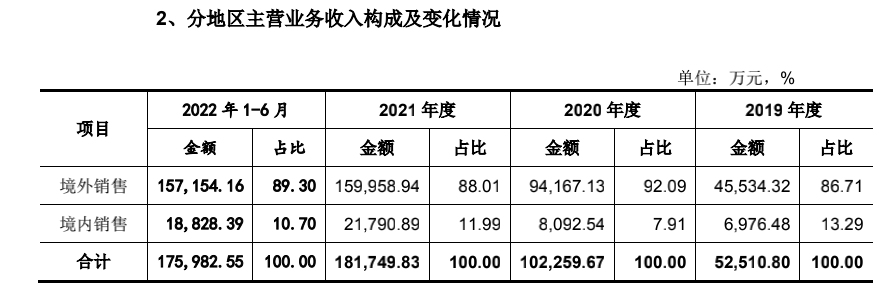

分区域来看,首航新能约90%的收入来看境外市场,尤其以欧洲市场为主,只有10%左右的收入来自境内市场。

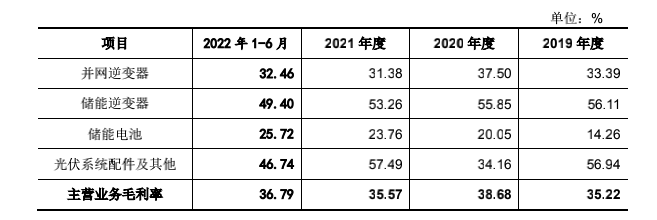

毛利率方面,2019年至2022年上半年,首航新能主营业务毛利率分别为35.22%、38.68%、35.57%、36.79%,稳定在35%以上。

但分业务来看,2019年至2022年上半年,储能逆变器毛利率分别为56.11%、55.85%、53.26%、49.40%,整体呈下降趋势;同期,储能电池毛利率分别为14.26%、20.05%、23.76%、25.72%,整体呈增长趋势。

2019年至2021年,首航新能归母净利润分别为0.53亿、1.96亿和1.87亿,年复合增长率152.83%。2022年上半年,公司归母净利润2.78亿,已超过去年全年。

在业绩高增长之外,首航新能仍有几个风险点需要注意。

一是,公司前5大客户的收入占比逐年提高。2019年至2022年上半年,前5大客户收入占比分别为50.07%、51.49%、60.00%和68.09%,对老客户和大客户的依赖度越来越高。

二是,应收账款和存货大幅攀升。2019年末至2022年6月末,首航新能应收账款账面价值分别为0.92亿、1.13亿、4.18亿、7.32亿,存货账面价值分别为1.00亿、2.04亿、4.52亿、10.09亿,应收账款与存货账面价值占总资产比例分别为57.27%、39.93%、37.67%和50.10%。

02 77折引宁德时代入股

2022年6月,首航新能提交创业板注册申请,在上市之前的一年内,首航新能曾进行过多次股份转让,引入了深创投、同创致隆、红土创业、问鼎投资等多家外部投资者。

2021年12月,首航新能增发1113.4万股股份,占公司总股本3%,由宁德时代全资子公司问鼎投资认购。由此,问鼎投资成为首航新能第八大股东。

相比其他投资者,首航新能给了宁德时代较大的优惠。2021年11月12日,首航新能以100亿元估值引入领汇基石、华金领翊等外部投资方,但11月25日,却以77.32亿的估值引入问鼎投资,直接打了77折。

为此,首航新能在2021年确认股份支付7731.96万,计入非经常性损益,同时也降低了公司净利润。对于为何折价引入宁德时代,首航新能解释称,这有助于更好整合公司上下游行业资源。

引入宁德时代后,宁德时代便成为首航新能主要供应商。2021年,首航新能向宁德时代的采购额为7088.35万,占公司总采购额的5.18%,宁德时代是当年首航新能的第三大供应商。

2022年上半年,首航新能向宁德时代采购2.38亿,占总采购额14.73%,宁德时代已成首航新能第一大供应商。

值得一提的是,宁德时代在入股前,2019年及2020年均没有进入首航新能前五大供货商名单中。

首航新能之所以以较低的价格引入宁德时代,是为了绑定上游的供应方。随着储能电池业务的快速增长,首航新能该业务由最初的“外采为主自产为辅”变成了“自产为主外采为辅”。而储能电池最主要的原材料就是电芯,这也是首航新能向宁德时代采购的主要产品。

2020年以来,上能电气、固德威、德业股份、昱能科技等逆变器厂商相继登陆A股。有宁德时代加持,首航新能能否顺利上市,上市后会有什么表现值得关注。

评论