文|面包财经

近期,证监会更新披露了信达证券股份有限公司(以下简称“信达证券”)的招股书说明书,而证监会上一次更新披露信达证券的招股书还在2021年4月份。

从经营业绩来看,2019至2021年,信达证券的营收及净利润整体保持增长趋势,但公司预计2022年度业绩较2021年度可能会有所下滑。从收入结构来看,信达证券仍然以经纪业务为主,但营收占比持续下降。需注意的是,信达证券通过自营与资管业务所投资的债券,目前已有多只发生违约。除此之外,公司的流动性覆盖率下降明显,已接近预警标准。

证券经纪业务为主要收入来源,占比持续下降

信达证券是由中国信达、中海信托、中国中材共同发起设立的股份有限公司,2007年9月正式开业。截至招股说明书签署日,中国信达持有信达证券股份25.51亿股,占此次发行前总股本的87.42%,为信达证券的控股股东。信达证券表示,此次发行募集资金扣除发行费用后,将全部用于补充资本金,增加营运资金,发展主营业务。

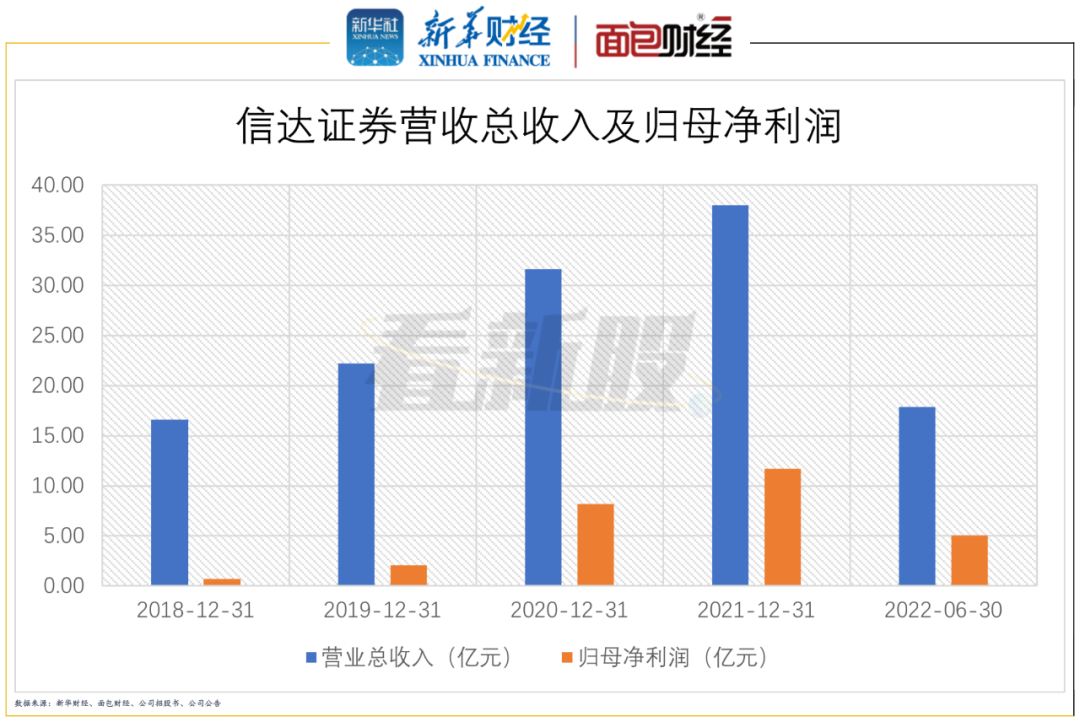

招股书显示,2022上半年,信达证券实现营收17.85亿元,实现归母净利润5.03亿元。从历史数据来看,2019年至2021年公司整体业绩呈增长趋势。

图1:信达证券营收总收入及归母净利润

另外,公司在招股书中披露了未经审计的前三季度经营业绩,数据显示,2022前三季度,信达证券实现营收26.92亿元,同比增长4.24%;实现归母净利润7.24亿元,同比增长0.29%,增幅较往年相比明显收窄。

不过,信达证券预计2022全年实现营收35亿-41亿元,同比变动在-7.97%至7.80%之间;归母净利润为10.81亿-12.65亿元,同比变动-7.74%至7.96%。

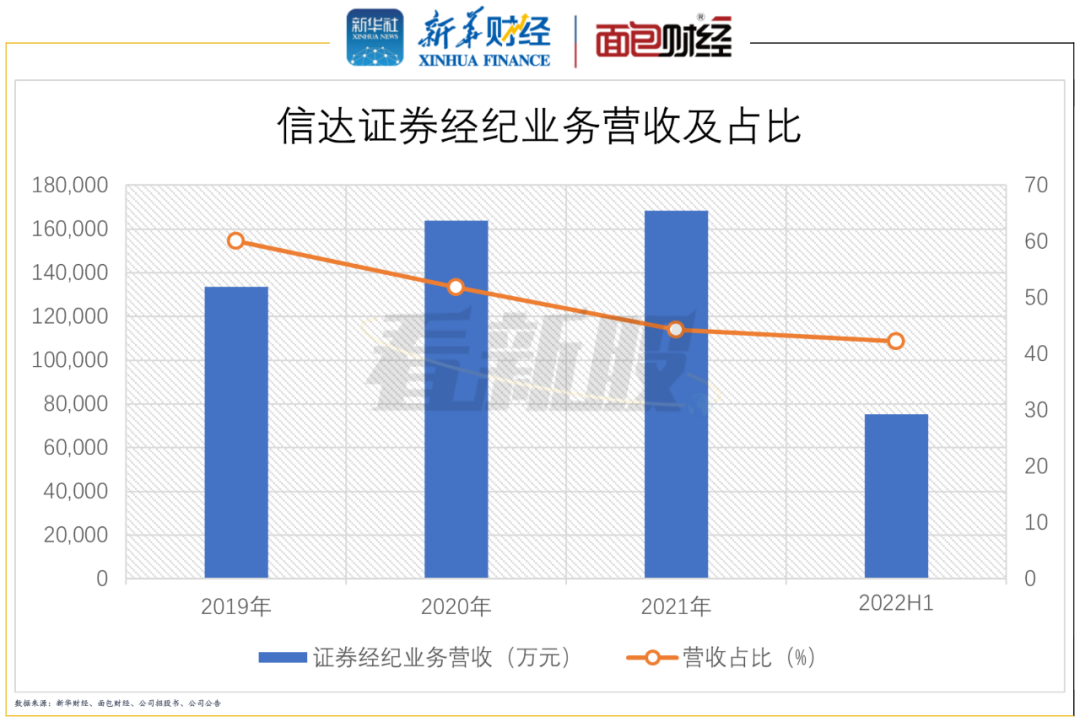

从收入结构来看,公司主要以证券经纪业务为主,2022上半年该业务实现营收7.55亿元,在总营收中的占比超过40%。但值得注意的是,近三年信达证券该业务的营收占比持续下降,由2019年的60.13%下降至2021年的44.29%,2022上半年占比再次下降至42.27%。

图2:信达证券经纪业务营收及占比

信达证券表示,虽然证券经纪业务分部收入占比逐年下降,但预计未来一段时期证券经纪业务仍将是公司重要的收入来源。

自营及投行业务营收占比下降,所投债券存在多只违约

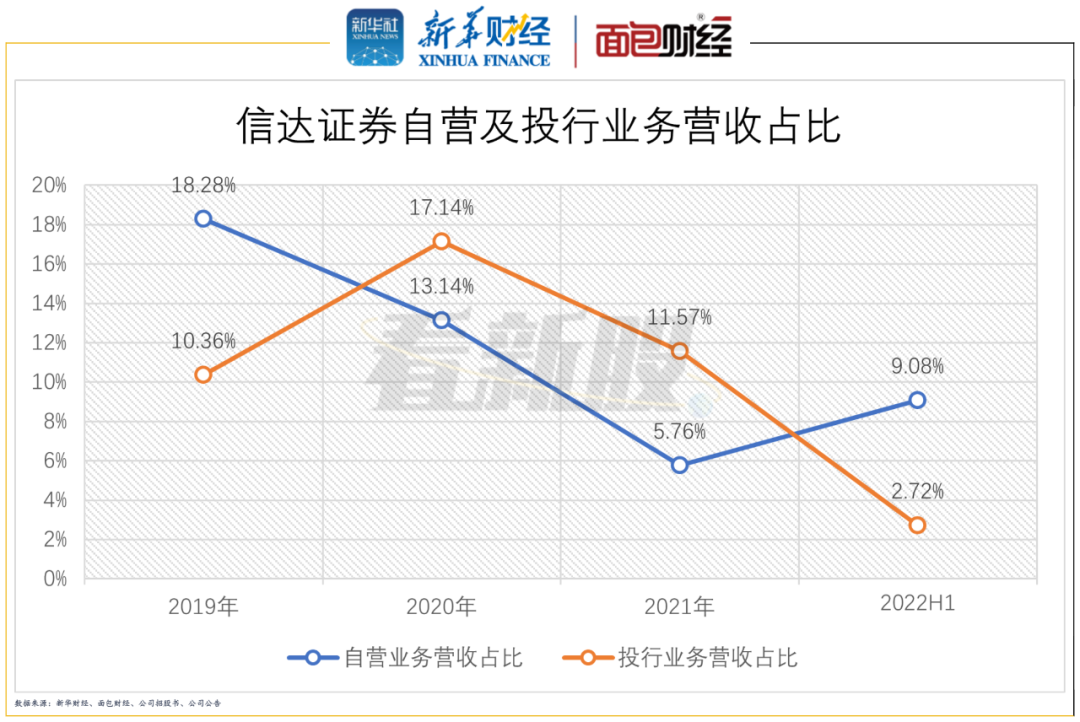

除了证券经纪业务外,自营及投行业务也是信达证券的主要业务,但2022上半年这两项业务的营收占比下降明显。

数据显示,2022上半年,信达证券的自营业务实现营收1.62亿元,在营收中占比为9.08%,虽较2021年的营收占比5.76%来说小幅回升,但与2019年的占比18.28%相比,下降较为明显。

图3:信达证券自营及投行业务营收占比

2022上半年,公司投行业务实现营收4860.43万元,营收占比仅有2.72%,与2021年营收占比11.57%相比,也出现了明显下降。

需关注的是,母公司口径下,信达证券自营业务投资规模持续增长,但收益率持续下降,或是导致该业务营收占比下降的主要原因。数据显示,2022上半年,公司自营业务投资规模达261.47亿元,较上年末相比规模增长35.18%,但综合收益率由2021年的2.99%降至1.82%。2020年及2019年,公司该业务的综合收益率分别为4.44%和5.5%,均远高于2022上半年水平。

除此之外,值得注意的是,信达证券所投债券存在多只债券发生违约,且金额较大。招股书显示,公司主要通过自营业务和资产管理业务投资债券。截至2022年6月末,公司自营业务持有的“12圣达债”发生违约,期末公司持有成本为2589.41万元,账面价值为930.45万元。另一只债券“20深钜D1”于2021年9月末到期无法按期偿付,展期至2022年12月10日,期末公司持有成本为9000万元,账面价值4774.61万元。

另外,公司定向资管产品所投债券也存在多只债券发生违约,截至2022年6月末,定向资管产品合计违约债券金额为 1.73 亿元。公司表示,上述定向资管产品债券违约风险事件,已向监管部门报告。公司作为定向资管产品的管理人,均不对上述违约风险事件承担刚性兑付或予以补偿的责任,但存在诉讼赔偿风险。

流动性覆盖率接近预警标准,2022年以来多次收到警示函

目前中国证监会对券商实施以净资本和流动性为核心的风险控制监管指标,证券公司的净资本规模是影响业务规模的重要因素。

招股书显示,信达证券的资本规模一直偏小,截至2022年6月末,公司的净资本为101.6亿元,较上年末增加8.23亿元。与总资产规模相近的上市券商相比,截至2022年6月末,信达证券的净资本水平仅高于中原证券。

图4:截至2022年6月末部分券商总资产及净资本情况

另外,公司的流动性覆盖率持续下降,2019年至2021年末,信达证券的流动性覆盖率分别为845.28%、232.39%、165.18%。截至2022年6月末,公司流动性覆盖率较上年末再次下降29.4个百分点至135.78%,已接近120%的预警标准。

除此之外,公司的合规与内控也值得注意。招股书显示,2020年至2022年上半年期间,信达证券及下属子公司5次收到警示函,其中4次发生在2022上半年。其监管内容包括未真实公允计算资管计划净值、违规销售多支金融产品、在开展 ABS 业务过程中未建立有效的约束制衡机制等。

【看新股】是由新华财经与面包财经共同打造的一档以新股和次新股解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

评论