记者 |

在今年家居企业的上市潮中,来自杭州的鸿世电器未能如愿。

12月22日,深交所官网显示,杭州鸿世电器股份有限公司(下称“鸿世电器”)在创业板IPO的审核状态已变更为“终止(撤回)”。

鸿世电器在今年6月递交了招股书,并在7月收到第一轮审核问询函,之后在9月以更新财务资料为由主动申请中止发行上市审核程序。

12月16日,鸿世电器又申请撤回发行上市申请文件。不过,直到本次IPO正式中止,公司仍未对深交所作出回复。

这家来自杭州的家电企业成立于2002年,创始人和董事长为刘金贤。公司从电器附件起家,目前主营业务已延伸至智能家居产品。

招股书显示,其电器附件产品主要以开关、插座、熔断器座和引线为主;其智能家居产品除了智能中控外,则有智能家电控制、照明控制、安防监控等七个系列的产品。

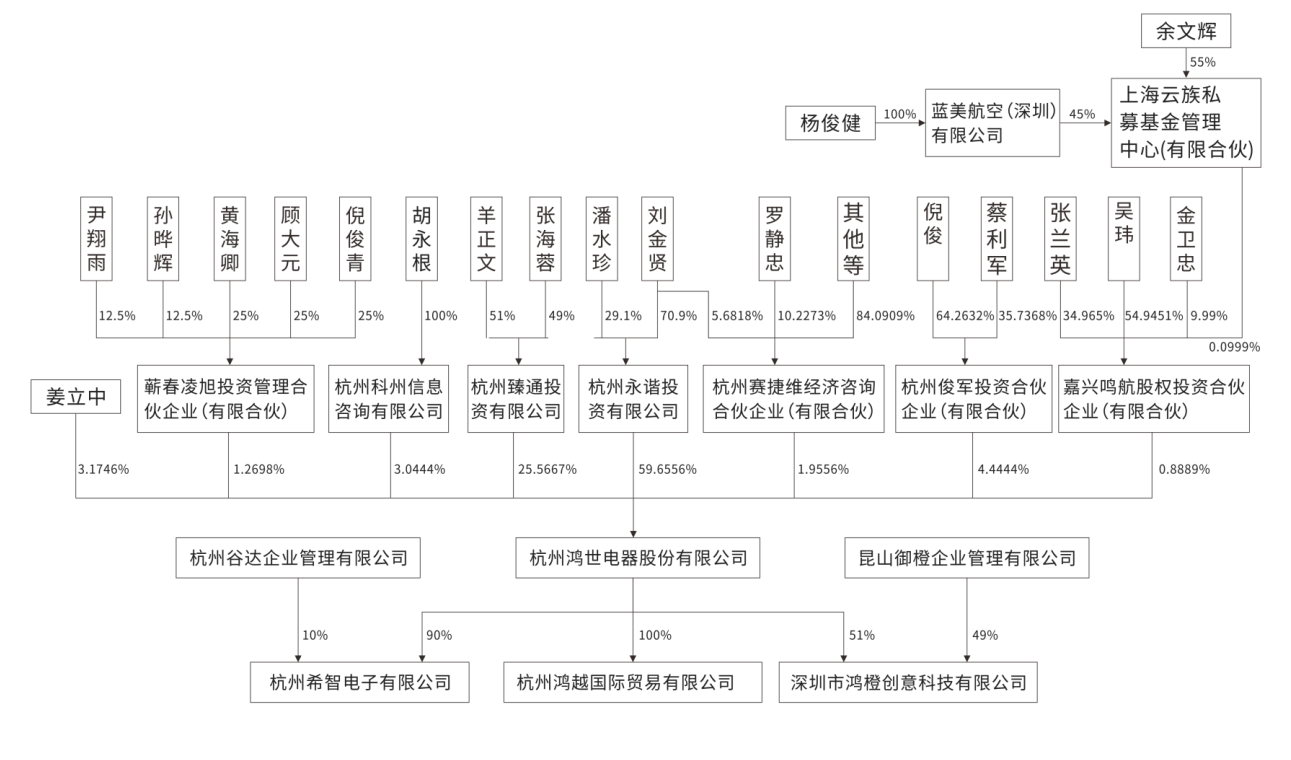

截止招股书披露之日,刘金贤通过持有永谐投资(全称“杭州永谐投资有限公司”)70.9%的股份,控制鸿世电器59.66%的股权;通过持有赛捷维(全称“杭州赛捷维经济咨询合伙企业(有限合伙)”)5.68%的出资份额并担任执行事务合伙人,控制鸿世电器1.96%的股份。综上,刘金贤合计控制鸿世电器61.62%的股份,为实际控制人。

值得注意的是,如果未能按时上市,鸿世电器还面临对赌失败的风险。

公司在招股书中曾披露,发起人股东姜立中、俊军股权投资(全称“杭州俊君投资合伙企业(有限合伙)”)、嘉兴鸣航(全称“嘉兴鸣航股权投资合伙企业(有限合伙)”)、凌旭投资(全称“蕲春凌旭投资管理合伙企业(有限合伙)”),与出让方股东永谐投资、臻通投资(全称“杭州臻通投资有限公司”)和实际控制人刘金贤先生签署《关于杭州鸿世电器有限公司之股权转让协议之补充协议》,约定了股权回购条款和自动终止条款。

股权回购条款显示,如果公司未能在2022年之内申报上市申请材料并在2023年之内上市,或者被上市公司并购,股权出让方需要回购发起人所持有的股权。

界面新闻记者观察到,目前四位发起人股东的持股比例分别为3.17%、4.44%、0.89%、1.27%。也就是说,如果鸿世电器未能按时上市,以刘金贤为实控人的股东方,将需要回购9.77%的公司股权。

不过,鸿世电器并未在招股书中披露此前股权转让的金额以及其余细节,仅解释了后续补充的对赌一事,同时没有披露对赌协议签订的时间。

招股书中同时公布的2019年至2021年业绩显示,鸿世电器的营业收入分别为3.96亿元、4.04亿元、6.25亿元;净利润分别为0.64亿元、0.60亿元、0.52亿元。

从产品构成来看,固定式电器附件产品给公司贡献了超过一半的收入,而智能家居产品的收入占比也处于稳步上升的阶段,在2021年的收入占比将近三成。

从销售区域来看,公司有近七成的收入来自海外市场。公司表示,境外客户主要位于英国、中东、俄罗斯、非洲和南美等国家和地区,合作关系较为稳定。

值得一提的是,鸿世电器的收入对大客户的依赖较高。公司披露,报告期内前五大客户的合计销售额占当期营业收入的比例分别为78.43%、72.51%和71.96%,其中仅第一大客户Scolmore(斯科莫集团)的收入贡献超过一半,占比分别为54.64%、48.41%和50.53%。

Scolmore为英国市场知名的专业电工企业,主要从事英标电器附件、照明产品的设计、开发和销售。公司表示,双方的合作时间超过30年,Scolmore是公司英标电器附件产品的主要客户。

鸿世电器把客户集中度过高列为风险之一。除此之外,房产风险和实控人诉讼风险也是较为突出的问题。

公司在招股书中表示,公司向实控人刘金贤控制的礼源工具(全称“杭州礼源工具有限公司”)租赁土地与厂房用于生产经营活动,但上述企业所拥有的土地性质为集体土地(工业),部分厂房未办理产权证,存在一定瑕疵。

实控人诉讼风险方面,实控人刘金贤和配偶潘水珍,与广德小贷(全称“广德广信小额贷款有限责任公司”)实际人黄金祥曾合作开发地产项目,后在协议执行过程中产生纠纷并引致诉讼,广德小贷对刘金贤持有的永谐投资(全称“杭州永谐投资有限公司”)股权进行了冻结,并告上法庭。

中国裁判文书网显示,法院判决被告归还原告借款本金6000万元及利息。公司表示,实控人刘金贤及其配偶已全部偿还,并在今年2月25日,法院已解除对刘金贤所持有的永谐投资股权冻结。

不难发现,鸿世电器在公司运营规范和结构上都存一定风险。而随着此次终止IPO,鸿世电器是否还能如愿在明年上市,更充满不确定性。

评论