文|赶碳号 肖洁 鲍雁辛

如果说2022年是光伏元年的话,那么2023年极有可能属于储能。源、网、荷、储,关键与瓶颈在“储”。

万亿储能大赛道,从时间周期看是一个全新的行业,没有历史经验可以因循;从技术方向看纷繁复杂,似乎每一个方向都很美好;从市场主体看百花齐放,又良莠不齐,真伪难辩。

过往的历史经验教训会告诫我们,但凡一个新兴产业,越是这样前景无限,其实越是陷阱密布,荆棘丛生,就像前几年的芯片,就像2022年初的氢能。

研究储能产业的逻辑是什么?这个本质不解决,恐怕永远会“乱花渐欲迷人眼”,“只缘身在此山中”。今天,赶碳号摘编一篇来自国泰君安的研报,并不在于其技术上有多精深,而是其思考分析问题的方式和视角,给我们打开了一扇窗。(该系列完整报告附后)

01、乘新能源之风、寻材料类平台

国内目前具备全球竞争力的新能源赛道,可以类比1970-2000年电子产业在日本的地位。

强大的政策扶持、技术推动的变革和成本下降,是一个全新的、技术驱动、在全球没有竞争对手的行业,光伏和锂电的崛起,就是典型的案例。

因为新能源市场的机会和增速被市场认可,资本投入下一代技术导致的变革也最为迅猛,比如电池环节的锂电-钠电-钒电,甚至氢能,比如光伏领域的PERC-TOPCon-HJT-钙钛矿。

对于新能源技术的快速迭代,我们认为,电池和光伏龙头企业由于资金、人才、规模等因素具备天然的优势,但依然没办法完全避免新技术带来的新生力量。

与此同时,上游优秀的材料龙头,面对技术路线之争带来的下游集中度走向分散,将在整条产业链的话语权增强。(赶碳号在此联想到合盛硅业、恩捷股份、福斯特这些公司,他们的壁垒几乎都是应用技术、独特配方与工艺。)

以电池为例,负极材料龙头企业一直以宁德时代为主要的客户,未来很可能拓展给钠电龙头提供硬碳、给氢能和钒电龙头提供石墨双极板等等。这些,我们在《储能的技术路线选择(二)》有详细的举例。

新能源领域单一技术路线的需求和应用空间,不应该是上游材料龙头估值的天花板。我们看好在新能源高速成长和快速技术迭代的长周期里,出现具备中国特色的材料类平台企业。

02、日本电子产业的繁荣,带动上游材料集团的诞生

1970-1985年为日本电子行业的黄金时代:电子产业产值增加了5 倍,内需增加了 3倍,出口增加了11 倍,出口是绝对的行业增长拉动主力。

根据Semiconductor Industry Association统计,1978年日本在全球半导体总收入中占比 46%,超过美国占比的30%,机器人、集成电路等高新技术均领跑世界水平。由于日本国内完整的纵向产业链,带动了一系列上游材料集团的产生。

21世纪开始,日本电子产业衰落,从2000年占比GDP的5%,到2018年占GDP的 2%。日本电子产业的衰落,主要是错过了PC时代和移动互联网时代。事实证明,持续站在技术变革的时代前沿、并保持领先在长周期上非常困难。

与此相反,日本电子产业衰落20年过去了,日本依然在电子上游的元器件、材料和精密设备市场实力强劲,依然保持全球的领先地位。材料和设备由于认证周期、规模效应、产品一致性等等属性,可以在更长周期上保持龙头的领先地位和壁垒。

日本在主流半导体材料领域市占率仍超过 50%

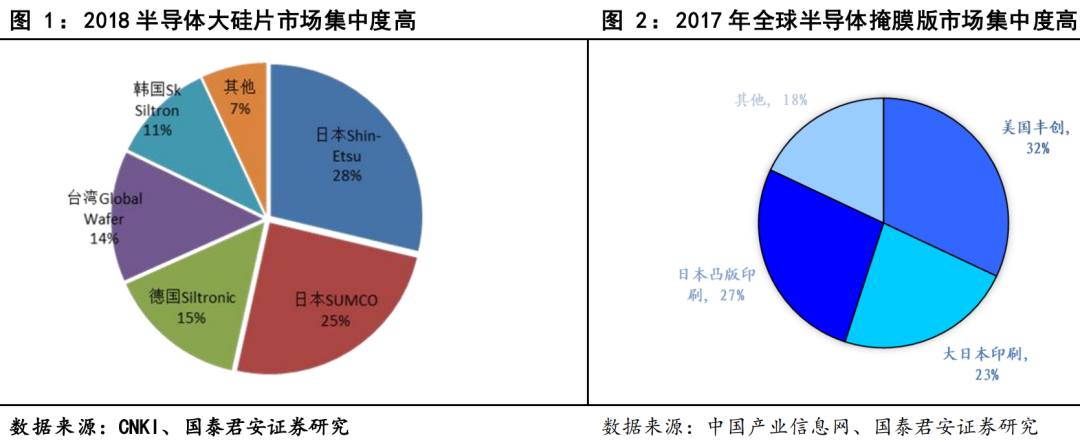

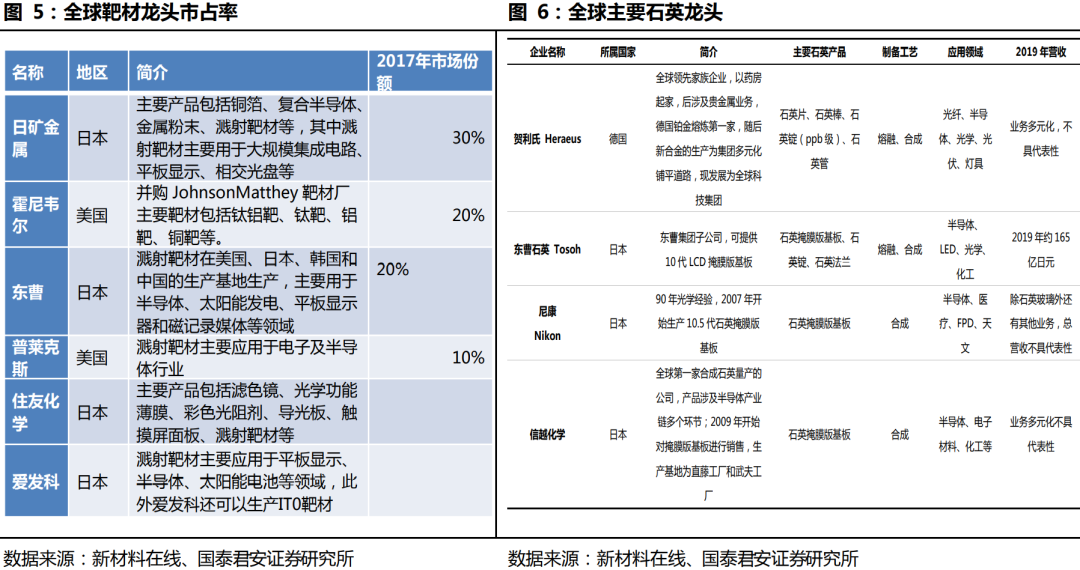

全球半导体大硅片前五家企业市场总份额93%,日本占据一半以上。全球半导体掩膜版,主要被美国 Photronics、日本 DNP 以及日本 Toppan 三家公司所垄断。

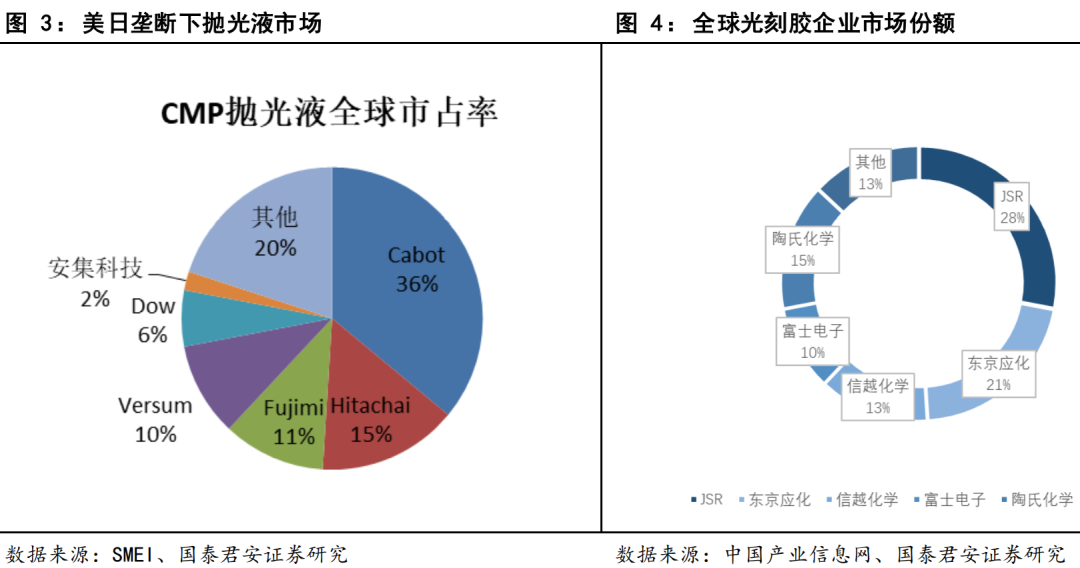

全球化学机械抛光液市场,主要被美国和日本企业所垄断,包括美国的Cabot、Versum和日本的Fujimi和日立。其中,Cabot全球抛光液市场占有率最高,但是也已经从2000 年约80%下降至2017年的约35%。

光刻胶行业具有极高的行业壁垒,长期为美日公司所垄断,CR5高达87%,行业集中度较高。其中,日本四巨头JSR、东京应化、日本信越与富士电子市占率加总,达到了72%。

显示领域,日本材料企业依然占据重要地位

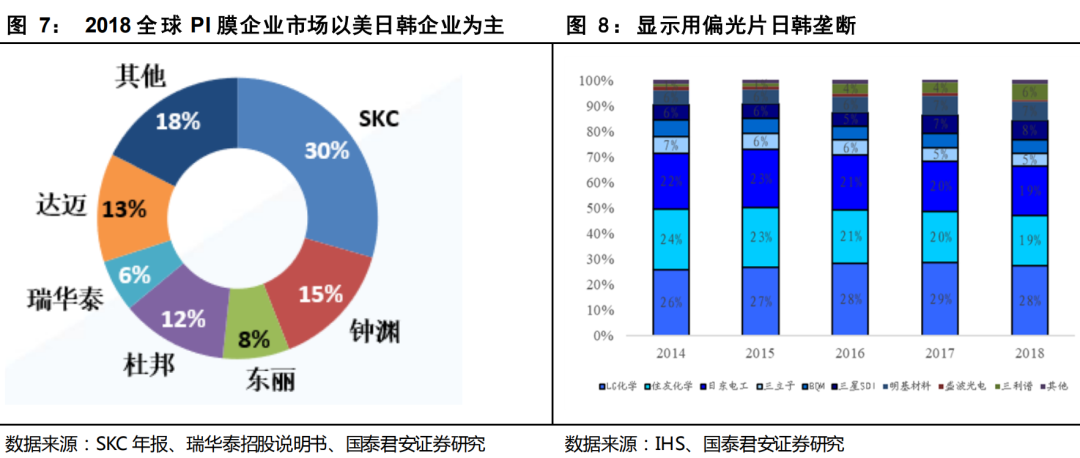

FPC上游的材料PI膜,目前全球市场由国外少数美日韩企业所垄断,包括美国杜邦,韩国SKC、Kolon PI,日本住友化学、宇部兴产株式会社(UBE)、钟渊化学(Kaneka)和东丽等。即便在 2017年,国内面板产能已经位居全球第一,上游的核心材料,日本依然占据了重要地位。显示用偏光片领域,住友化学、日东电工占据了全球产能的40%。

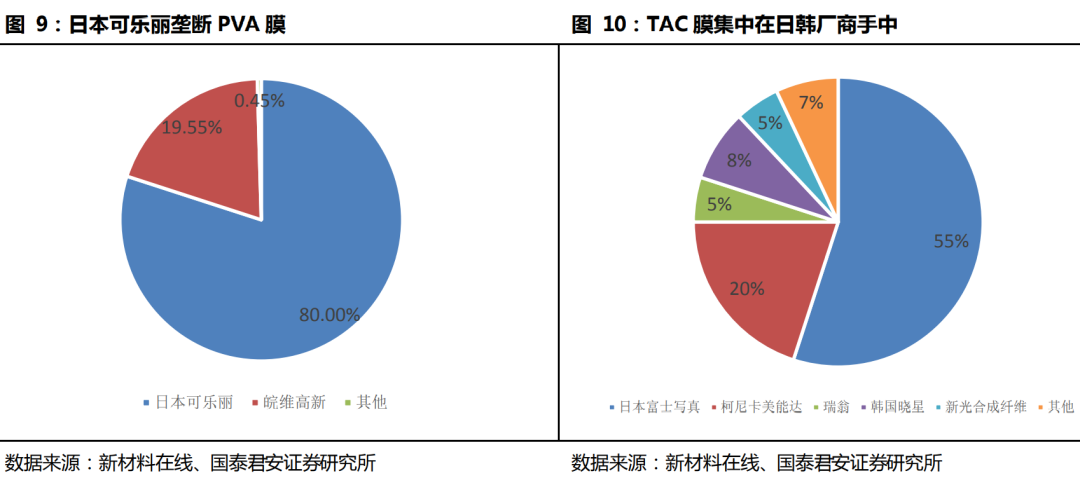

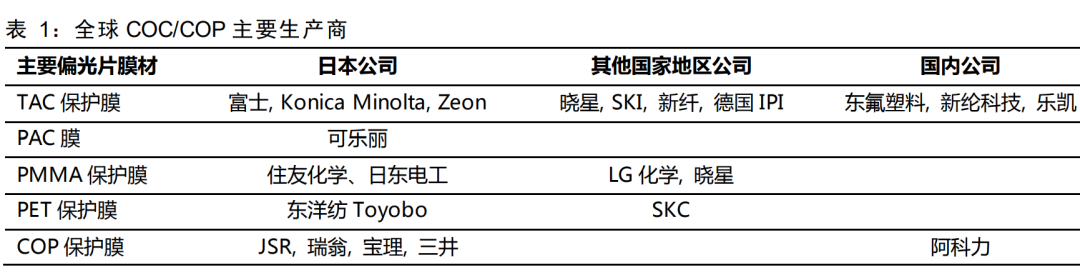

偏光片上游主要原料 PVA 膜、TAC 膜基本垄断在日本企业,尤其是 TAC膜至今国内没有实现规模化的产能。同样,PET、COP 等保护膜的主要厂商均在日本。

03、日本电子材料企业长周期财务表现稳健

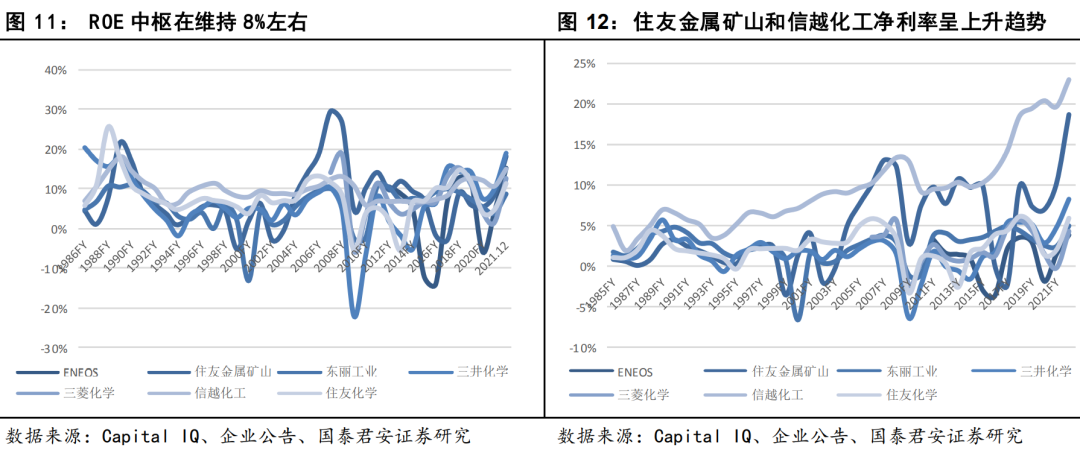

21 世纪以来,日材料企业ROE中枢维持在8%合理水平。

住友金属矿山以及信越化工净利率上升趋势明显,二者业务中起拉动作用的分别是资源业务及半导体硅业务,其余厂商净利率均维持在5%以下。

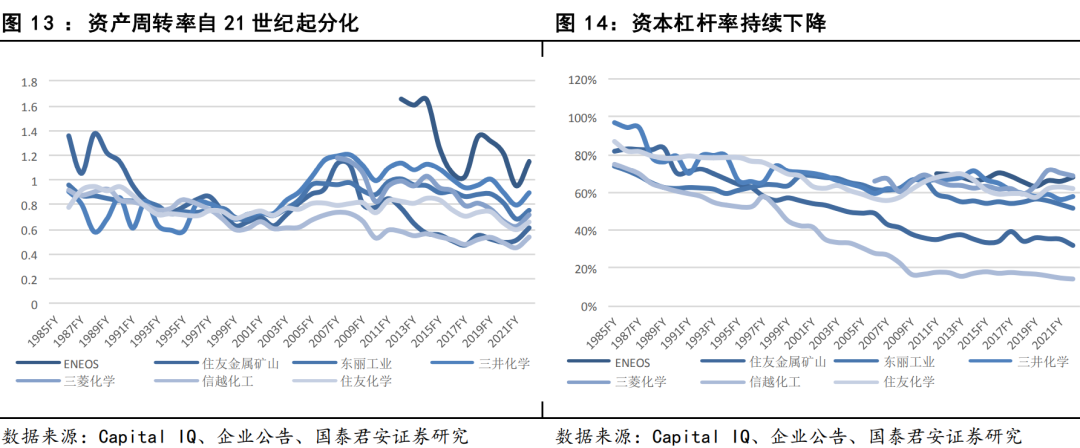

日本企业逐步明确全球产业链中的材料及零部件供应商定位。

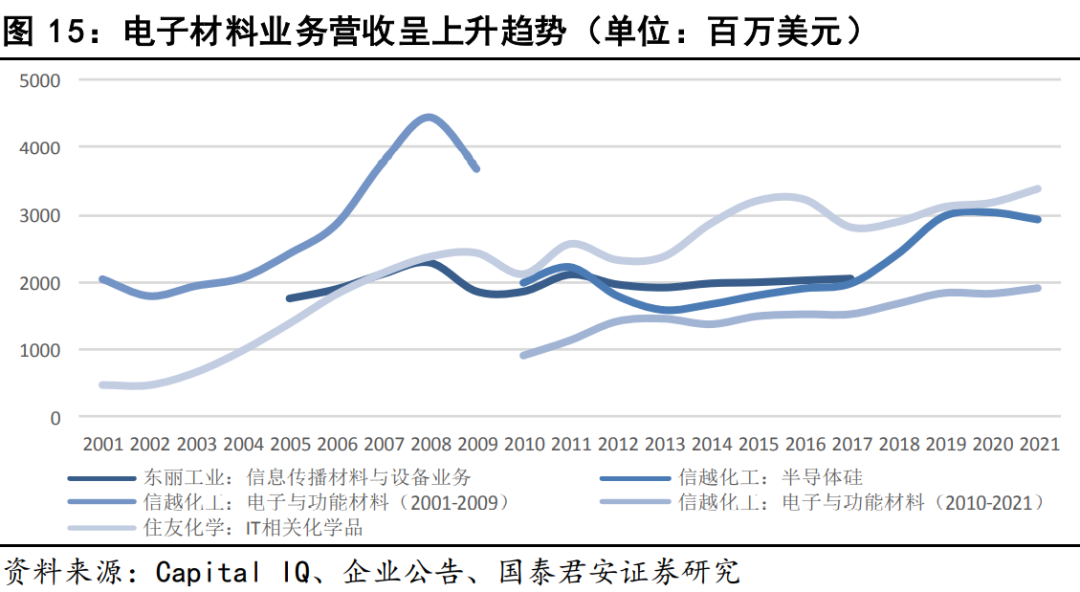

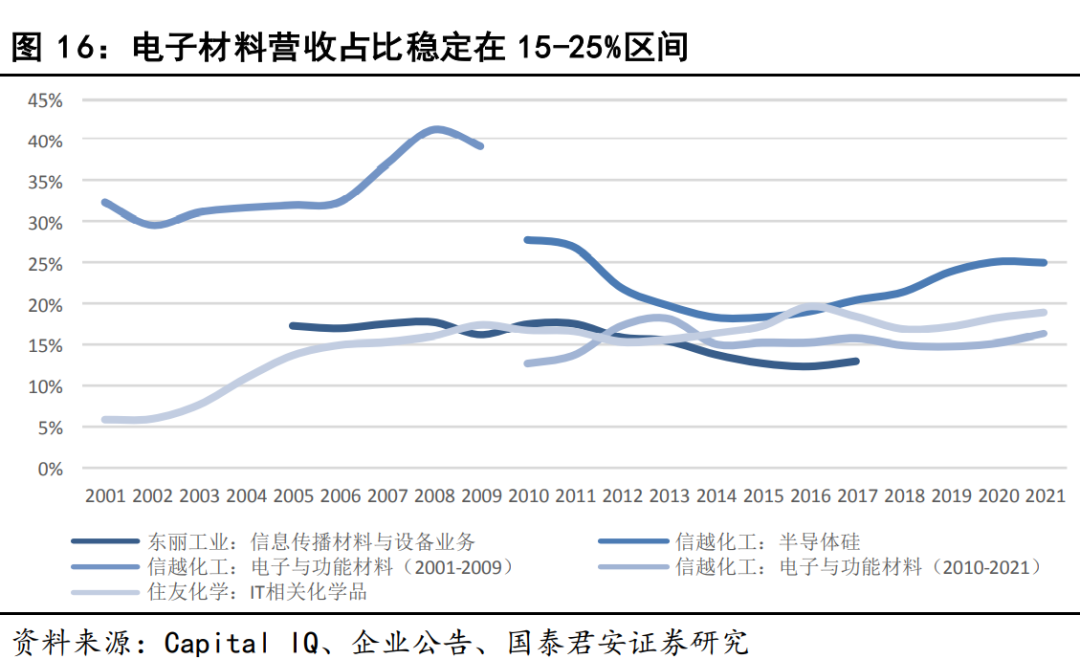

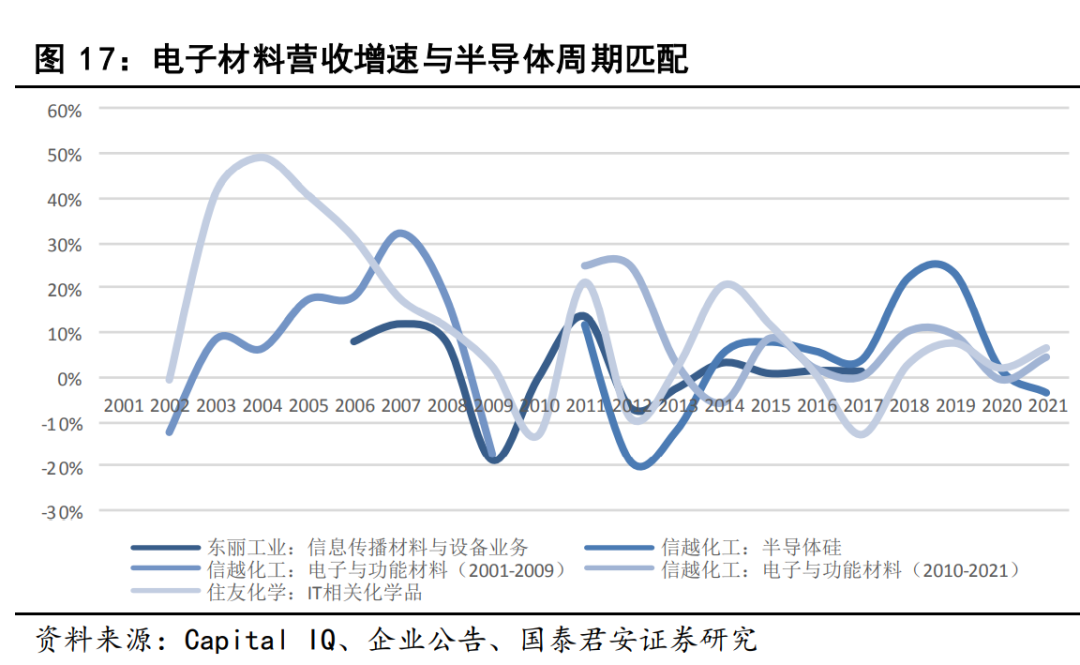

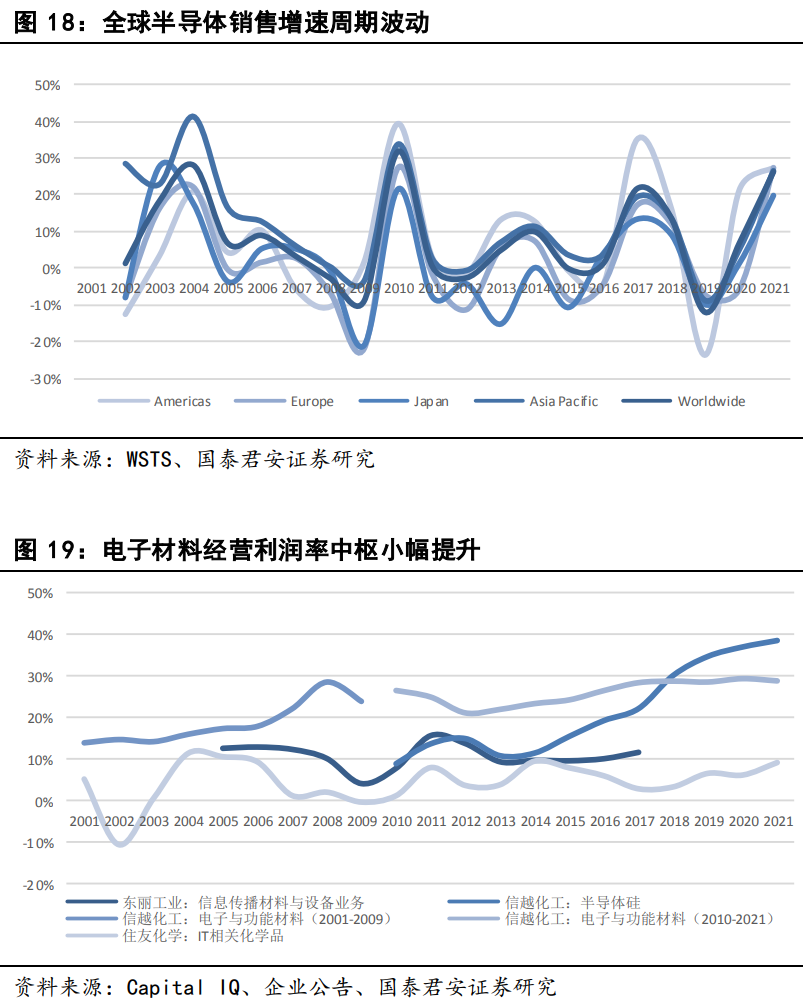

虽然,在2000 年以后,日本电子产业产值开始急剧减少,但是企业电子材料相关业务营收却呈上升趋势,增速与全球半导体销售增速基本匹配。同时,经营利润率亦有小幅提升。

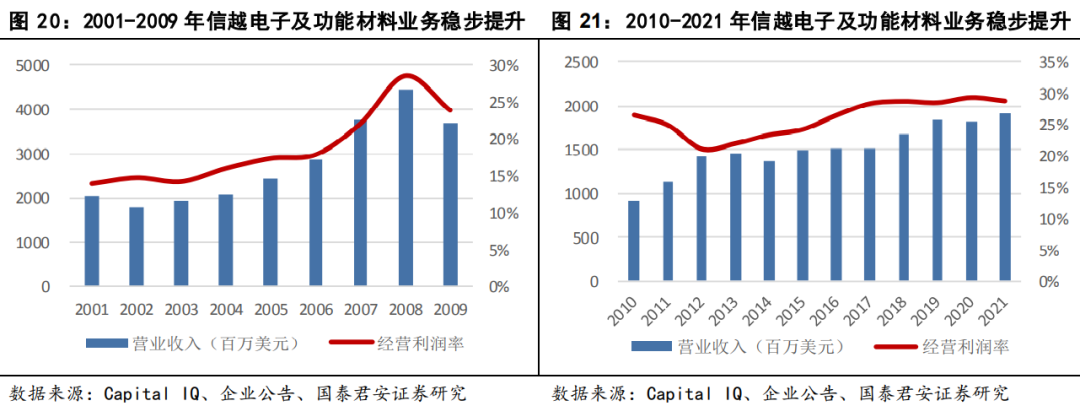

以信越化工为例,其电子及功能材料业务营收2001-2009 年、2010-2021年(业务分类调整)均呈上升趋势。

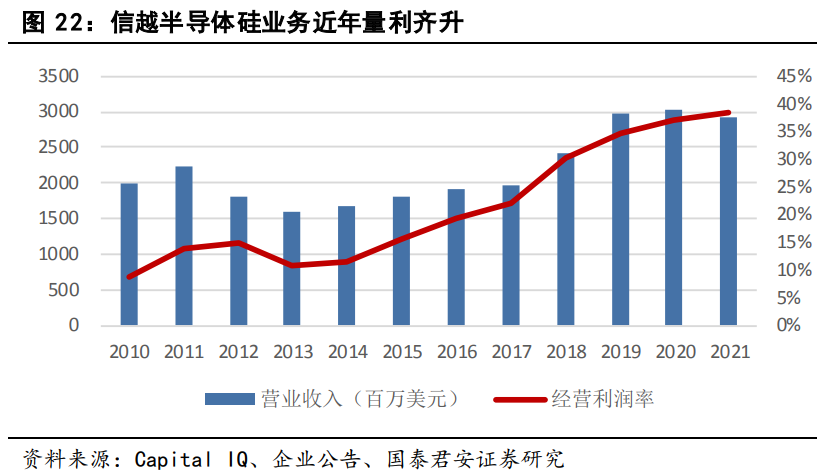

2001-2009 年,经营利润率由14%增长至24%,目前稳定在28.5%左右;半导体硅业务近年量利齐升,营收经历2010-2013 年波动后,2014年之后稳步提升;经营利润率由 9%(2010 年)增长至 39%(2021 年),盈利能力强劲。

评论