文|能链研究院

虽然疫情给不少行业带来了冲击,但电动车及充电基础设施领域,则是一个例外。即便是全球表现并不突出的美国市场,也开始狂飙。

美国科技类博客Techcrunch对2023年美国电动车市场进行预测时称,美国政府在8月通过的《通胀削减法案》(IRA),已经对电动车行业产生了巨大的影响,汽车制造商正在努力将供应链和工厂转移到美国。

不仅特斯拉和通用,像福特、日产、Rivian和大众这样的公司,都将从中受益。

2022年,美国的电动汽车销量被少数几款车型主导,如特斯拉的Model S、Model Y和Model 3,雪佛兰的Bolt和福特的Mustang Mach-E。2023年,随着新工厂的投产,将看到更多的新车型问世,而且它们的价格更加实惠。

麦肯锡预测,到2023年,传统的汽车制造商和电动车初创公司将生产多达400款新车型。

而且,为了避免在充电桩基础设施方面不“掉链子”,2022年美国宣布将规划75亿美元预算,建设50万个公共充电桩,非营利组织ICCT则预估2030年前,全美公共充电桩需求量将超过100万个。

持续增长的电动汽车市场

全球电动车市场,包括混合动力电动汽车(Hybrid Electric vehicle)、插电式混合动力电动汽车(Plug-in Hybrid Electric vehicle)和纯电动车(Battery Electric vehicle),在COVID-19大流行的恶劣环境下依然持续升温。

根据麦肯锡的研究报告(Fischer et al., 2021),尽管全球汽车销售总体上不景气,但2020年是电动汽车销售的大年,到该年第三季度,电动汽车的全球销量,实际上超过了新冠疫情前的水平。

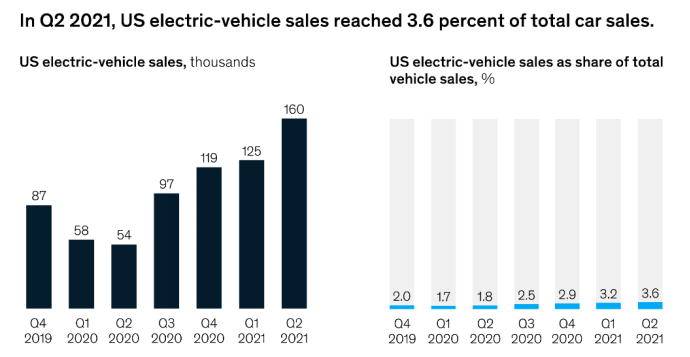

其中,欧洲和中国第四季度的销量分别比上一季度增长了60%和80%,推动全球电动车普及率达到了6%的历史新高。虽然美国落后于其他两个地区,但在2020年第二季度和2021年第二季度之间,电动车销量增长了近200%,有助于在大流行期间实现3.6%的国内渗透率(见图1)。

图1 - 来源:麦肯锡研究报告(Fischer et al., 2021)

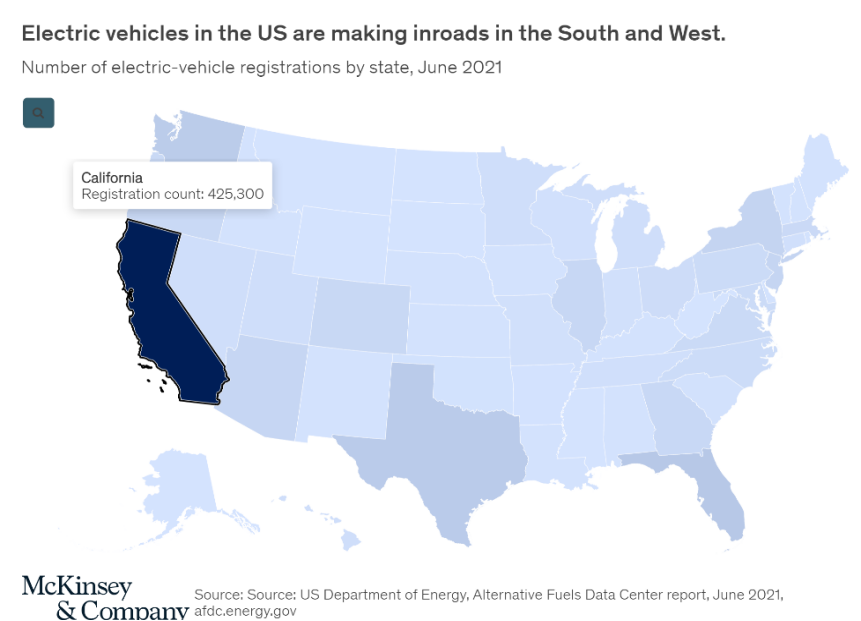

然而,仔细观察全美电动汽车注册的地理分布,就会发现电动汽车采用率的增长并未在所有地区均匀发生;它与大都市地区的人口密度和流行率密切相关,并且因州而异,一些州的电动汽车注册数量和普及率更高(图2)。

图2

一个异常值仍然是加利福尼亚州。根据美国能源部替代燃料数据中心的数据,加利福尼亚州的轻型电动汽车注册量在2020 年激增至 425,300 辆,约占全国电动汽车注册量的 42%。这是注册电动汽车数量第二多的佛罗里达州注册率的七倍多。

美国充电桩市场的两大阵营

除了中国、欧洲,美国是全球第三大充电桩市场。据IEA统计,截至2021年,美国新能源车保有量为200万辆,公共充电桩为11.4万座(充电站3.6万座),公共车桩比17:1,其中慢充占比约为81%,略低于欧洲市场。

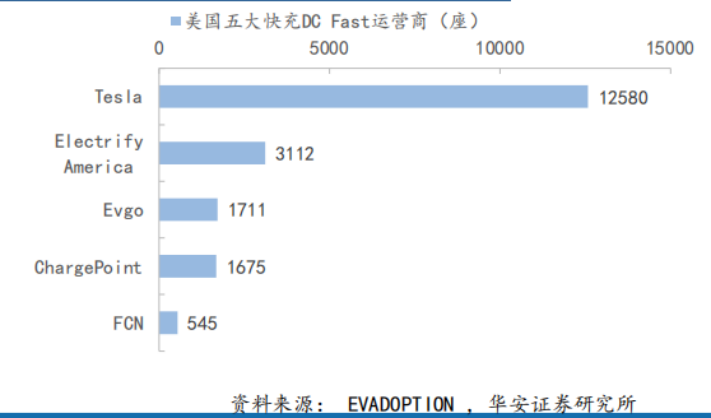

美国充电桩按类型分为AC慢充(包括L1-充电1小时行驶2-5英里和L2-充电1小时行驶10-20英里),和DC快充(充电1小时行驶60英里以上)。目前,AC慢充L2占比为80%,主要运营商ChargePoint贡献了51.5%的市场份额;而DC快充占比19%,以特斯拉为首,市占率达到了58%。

来源:华安证券

根据Grand View Research的报告,2021年美国电动汽车充电基础设施市场规模为28.5亿美元,预计从2022年到2030年将以36.9%的复合年增长率(CAGR)增长。

以下是美国主要电动汽车充电公司介绍:

特斯拉

电动汽车制造商特斯拉拥有并运营着自己的超级充电站网络。该公司在全球拥有 1,604 个充电站和 14,081 个增压器,分布在公共场所和特斯拉经销商处。不需要会员资格,但仅限于配备专有连接器的特斯拉车辆使用。特斯拉可以通过适配器使用 SAE 充电器。

成本因位置和其他因素而异,但通常为每千瓦时 0.28 美元。如果根据花费的时间计算成本,则在 60 千瓦时以下为每分钟 13 美分,在 60 千瓦时以上为每分钟 26 美分。

特斯拉充电网络通常由 20,000 多个增压器(快速充电器)组成。虽然其他充电网络混合了 1级(充满电 8 小时以上)、2级(充满电 4 小时以上)和3级快速充电器(充满电约 1 小时),但特斯拉的基础设施的目的是让车主能够在短时间内完成充电快速上路。

所有超级充电站都显示在特斯拉车载导航系统的交互式地图上。用户可以看到沿途的站点,以及它们的充电速度和可用性。 超级充电站网络使特斯拉车主不需要依赖第三方充电站,获得最佳的出行体验。

Blink

Blink 网络由 Car Charging Group, Inc 所有,在美国运营着 3,275 个 2 级和 3 级公共充电器。其服务模式为无需成为会员即可使用 Blink 充电器,但如果加入会员,则可以节省一些钱。

2 级充电的基本成本为每千瓦时 0.39 美元至 0.79 美元或每分钟 0.04 美元至 0.06 美元。3 级快速充电每千瓦时 0.49 美元至 0.69 美元,或每次充电 6.99 美元至 9.99 美元。

ChargePoint

ChargePoint 总部位于加利福尼亚州,是美国最大的充电网络,拥有超过 68,000 个充电点,其中 1,500 个是 3 级直流快速充电装置。只有一小部分 ChargePoint 充电站是 3 级直流快速充电。

这意味着大多数充电站都为在工作日期间在商业场所使用 I 级和 II 级充电器缓慢充电。这是提高客户对电动汽车旅行的舒适度的完美策略,但他们的网络在州际和长途旅行方面存在重大缺陷,这使得电动汽车车主不太可能完全依赖 ChargePoint。

Electrify America

Electrify America 由汽车制造商大众汽车所有。Electrify America计划到年底在 42 个州的 17 个大都市地区安装 480 个快速充电站,每个充电站之间的距离不超过 70 英里。不需要会员资格,但加入公司的 Pass+ 计划可享受折扣。充电费用按分钟计算,取决于位置和车辆可以接受的最大功率水平。

例如,在加利福尼亚州,350 千瓦功率容量的基本成本为每分钟 0.99 美元,125 千瓦功率为 0.69 美元,75 千瓦功率为 0.25 美元,每次收费 1.00 美元。Pass+ 计划的月费为 4.00 美元,350 千瓦的充电费用为每分钟 0.70 美元,125 千瓦的充电费用为每分钟 0.50 美元,75 千瓦的充电费用为每分钟 0.18 美元。

EVgo

EVgo 总部位于田纳西州,在 34 个州维护着 1,200 多个直流快速充电器。快速充电的费率因地区而异。例如,在加利福尼亚州洛杉矶地区,非会员每分钟 0.27 美元,会员每分钟 0.23 美元。注册需要每月支付 7.99 美元的费用,但包括 34 分钟的快速充电。无论哪种方式,2 级收费都是每小时 1.50 美元。另外需要注意的是,EVgo 与特斯拉达成协议,EVgo快充站可供特斯拉车主使用。

Volta

Volta总部位于旧金山的公司在 10 个州运营着 700 多个充电站,其突出之处在于 Volta 设备的充电是免费的,无需会员资格。Volta 出资在 Whole Foods、Macy's 和 Saks 等零售商附近安装了 2 级充电装置。虽然该公司支付电费,但它通过销售在充电装置安装显示器上显示的赞助广告来赚钱。Volta的主要缺陷是缺乏3级快速充电的基础设施。

2022:电动汽车的销售大年

美国电动汽车市场预计将从2021年的282.4亿美元增长到2028年的1374.3亿美元,预测期为2021-2028年,年复合增长率为25.4%。

2022 年是有记录以来美国电动汽车销量最大的一年。2022 年第三季度,电动汽车销量继续超过汽油动力汽车,三个月内售出超过 200,000 辆电动汽车,创下新纪录。

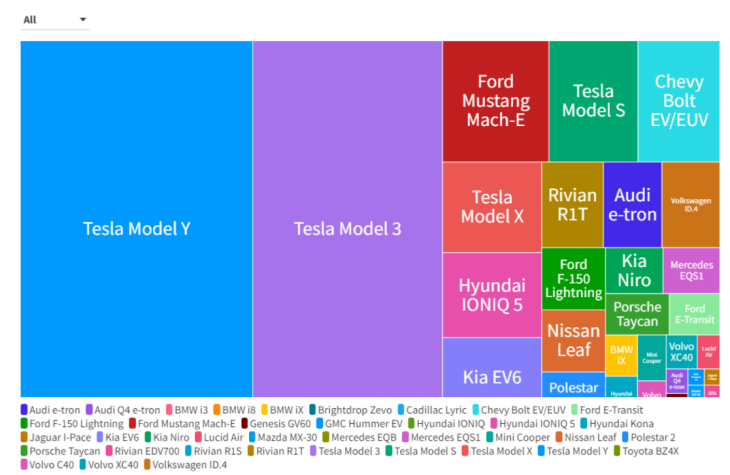

电动汽车先驱特斯拉仍然是市场领导者,占有 64% 的份额,低于第二季度的 66% 和第一季度的 75%。份额下降是不可避免的,因为传统汽车制造商希望赶上特斯拉的成功,竞相满足对电动汽车不断增长的需求。

福特、通用和现代三大品牌在这方面处于领先地位,因为它们扩大了流行电动汽车车型的生产规模,例如野马Mach-E、雪佛兰Bolt EV和现代IONIQ 5。

尽管价格上涨(不仅仅是电动汽车),但美国消费者正在以创纪录的速度购买电动汽车。新的政府激励措施,例如《降低通货膨胀法》中规定的电动汽车税收抵免,预计将在未来几年推动需求进一步增长。

美国目前在电动汽车市场的总份额已超过 6%,正在努力实现到 2030 年达到 50% 份额的目标。

2022 年美国电动汽车市场销售额分布

2023年:电动车份额从7%增至12%

麦肯锡的研究表明(Fischer et al., 2021),在新一届政府的更多投资(包括拜登总统提出的到2030年美国一半的新车销售将是零排放汽车的目标)、州一级采用的信贷计划、更严格的排放标准以及美国主要原始设备制造商越来越多的电气化承诺的推动下,电动汽车的销售可能会继续增加。

而且数十亿美元的拟议基础设施支出可以通过购买电动汽车的消费者税收抵免以及建设新的公共充电基础设施等直接措施来促进电动汽车的销售。国会也在考虑将目前购买新电动车的税收抵免从7500美元提高到12500美元的建议,此外还将使二手电动车有资格获得税收抵免。

此外,通过两党基础设施框架,政府已承诺在八年内为交通和基础设施支出提供1.2万亿美元,最初将以5500亿美元的资金投入。该协议正在被参议院采纳,其中包括150亿美元用于加快电动车的采用和加速美国的电动车市场。该计划预留了75亿美元用于建设一个全国性的电动车充电网络,另有75亿美元用于低排放和零排放的巴士和渡轮,以取代使用柴油的校车。

麦肯锡的分析表明,总体而言,新的联邦投资、越来越多的州提供与电动车有关的激励和退税,以及对电动车主有利的税收减免,将可能刺激美国电动车的采用。

更加严格的排放标准,也可能促使美国消费者越来越多地采用电动汽车。东海岸和西海岸的几个州已经采用了加州空气资源委员会(CARB)制定的标准,预计未来五年将有更多州加入。

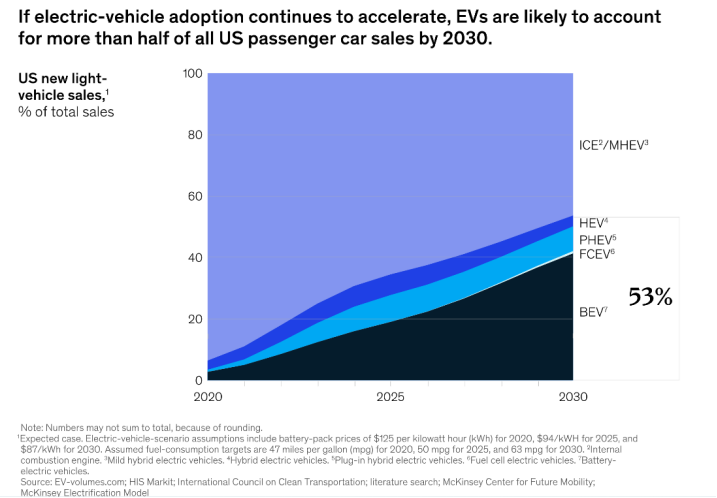

来源:麦肯锡报告

综上所述,有利的电动汽车监管环境、消费者对电动汽车的兴趣增加,以及汽车原始设备制造商计划向电动汽车的生产转移,都可能会促进美国电动汽车销量在2023年继续高速增长。

J.D. Power公司的分析师预计,明年美国电动汽车的市场份额将达到12%,比现在的7%有所提高。

在麦肯锡对电动汽车最看好的预计情景中,到2030 年,电动汽车销量将占所有乘用车销量的 53% 左右。如果电动车被加速推广,2030年时电动车将贡献全美轿车一半以上的销售额。

(作者:陈思贤 哥伦比亚应用分析硕士)

参考资料:

[1] Fischer, M., Kramer, N., Maurer, I., &Mickelson, R. (2021, September 28). A turning point for US auto dealers: The unstoppable electric car. McKinsey &Company.

[2] Heldmann, S., N gele, F., &Richter, F. (2021, November 4). Shaping the future of fast-charging EV infrastructure. McKinsey &Company.

评论