文|财健道 李晨

随着2022年的结束,各类“年终总结”纷至沓来。

聚焦医疗器械,从近期披露的多项数据来看,整个行业的变革正在加剧。机遇方面,医疗器械行业整体发展方兴未艾,国产替代加速、细分流通领域有望加速上扬;挑战方面,我国在医疗器械生产规模、创新性上距离欧美仍有差距,流通领域集中度较低,企业成色亦差距较大,深受集采及“两票制”等政策影响。

危、机并存的新逻辑下,医疗器械行业将走向何方?

01、医疗器械流通行业会是2023年投资热土?

先看成绩点。

1月11日,国家药品监督管理局公布了各省医疗器械许可备案相关信息(截至2022年12月31日)。其中显示,境内医疗器械产品注册证为100101个,备案证137822个。

根据此前医械数据云查询,截至2022年8月31日,欧盟医疗器械产品的注册数累计达112167件。共涉及中国、美国、德国等66个国家的2206家企业(医疗器械制造商)。其中,中国(含香港、台湾地区)企业在欧盟的产品注册数累计达23142件,占欧盟医械产品注册总数的20.63%。

不可否认,与全球第二大医疗器械市场的产品注册量处在同一个量级,可见过去几年我国医疗器械行业取得了长足进步。

但另一方面,我国医疗器械行业的发展也存在着很多不足。

例如在审批环节,我国作为后起之秀,在审批节奏上仍落后美国。

国家药监局数据显示,2022年共批准注册医疗器械产品2500个,其中12月单月共批准注册医疗器械产品339个。

同期,FDA共批准3229个510(k)途径的产品。

比例上,根据此前数据显示,中国药械比(药品/医疗器械市场规模)仅为1:0.35,而全球药械比约为1:0.72,部分发达国家甚至接近1:1。说明我国医疗器械发展空间巨大。

一方面,相比药品,医疗器械则属于高端制造,而制造业是我国的优势产业,应用层面重于基础研究,同时具有更高的性价比,也更容易进行创新突破。

另一方面,医疗器械比药品更具消费属性。骨科、眼科、牙科、康复、医美......在消费领域的应用也更为广泛。

同时,医疗器械相比药品,细分领域护城河分明,投入也更低,还有着更好的现金流,更利于资本赋能。

行业成熟度方面,除生产端规模偏小、研发投入与创新性不足等“顽疾”之外,在流通领域亦存在短板。而相比其他领域,流通的短板也是最容易补齐之处。

由于我国特殊的市场环境,全球包括医疗器械在内的各行各业,若想在中国做生意,势必要对流通渠道进行“本土化”改造,否则将寸步难行。

最经典的案例,莫过于Cardinal Health。作为美国医疗器械流通三巨头,Cardinal Health最引以为傲的分销业务甚至都在中国出现了“水土不服”的现象,最终将该业务卖给了上药集团。

不难发现,对比国外,国内医疗器械流通行业有着更加得天独厚的优势。

不过,相比器械生产商,外界普遍对流通行业重视度不足。可实际上,流通可谓是医疗器械行业,甚至整个医药行业十分重要的环节。其不仅是连接生产商与医疗卫生机构的纽带,更是产品营销与服务的触角,同时也是维系各级医疗机构水准的重要保障。武汉战疫期间,生产、煎煮、配送了中药汤药84万袋,被张伯礼院士“点赞”的九州通(600998.SH),便是力证。

对企业而言,医疗器械流通行业的潜力也十分巨大。对比McKessen、AmerisourceBergen Corp、Cardinal Health三家医疗器械流通商市占率超过95%的美国市场。1.3万家左右批发企业数量、前百名批发企业市场占有率超过70%国内市场,集中度有待进一步提升。

具体到我国医疗器械流通行业格局,九州通、国药控股(01099.HK)、上海医药(601607.SH)、华润医药(03320.HK),是为行业四大巨头。

尽管四巨头的具有很强的规模优势,但考虑到器械市场零散程度较高,结合流通企业的价值属性不如厂商和医疗机构,可替代性较强,因此,例如嘉事堂(002462.SZ)、国科恒泰、瑞康医药(002589.SZ)也拥有一定机会。同时,由于重资产、重运营的行业特性,则注定了流通企业若想做大做强,势必需要借助资本市场的力量。

恰逢2022年,政策端利好消息不断,例如7月北京市医保局发布了《关于印发CHS-DRG付费新药新技术除外支付管理办法的通知》,以及9月医保局回应人大代表提问时表示,创新医疗器械暂不实施带量采购。

在2023年开年,在1月5日举办的全国药品监督管理工作会议中,“加快新药好药上市,促进高端创新医疗器械研发上市”的部署,受到了广泛关注。

可以预见,医疗器械流通领域有望成为2023年的投资热土。

需要注意的是:选好标的。

02 建发致新的“新瓶”与“旧酒”

以正在冲击IPO的上海建发致新医疗科技集团股份有限公司(以下简称“建发致新”)为例。

官网显示,建发致新创立于2010年,作为全国性的高值医疗器械流通商,主要从事医疗器械直销及分销业务,并为终端医院提供医用耗材集约化运营(SPD)等服务。

2022年12月15日,建发致新更新招股书,拟冲刺深市创业板,中信证券为其独家保荐人。

从招股书来看,建发致新并没有让投资者有“眼前一亮”之感,其招股书所透露的优势与不足,均具有很强的行业代表性。

先来看优势,在“公司自身的创新、创造、创意特征,科技创新、模式创新、业态创新和新旧产业融合情况”中,建发致新披露的三大应用为;“医疗器械流通过程的精细化和可追溯化管理”、“供应链实时分布可视化”、“终端医院 DRG/DIP 结算支持”。

这三项所谓“创新应用”,在医药流通、器械流通领域,早已具有普遍性,甚至可以被视为“基本功”。

再来看业绩。报告期内,建发致新营业收入分别为69.41亿元、85.42亿元、100.24亿元和54.85亿元,2020年度、2021年度、2022年1-6月营业收入同比增长23.08%、17.35%、9.46%。

同期,其净利润分别为2.39亿元、1.68亿元、1.76亿元和7623.41万元,2020年同比下降29.96%,2021年同比上升4.88%,2022年1-6月同比下降23.62%。

从利润空间来看,报告期内,公司的主营业务毛利率分别为 6.73%、6.08%、6.93%和 7.11%。

出现上述“增收不增利”的情况,显然与“集采”有着一定关系。

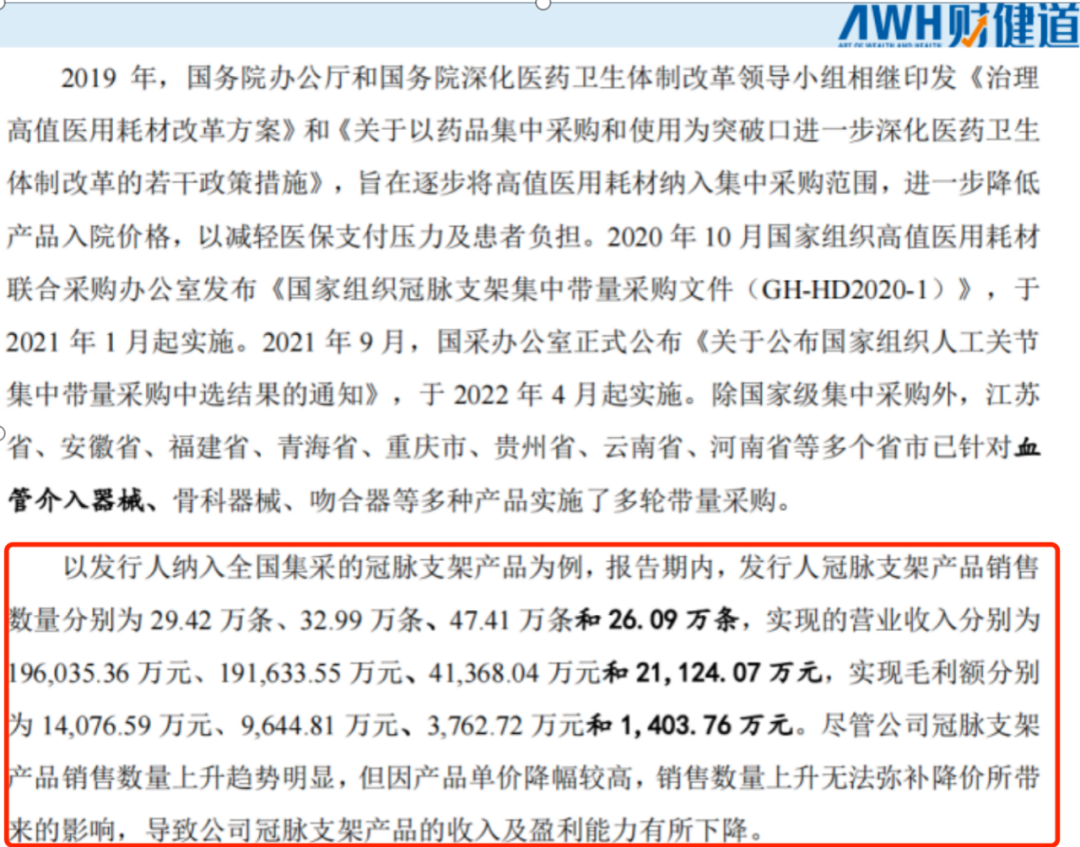

如下图所示,建发致新在招股书中梳理了近年来集采政策的变化。

尽管2022年关于医疗器械集采释放出了些许温和信号,制度也进一步优化,“灵魂砍价”等问题有望得到遏制,但集采常态化已不可逆,如何去适应集采,亦是建发致新及所有药、械企业需要思考的问题。

值得注意的是,横亘在建发致新面前的难题,并不止集采。

众所周知,我国的医疗机构,尤其公立医院,在市场行为中具有绝对强势地位。这对建发致新的应收账款产生了一定影响,其仍有可能面临一定的坏账风险。报告期各期末,公司应收账款账面价值分别为 405271.57 万元、515133.38 万元、486513.20 万元和 516834.48 万元,占流动资产的比例分别为 72.97%、74.82%、65.93%和 65.50%。

招股书显示,这些应收账款主要为医院等终端客户的结算款。

高企的应收账款,也会在一定程度上影响企业的现金流。报告期内,公司经营活动产生的现金流量净额分别为 40302.27 万元、-120.15 万元、-73297.16 万元和-52343.20 万元,经营活动现金流逐步下降。

与之相对应的是,债务风险会逐步提高。报告期各期末,公司合并口径的资产负债率分别为 78.70%、82.43%、86.94%和 87.59%,同期可比公司平均值分别为69.95%、70.31%、66.97%、68.09%。

报告期各期末,建发致新流动比率分别为 1.24、1.19、1.14 和 1.14,速动比率分别为 1.15、1.10、0.95 和 0.92。若未来银行贷款政策全面收紧或银行利率大幅提升,或者公司不能获得长期资金来源和其他融资保障措施,使得公司经营资金出现短缺,则可能影响公司的稳定经营。

正如建发致新在招股书所表示:公司行业竞争对手多为已上市的央企、国企或区域性老牌流通企业,因此,较公司而言,公司竞争对手具备明显的先发优势,资金体量优势较为明显。在行业快速整合的趋势下,收入规模的不断扩大对发行人的运营资金提出了更高的要求。

前文已经说到,医疗器械流通属于重资产、重运营的行业,对资金链要求较高,日常需要一定的支出,例如仓储环节, 一般需要支付工资性支出、仓库租赁以及管理支出。

由于医疗市场的特殊性,流通企业的仓储及配送既要满足终端医疗机构及时性、不确定性及多样性的需要,也要应对生产厂商的生产周期性,因此仓储成本恐会更高。

正如建发致新在招股书提到,医疗器械效期管理,尤其是高值医用耗材的效期管理较一般商品更为严格,超过效期的医疗器械必须予以销毁。

报告期内,公司存货跌价损失分别为-27.37 万元、-1076.95 万元、-1821.31 万元和-1376.03 万元,存货跌价损失已逐年上升。

这意味着建发致新需要通过新技术的研发应用,提升自身管理效率,但报告期内,其研发投入占营业收入的比例分别为0.06%、0.05%、0.03%、0.05%,看来科研在建发致新的体系中,存在感并不强。

除上述已知问题,潜在风险同样存在。

例如“两票制”。2019 年 7 月,国务院办公厅发布《治理高值医用耗材改革方案》,尽管目前“两票制”在医用耗材领域尚处于鼓励和试点阶段。但对建发致新在执行“两票制”区域内无法对终端医疗机构客户完成销售,其分销业务将受到不利影响。

03 新业态有望加速形成

集采影响、利率较低、资金密集、成本高昂、科研程度低......这些问题某种程度上也是当下医疗器械行业整体状态的写照。

值得注意的是,2023年1月1日起,医疗器械第三方物流质量管理规范正式施行。

2022年11月1日,国家药监局发布《医疗器械经营质量管理规范附录:专门提供医疗器械运输贮存服务的企业质量管理》(以下简称《附录》),规范专门提供医疗器械运输、贮存服务的企业质量管理,保证医疗器械在运输、贮存环节的质量安全。

新政施行无疑对医疗器械流通行业提出了更高要求,亦有望加剧行业形成“马太效应”。

数据显示,国药控股、上海医药、华润医药 2022 年 1-6 月医疗器械板块营业收入分别为 536.84 亿元、167.00 亿元、143.00 亿元,与业内其他竞品已经拉开了较大差距。

随着头部企业的规模优势进一步提升,集中度更高、更成熟的新业态则距离我们并不遥远。

(作者系《财经》研究员)

评论