记者|梁怡

近日,深交所受理了赛克赛斯生物科技股份有限公司(简称“赛克赛斯”)的主板上市申请。

赛克赛斯主要从事植介入生物材料类医疗器械的研发、生产和销售,涉及止血及手术防粘连类、组织封合及保护类、介入栓塞类、组织工程类等生物材料领域,主要产品包括以复合微孔多聚糖止血粉(瞬时)、医用羧甲基壳聚糖手术防粘连液(赛必妥)、可吸收硬脑膜封合医用胶 (赛脑宁)以及可吸收血管封合医用胶 (赛络宁)。

这并非赛克赛斯第一次闯关资本市场。2020年6月30日,公司科创板上市申请被上交所受理,历经两轮问询后,在当年12月7日以主动撤回告终。2022年6月,赛克赛斯再度向证监会提交深市主板上市申请,因全面注册制实施落地,公司申报平移至深交所。

界面新闻记者调查发现,相比前次申报期(2017年-2019年),此次IPO报告期内(2020年-2022年)公司的外部股东变动较大,有的选择清仓退出,有的继续持仓,还有的突击入股。而不变的是,公司前员工控制的核心经销商的销售费用,尤其是业务推广费依然高企,以及维持年年分红的习惯。

3名股东临阵撤退,4名股东突击入股

赛克赛斯成立于2003年6月,由邹方明、陈莹莹各自出资2000万元、666万元共同设立。

2019年8月12日,三峡金石(武汉)、安徽交控金石、安徽产业并购基金和厦门楹联各以货币资金认购319.15万股,增资金额合计1.2亿元,增资价格为9.40元/股,对应估值20亿元。

2021年6月30日,安徽产业并购基金、三峡金石(武汉)、安徽交控金石选择清仓退出,分别将其持有公司525.12万股(2019年12月同比例转增股本)以5.97元/股转让予上海赛星(邹方明及妻子冯培培100%控制),而厦门楹联则继续持有。

关于上述转让价格的定价依据,赛克赛斯称综合考虑公司经营情况、市场融资环境、金石主体入股价格、持有公司股份期间分红及现金补偿情况(2019年净利润未达标),由双方友好协商确定。

随后2021年9月15日,4名外部股东突击入股(以2022年6月申报为时限),上海赛星将其持有700.16万股股权以6000万元转让给厦门国贸产发投资,将其持有的140.03万股股权以1200万元转让给济南产业发展,将其持有的175.04万股股权以1500万元转让给宁波九一,将其持有的151.70万股股权以1300万元转让给青岛望盈,转让价格8.57元/股,对应估值30亿元。

但值得注意的是,2021年9月4名外部股东的入股价格还低于2019年8月外部股东的入股价格。

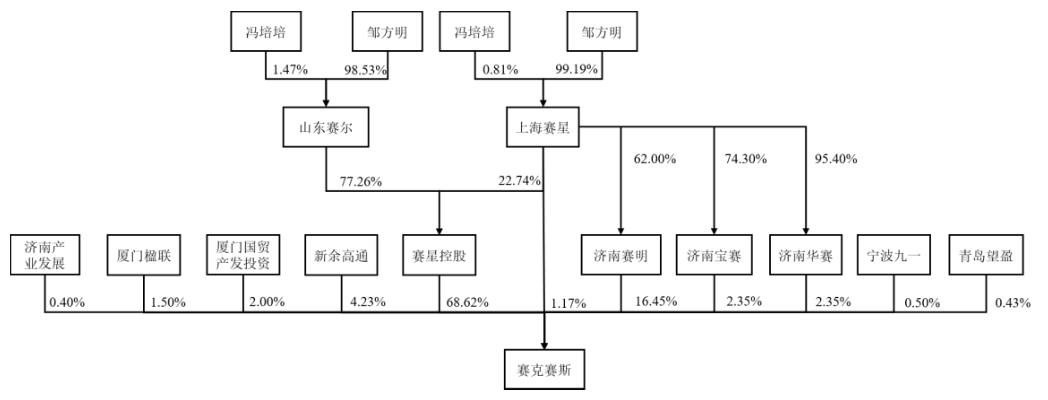

IPO前,赛星控股持有公司68.62%的股份,为公司控股股东。实际控制人邹方明通过山东赛尔和上海赛星控制的赛星控股控,同时上海赛星分别持有济南赛明、济南宝赛和济南华赛62.00%、74.30%、95.40%股份,且担任其执行事务合伙人,因此邹方明合计控制公司90.94%股份。

多家核心经销商由前员工控制

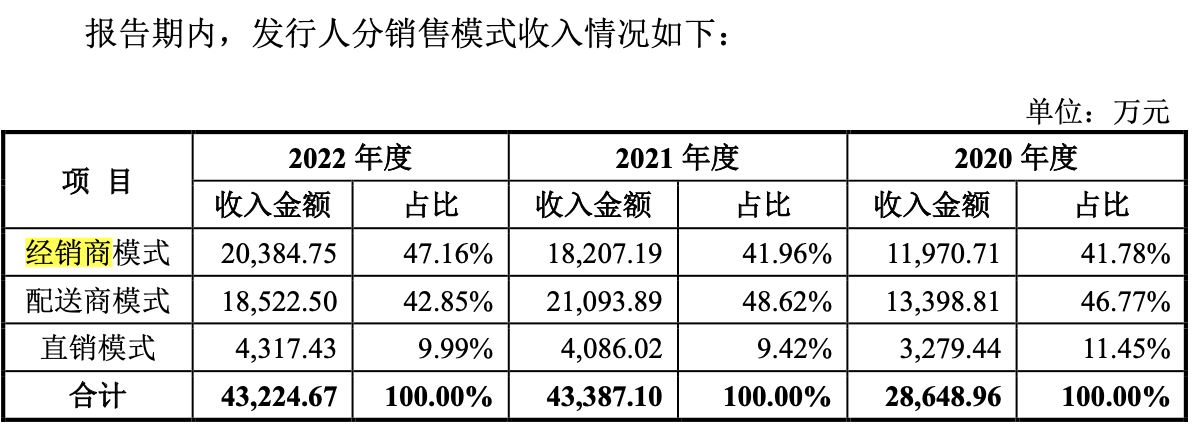

赛克赛斯主要采用经销商模式、配送商模式与直销模式相结合的销售模式,其中经销客户分为核心经销商和一般经销商两类,报告期内公司经销模式产生的收入占比分别为41.78%、41.96%、47.16%。

通过梳理前次科创板IPO两轮问询回复函,界面新闻记者注意到,公司经销模式中存在部分核心经销商的实际控制人曾为公司前员工,且公司实际控制人曾持有部分核心经销商少量股权的情形。

2017年-2019年,赛克赛斯核心经销商数量分别为20家、22家、20家,占经销收入比例分别为29.49%、33.29%、36.33%,其中共有16家核心经销商曾存在过公司的实际控制人持股后续退出。

因此,上交所直接发问“经销商为实际控制人、董监高及其亲属、员工或前员工或持股发行人的,请进一步说明必要性、合理性、价格公允性,是否存在利益输送,是否让渡商业机会,对未来发展的潜在影响等。”

赛克赛斯解释道,随着公司逐步专注于医疗器械的研发和生产,为最大程度激发员工的销售积极性,快速提高医疗器械业务规模和市场占有率,鼓励部分业绩较好的区域销售经理于2013年起逐步成立区域销售公司,而公司的实际控制人持有其不超过20%股权,主要系进一步巩固和维持该部分核心经销商品牌忠诚度,保证上述人员在成立公司后继续集中精力从事公司产品的销售业务,同时通过增加核心经销商资本金的方式,丰富前期运营资金,而非以营利为目的。

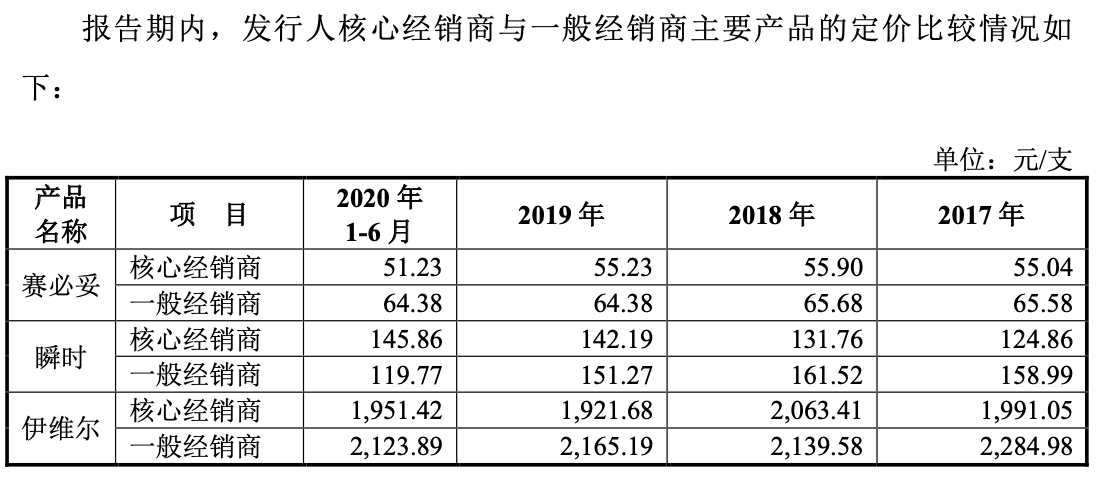

而从销售价格来看,2017年-2019年以及2020年上半年,公司赛必妥产品和伊维尔产品向核心经销商销售价格低于一般经销商。公司称,主要系核心经销商销量较大,且核心经销商承担所在区域推广、终端客户的维护与开发等职能,因而销售单价存在差异具有合理性。

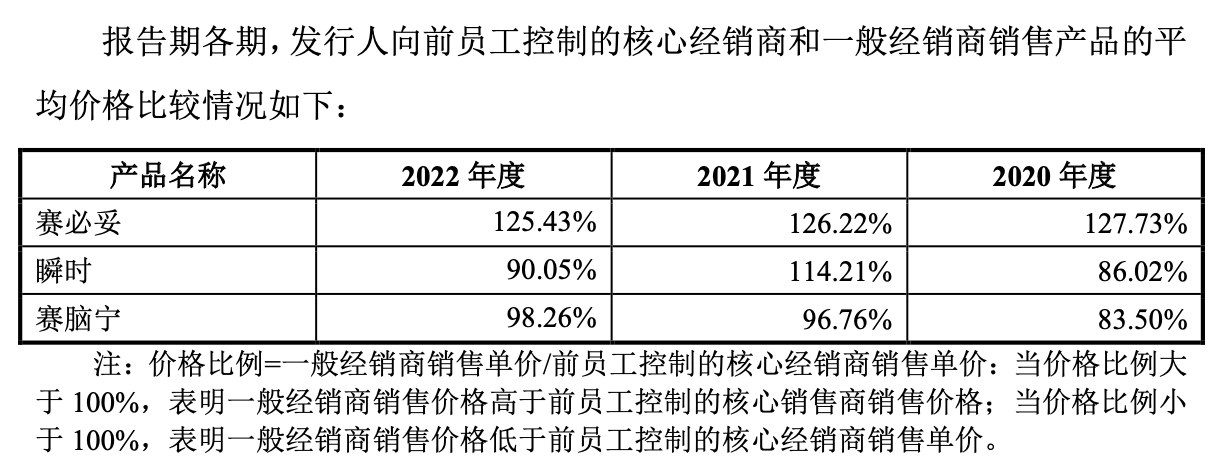

本次IPO招股书显示,报告期内,赛克赛斯向前员工控制的核心经销商销售金额占主营业务收入比例分别为20.55%、17.95%、20.15%。价格公允性方面,报告期内公司向核心经销商销售赛必妥、瞬时、赛脑宁产品平均价格低于一般经销商,理由与前次回答近乎相同“主要系核心经销商销量较大,且该等核心经销商承担所在区域推广、终端客户的维护与开发等职能,因而销售单价存在差异具有合理性。”

业务推广费高企

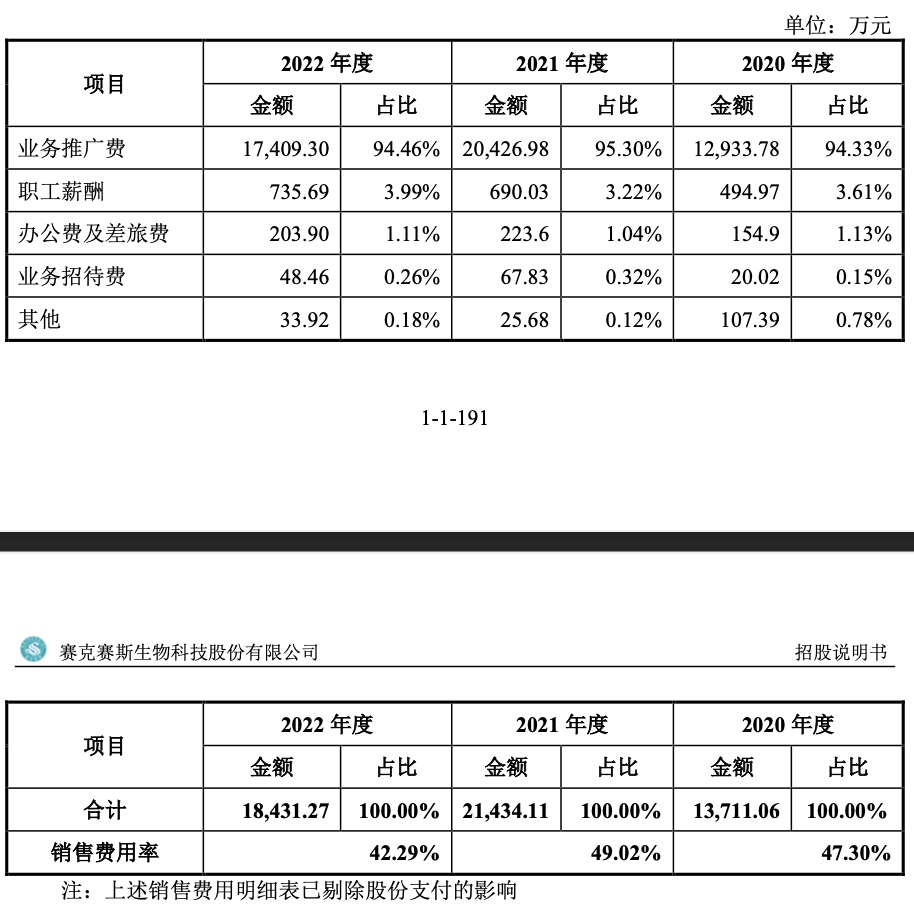

尽管赛克赛斯采取经销模式,但公司的销售费用不低。报告期内,剔除股份支付后,赛克赛斯的期间费用分别为1.77亿元、2.56亿元以及2.22亿元,其中销售费用分别为1.37亿元、2.14亿元以及1.84亿元,合计5.35亿元,占营业收入的比重分别为47.30%、49.02%、42.29%。

具体来看,公司将大笔钱投入业务推广,主要包括聘请CSO推广服务商开展调研与咨询、学术推广、展览与宣传及会议会务等推广活动。赛克赛斯表示,2020年、2022年,公司业务推广活动的开展因疫情影响受到一定程度的限制,整体业务推广费相对较低。而2021年,疫情相对较为缓和,为加速推动销售回暖,加大整体市场推广投入规模,因此业务推广费有所增长。

值得关注的是,报告期内赛克赛斯销售费用率高于同行业可比公司平均值。公司解释由三个方面的原因造成:一是主要公司经销商模式收入占比低于同行业公司所致,除昊海生科外,其余企业经销占比超过60%;二是公司大力推广赛脑宁及赛络宁等新产品,而两类成熟产品赛必妥及瞬时的业务推广费率与同行较为接近;最后公司自身销售人员数量较少,主要履行销售管理职能,基本通过聘请CSO推广服务商进行。

对比之下,赛克赛斯的研发费用显得“微不足道”,报告期内分别为1778.03万元、2493.11万元及2430.89万元,占营业收入比例分别为5.99%、5.24%及5.08%。

大手笔分红却要补流?

虽然销售费用支出很高,但赛克赛斯到手的利润并不低。报告期内公司分别实现营业收入2.9亿元、4.37亿元和4.36亿元,净利润分别为7586.53万元、1.27亿元和1.37亿元,净利润率分别为26.2%、29.06%、31.42%。

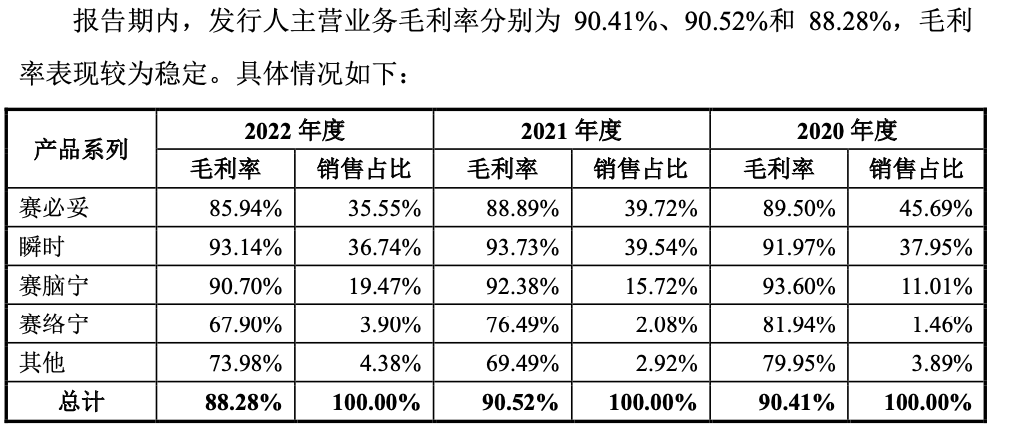

另需关注的是,赛克赛斯的毛利率非常高,报告期内,公司主营业务毛利率分别高达 90.41%、90.52%和88.28%。

界面新闻记者注意到,赛克赛斯十分热衷于分红,2020年-2022年公司分别分红5860.97万元、6778.06万元、5703.56万元,合计1.83亿元,占2019年-2021年净利润之和3.33亿元的55%。

此外,2017年-2019年,赛克赛斯还进行现金分红4357万元、3286.2万元、4000万元。

从募投项目来看,前次IPO拟募资3.05亿元用于生物医药生产研发基地二期项目,涉及研发项目12个。本次拟募资4.55亿元,其中3.05亿元用于生物医药生产研发基地二期项目,余下1.5亿元用于发展储备资金。

大手笔分红之下,公司需要募资补流吗?一方面公司常年进行现金分红,过去三年就分红了1.83亿元,另一方面截至2022年末,公司的资产负债率仅10.64%,其中货币资金达到4.21亿元,且并无有息负债。

评论