文 | 胜马财经 徐川

编辑 | 欧阳文

金融圈很久没有出现这么“刺激”的拍卖了。

虽然其中两位买家早有预告,但围绕民生证券的股权拍卖“争夺战”依然把悬念从开头留到了最后一刻。

胜马财经发现,3月14日的京东法拍平台信息显示,共有3位买家报名将参与角逐。

而就在前一晚,两家上市券商浙商证券、东吴证券同时公告称,拟参与竞拍民生证券34.71亿股股权。

第3家会是谁?如果同为上市券商,那么应该进行公开披露,但这位“神秘玩家”的身份并没有公开信息来证明,即说明有“非上市券商”也报了名。这位“神秘第三者”的存在,让这场拍卖早早吸引了足额关注度。

两家知名券商提前“亮相”

根据拍卖预告,民生证券被拍卖的34.71亿股股权起拍价为58.65亿元,折合每股约1.69元,PB(市净率)为1.25倍。

胜马财经通过公开资料发现,民生证券共有股东46名,其中泛海控股股份有限公司持股比例为31.03%;上海沣泉峪企业管理有限公司持股比例为13.49%,其余44名股东持股比例均在5%以下。截至2022年6月30日,民生证券未经审计总资产521.43亿元、净资产154.32亿元。

通过计算可以得知,如若民生证券上述股权拍卖成功,泛海控股的持股比例将降至0.72%,新的买家将成为民生证券实际控股人,而民生证券也将摆脱“泛海系”影响。

而拍卖前一晚,已经公布身份的浙商证券、东吴证券,分别是“江浙”两地体量近似的知名券商。

浙商证券原名金信证券,成立于2002年5月9日,2006年8月更名为浙商证券。总部位于浙江省杭州市,于2017年6月26日在上交所挂牌上市,是浙江省首家国有控股的上市券商。

而东吴证券前身是苏州证券公司,成立于2002年4月,公司更名为东吴证券有限责任公司,完成增资扩股,募集资金总额8.5亿元。2010年5月28日,更名为东吴证券股份有限公司。2011年12月,公司成功登陆A股,是全国第18家上市券商。

两家券商不仅发展轨迹有相似之处,资产实力也相近。

截至去年6月末,东吴、浙商两家券商净资本分别为254亿和220亿,东吴证券资本实力稍强,但浙商证券也并未逊色太多。

而两家券商之所以看中民生证券股权,公告中都表示希望借收入股权来整合资源,提升公司的市场竞争力和盈利能力。

有业内人士向胜马财经表示,民生证券近几年在投行业务上势头强劲,2022年,虽然民生证券各项主营业务收入都出现不同程度下滑,但财富管理业务营收却逆势增长。2019-2021年,财富管理业务营收连续4年增长。优异的投行业务表现无疑会对财富管理业务起到带动作用。

“神秘第三者”成最后赢家

3月14日10时,拍卖正式开始,三位买家按兵不动。

14日20时19分,有买家出价58.65亿元,角逐从这一刻拉开帷幕。

3月15日9时30分,三位买家出手开始加速,每一轮加价间隔都在缩短。

9时55分之后,竞价进入了白热化阶段。

9时57分,竞拍价突破60亿元;11时09分,突破70亿元;11时40分,突破80亿元;12时47分,突破90亿元。

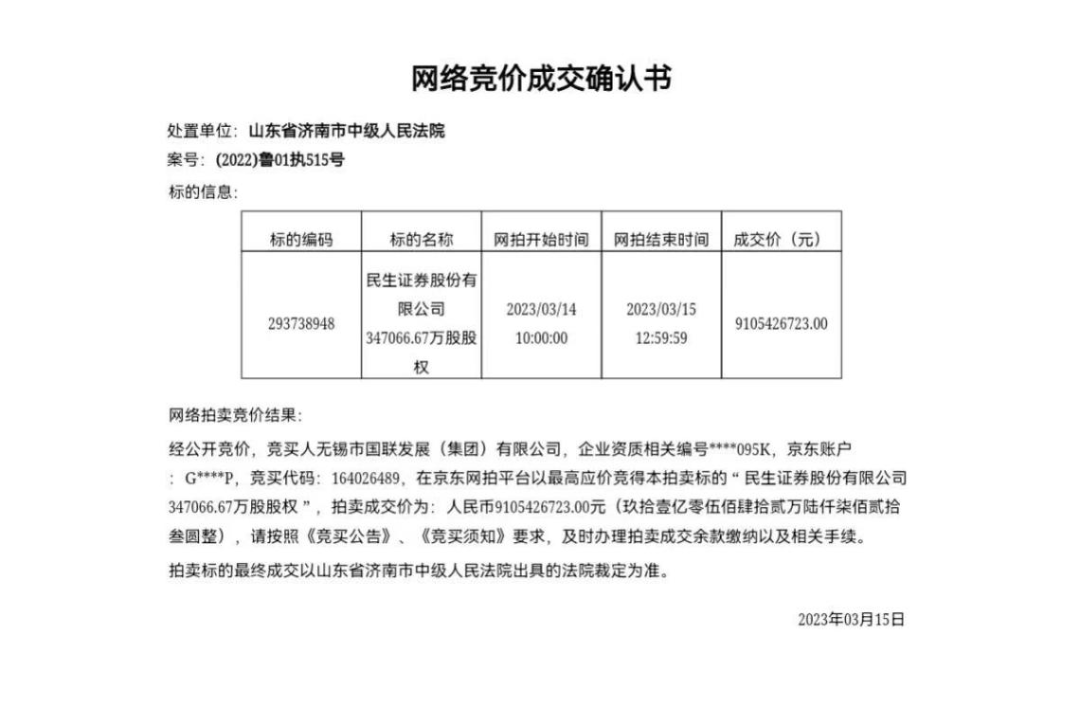

12时54分,在经历了三个小时的延期后,这桩拍卖终于落锤,成交价为91.05亿元。

而最终竞得股权的,既不是东吴证券、也不是浙商证券,而是那个竞拍代码尾号为489的“神秘第三者”——无锡市国联发展(集团)有限公司。

直到这一刻,谜团才最终揭晓。

公开资料显示,国联集团成立于1999年5月8日,注册资本83.91亿元。2022年集团完成营业收入247亿元,实现利润总额37亿元。截至2022年末,集团总资产1820亿元,净资产513亿元。

据中诚信国际2022年11月发布的信用评级报告,截至2022年3月末,无锡市国资委、无锡市国发资本运营有限公司及江苏省财政厅分别持有国联集团61.23%、32.09%和6.67%的股权。

国联集团持有和经营无锡市主要金融企业,金融业务为国联集团核心产业,是公司收入和利润的重要来源。公司控股无锡市大部分地方国有非银行金融资产,金融业务牌照较为齐全,涉及证券、期货、信托、担保、财务公司和地方资产管理公司等。

国联证券有没有新故事?

更重要的是,国联集团为国联证券第一大股东,持股比例达19.21%。

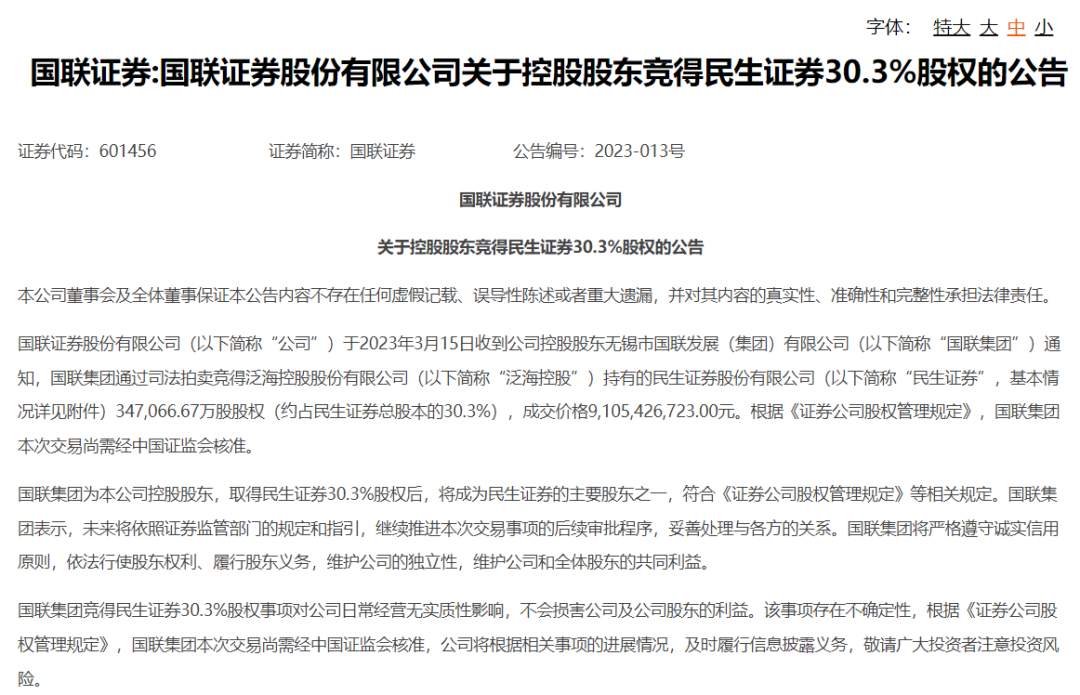

3月16日,国联证券发布公告称,3月15日收到公司控股股东无锡市国联发展(集团)有限公司(以下简称“国联集团”)通知,国联集团通过司法拍卖竞得泛海控股股份有限公司(以下简称“泛海控股”)持有的民生证券34.71亿股股权(约占民生证券总股本的30.3%),成交价格91.05亿元。根据《证券公司股权管理规定》,国联集团本次交易尚需经中国证监会核准。

相比58.65亿元的起拍价,国联集团此次出价溢价55.24%。

事实上,国联证券此前曾有过一桩券商业合并计划,2020年9月,国联证券曾打算“蛇吞象”合并国金证券。但最终并购未能成行,此后国联证券增发募资了50.9亿元。去年9月,又再度抛出70亿元的增发预案。目前最新一版定增申报稿也已经获得了上交所的受理。

2月7日晚,国联证券公告拟收购中融基金100%股权,参考价格29.49亿(51%股份挂牌底价15.04亿+49%股份不高于14.45亿),业内人士认为,此笔外延收购利于泛财富管理转型,符合公司战略发展,未来有望实现“一参一控一牌”,利于提升财富管理业务竞争力。

开源证券研报曾指出,国联证券是中长期成长性相对确定的中小券商,管理层具有较强执行力和创业精神,内生业务布局和外延收购战略清晰。

2023年1月份,国联证券董事长、总裁葛小波曾发布新年献词,他说:“2023年国联证券将始终以奋斗者的姿态,守正创新,勇毅前行,服务居民理财和实体经济发展......”

胜马财经认为,此次随着国联证券大股东出手拿下民生证券30%股权,再结合国联集团竞拍时“势在必得”的跟注决心,未来国联证券和民生证券之间或许还会有新的故事。

评论