界面新闻记者 |

界面新闻编辑 | 陈菲遐

光明乳业交出了一份“双降”的2022年成绩单。

这家公司去年营业收入282.15亿元,同比下降3.39%;归母净利润3.61亿元,同比下滑39.11%。单季度的表现更不乐观,公司营业收入和净利润在第四季度分别同比下滑了4.47%和105.98%。

身处低温奶热门赛道,光明乳业净利却已连续两年下滑,发生了什么?

财务数据大透视

光明乳业盈利大幅下滑的首要原因是收入不振——“牛奶卖不动了。”

2022年,光明乳业的营业总收入同比下降3.39 %,上一次收入下滑还是2018年。分产品来看,液态奶实现营业收入160.91亿元,同比减少5.90%,毛利率则同比减少1.07个百分点至26.08%;其他乳制品实现营业收入80.00亿元,同比减少5.66%;牧业产品实现营业收入26.41亿元,同比增加15.33%。可以看到,光明乳业的乳制品业务收入全线下滑。

收入端的压力也影响了生产端。光明乳业全线产品包括鲜奶、酸奶和奶粉的产量分别下滑4%、15%和16%。

更糟糕的是,光明乳业2022年的净利率只有1.39%,这是继2021年净利率创下1.94%低点之后的又一新低。尽管光明乳业在年报中一再凸出“降本增效,提高管理运营效率”。但实际上,公司与管理相关的费用支出仍在增加。

首先,光明乳业的“降本增效”大多体现在销售费用上。2022年其销售费用为34.74亿元,同比下降4.82%,占营业收入的比值为12.31%,比2021年略有下降。值得注意的是,2019年公司销售费用占营收比值为21.5%,2020年以来占比逐年下降。

与此同时,光明乳业2022年的管理费用为8.78亿元,同比增长7.91%,占销售的百分比达到3.11%,同比增长0.3个百分点。从管理费用明细来看,导致其增加的最大因素是员工薪酬支出从5亿元增加到5.5亿元。

光明乳业的财务费用也从2021年的1.14亿元增加到2022年的1.58亿元,占销售的比例从0.39%增加到0.56%。

此外,2022年光明乳业还计提了1.71亿元的资产减值损失,比前一年增加了7900万元。这笔费用主要是对原材料及闲置固定资产计提减值准备。

收入不振叠加各项费用支出攀升,最终导致了光明净利大幅下滑。

拓展经销商 “压力山大”

光明乳业牛奶卖不动的背后,是经销商队伍拓展出现了问题。

首先需要明确的是,光明乳业的销售采用经销和直销结合模式,其中经销贡献的收入占了绝大部分。而经销模式下,经销商其实才是光明乳业的客户。光明乳业收入不振,要么是经销商“拿货”不积极,要么是经销商数量下滑。根据年报披露,光明乳业属于后者。

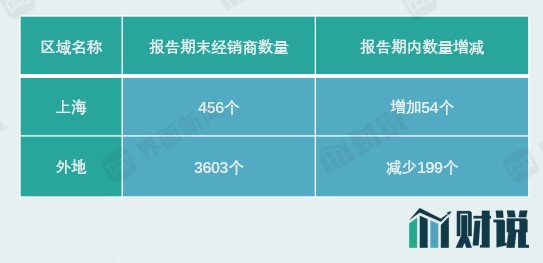

2022年,光明乳业上海地区的经销商为456个,报告期内增加54个。外地经销商为3603个,减少了199个。总体上,光明乳业经销商队伍2022年共减少145个。

经销商退出并不少见,但净数量出现下滑却并不多见。

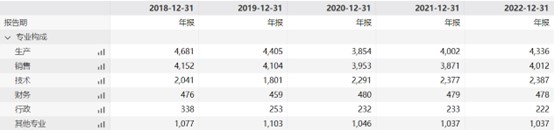

出于降本增效的考虑,光明乳业针对销售采用了“人海战术”。2022年,光明乳业销售人员达4012人,比前一年增加141人。值得注意的是,在人员有所增加的情况下,光明乳业2022年销售人员薪酬共计支出14.96亿元,同比下滑1.25%。

光明乳业2022年的广告费和营销费分别为8.14亿元和5.64亿元,分别同比下滑14%和13.8%。收缩这两项费用短期内可以节约成本开支,但长期看,如何面对低温奶市场日益激烈的竞争是光明乳业需要考量的。

如今的低温奶市场,早已不是区域性龙头凭借渠道优势以及消费者对品牌的情感依赖,就可以高枕无忧的竞争环境。随着各家乳制品企业对于上游牧场跑马圈地式的布局,以及生鲜乳杀菌方式进步带来的运输半径扩展,原本平静的低温奶市场已经涌入越来越多的外地品牌。

以常温奶立身的乳业巨头——蒙牛和伊利已经调整策略发力低温奶市场。蒙牛推出了每日鲜语鲜牛奶、现代牧场鲜牛奶等多个品牌,价格体系覆盖了高中低档;伊利则推出了金典鲜牛奶系列。乳制品新贵新乳业凭借收购,在全国拥有分布广泛的牧场资源。而在全国化方面,由于牧场资源分布不够广泛,叠加近两年宣传力度不足,光明乳业落后了半拍,全国经销商数量下降就是结果。

降本增效难落实

近两年光明乳业面临较大的盈利压力,“降本增效”是其多次强调的主题,但如何平衡好“降本增效”和“员工激励”却是个难题。

从人均薪酬和人均创利横向对比来看,光明乳业确实需要“降本增效”。

Wind数据显示,光明乳业的人均年薪近年来迅速增长,一直在21万元以上,2021年更是达到了28.5万元。事实上,多数乳制品企业的人均年薪在十几万左右。伊利股份2021年的人均年薪为18万元,北京的三元股份和广州的燕塘乳业人均年薪分别为16.28万元和15.35万元。

薪酬太高直接体现在人均创利水平低。伊利股份的人均创利达到14万元,燕塘乳业也达到了10万元,光明乳业和三元股份、新乳业均在5万元以下的水平。2022年,光明乳业的人均创利只有2.89万元。

光明乳业降本增效首先一个谜之操作就是大幅增加了雇佣员工,主要在生产和销售环节。2022年,光明乳业的生产人员增加了334人。但是2022年光明乳业并没有生产缺口,各个产线的产量均出现下滑。在这种情况下,“降本”仍然是硬指标。2022年,光明乳业的直接人工合计为7.22亿元,相比2021年的7.34亿元仍略有下降。生产人员更多但薪酬支出却出现下滑,粗略计算一线生产人员的人均收入从18.34万元下降至16.65万元。

一线销售人员也面临同样的问题。2022年销售人员总计增加了141人,但销售费用中薪资支出却从2021年的15.15亿元下降到14.96亿元。粗略计算,光明乳业销售人员的人均薪酬从39.13万元下降至37.29万元。

生产和销售人员人均薪酬在2022年均有下降。与之对比的是管理人员的薪酬。2022年,公司技术、财务、行政以及其他专业员工数量基本保持不变,但管理费用和研发费用中的薪酬支出都呈增长趋势,两者合计从5.4亿元增加到6亿元。人均薪酬也略有增加。

降本增效是否影响到了员工积极性,短时间还难以判断。仅就销售端表现来看,光明乳业2022年销售人员更多了,但经销商拓展的情况并不理想。

风险逼近——现金流恶化

随着销售收入的下滑,光明乳业的运营资金压力越来越大。2022年,光明乳业的经营活动产生的现金净流入只有6.67亿元,而此前多年该数据都保持在20亿元以上。

现金流下滑的背后其实是运营周转效率的降低。

2022年,光明乳业应收账款达到22.69亿元,同比增加了18.5%。需要注意的是,同期光明乳业营业收入是下滑的。这或许是由于光明乳业给予了经销商更多的账期,同时也说明在激烈竞争下,公司对经销商的话语权在下降。

另一个危险信号是存货。光明乳业2022年的存货已经达到41.97亿元,事实上,近三年光明乳业的存货迅速增加,从2019年的23亿元增加到如今的41.96亿元,而相应的销售收入却并没有大幅增加。可见,公司产品销路出现阻滞。

值得注意的是,鲜奶产品保质期很短,存货很容易过期而导致减值。2022年,光明乳业有关存货的资产减值损失为1.2亿元,比上年同期增加30.5%。不排除未来该项损失仍会继续增加,进一步挤压利润空间。

运营资金压力之下,光明乳业的短期借款从7.12亿元增加到12.03亿元。应付账款也显著增加。财务费用也随之从1.14亿元增加到1.58亿元。

重重问题之下,光明乳业的业绩仍将承压。

评论