文|网经社

3月30日,京东在港交所公告,拟分拆京东产发、京东工业分别于香港联合交易所主板独立上市。这意味着京东工业与京东产发在排队IPO,京东集团旗下还有一家准上市企业京东科技,后续也可能准备IPO,京东创始人刘强东正在批量制造上市企业。

出品|网经社B2B与跨境电商部

作者|王添蓉

审稿|勇全

题图|网经社图库

一、同日启动港股IPO,“京东系”已有4家上市

据悉,本次全球发售的联席保荐人为美银证券、高盛、海通国际。根据招股书披露,京东集团通过其全资子公司JD Industrial Technology Limited持有京东工业已发行股本总额的约77.95%,京东集团通过其全资子公司持有京东产发已发行股本总额的约74.96%;拟议分拆后,京东集团将继续分别间接持有京东工业、京东产发50%以上的股权。

目前,“京东系”已有四家上市公司,分别为2014年5月赴美上市的京东集团、2020年6月登陆美国纳斯达克的达达集团、2020年12月挂牌港交所的京东健康,以及2021年5月赴港上市的京东物流。随着京东工业、京东产发的分别递表,如果这两家公司成功上市,京东上市矩阵就会达到7家。以及京东科技已于2022年1月提交首次公开发行股份审批材料,或即将递表港交所。截止2023年3月31日15点,“京东系”总值达10219.86亿元(单位:人民币)。分别为:京东集团(市值4781亿元)、京东健康(市值1621.92亿元)、京东物流(市值816.82亿元)、德邦股份(市值182亿元)、达达集团(市值153.35亿元)、京东科技(估值1978亿元)、京东产发(估值549.42亿元)、京东工业(估值137.35亿元)。

京东工业拟将全球发售募集资金重点用于增强工业供应链能力,进一步扩大客群,继续探索新的市场机遇。京东产发未来募集资金将用于进一步拓展国内的基础设施资产网络,重点关注核心地理位置及战略物流节点;同时进一步拓展在海外市场的影响力;此外还用于客户解决方案及服务能力,并持续建设屋顶光伏发电系统等再生能源管理等方面。

据悉,京东产发于2018年开始独立运营。其通过投资开发、资产管理和多元化增值服务,为全行业提供现代化标准仓库、一体化智能产业园、数据中心、光伏新能源等基础设施建设与运营的综合解决方案。

截至目前,京东集团除集团主体外,“京东系”企业已有京东物流、京东健康、达达集团成功上市;同时,京东科技(曾用名包括京东金融、京东数科)此前有传出拟登陆港股IPO的消息。若此番京东集团分拆旗下京东产发、京东工业上市成功,无疑刘强东将成最大赢家,其手握的“京东系”上市公司将达到7家。

不容忽视的是,就在京东集团拟分拆京东产发、京东工业在港上市的前夕,阿里巴巴刚刚表示将分拆云智能集团、淘宝天猫商业集团、本地生活集团、国际数字商业集团、菜鸟集团、大文娱集团六大业务集团,除了淘宝天猫商业集团仍归阿里巴巴集团全资持有外,其他有集团将独立融资并寻求单独上市。

网经社电子商务研究中心特约研究员、知名互联网专家郭涛表示,京东集团分拆京东工业与京东产发的初衷,一方面可以是进一步提升组织敏捷性,让集团和业务公司更快速有效的进行决策、快速响应市场变化的需求;另一方面,有利于业务公司后期独立融资与上市,进一步提升相关业务线的竞争力,实现估值重塑。

“随着京东集团分拆动作加速,接下来“京东系”或将迎来上市热潮。对于包括京东在内的互联网大厂来说,业务分拆能带来包括:一是独立上市能够让各自业务的市场价值更高,实现新一轮价值发现;二是有利于打破业务之间相互依赖,同时促进各个业务形成独立的盈利能力等。”张周平表示。

二、2022年营收141亿,连续三年保持盈利

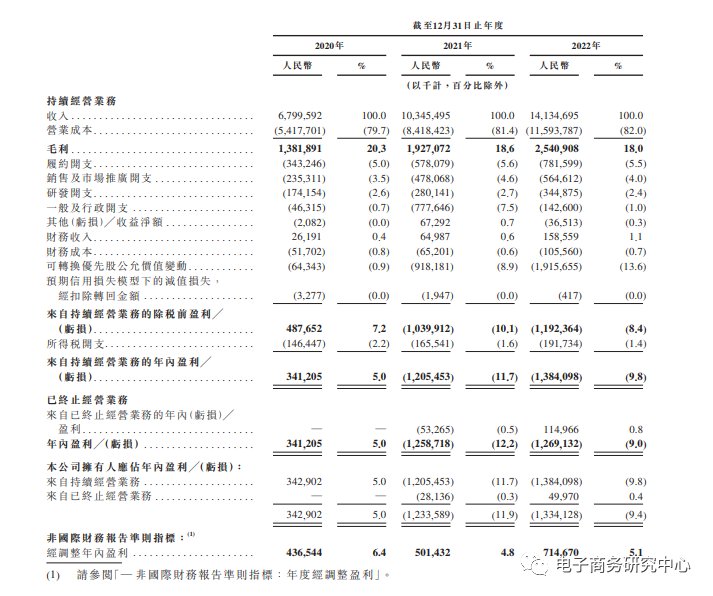

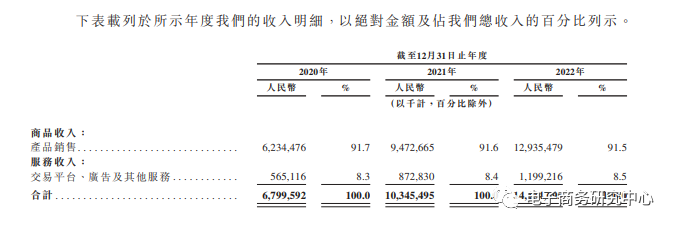

从财务表现来看,京东工业的绝大部分收入来自商品销售收入,其余收入来自提供交易平台、广告及其他服务。京东工业的总收入由2020年的人民币68亿元增至2021年的人民币103亿元,并进一步增至2022年的人民币141亿元,复合年增长率达到44.2%。

在总收入中,商品销售收入由2020年的人民币62亿元增至2021年的人民币95亿元,并进一步增至2022年的人民币129亿元,复合年增长率为44.0%,服务收入由2020年的人民币565.1百万元增至2021年的人民币872.8百万元,并进一步增至2022年的人民币12亿元,复合年增长率为45.7%。

净利润方面,京东工业于2020年录得净利润人民币341.2百万元,于2021年及2022年分别录得亏损净额人民币13亿元及人民币13亿元。剔除已终止经营业务、可转换优先股公允价值变动及股份支付开支的影响,京东工业于2020年、2021年及2022年分别实现了非国际财务报告准则经调整净盈利人民币436.5百万元、人民币501.4百万元及人民币714.7百万元。

业务经营方面,截至2022年12月31日,京东工业平台提供48个商品类别及约4,250万个SKU。根据灼识咨询的数据显示,截至2022年12月31日,按SKU数量计,京东工业平台在中国拥有最广泛的工业品品类。

在2022年,京东工业总共服务了约6,900个重点企业客户和超260万个中小企业。该公司重点企业客户主要来自制造、能源、工程建筑、交通和其他综合行业。在2022年,京东工业从约30,000家制造商、分销商及代理商采购工业品,并与中国主要的物流服务供货商合作,以向客户交付工业品。

而与京东工业同处工业品电商赛道的震坤行也于近日递交了IPO申请,震坤行2020年至2022年营收分别为46.864亿元、76.546亿元、83.152亿元。同期,震坤行GMV分别为50亿元、86亿元和94亿元,复合年增长率为37.3%。

对此,网经社电子商务研究中心B2B与跨境电商部高级分析师张周平表示,受益于全产业链数字化转型,京东工业实现了在业务规模显著增长的同时,连续三年保持盈利。和同处工业品电商这一领域的震坤行相比,京东工业仍存在一定优势。随着京东工业的业务规模持续扩大,或将通过本次赴港IPO进一步放大头部效应。

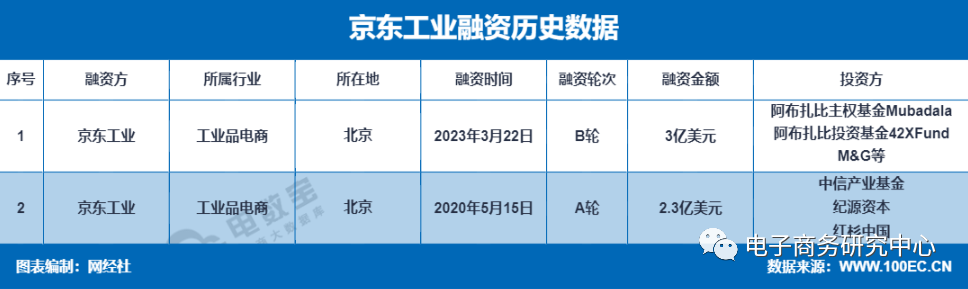

三、获3亿美元B轮融资,京东集团控股股东

今年3月,京东工业刚刚宣布完成b系列优先股交易,总额3亿美元。京东工业本轮投资由阿布扎比主权基金mubadala和阿布扎比投资基金42xfund共同领投,大型资管集团m&g、全球私募巨头eqt旗下的亚洲平台bpea eqt(原霸菱亚洲投资)和老股东红杉中国跟投。交易完成后,京东集团仍为京东工业的控股股东。募集的资金将主要用于持续打造工业供应链技术产品及解决方案。

京东工业原本隶属于京东企业业务(原名京东工业品),随着工业企业的专业采购需求日渐增多,京东工业品现有的服务已无法满足需求,为此,京东集团决定将京东工业品作为子公司进一步发展。2019年3月,京东集团首次对外公布京东工业品战略。

2020年5月,京东集团财报透露,京东工业品获得2.3亿美元a轮融资,由ggv纪源资本领投,红杉中国、cpe源峰等多家投资机构跟投,投后估值超过20亿美元。随后在2021年7月,京东工业品再度升级,成为京东集团一个独立业务单元,并更名为“京东工业”。

京东产发则是京东集团在产业基础设施领域的重要抓手。京东产发成立至今共计融资两轮。2021年3月,京东产发与联席领投的投资人高瓴资本和华平投资及其他投资人签订不可赎回a轮优先股融资的最终协议,交易融资总额预计约为7亿美元。时隔一年的2022年3月,京东产发又获得由华平投资、高瓴资本以及一家全球领先的机构投资者联合领投,就不可赎回b轮优先股融资签订了最终协议,融资总额约8亿美元。

四、工业品电商市场逼近万亿规模,频获资本青睐

当前,工业品电商行业蓬勃发展,“一带一路”TOP10影响力社会智库网经社电子商务研究中心发布的《2022年度中国产业电商市场数据报告》(报告下载:https://www.100ec.cn/zt/2022cydsscbg/)显示,2022年中国工业品电商市场规模达9500亿元,较2021年的8600亿元同比增长10.46%。未来随着国家政策对阳光化采购的推动、技术应用、企业自身对降本需求的增加及工业品B2B电商平台自身设施及服务的完善,工业品B2B电商市场规模将持续增长。

张周平指出,工业品电商是指提供企业非生产性物料(MRO)及生产性资料(BOM)服务,是购买以后用于企业加工生产或经营的产品。近年来,我国工业品电商市场屡获资本市场的青睐,各大投资机构纷纷布局。

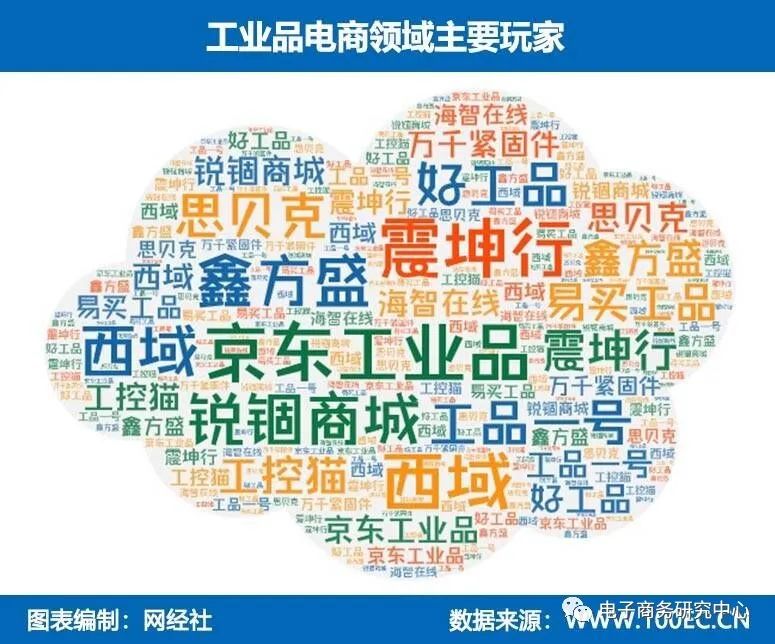

张周平认为,当前,工业品电商领域玩家主要分为三个梯队包括:1)头部玩家:1688工业品、京东工业品、震坤行、鑫方盛、西域、锐锢商城等;2)腰部玩家:工品一号、固安捷、易买工品、工品汇、万千紧固件、好工品、海智在线等;3)尾部玩家:工控猫、爱安特、盛世云商、工牛、沂川商城、三块神铁、来设计、好品数字、零件邦、佰万仓、蚂蚁工场等。

工业品电商在未来发展上,要以互联网为依托、深度服务工业品流通企业的电商平台正在成为行业未来的发展方向。包括:一是在企业数字化转型大背景下,工业品供应商与采购商将不断加快线上布局趋势。二是工业品B2B电商平台将提高工业品供应链上下游供需的智能匹配能力,盘活供应链,深度赋能产业端,快速响应市场的需求变化,提升供应商与采购商的交易效率,张周平表示。

评论