文|执惠旅游

继携程发布去年财报后,全球四大OTA Booking Holdings、Expedia和携程都已公布第四季度及全年的财报。

从市值上看,截至3月29日收盘,Booking以968.23亿美元位居第一,紧随其后的爱彼迎、携程和Expedia市值分别为760.95亿美元、247.1亿美元、145.73亿美元。从营收上看,四个公司的排名是,Booking, Expedia,Airbnb和携程,营收分别为171亿美元、116.7亿美元、85亿美元和29亿美元(200亿元)。从净利润的盈利能力看,还是Booking领衔,Airbnb次之,Expedia和携程再次之。

营销费用能给公司带来多大的收入和利润的收益是衡量公司营销效率的一个方法。营销费用的增长能不能带来更多的收入和利润呢?可能每个公司的情况都不一样,不同的公司会有不同的答案。

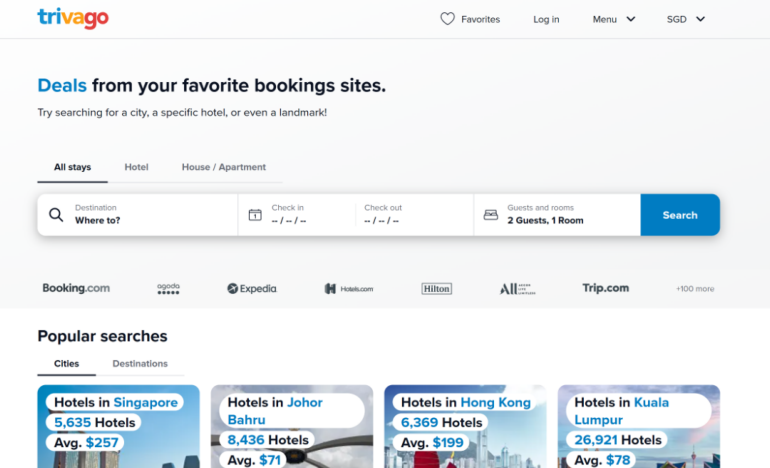

其实,对于用营销费用的增长拉动收入的增长,甚至是利润的增长,有个比较反面的案例是德国酒店元搜索平台Trivago。

作为Expedia控股的上市公司,Trivago尚未公布全年财报,但从第三季度的财报看,这方面做得也相当糟糕。财报显示,Trivago第三季度销售与营销费用增长23%至1.29亿欧元,占整个收入的比例高达95%。而且是,全球地区的营销费用全面增长,欧洲地区增长7%,美洲地区增长38%,世界其他地区增长81%。

这种情况下,扣除其他成本,要挣到钱就很难了。公司从Expedia剥离后上市之初,股价在11美元左右,目前的股价,加上受疫情影响,跌到只有1美元左右的水平,未来的翻身之路还很漫长。

那么对这四家全球OTA的营销费用方面的对比会得出什么样的结果呢?哪个公司的营销投入回报率会更高呢?

四大巨头营销开支超140亿美元,Booking和Expedia占比超85%

在线旅游企业最大的成本之一是获客成本。这么多年来,他们利用各种可以利用的营销渠道,包括但不限于搜索引擎、在线视频、网络电视、元搜索、在线展示广告扩大品牌影响力,在这个过程中,也给业务带来直接的转化变现。

从发布的财报数据看,四家公司去年的营销费用创下新纪录,2022年在营销方面的开支超过140亿美元,比2019年还多出5亿美元,通过大力营销和推广的方式获取消费者的关注,以及吸引他们预订产品。其中,Airbnb与Expedia Group将这一费用归为“销售与营销”,虽然与其他稍有不同,但为方便比较,这里统一计算为营销花费。

这么庞大的合计费用中,绝大部分来自Expedia和Booking Holdings,两家公司在过去一年的营销费用分别为61亿美元和60亿美元,两者合计占比达86.4%。从规模上看,这一点不足为奇。他们的全球业务占比大,在全国很多国家和地区都有业务,营收高,预订量也很高。

财务数据显示,Booking Holdings去年的预订量高达1213亿美元,同比增长58%,营收达171亿美元,同比增长56%。相比之下,在过去的一年,Expedia Group预订量达950亿美元,同比增长31%。营收116.7亿美元,同比增长36%。

与2021年相比,两家公司的营销成本有了明显的提升。Expedia Group去年营销费用为41亿美元,Booking Holdings达38亿美元,这与疫情导致营销费用降低的2020年相比有很大的增长,但与2019年及2022年相比还有一些差距。

2019年,Expedia与Booking在营销方面的开支合计高达110亿美元,超过2018年的106亿美元,创下历史纪录。不过,前者营销费用增长6%,从2018年的55.67亿美元增至60.3亿美元,2017年的营销费用为52.2亿美元,而后者的营销费用几乎保持不变,从2018年的49.6亿美元稍微增加到2019年的49.7亿美元。

Airbnb去年营销费用为15亿美元,比2021年的12亿美元增加25%,为四家公司中营销费用最低的一个,爱彼迎成立于2008年,虽为后起之秀,但凭借其非标住宿的创新产品,有后来者居上的趋势。2020年12月公司上市,市值一度超过1000亿美元,受疫情影响,业绩大幅下滑,也遇到房东、客人等方面的困难,但疫情过后也是复苏比较快的旅游企业之一。

本质上说,Airbnb作为非标住宿的开创者,过去十多年来的品牌影响力占有很大的优势。正是基于这一优势,凭借平台上积累的660万房源,以及数十万房东,即便在全球没有那么大的营销费用,Airbnb这一品牌也已深入消费者的人心,建立其很大的情感连接,比如,住民宿,国际游客第一个想起来的可能就是Airbnb。

营销与收入占比孰优孰劣,关乎营销效率也关乎盈利能力

营销费用增长,营收随之增长,这并不意外,但更重要的是,营销费用的增长有没有超过带来的营收的增长速度。

Booking和Expedia每年花费巨资进行营销推广,虽然看似“烧钱”,这里面肯定有这一动作的合理之处。可能是营销费用大幅降低,收入或其他财务指标随之骤降,也可能是,营销费用不涨,收入或利润陷入停滞不前的状态。

正是基于这一情况,有些对在线旅游行业不看好的投资者或行业人士表示,OTA如果一直靠持续庞大的营销推广开支维持增长,未来营收或利润增长的可持续受到怀疑。其实,这话也不一定适用于整个行业,一则,在线旅游全球的渗透率还有很大上升的空间,在线旅游预订仍是趋势,再说,类似两大巨头,公司投放那么大的营销,最后的结果是实现收入增长和盈利了。

下面看下这四家OTA营销费用与收入的占比情况,这不仅关乎营销效率,也对公司整体的盈利能力产生重要的影响。

Booking与Expedia营销与收入的占比有很大的增长。比如,Expedia在2022年的营销收入比例为52%,在与2021年同期的49%相比有明显的上升,而Booking去年的营销收入比例为35%,与2021年同期34.7%基本持平。

从比例上看,Expedia与Booking相比高了很多,但一方面要注意考虑,前面提到的Expedia把sales费用也加入了这一部分成本,另一方面,Exepedia也对于庞大的营销开支也有自己的考虑。

在年度财报电话会议上,Expedia Group CEO表示,公司的营销策略是为了带动忠诚度及直接预订业务的增长,从长远的角度提升营销效率。

他还表示,Expedia计划在忠诚度计划方面做更多的投资,但在投资的过程中,我们也在考虑获取留存客户、建立忠诚度、折扣及直接营销、绩效品牌等方面的问题,我们也计划在这个投资过程中平衡以上不同的需求和目标。

“随着营销收入的增加,直接预订的用户也会增多,投入的营销费用会增加新用户,久而久之,新用户在整个业务的占比也会增多。”他补充说。

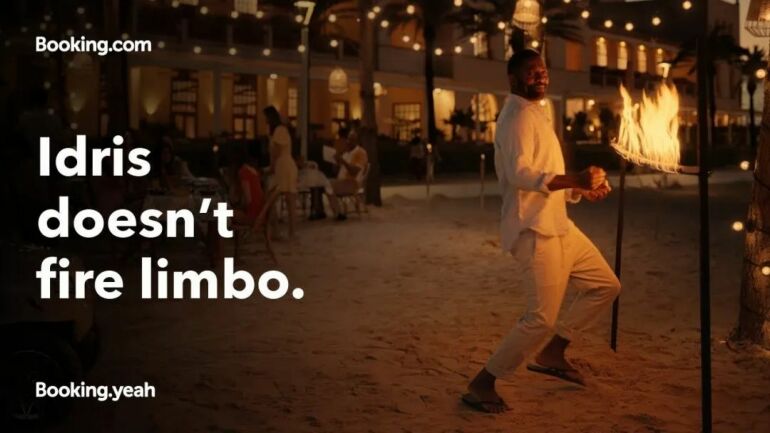

需要指出的是,Booking的营销费用分为品牌营销与业绩营销。品牌营销费用主要与制作、播出电视广告、Facebook、YouTube等在线视频广告、在线展示广告相关的成本,而占公司营销费用大头的业绩营销费用,主要指与在线搜索引擎、元搜索、旅行研究服务相关的成本,这些营销能够将流量导向Booking预订平台带来订单。

Booking Holdings2019的业绩营销费用(通过数字化广告获客的投入)为44.1亿美元,2018年为44.4亿美元,2017年为41.6亿美元。Booking 2019年的品牌营销费用为5.48亿美元,2018年为5.09亿美元,2017年为4.35亿美元。

Airbnb去年的营销费用是15亿美元,虽然增长了25%,但营销费用与营收的比例从20%降至18%,是四大在线旅游企业中最低的一个。2020年,受疫情影响,Airbnb大幅缩减了营销费用,但随着收入增长,公司也开始加大对营销的投入。

与传统的两大全球OTA不同,Airbnb的营销策略更多的是依赖是媒体自发的免费传播,而不是业绩营销。

Airbnb CEO称,Airbnb90%的流量都是直接流量,公司上市以来直接流量一直保持在90%左右,我们在业绩营销方面的效率非常高。总体而言,我们在品牌方面的优势是,爱彼迎这一品牌很受欢迎,无处不在。我们现在真正想做的是,继续在公司的创新产品上提升认知度。

2023年,Airbnb表示,公司的营销费用大致与去年持平,但会调整营销的节奏。比如,今年的营销会投入早一点,向全世界的游客传递预订夏季高峰时段的住宿产品。这样的话,宣传会更有效率一些,提前把营销费用花在第一季度,这部分支出也花得更值。

携程集团是四大OTA中唯一减少营销费用的公司,去年的营销费用从2021年的7.72亿美元降至6.16亿美元,这与携程2019年13亿美元的庞大开支相比有相当大的调整,而营销与收入的比例也从2021年的25%降至去年的21%。

从最终的盈利情况看,Booking净利30.6亿美元位居第一,Airbnb净利19亿美元次之,Expedia预订量与收入都仅次于Booking,但净利润只有3.52亿美元,携程净利润为2.01亿美元。

当然,对于美股上市公司来说,净利润不是衡量公司业绩或股票的唯一标准,折旧摊销息税前利润EBITDA、现金流、EPS每股收益、间夜预订量等指标可能更能全面地评估一个公司的实际运营状况。营销费用与收入的占比也只是重要指标之一,可以反映某些情况,但不能全面评估一个公司。

本质上说,谷歌是在线旅游企业的竞争对手,但它同时也是各大OTA巨头获客需要投放的主要渠道之一,Booking和Expedia每年很大一部分营销广告投放在谷歌搜索引擎上。

谷歌也有自己的旅游业务,近年来,它把自己公司的旅游相关的搜索结果放在靠前的位置,这就导致靠谷歌自然搜索结果产生的Expedia链接靠后,后者为了产生同样的显示结果和转化,不得不花费更多的广告费将自己的搜索结果排在靠前的位置。

前几年,Expedia之前还有预订量这一指标超过Booking Holdings,现在的几个主要财务指标几乎全面被Booking压制,比如预订量、收入、利润、市值等。这可能一直是Booking比Expedia市值高的原因,Expedia这么大的体量与规模,赚钱能力与市值尚未赶上携程也说明这种模式存在一定的局限性,比如机票占比大、酒店业务挣钱能力弱等。

但事情可能并不一定只有一面,尽管有些分析师认为Expedia营销投入回报率一直未有改善,但也有一些分析师认为Booking应该把更多的营销费用放到品牌营销,而不只是一味把大多数营销预算给到业绩营销,因为业绩营销虽然能为公司带来更多的业绩,但长远来看,品牌营销更多的投入可以为公司带来更多的直接预订订单。

评论