文|窄播 杨奕琪

国货彩妆式微之后,本土护肤品牌一直被看作美妆大盘的重要驱动品类。

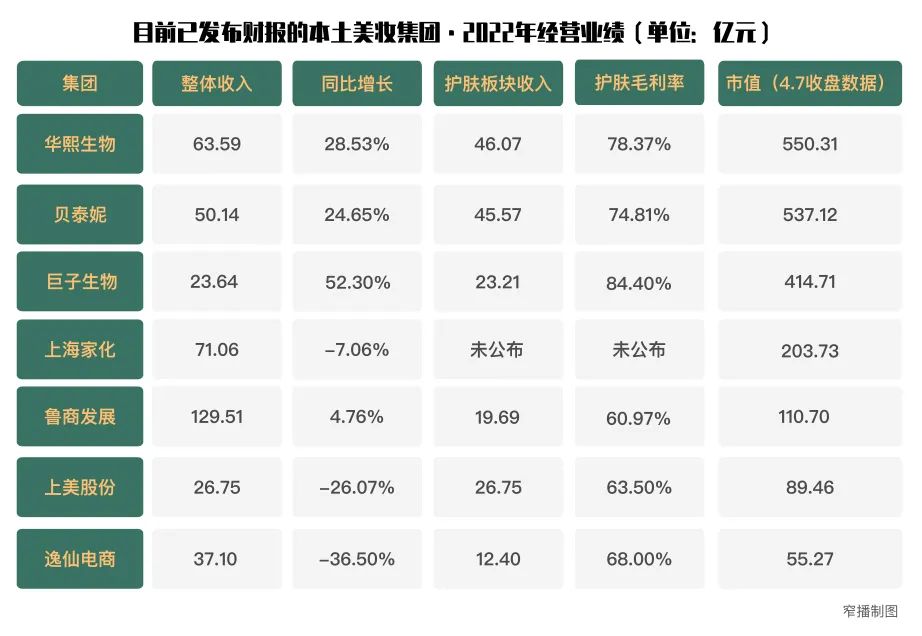

《窄播》参照华熙生物、贝泰妮等多家国货美妆集团发布的2022年年报,结合各家过去一年的品牌动作,从产品、品牌和渠道维度,对国货美妆集团的现状、竞争格局和发展方向进行了梳理。

总体来看,国货美妆集团的崛起,离不开对线上渠道的把握,这不仅在华熙生物、逸仙电商旗下的新品牌有所体现,薇诺娜、珀莱雅、韩束等传统国货品牌也借助线上渠道实现焕新。

更重要的是,珀莱雅、薇诺娜、华熙生物等国货美妆集团沿袭国际大牌的大单品策略,通过核心单品逐步带动销售额、客单价和品牌认知度的提升,最为典型的是珀莱雅的双抗精华、红宝石系列,薇诺娜的特护霜。

一些以低客单品类为主、或者产品线太多的品牌集团也开始梳理产品线,并聚焦大单品,比如上海家化就在2023年的战略会上提出,要将「营销爆品打造」作为工作核心。

通过线上渠道和大单品策略,国货美妆已经跑出年销售额超过30亿的品牌——珀莱雅、薇诺娜,此处可以借用华熙生物创始人赵燕的话来看这两个品牌的位置,「单品牌做到30多亿规模时,就能明显感受到品牌渗透率带来的品牌效应」。

同时,本土市场也有越来越多的10亿级品牌出现,比如润百颜、可复美、韩束,夸迪和瑷尔博士也在2022年步入这一行列。其中有一些品牌开始在500元以下的中端价格带对国际大牌的用户进行分流,尤其是在用户越来越看重性价比的当下。

但国产平替只是第一步,国际大牌仍占主要地位的高端和超高端市场,才是国货美妆的长期发展方向。2022年,珀莱雅、贝泰妮等集团已经开始通过新产品线或新品牌试水高端市场。

在渠道方面,国际大牌的线上营销销售布局越来越完整,加上线上流量红利的消失,国货美妆的线上竞争优势开始受到挤压。因此,多渠道尤其线下渠道的重要性再次提升,华熙生物和贝泰妮都提到这是2023年的重点。

参照国际头部公司,多数国货美妆集团对主品牌的依赖程度较高,这也体现为与前者在市值上的差距。下一步,国货美妆还需要拓展多品牌、拉动子品牌的发展,验证自身打造品牌矩阵的能力。

目前,国货美妆的品牌拓展方向仍以功效护肤为主,几乎每个集团都在围绕抗衰老、舒敏、油痘肌进行布局,这也加剧了本土品牌的竞争烈度,尤其是在敏感肌方向,相关品牌今年在产品、品牌定位、学术地位、专业渠道都会有激烈的竞争。

大单品带动销量和品牌认知

护肤品牌的大单品一般是指刚需、跨周期、高复购、高毛利的产品,主打抗衰、修护等强功效,常以精华、面霜品类出现,对客单价和复购率的拉动作用明显,进而带动销售额和毛利率的增长。

珀莱雅是最早提出大单品策略的国货美妆集团,从2020年开始陆续推出「双抗」「红宝石」和「源力」三个大单品系列,对珀莱雅的收入贡献逐步提升。以天猫渠道为例,大单品的销售占比从2020年的20%上升至2022年前三季度的65%。

大单品策略带动了珀莱雅的毛利率从2017年的61.73%提升至2021年的66.46%,2022年前三季度提升至69.43%;也带动着珀莱雅的销售额增速逐渐提升,就2022年上半年的业绩来看,珀莱雅的收入同比增长43.12%至21.28亿,作为对比,2019至2021年上半年的同比增速分别为26.81%、12.43%和28.25%。

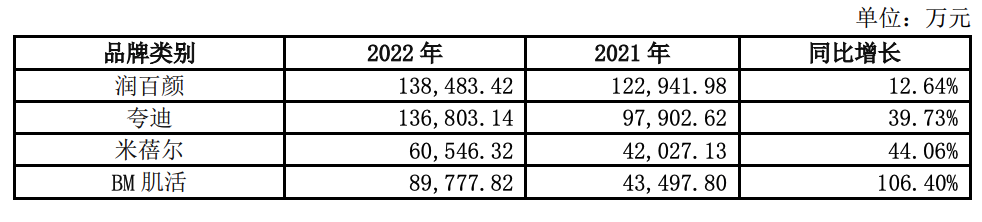

华熙生物和贝泰妮也从2021年开始强调大单品策略,重点发力旗下品牌的大单品。华熙生物年报提到,旗下各大品牌2022年均实现多个产品破亿元以及大单品占比提升的目标。其中,油皮护肤品牌「Bio-MESO肌活」打造出集团首个年收入过4亿的大单品「糙米焕活精华水」,带动品牌全年收入同比增长106.4%至8.98亿。

薇诺娜、BM肌活、珀莱雅的大单品

这些推出大单品的品牌,下一步是围绕大单品进行连带产品的补充,打造大单品系列,以及第二第三大单品的拓展,借大单品的影响力带动销售规模进一步增长。

围绕糙米水,BM肌活已衍生出乳液、面霜、散粉等单品,华熙生物在2023年的春季策略会提到,糙米系列长期来看至少有20亿规模。会上还提到,已经打出精华大单品的夸迪,今年会聚焦霜类产品,将其作为最大的产品系列,并带动夸迪实现价格带提升。

而以「舒敏保湿特护霜」为核心大单品的薇诺娜,也在积极开发新的大单品,2022年他们还通过与天猫小黑盒合作,推出年度重点精华「舒缓保湿特护精华液」、针对敏感肌抗老的「赋活修护精华液」。

从品牌营销来看,大单品能提高品牌营销的效率,用赵燕的话来说,大单品把品牌认知和大单品做强链接,是一种降本增效的营销方式。所以品牌在持续开发新的大单品同时,也要确保核心大单品的口碑和份额,尤其是在品牌所处品类竞争激烈的情况下。

贝泰妮就提到,薇诺娜今年的经营目标是重点发力核心系列,集中市场资源深化品牌「专业服务敏感肌」的调性,包括不断升级「舒敏保湿特护霜」,升级延伸防晒系列、 冻干面膜系列、舒缓保湿特护精华液等重要核心单品。

有分析师指出,薇诺娜的核心大单品特护霜去年的收入占比稍有回落,从接近20%下降至13%左右,因此今年的产品开发重点不是上新,而是产品线梳理,剔除不好卖的产品,继续把大单品做大。

开始试水高端和超高端市场

通过大单品,华熙生物、夸迪、薇诺娜已经开始在200至500元的中端价格带,对国际品牌入门级高端产品进行分流。比如有来自珀莱雅和美妆行业的人士提到,2022年一些买雅诗兰黛、兰蔻的消费者,出于性价比需求流入到珀莱雅。

但平替生意并不持久,国货美妆的长远逻辑还是高端化,高端化符合中国护肤市场消费升级的大方向,于品牌而言也能提高毛利和销售韧性。

这也是国际大牌当下的核心战略和战场。比如,雅诗兰黛收购Tom Ford就是为了更好地发力高端美妆;近期欧莱雅也收购了小众高端品牌Aesop,后者将并入欧莱雅的高档化妆品部门;欧莱雅2022在中国的增长驱动力之一就是奢侈品美妆品牌,年报业绩交流还提到,其在奢侈品领域的市场份额超过30%。

因此,珀莱雅、贝泰妮、华熙生物、逸仙电商这些美妆公司正在通过大单品带动品牌升级、新品牌孵化,收购高端品牌等方式,试探高端甚至超高端的价格带。

2022年年底,珀莱雅推出首款抗皱精华油——能量精华,定价449元(20ml),面向用了珀莱雅3至5年后,想升级产品的用户。按照每毫升的价格来看,这款精华油的定价对标雅诗兰黛小棕瓶、兰蔻小黑瓶、娇韵诗双萃这个价位的经典抗衰产品。瑷尔博士也推出抗衰抗皱的新品「闪充精华」,定价468元(30g)。

贝泰妮则推出高端抗衰品牌「AOXMED瑷科缦」,有两条产品线通过医美渠道开拓市场,价格带为2000至6000元;还有一条主打线上渠道的产品线,定位1000至2000元的价格带。

国货美妆品牌的高端化产品

国货美妆品牌的高端化产品

不难看出,这些品牌的高端产品都以抗衰为核心方向,因为抗衰处于功效护肤金字塔顶端,能为品牌带来更高的溢价和毛利。

而在抗衰领域,依托合成生物学的重组胶原蛋白从去年开始成为美妆市场的重点关注方向。因为胶原蛋白是抗衰的重要成分,但胶原蛋白是大分子物质,不能直接被人体吸收,因此更普遍的是以胶原蛋白肽的形式应用在护肤品中,或是通过其他成分促进胶原蛋白的生成,但有研究认为,基于合成生物技术开发的重组人源化蛋白有机会让人体实现胶原蛋白直补。

2022年上市的巨子生物就被称作胶原蛋白第一股;国内多家重组胶原蛋白生物材料企业获得融资,其中就包括资生堂旗下资悦基金投资的「创建医疗」。2022年8月,华熙生物宣布将胶原蛋白视为透明质酸之后的第二大战略性生物活性物。

但在近期的年报业绩交流会上,赵燕对胶原蛋白在化妆品、医美的应用表达了谨慎态度,她认为包括华熙生物在内的行业公司都还没有做到真正类人源的重组胶原蛋白结果。她还提到,真正的抗衰胶原蛋白不是目前主流的Ⅲ型胶原蛋白,而是Ⅶ型胶原蛋白。

多品牌战略都在卷功效护肤

国货美妆集团第三个经营重心是多品牌战略,这也是国货美妆市场接下来的看点。参照国际美妆集团,多品牌代表着集团的想象空间和风险应对能力,也是集团突破千亿市值的必经之路,这对已突破500亿市值的珀莱雅、华熙生物、贝泰妮尤为重要。

华熙生物已经建立较为均衡的品牌矩阵:继润百颜在2021年突破10亿销售额后,夸迪也在2022年做到了13.68亿的收入;去年做到8.98 亿的BM肌活,应该也会在今年迈入10亿门槛。

华熙生物的品牌组合

在此之外,多数美妆集团的子品牌对收入贡献占比还较低,比如贝泰妮的主品牌占比超过95%、珀莱雅的主品牌占比超过80%。不过,2022年贝泰妮、珀莱雅、逸仙电商等集团都开始子品牌的梳理和发力,鲁商发展也首次在年报提到「4+N」的多品牌战略。

贝泰妮在去年推进了瑷科缦和婴幼儿护肤品牌「薇诺娜宝贝」的产品线拓展。年报提到薇诺娜宝贝双11在天猫婴童护肤品类排名第四,并首次公布该品牌的销售业绩——1.01亿元。贝泰妮计划把该品牌打造为国内婴幼儿护肤第一,目标是10亿销售额,目前品类第一的红色小象(上美股份旗下品牌)2022年的销售额在6.5亿左右。

近期,贝泰妮还推出祛痘品牌「贝芙汀」,通过AI测试加线上问诊提供针对性的祛痘方案。薇诺娜电商总经理杨月欣表示,接下来集团还会推出细分赛道的新形态产品,用不同产品线、不同价格梯队,以及不同规格的核心单品,满足不同消费力的群体。

珀莱雅旗下的彩妆品牌「彩棠」是其第二增长曲线,2022年前三季度增长110%,但销售规模还较小,前三季度3.4亿,全年预估5亿左右。今年,珀莱雅还将对旗下油皮护肤品牌「悦芙媞」进行大单品的升级研发和规划,以及对头皮护理品牌「OffRelax」做品牌定位的梳理。

逸仙电商则在2022年重点发展护肤版块,尤其是收购的三个中高端功效护肤品牌,全年销售占比提升至33.5%,成为其第四季度扭亏为盈的抓手。完成三个护肤品牌中国市场的从0到1后,逸仙电商旗下微生态护肤品牌「壹安态」也在今年推出首款产品——针对油性头皮的次抛精华。

就国货美妆集团的品牌矩阵来看,目前主要的拓展方向是功效护肤。围绕功效护肤,国货美妆集团正在通过子品牌相互渗透,各个细分品类的竞争也愈发激烈。

比如,华熙生物、贝泰妮、珀莱雅、逸仙电商都在推出针对油痘肌肤的护肤品牌。再如,除了薇诺娜之外,上海家化的玉泽、华熙生物的米蓓尔等品牌都在发力敏感肌护肤,在产品、医院渠道、学术位置的竞争会越来越激烈。

玉泽就在上周举办了中国皮肤屏障高峰论坛,并与瑞金医院签署了进一步的战略合作协议。杨月欣也表示,薇诺娜今年会回归到专注功效性护肤品牌Top1的打造上,围绕「专注敏感肌」的品牌定位,通过医研共创、学术引领坚守品牌护城河。

多渠道发展和价格把控是挑战

这批国货美妆集团的壮大,其中一个核心是抓住天猫、抖音、小红书等线上新渠道的机会。

珀莱雅在业内被称道的一点,就是对渠道红利的嗅觉和反应能力,他们早在2018年就进入抖音尝试爆款策略。

从线下皮肤科起家的薇诺娜从2013年开始把营销销售的中心放到线上,年报显示2022年的线上销售比例为80%。

华熙生物也在年报中提到,公司功能性护肤品收入增长38.8%的驱动力天猫的深耕和抖音电商的布局。

韩束、瑷尔博士、颐莲等品牌也都提到直播电商布局对品牌销售带来的作用。

但随着国际品牌在线上的营销销售力度逐步加大,从天猫布局,到小红书投放,再到2022年大量进入抖音做直播,本土化妆品牌的线上销售份额将会受到挤压。

在这样的背景下,通过线上获得一定品牌渗透率的成熟国货护肤品牌正在走向线下。

在华熙生物的业绩交流会上,创始人赵燕提到华熙生物今年会做更多线下布局,2022年润百颜和夸迪分别通过线下专柜和加盟店的形式进行线下渠道的尝试。

杨月欣强调,今年是薇诺娜重塑焕新的一年,会重点发力线下渠道,拓宽各渠道规模,扩大线下布局。

薇诺娜创立初期就是通过多家医院皮肤科临床验证合作,赢得了医生的口碑推荐。但在把重心转到线上后,减少了医院渠道的投入,加上这两年的线上优惠力度更大,分流了医院的客流,导致医生减少了对薇诺娜的推荐。

而且,如今越来越多功效护肤品牌将医院皮肤科作为重要渠道,比如玉泽、雅漾,甚至新品牌冰溪、珀芙妍等,薇诺娜在皮肤科的客户和口碑都有所流失。

年报提到,今年薇诺娜会继续拓展医院这样的专业渠道。除此之外,薇诺娜还会拓展OTC连锁药房免税商店,以及探索线下直营模式。薇诺娜进入OTC渠道的先天优势在于,创始人郭振宇曾任OTC协会会长,这几年OTC事业部的增长也很迅速,目前薇诺娜已经入驻5万多家OTC连锁药房。

随着渠道布局越来越多元,品牌共同面临的问题是如何更精细化地把控各个渠道的价格。

电商平台新一轮的价格竞争和供给竞争,会加剧价盘保护的难度。

今年38大促开始,天猫美妆品类的促销玩法从跨店满减变成直降后,各大品牌的迅速反应就体现了这一点。杨月欣告诉《窄播》,他们不仅调整了天猫的变化,也将这个价格变化同步到其他平台,以及在线下做相应的应对措施。珀莱雅也在今年的一次交流会上提到,在天猫调整折扣后,集团内部就开始沟通渠道平衡的价格方案,「既要保护品牌形象,又不能让价格和其他平台打架。」

设计|高 洁

监制|邵乐乐

评论