文|DataEye研究院

2023年Q1,游戏行业“冬去春来”。

版号如期发放,政策接连松绑,游戏板块乘着AIGC概念春风纷纷触底反弹。

截至目前,港股游戏股2022年财报纷纷出炉。

从业绩层面来看,哪些港股游戏股2022年表现较佳?哪些公司有望成为2023年的业绩黑马?

一、业绩复盘:营收增长但净利润反下滑?押注研发、发力营销

1、 收入:半数公司营收正增长,中腰部游戏股增速居前

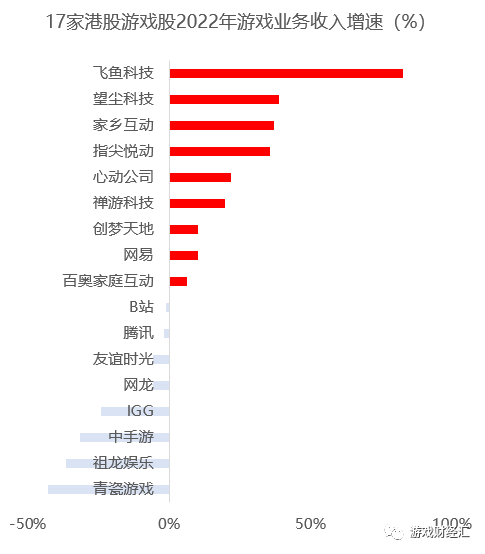

从收入表现来看,半数港股游戏股游戏收入同比正增长,中小游戏股2022年增速较快,头部游戏股增速放缓。

来源:公司财报;游戏财经汇制图

注:腾讯、网易、B站、网龙、创梦天地、心动公司仅统计其游戏收入同比增速,其余公司统计营收增速

从收入增速来看,2022年17家港股游戏公司中9家游戏收入正向增长,8家公司游戏收入同比出现下滑。

9家游戏收入同比增长的游戏股中,除了网易,其余均为中腰部游戏股(如创梦天地、心动公司、禅游科技),甚至不少为年营收低于10亿的中小游戏股(如飞鱼科技、望尘科技、指尖悦动)。

中小游戏股2022年收入增幅较大,主要因为前年基数相对较低。

年营收不足2亿的飞鱼科技,凭借80%的营收增幅成为2022年增长最快的港股游戏股,其次是望尘科技、家乡互动、指尖悦动,三家公司营收增幅均超过30%。

9家港股游戏股收入保持正向增长主要源于以下4方面的原因:

来源:公司财报;游戏财经汇制图

排在前三名的原因是:

第一,老产品流水稳健,9家公司中有7家公司满足这一条,可见老产品是游戏公司业绩的“压舱石”。

第二,出现爆款新品,如网易(暗黑破坏神、蛋仔派对)、指尖悦动(巨兽战场)、百奥家庭互动(奥比岛手游)、飞鱼科技(保卫萝卜4)等。

第三,多元化营销、营销方式创新,代表公司包括禅游科技、家乡互动、创梦天地、望尘科技等。棋牌游戏公司禅游和家乡互动2022年均加大对短视频直播等新媒体渠道的投入,收入和用户数量大幅增加。

8家公司收入出现下滑,主要源于以下6方面的原因:

来源:公司财报;游戏财经汇制图

可以看到,上述公司游戏收入下滑最主要的原因是老产品收入下滑,新品不及预期亦或上线延期。

青瓷游戏收入降幅最大,2022年营收同比降幅超40%,其次是祖龙娱乐、中手游和IGG,三家公司营收同比降幅均在20%以上。

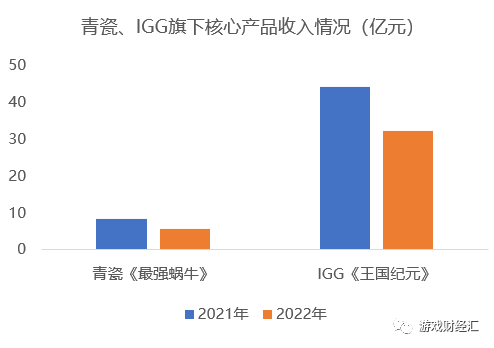

其中,青瓷游戏和IGG收入高度集中,单款产品贡献8成以上的收入,2022年两款产品收入均出现大幅下滑,导致公司收入也随之下滑。

来源:公司财报;游戏财经汇制图

2、净利润:3成公司净利润正增长,半数公司出现亏损

港股游戏股2022年盈利状况普遍不佳,只有3成公司净利润正增长/亏损收窄,半数公司出现亏损。

注:腾讯、网易和B站没有单独披露游戏业务净利润,此处暂不讨论。

从归母净利润增速来看,14家披露游戏业务净利润的游戏股,只有禅游科技一家归母净利润正增长,1家(青瓷游戏)扭亏为盈,3家(心动公司、指尖悦动、飞鱼科技)亏损收窄。

来源:公司财报;游戏财经汇制图

净利润同比增速最高的是禅游科技,2022年禅游净利润约6.81亿元,同比增长约36%。禅游净利大幅增长主要受达人直播拉动。

创梦天地亏损金额最高,亏损金额接近25亿元,主要由于(1)销售费用翻倍至11.39亿元,(2)无形资产减值亏损和金融资产减值亏损合计超10亿元,(3)对终止产品预付分成金计提减值约5.33亿元。

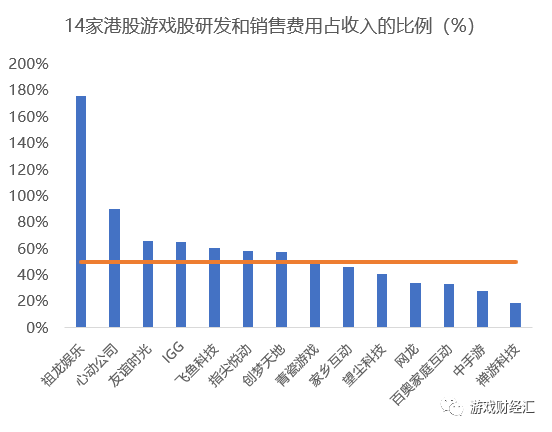

祖龙娱乐亏损金额位列第二,一方面由于收入大幅下滑超3成,另一方面,研发费用和销售费用高企,研发和销售费用占收入的176%。

游戏财经汇发现,港股游戏股之所以出现增收不增利的问题,主要由于研发费用和销售费用高企。

14家港股游戏股中的8家,研发和销售费用占收入的比例均在50%以上,而禅游科技上述两项费用占比仅为19%。

来源:公司财报;游戏财经汇制图

3、研发费用:超7成公司加大研发投入,家乡互动和中手游增幅最大

来源:公司财报;游戏财经汇制图

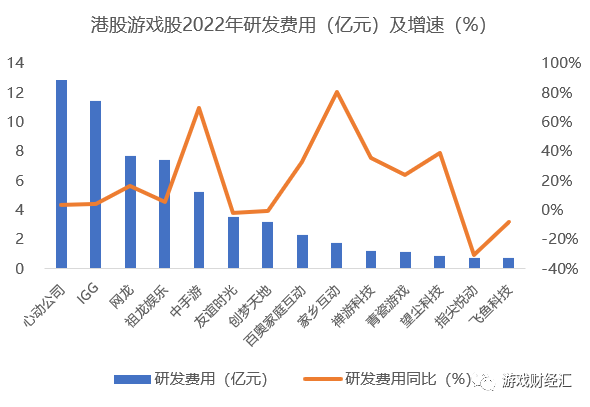

从研发费用来看,2022年超7成的港股游戏公司加大研发投入,这从侧面反映出港股游戏公司对游戏行业前景较为乐观。

14家公司中只有4家(友谊时光、创梦天地、指尖悦动、飞鱼科技)研发费用同比21年有所下滑。

家乡互动和中手游2022年研发费用提升幅度最大,同比增幅均超60%。

中手游研发费用大幅增加主要由于公司有多款游戏处于研发阶段,而家乡互动激增的研发费用一方面用于老产品玩法、美术更新迭代,一方面用于新品研发。

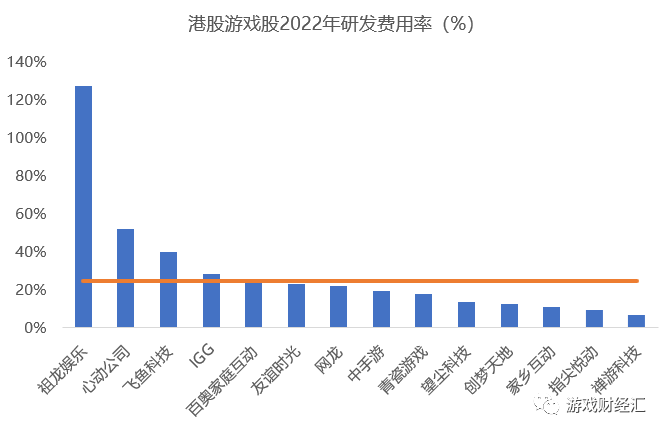

从研发费用率来看,港股游戏股研发费用率处于行业正常水平,大部分低于25%。

来源:公司财报;游戏财经汇制图

祖龙娱乐研发费用率最高,高达128%,心动和飞鱼科技的研发费用也超过40%。目前祖龙娱乐在研产品多达10款。

4、销售费用:超6成公司加大营销投入,中手游和青瓷游戏却大幅削减销售费用大幅下滑

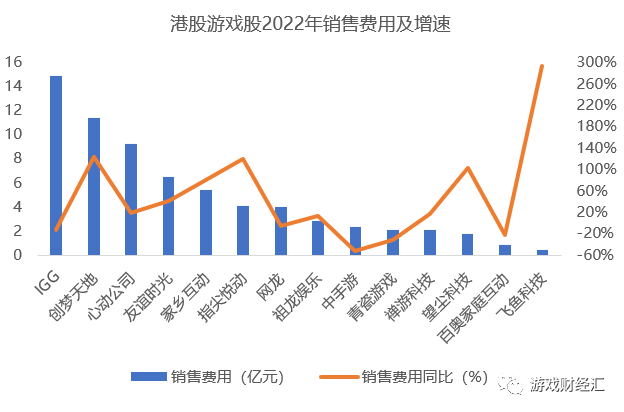

来源:公司财报;游戏财经汇制图

从销售费用来看,超6成的港股游戏公司在营销侧仍加大投入,创梦天地、飞鱼科技、望尘科技、指尖悦动4家公司销售费用甚至翻了一倍以上。

飞鱼科技、望尘科技销售费用激增主要由于前期基数较低(不足1亿),指尖悦动、创梦天地对游戏投放力度大幅增加。

14家公司中只有5家(中手游、青瓷游戏、IGG、网龙、百奥家庭互动)销售费用同比21年度有所下滑。

中手游和青瓷游戏2022年销售费用降幅较大。

中手游销售费用减半,一方面由于前期基数较高,另一方面由于2022年上线的新品较少,多款新游上线延期。

青瓷游戏销售费用同比下滑约30%,主要由于王牌产品《最强蜗牛》买量大幅缩减,2022年该游戏在国内市场几乎没有买量。

图:《最强蜗牛》2022年投放趋势;来源:DataEye数据

值得关注的是,营销层面,2022年港股游戏股主要有两大转变。

第一,尝试多元化营销方式,如达人直播(禅游、家乡互动、网易等)、品牌营销(创梦天地、青瓷游戏、指尖悦动等)、抖音发行人计划(网易)等。

禅游和家乡互动两家棋牌游戏公司积极拥抱短视频直播。

财报显示,2022年禅游新媒体渠道推广成本达1.48亿元,同比增长141.7%。

家乡互动2022年加大了在抖音、微信视频号等新媒体渠道的投入,除了持续招募娱乐化个人主播外,还与“麻将研究院”及“斗地主研究院”等用户流量大的赛事直播账号合作,丰富新媒体渠道的赛事内容输出,拓宽用户获取渠道。

网易也积极尝试买量之外的新型营销方式。去年的黑马产品《无尽的拉格朗日》主要借助抖音发行人计划取得了相当的战果,休闲游戏《蛋仔派对》通过达人营销(效果型达人直播、达人视频)“意外”走红。

创梦天地、青瓷游戏、指尖悦动对旗下重点产品积极开展品牌营销。

创梦天地2022年对《荣耀全明星》、《地铁跑酷》开展明星代言、IP联动等品牌营销,并在各大流量平台和其他渠道进行效果类营销。从结果来看,《地铁跑酷》在iOS下载排行榜连续霸榜33天,《荣耀全明星》2022年贡献了超10亿元的流水。

青瓷游戏旗下《最强蜗牛》2022年几乎没有买量,但与中国航天、《宝莲灯》、《大闹天宫》等IP进行了多次联动。

第二,买量更加重视ROI。比如,网龙2022年转向以ROI为核心的买量策略,其中《魔域口袋版》流水创历史新高,同比增长6.2%

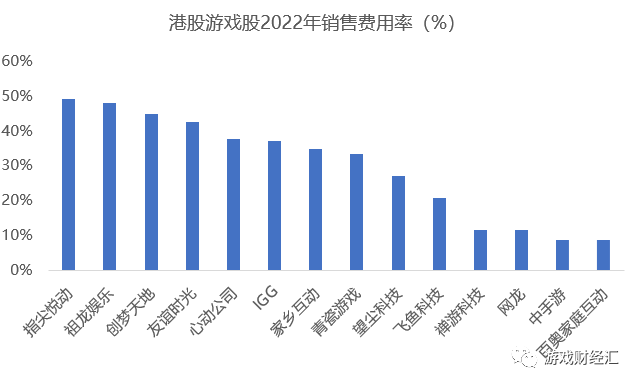

从销售费用率来看,所有的港股游戏股销售费用率均低于50%,指尖悦动、祖龙娱乐、创梦天地、友谊时光四家公司的销售费用率超过40%。

来源:公司财报;游戏财经汇制图

5、海外收入:加速出海,但海外表现分化较大

2022年,港股游戏股加速出海,但目前海外收入占比依然较低。

根据最新财报,17家公司中有15家提到了海外游戏布局,其中9家公司今年将有新游上线海外市场。

但截至目前,港股游戏股海外收入占比普遍偏低,除了IGG和祖龙娱乐海外收入占比过半,大部分公司海外收入占比较低。创梦天地、禅游科技、指尖悦动、飞鱼科技、望尘科技等游戏股大部分收入来自中国大陆,财报中并没有披露海外游戏收入。

2022年,港股游戏股海外表现分化较大。

从海外收入增速来看,腾讯、网龙、中手游、青瓷游戏、IGG海外游戏收入有所上升(爆款新游成功出海),心动公司、祖龙娱乐、百奥家庭互动、友谊时光等公司海外游戏收入出现下滑(老产品流水下滑严重)。

二、资本市场盘点:港股游戏股迎来普遍反弹,禅游领涨

1、股价走势:禅游领涨,半数公司涨幅超20%

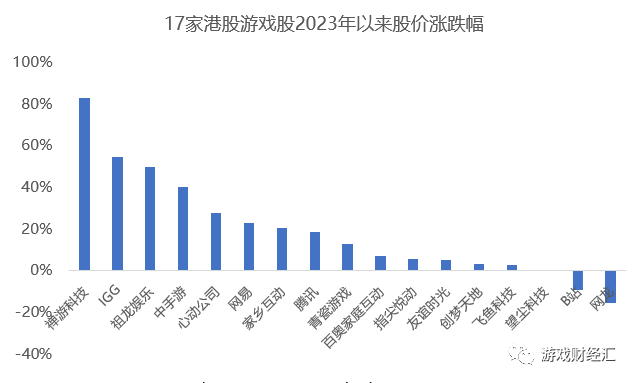

受益于游戏板块政策利好,以及AIGC概念,港股游戏股今年迎来普遍反弹。

来源:wind;游戏财经汇制图,注:统计时间截至2023年4月11日收盘

截至4月11日收盘,17支港股游戏股只有2家(网龙、哔哩哔哩)下跌,其余15家公司股价出现不同程度上涨,接近半数股价涨幅超过20%,禅游科技涨幅最大,涨幅超过80%。

B站股价下跌主要由于2022年业绩不佳,加上受近期UP主“停更风波”影响。

禅游科技涨幅较大一方面由于2022年业绩出色——营收同比增长20%,净利润增幅达36%,另一方面由于禅游估值较低,市盈率只有4倍多。

总的来看,市值在50亿左右的中小市值游戏股涨幅更大,头部选手腾讯和网易涨幅在20%左右。

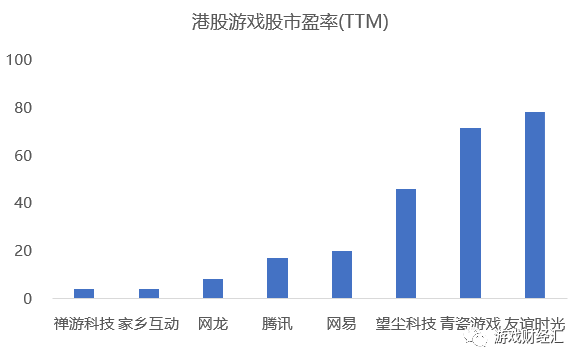

2、估值:市盈率呈现两极分化,禅游、家乡互动PE较低

从市盈率来看,目前港股游戏股估值虽然略有修复,但头部公司估值仍处于历史较低水平。

今年以来,港股游戏股估值已经有所提升。目前港股游戏股市盈率呈现两极分化,半数公司由于亏损无市盈率,部分游戏股市盈率在10倍以下,也有部分公司市盈率偏高。

来源:雪球;游戏财经汇制图,注:统计时间截至2023年4月11日收盘;无市盈率企业即亏损

具体来看,截至4月11日收盘,5家港股游戏股的市盈率不到20倍,3家不到10倍,腾讯、网易滚动市盈率在20倍左右。

与A股龙头相比,腾讯、网易估值仍处在相对低位,与A股游戏股龙头三七互娱相当,略低于吉比特、完美世界。

值得关注的是,禅游和家乡互动滚动市盈率只有4倍,网龙只有8倍。而前面提到涨幅超过40%的部分游戏股——IGG、祖龙娱乐、中手游由于亏损,市盈率均为负数。

三、2023年港股游戏股前瞻

2023年Q1已经过去,哪些港股游戏股值得关注?

游戏财经汇认为,以下5类港股游戏股可以重点关注:

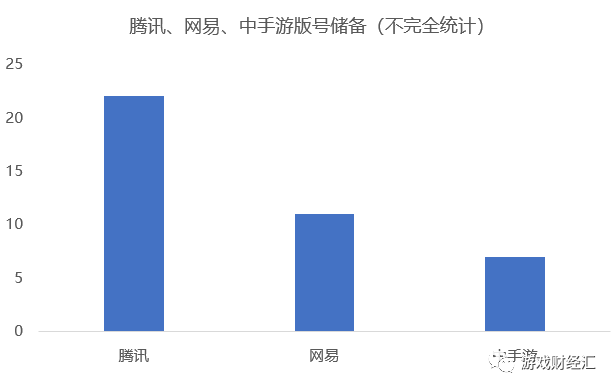

第一类,版号储备丰富,2023年将有重磅产品上线的游戏股。代表公司:腾讯、网易、中手游。

目前腾讯、网易、中手游版号储备较为充裕,且2023年均有重磅产品上线。

来源:国家新闻出版署;游戏财经汇制图

三家公司2023年可能上线的产品如下:

腾讯:《合金弹头:觉醒》、《宝可梦大集结》、《无畏契约》、《命运方舟》、《白夜极光》等。

网易:《逆水寒手游》、《超凡先锋》(预约量超1600万)、《哈利波特:魔法觉醒(欧美服)》、《突袭:暗影传说》、《零号任务》等。

中手游:《仙剑世界》《代号:篮球3v3》《城主天下》《我的御剑日记》《新仙剑奇侠传之挥剑问情》《吞噬星空:黎明》等。

第二类,过去两年研发费用连续上涨的游戏股。代表公司:网易、祖龙娱乐、心动公司、中手游。

财报显示,祖龙、心动公司、中手游研发费用已连续两年增长。其中,祖龙2022年研发费用率高达128%,心动公司研发费用率也超过50%。

游戏巨头网易虽然没有单独披露游戏研发费用,但全公司2022研发投入超过150亿元,占比营收15.6%。

对于游戏公司来说,研发是一项长期投入,或不能直接反映在2022年的营收数据上,但在2023年乃至未来两年,研发投入的成果或将显现。

第三类,业绩优秀的低估值游戏股。代表公司:网易、禅游科技、家乡互动。

从业绩表现来看,禅游科技、家乡互动连续两年收入保持高速增长,其中禅游科技净利润保持两年正向增长。

在头部游戏股中,网易游戏业务2022年同比增长10%,而腾讯、B站游戏收入小幅下滑。

从估值来看,目前禅游科技和家乡互动滚动市盈率只有4倍,网龙只有8倍,网易滚动市盈率在20倍左右,处于行业较低水平。

第四类,营销模式创新的游戏股。代表公司:禅游科技、家乡互动、网易等。

2022年以来,买量成本激增,游戏公司也纷纷探索买量之外的营销方式。

目前部分公司已经探索出了一些门道。

得益于达人直播红利,棋牌游戏公司禅游科技和家乡互动连续两年收入保持高速增长。

网易近两年开始实行买量+社交媒体营销+达人营销的组合拳,营销效果强于单纯买量。旗下《无尽的拉格朗日》、《蛋仔派对》等产品已经吃到了组合拳红利。

第五类,旗下拥有跨平台游戏储备的游戏股。代表公司:腾讯、网易、祖龙娱乐、中手游等。

数据显示,中国移动游戏市场用户增长已趋向停滞,2022年移动游戏收入出现下滑,但PC端游戏收入逆势增长。

跨平台游戏产品,可以在不显著增加开发成本的情况下,进一步拓展公司游戏产品的覆盖面和营收能力。未来横跨移动、PC、主机等多个平台的游戏产品必将是大势所趋。

从产品储备来看,腾讯旗下拥有《宝可梦大集结》、《末刀》等多端产品,网易旗下储备《逆水寒手游》、《永劫无间手游》等“端改手”产品,祖龙旗下《以闪亮之名》已取得移动端和PC端的双端游戏版号,中手游旗下《仙剑世界》将覆盖移动端、PC端、云端、主机端、VR端。

四、总结

(一)业绩盘点:收入增长但净利润下滑?押注研发,加大营销投入

1、从收入来看,半数港股游戏股营收正增长,中腰部游戏股增速居前,头部游戏股增速放缓。

2、从净利润来看,港股游戏股2022年盈利状况普遍不佳,只有3成公司净利润正增长/亏损收窄,半数公司出现亏损。

3、从研发费用来看,2022年超7成的港股游戏公司加大研发投入,家乡互动和中手游2022年研发费用提升幅度最大,同比增幅均超60%。

4、从销售费用来看,超6成港股游戏股加大营销投入,此外,港股游戏股买量更加重视ROI,也开始尝试多元化营销方式。

5、从海外收入来看,港股游戏股加速出海,但海外表现分化较大。

(二)资本市场盘点:港股游戏股迎来普遍反弹,禅游领涨

1、从股价走势来看,港股游戏股今年迎来普遍反弹,禅游科技领涨,半数涨幅超20%。

2、从市盈率来看,目前港股游戏股估值虽然略有修复,但头部公司估值仍处于历史较低水平。目前港股游戏股市盈率呈现两极分化,禅游、家乡互动PE较低。

(三)2023年港股游戏股前瞻

1、关注版号储备丰富,2023年将有重磅产品上线的游戏股。

2、关注过去两年研发费用连续上涨的游戏股。

3、关注业绩优秀的低估值游戏股。

4、关注营销模式创新的游戏股。

5、关注旗下拥有跨平台游戏储备的游戏股。

评论