记者|梁怡

4月20日晚间,美的集团(000333.SZ)披露称,控股子公司美智光电科技股份有限公司(以下简称“美智光电”)创业板IPO已获深交所受理。这也意味着美智光电正式开启上市之路。

早在2021年6月,美智光电的IPO申请便获得深交所受理,历经三轮问询后,公司最终于2022年7月选择主动撤回。美智光电董秘办人士曾表示,撤回是出于自身发展规划及上市节奏的考虑。

翻开本次招股书,报告期内(2020年-2022年)美智光电依靠浴霸产品带动收入、毛利率的提升,但是采用线上直销模式导致相应的宣传推广费也稳步提升;与此同时,受终端房地产行业宏观政策调控的影响,同期线下工程经销收入连续下滑。

另外,从生产经营上来看,美智光电更多以OEM模式为主,借助美的品牌轻资产运营,通过产业链的优势话语权手握大笔资金。

上市版图再添一员,同业竞争曾被重点关注

美的集团业务覆盖智能家居事业群、工业技术事业群、楼宇科技事业部、机器人与自动化事业部和数字化创新业务五大业务板块,2022年前三季度公司实现营业收入2703.67亿元,同比增长3.45%,归母净利润244.70亿元,同比增长4.33%,扣非归母净利润240.66亿元,同比增长6.65%。

近年来,一个以何享健为核心,横跨制造、汽车、金融、地产、医疗、环保、影视等行业的“美的系”资本版图蔚然成型,并不断扩张。根据日前胡润胡润研究院发布的《2022胡润百富榜》,80岁的何享健及其家族以1900亿元位列第七位。

经界面新闻不完全统计,目前,何享健家族控制上市公司已达7家,包括美的集团、美的置业(3990.HK)、盈峰环境(000967.SZ)、合康新能(300048.SZ)、华录百纳(300291.SZ)、万东医疗(600055.SH)、库卡(KU2.DF)。

IPO前,控股股东美的集团直接持有公司50%的股份,通过全资子公司美的创投间接控制公司6.7%的股份,因此美的集团合计控制美智光电56.70%股份。

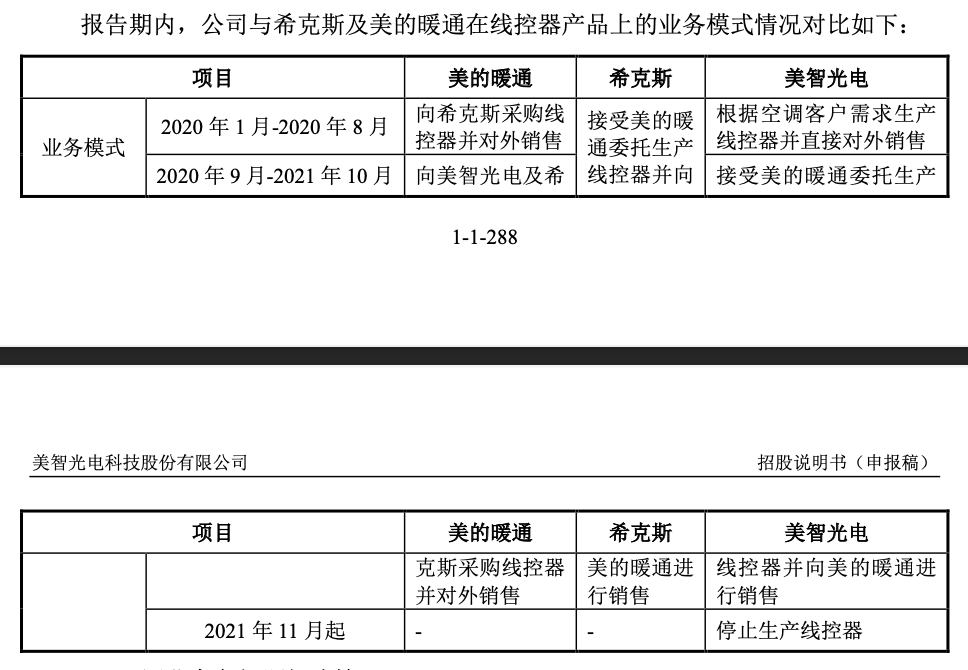

从美智光电前次IPO三轮问询来看,公司的同业竞争情况被交易所重点追问,主要涉及线控器、智能音箱业务。

美智光电与美的集团全资子公司美的暖通及美的暖通控股子公司希克斯均从事线控器生产,为解决同业竞争,美智光电于2021年11月起停止生产线控器。

智能音箱方面,美的集团将美的集团全资子公司智慧家居的部分智能产品业务(如智能面板、智能门锁、智能网关等产品)通过业务合并的方式整合至美智光电。2018年末至2019年末,美智光电向智慧家居购买了智能前装业务相关的存货、固定资产及专利技术。业务合并完成后,智慧家居除智能音箱外不再研发及生产智能前装产品。

靠浴霸突围,房地产业务遭创

报告期内,美智光电的营业收入分别为7.88亿元、9.26亿元、9.11亿元,净利润分别为6935.13万元、7689.79万元、8327.06万元,整体呈现上升趋势。

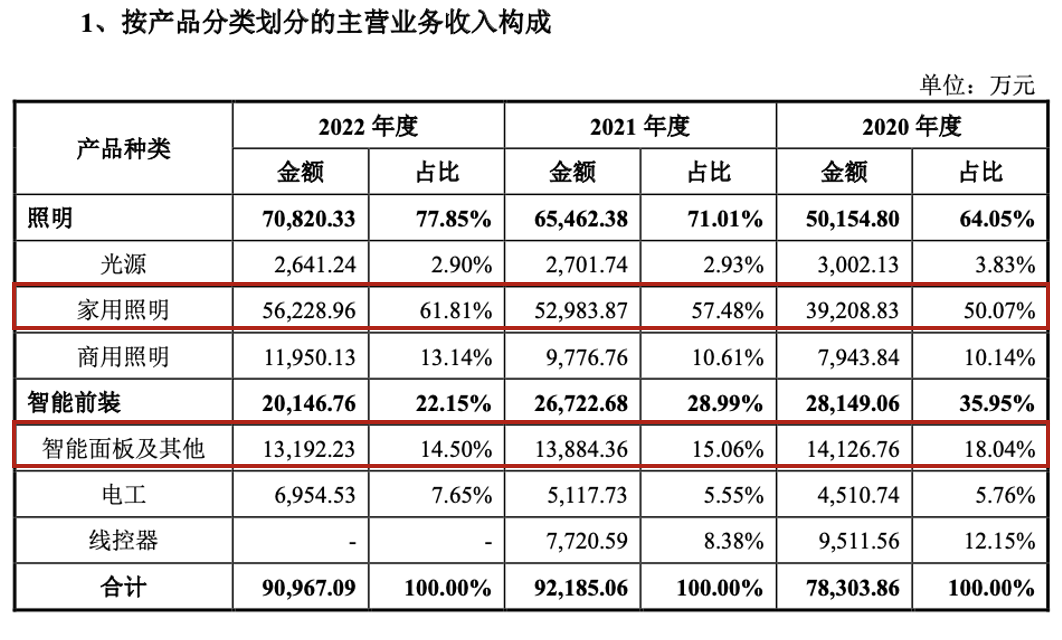

从细分产品来看,报告期内照明产品收入保持快速增长,尤其是家用照明贡献力度由2019年的3.92亿元提高至2022年的5.62亿元,而智能前装业务整体下滑,其中智能面板及其他略微下滑,而线控器业务在2022年停产。

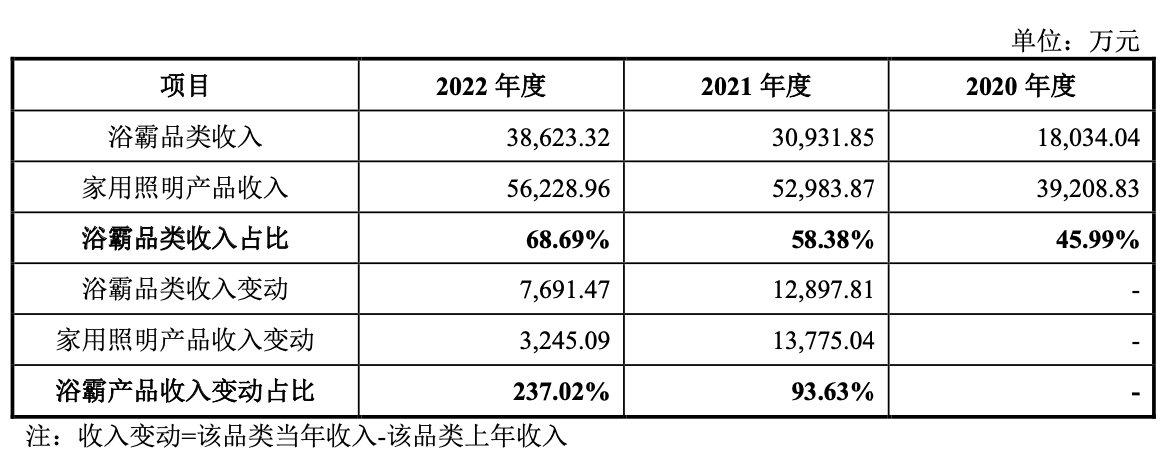

更具体来讲,浴霸产品功不可没,报告期内涨幅近2亿元,2021年、2022年其收入变动占比分别高达93.63%、237.02%,美智光电解释为,一方面浴霸产品面世及普及较晚,市场存量空间较大。公司在业内较早推出新一代风暖浴霸/风冷凉霸并不断进行产品迭代升级,报告期内市场占有率逐步提高;另外公司不断加大自营电商渠道建设,并选择浴霸产品作为线上销售的主推产品。

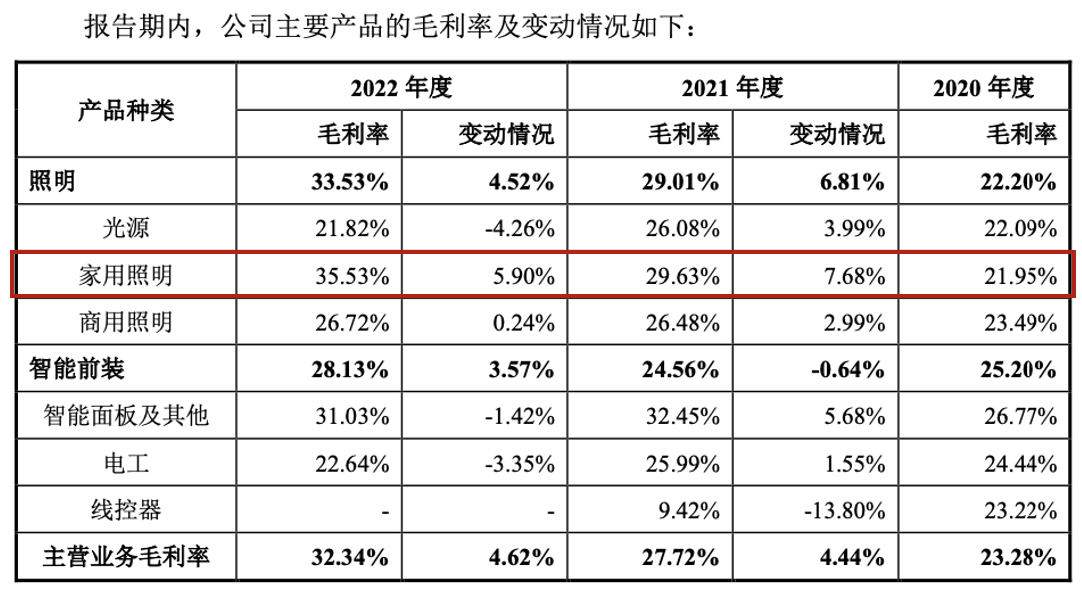

而浴霸加线上直销模式也直接带动了家用照明产品的毛利率的大幅提高,报告期内分别为21.95%、29.63%及35.53%,而家用照明产品收入占比的提升进一步带动了美智光电的主营业务毛利率的上涨。

但值得注意的是,毛利率虽高,但背后的付出也不会少,由于公司大力发展线上自营电商业务,宣传推广投入也在同步加大,报告期内促销推广费分别为1761.21万元、5427.18万元、8014.47万元。

此外,界面新闻记者还注意到,受终端房地产行业宏观政策调控、房地产企业资金链条收紧、去库存压力增加等因素影响,报告期内线下工程经销收入整体呈下降趋势。线下工程经销模式为公司通过经销商向大型房地产客户销售。报告期内收入分别为3.27亿元、3.02亿元及2.53亿元。

OEM采购为主,轻资产运营

对比前后两次IPO,美智光电募资、募投项目未发生变化,公司拟募资5.06亿元,投向智能前装产品生产基地建设项目、品质测试中心建设项目、研发中心建设项目、渠道建设项目,分别拟投入募资1.61亿元、7872.5万元、1.47亿元、1.2亿元。

其中智能前装产品生产基地建设项目计划在江西省贵溪市工业园1号现有地块建设生产基地,拟新建3栋建筑用于项目建设,建成投产后,可形成年产照明及智能前装产品915万台。

招股书显示,报告期内,美智光电照明及智能前装产品的产能分别为1148.86万个、1026.91万个、782.77万个,整体呈现下滑趋势。然而,公司实则以OEM模式为主,真正投入量产的规模远低于OEM模式。

OEM即原始设备制造商(Original Equipment Manufacturer)的缩写,基本含义为品牌生产者不直接生产产品,而是利用自己掌握的关键的核心技术负责设计和开发新产品,控制销售渠道。

因此,美智光电实则依靠美的品牌进行轻资产运营。报告期内,公司资产总额分别为 8.75亿元、9.67亿元及9.63亿元,其中非流动资产分别仅5360.06万元、5910.51万元、7592.03万元,更进一步固定资产分别为3117.55万元、3433.01万元及2946.51万元。

界面新闻记者注意到,OEM模式之下,美智光电在产业链中非常有话语权,具体表现为,公司向供应商采购主要通过票据结算、客户向公司采购主要通过“先款后货”模式结算,经营性应付项目远高于经营性应收项目。

经界面新闻统计,报告期内美智光电应付项目(仅选择应付票据、应付账款)分别为3.59亿元、3.38亿元、3.65亿元,而同期应收项目(仅选择应收票据、应收账款)分别为0.87亿元、0.97亿元、0.46亿元。

因此,美智光电的创现能力表现不错,报告期内经营活动产生的现金流净额分别为2.04亿元、0.89亿元、1.32亿元,且高于同期净利润。截至2022年末,美智光电的货币资金达到7.63亿元,占流动资产的比例为86.03%。

此外,2022年,美智光电还进行现金分红5194万元。

评论