文|新能源产业家

两年前,宁德时代用一场发布会叩响了钠电产业化的扳机。2023年,钠电终于迎来了它的高光时刻。

原因无他,地球上钠资源储量是锂资源的数百倍。当碳酸锂价格疯狂上涨,车厂直言是在给锂矿打工时,钠的成本优势就极为可观,产业化进程也因此加速。

上海车展前夜,奇瑞和宁德时代共同官宣了钠电池品牌 “ENER-Q”。2月23日,中科海钠召开发布会,推出三款钠离子电池产品,并且其高能量密度电芯产品也应用在思皓 EX10 花仙子-A00 级短途车。在动力电池领域大规模上量,是钠电池产业爆发性增长的基础。但对于钠电上下游而言,此时的焦虑感远远大于兴奋感。

原因在于锂价的大幅波动,钠电池成倍放大的价格优势,在不断下跌的行情中反过来成倍被削弱。据上海钢联4月26日发布的数据显示,电池级碳酸锂均价已经连续三日报18万元/吨。

“年初,钠电可能是一个暴利行业,哪怕还没有形成规模的情况下,毛利率依旧很高,但是到了最近,如果碳酸锂真的到10万元每吨以下,工厂是否还有信心投产十几个GWh?”青钠能源董事长王子煊表示,这就考验(从业者)对碳酸锂价格的预判、胆量和勇气。

钠电到底能否成为下一个大风口?错过锂电行情,如何抓住钠电?从业者的胆量和勇气将来自何处?

01、成本!成本!还是成本!

答案可能要从制造一线去寻找。

在近日的高工钠电峰会上,嘉宾讨论最多的问题就是成本与利润,从材料、电芯到制造,每一环节的成本都细细核算。

因为钠的制造成本,决定着电池厂是否要继续大规模投资产线。但是其成本不取决钠的原材料价格,而是取决于碳酸锂。

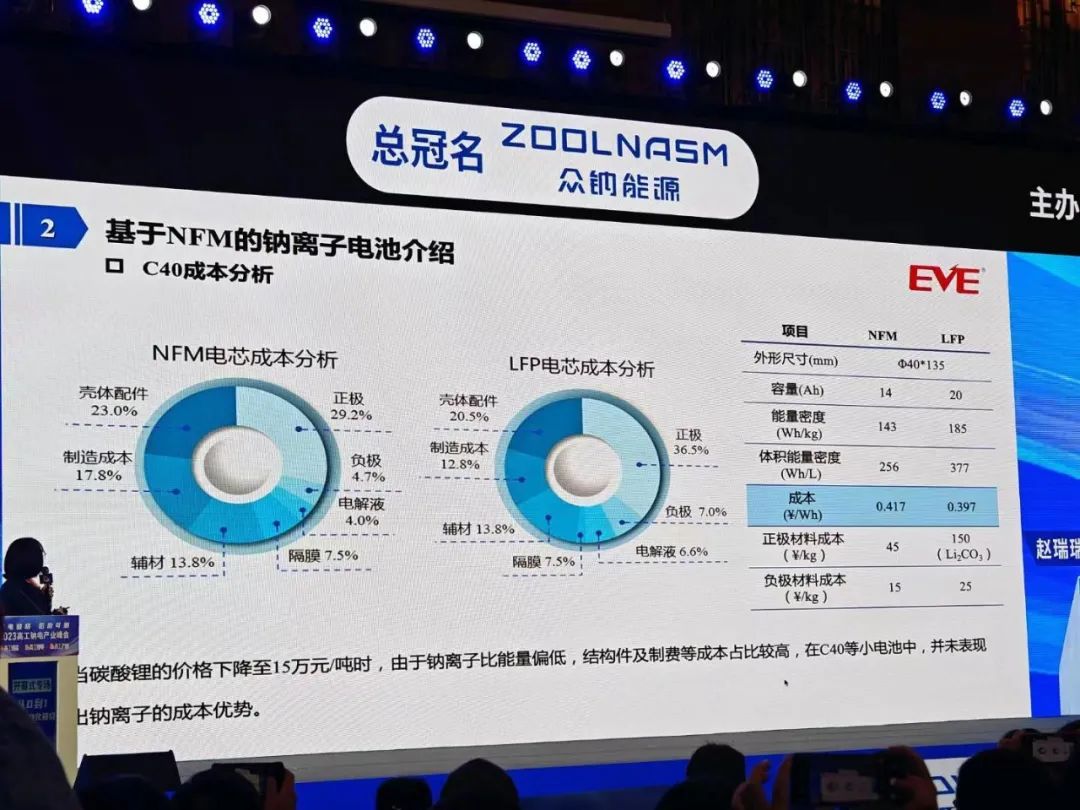

“当以碳酸锂20万元/吨的价格进行核算,NFM体系下的钠电和锂电的成本还不相上下。”亿纬锂能中央研究院副院长赵瑞瑞说。

价格来到15万元/吨以下时,相比能量密度更高的锂电池,钠电池的成本优势就消失了,不仅会失去小动力电池的市场,并且在储能领域基本不可用。

图:亿纬锂能对钠离子电池的成本测算

不仅如此,尚未规模化生产的钠电池,辅材、结构件及制费占比超过了60%,而锂电池仅有43%。“所以钠元素本身的降本空间已经很小,只能通过电池进一步做大、降低制费及提升能量密度降本。”赵瑞瑞说。

不过不同动力电池厂的成本曲线差异很大,因为所针对的场景不同。

星恒电源是国内两轮车领域的上游公司,其钠电负责人谈亚军以钠电正极、负极、电解液分别为3.5万元、2.5万元、1.5万元为基础,测算出钠电和锂电的成本交叉点,是在碳酸锂为6万元每吨左右。

他表示,“除了成本优势,钠电还拥有低温性能好、电池倍率高等优势,因此2025年在两轮车市场的渗透率将达20%以上。”

负极材料公司鑫森炭业给出了更精确的测算。创始人何天丰说:“目前层状氧化物正极路线的电芯材料成本约为0.58元/Wh,未来将下降至0.41元/Wh,聚阴离子路线的电芯材料成本现有市场价为0.61元/Wh,未来将降至0.39元/Wh。”

层状氧化物体系钠电池的成本结构表

他预计,2023年,中国的钠离子电芯企业有望实现3-8GWH的钠离子电池的出货。钠电若能实现市场价格<0.6元/WH,市场需求将出现爆发式增长,市场渗透率将大幅提升。

梳理来看,各方的共识是要将电芯材料成本降至0.3-0.4元/Wh,克容量达到100左右,钠电才能呈现出爆发性增长。

值得注意的是,作为钠电池的三条技术路线之一,普鲁士系的技术在会上基本不被提及。据新能源产业家了解,这条路线被多数下游厂商放弃,因为普鲁士系的钠电池生产及后续使用过程中可能会产生有剧毒的氰化物。

02、还未完成从零到一

价格还不是唯一的焦虑因素。钠电产业化虽至元年,但上下游仍然还不成熟。

不同的技术路线使得钠电池的电压平台不同,下游储能公司就不得不选用多型号的逆变器来适配,研发更复杂的BMS电源管理系统。

对于整车厂,要应对钠电池1-2V的电压压差,不仅要从逆变器入手,更要钠电池厂商去配套汽车三电系统的设计,而目前还少有公司能够做到。

钠电池目前也没有统一的形态共识,这会影响量产的速度。

在制造端,圆柱电池的产能会超出方形电池的6倍以上,一条数亿元的实际产线选型后基本无法变动,产业链各方必须做出选择。

众多急需解决的问题,使得钠电的前景更加扑朔迷离。中科海钠总经理李树军直言,“钠电产业现在远远没有完成从0到1。到达百GWh时代仍然还需要3-5年的时间。”

从零到一的速度取决下游应用的发展,所有成本核算也都是基于特定领域的市场需求。

正如李树军所说:“中科海钠最早也不是想从材料-电芯-电池都做的公司,而是因为下游特定客户的需求反过来促进其对钠电材料、制造的布局。”

事实上,钠电真正的对手,其实还不是锂电,而是铅酸电池。

现阶段,钠离子电池在储能、中低续航里程电动车、工程车、小动力等细分市场的应用需求潜力比较大,这也是由钠电的性能特点决定的。

据天风证券统计,钠电整体性能与锂电接近,能量密度稍逊,但低温、安全和倍率性能突出。对比铅酸电池,钠电池的循环寿命更是有绝对的优势。

对于钠电规模化,易事特董事长何佳表示,现在钠电池关键是有人用,没有用户使用就毫无意义,只要盯着铅酸电池市场就行了。“未来钠电池会对铅酸电池实现全面替代。”

值得一提的是,聚阴离子路线代表性公司之一众钠能源,就推出了仅售599元的聚钠1号,搭载NFS-A1软包电芯。聚钠1号几乎是贴着“”铅酸电池”打,常温循环寿命、单体电芯能量密度均是铅酸电池的三倍以上。

目前铅酸电池主要在两轮车市场应用,并占据着主导地位,出货量占比在2021年超过了70%,锂电池只在中高端两轮车有使用。

爱玛研究院院长肖冰说,“钠电在两轮车的应用非常可观。但要解决的是成本问题和可靠性问题。其中还有很多不稳定的因素。“

爱玛、新日和雅迪是已推出钠电池或钠电两轮车的公司,三家电动车品牌占据两轮车市场份额60%以上。

总体而言,在不同细分场景之下,钠电的表现会很优秀,会对铅酸电池这一大市场进行大量替代,对锂电池无法覆盖的低端市场进行补充。

评论