文|云酒网

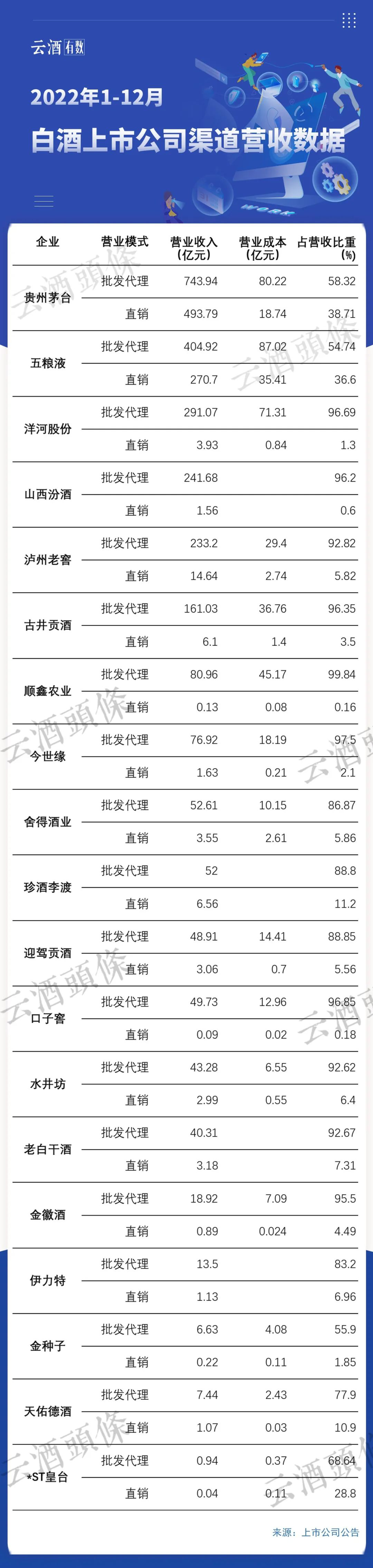

4月,各家酒企纷纷发布财报。其中,贵州茅台公布直销收入近500亿元,“i茅台”卖了近119亿元;五粮液直销收入逼近300亿元;泸州老窖、今世缘、口子窖、金种子酒等直销收入较去年也有所增长。

2022年白酒行业竞争更加激烈,各名酒企业都在“产品、品牌、渠道、营销模式”等方面不断创新与优化,“深入推进渠道改革”已经成为各家年报中的高频词汇。通过梳理各家年报内容,可以直观的感受到酒企渠道变革已是大势所趋,“提直降代”已成为酒企增厚利润、推动业绩增长的重要驱动力。

直销“战场”逼近500亿

从直销收入占营业收入比重来看,在20家上市白酒企业中,2022年贵州茅台直销收入达到493.79亿元,占营业收入比重最高,达到38.71%;五粮液位居第二,直销收入达270.7亿元,比重达36.6%;其余18家上市酒企直销收入占营业收入比重皆在0.18%-28.8%之间。

从直销收入增长速度来看,贵州茅台仍旧位居第一,其直销营业收入比上年同比增加105.49%;泸州老窖排名第二,增速达64.17%;第三名是今世缘酒业,增速达37.14%。

从规模来看,贵州茅台、五粮液、泸州老窖等企业的直销营收数据还呈现出了两个特征,一是几乎是所有名优酒企都在直销这一市场份额上不断加码;二是贵州茅台已经凭借一己之力将直销“战场”的市场规模,扩大到了近500亿元。

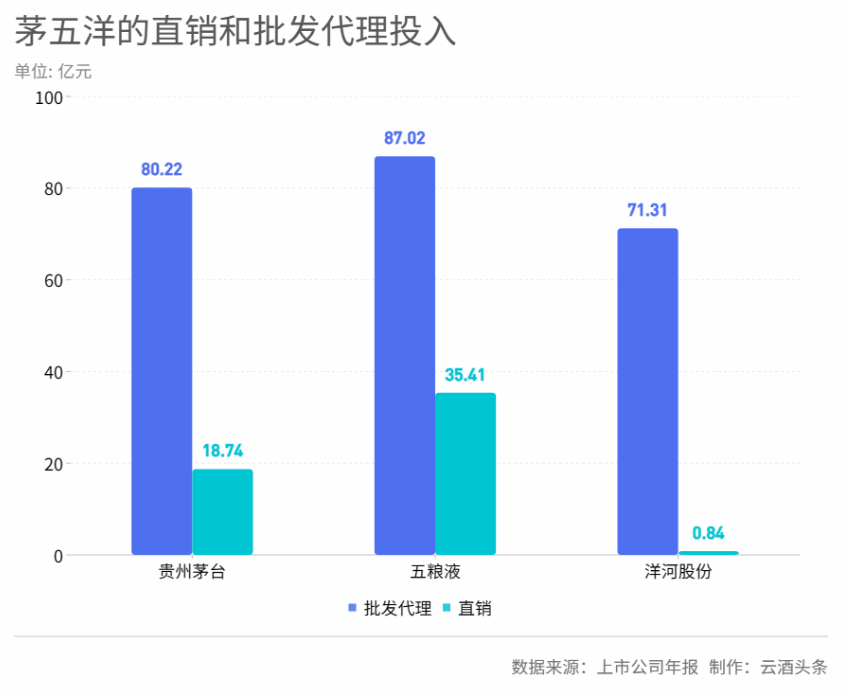

从营业成本来看,各家酒企也呈现除了不同的特征。以茅五泸为代表,贵州茅台在直销和批发代理的投入占比上仍旧偏向批发代理,但其直销的利润却十分可观,仅18.74亿元的投入为贵州茅台带来了近500亿元的利润和高达38.71%的占比。

换言之,贵州茅台之所以能够用较低的成本换取高额利润,除了“i茅台”等平台的贡献,根本原因在于其强大的品牌号召力和公认的品牌价值。

与此同时,洋河股份却呈现出了完全不同的风貌。洋河股份在批发代理和直销上的成本投入分别为71.31亿元和0.84亿元。这意味着其销售渠道仍以批发代理为主。而五粮液则介于贵州茅台与洋河股份之间,其批发代理和直销成本投入分别是87.02亿元和35.41亿元,投入较为均衡,呈现出一贯的稳健风格。

再看泸州老窖,与其直销收入增加不同的是,经销商数量在下降。年报显示,截至2022年末,国内经销商数量达到1703家,同比减少4.49%;国外经销商数量达到126家,同比减少14.86%。

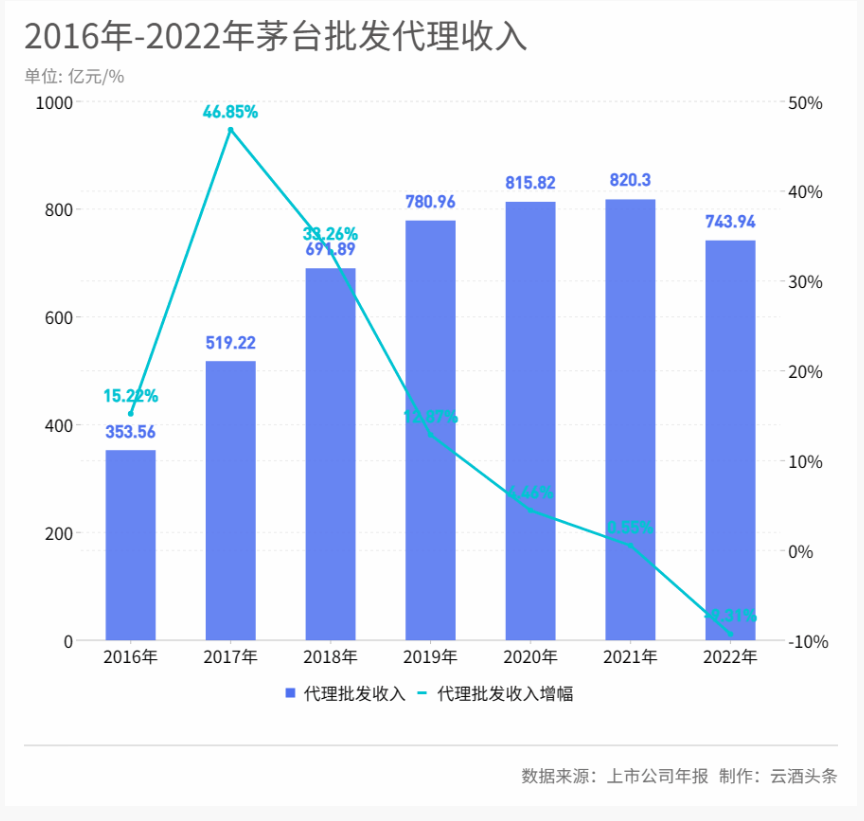

茅台代理营收6年来,首次出现负增长

值得注意的是贵州茅台和金种子酒,此两家酒企在2022年的批发代理营业收入比上年都有所减少,而直销营业收入比上年都有所增加。如贵州茅台批发代理营业收入较上年减少9.31%,其直营收入却同比增加一倍;金种子酒批发代理营业收入较上年减少8.04%,其直销收入却比上年增加了25.78%。

这说明贵州茅台与金种子酒都在不断提高直销收入占比,降低对代理经销商等渠道的依赖。以贵州茅台为例,早在2012年,贵州茅台就开始了自营渠道建设。彼时,茅台销售公司在全国31个省会城市及直辖市建立全资自营公司,开启了自营渠道建设之路。

2015年,贵州茅台砍掉大区制,实行省区经理负责制。渠道建设顺应行业趋势,呈现由公务消费向商务消费、专营专卖向直营直销的转变。

2022年3月底,贵州茅台数字营销平台“i茅台”上线试运行。“i茅台”的出现,为其直销收入贡献了巨大力量。据贵州茅台年报显示,2022年“i茅台”收入118.8亿元,超出其直销收入的五分之一。

而贵州茅台代理营业收入较去年减少的9.31%也同样值得寻味。通过梳理贵州茅台2016年-2022年年报发现,这是贵州茅台自2016首次列出直销和批发代理收入以来,批发代理收入首次出现负增长。

据年报显示,2022年年末贵州茅台国内经销商总数2084家,减少5家;国外经销商105家,增加1家。2021年贵州茅台国内经销商增长了43家。2020年贵州茅台国内经销商大幅减少331家,国外经销商减少1家。

再看金种子酒。如果要提2022年金种子酒有何大事,一定绕不开华润的入驻。金种子酒借助与华润战略重组的机遇,在一定程度上解决了资本扩张、品牌提升、渠道拓展等问题。

据了解,华润集团旗下有在全国范围内拥有4000多家门店的华润万家商超。此外,金种子酒可嫁接华润啤酒在多个省份市占率超60%的高密度销售网络,助力于其快速打开全国市场。这也许是金种子酒直销收入增加的关键所在。

毛利率高达96.2%,“提直降代”=提质增效

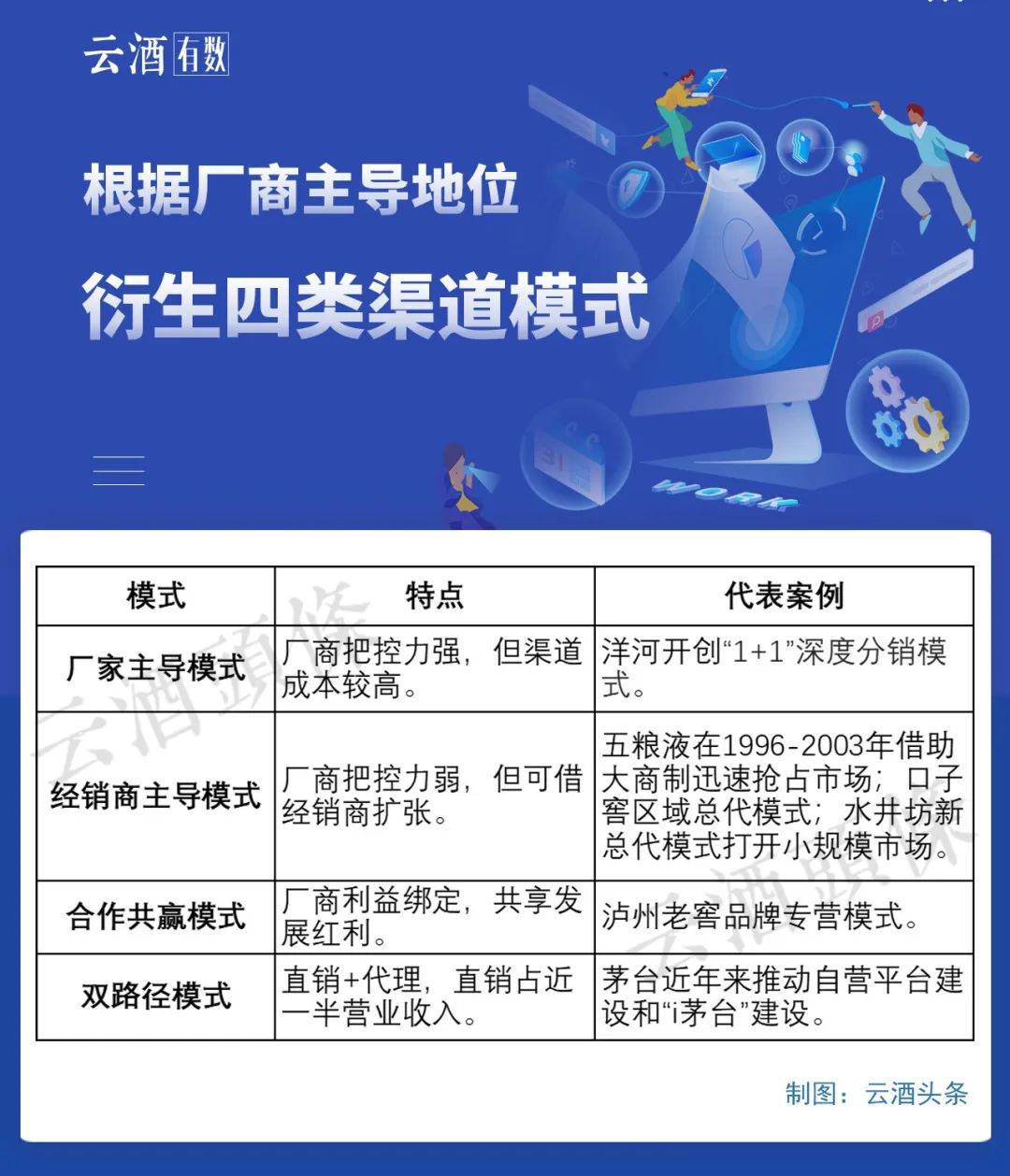

纵观改革开放至今白酒行业渠道变迁之路,白酒渠道变革的趋势特征表现已经由卖方市场转为买方市场,并正在随终端消费需求分层和技术革新加速细化。

尤其是自进入“十四五”期间以来,消费者对于产品在“健康”“品质”“服务便捷”等方面的要求越来越高,白酒产业的产品和渠道革新速度也随之不断加快。在各家年报中,渠道改革成为了高频词汇。

以五粮液为例,其年报明确表示要积极探索创新渠道合作模式,在五粮液专卖店平台实现品牌传播、消费转化、会员运营三合一,开启智慧门店运营新阶段;洋河股份也表示,也在年报中明确表示要加快推进渠道革新;今世缘也正积极向“经销+直销+线上销售”模式转变……

但无论各家酒企推进渠道改革的表现形式如何,其底层逻辑始终都在于实现渠道利益最大化和加强对渠道的掌控。

这首先体现在毛利率上。直销收入的毛利率普遍高于代理批发的毛利率。贵州茅台直销毛利率最高,达到96.2%;其次是五粮液,达到86.92%;位列第三的是今世缘,达到86.85%。

今世缘直销利润为何能够位居前列?这也许与其2022年进行的渠道改革有关。2022年,今世缘做出了重大营销变革,组建了分品牌事业部,建设“品牌+渠道”双驱动营销体系。尤其是在国缘V系的推广过程中,基于C端构建了相应的营销体系。

渠道改革动了经销商蛋糕?

尽管当前各家酒企加码直营已经成为了行业大势,但是批发代理仍旧是所有上市白酒企业赖以生存的渠道。

数据显示,20家上市白酒企业的批发代理占营业收入的比重都远远超过直销占营业收入的比重。尤其是,洋河股份、山西汾酒、古井贡酒、顺鑫农业、今世缘、口子窖、老白干酒、金徽酒、水井坊等对代理批发渠道的依赖性更强,其批发代理占营业收入比重都达到了90%以上。

其中,洋河股份、顺鑫农业、今世缘、口子窖的依赖性最高,其批发代理占营业收入比重分别达到了96.69%、99.84%、97.5%和96.85%。

这说明,批发代理等模式仍旧适应白酒市场需要。因为代理经销模式也有直营模式不可取代的优点。综合而言,一是经销模式的亲和力强,能够快速覆盖市场;二是经销模式容易得到用户的信任;三是经销模式所需要的现代化设施、条件、费用及人才相对而言要求相对较低。

尤其是,在经济下行和行业周期等叠加因素的影响下,厂商关系如果不能朝着共商共建共享的方向迈进,也将会威胁到酒企自身发展。因为酒企自身人力财力有限,直营模式并不能完全覆盖市场,取代经销商。

因此,越来越多酒企意识到本地分销+直营互补才能够实现可持续发展。例如,舍得酒业表示,要协助经销商拓展终端渠道、建立数万家终端烟酒店联盟体合作单位;同时,积极布局要客、KA、新零售等新渠道,不断扩大全国核心网点建设规模。

今世缘则实行分品牌、分产品、分区域管理,以经销制为主的同时积极推进渠道扁平化和建设开拓直营模式。迎驾贡酒表示,2023要加快代理经销的核心渠道建设,同时持续拓宽电商销售,布局直播等新兴渠道,实现较好增长。金种子酒也表示,打赢渠道改造之战,必须要加快优质经销商队伍的引进和不合格经销商队伍的淘汰,实现营销新突破……

对于酒企而言,建立“厂家+经销商+核心终端+核心消费者”的一体化关系,才能实现良性发展;对于经销商而言,要勇于打破对大品牌、大企业的惯性依赖,做好应对数字化变革的准备,才能够免于淘汰。

评论