作者 中信建投证券金融产品及创新业务部资深基金研究员 吴晓东

从北京时间5月6日(周六)晚22:15开始,一直延续到次日凌晨4:30,被誉为“全球投资界春晚”的伯克希尔年度股东大会在股神巴菲特的老家——奥马哈顺利召开。

会上,92岁的巴菲特,和他的99岁老搭档查理·芒格,以及未来的接班人非保险业务副董事长格雷格·阿贝尔(Greg Abel)、保险业务副董事长阿吉特·贾恩(Ajit Jain),总共回答了约48个问题。

本文想摘录股东大会的部分重点内容,重温巴菲特购买企业的12个坚定准则,以及谈一下自己的一点思考。

巴菲特的最新观点

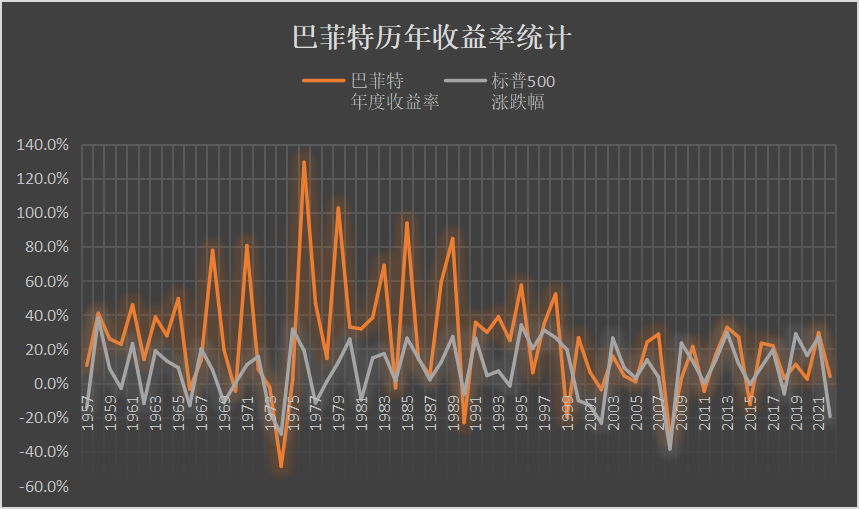

2022年对于全球的资本市场来说,都是非常艰难的一年,A股核心指数沪深300下跌-21.63%,美股核心指数标普500下跌-19.44%,而伯克希尔去年则上涨了4%。

西方石油(OXY.N)

2022年,巴菲特在传统能源股上的操作,无疑最引人注目。伯克希尔持仓总市值中,能源股的占比从2021年底的1%迅速增至2022年底的13.87%,其中雪佛龙和西方石油是其持有最多的两大股票。

在股东大会上,巴菲特也提到:我喜欢西方石油在二叠纪盆地的位置,西方石油有很多优质的油井,是一个完全不同的石油生意。在过去的几个月里,这家公司还以高于票面价值110%的价格赎回了4亿~5亿美元的优先股(注:伯克希尔在一季度减持了雪佛龙)

现在有很多炒作认为我们会把西方石油买下来,但我们并不会这么做。西方石油的管理层是我们赞赏的。未来也许我们还会增持,但目前对仓位满意。

美国银行(BAC.N)

巴菲特在2022年大幅减持了银行股,截至2022年底,伯克希尔金融股的占比已从2021年底的28%降至24%。除了美国银行还在前十大重仓,其他银行股均已退出重仓名单。

在股东大会上,巴菲特也提到:如果不是1970年的《银行保密法》迫使伯克希尔出售银行,伯克希尔很可能会成为一家大型银行集团,而不是去做保险。他喜欢美国银行,喜欢他们的管理层,将继续持有美国银行的股份。只是,美国公众对银行业的困惑可能比以往任何时候都要严重,这会产生后果。然而,眼下没有人知道这些后果是什么。

日本五大商社

日本的利息非常低,巴菲特此前在日本市场上发行了日元债券,用来购买日本五大商社的股票。短短几年时间,他没有用到自己的资金就赚到了一倍左右的回报。

今年4月巴菲特的日本之行,巴菲特透露其已将日本五大商社的持股增至7.4%,并表示这是伯克希尔在美国以外的最大投资。巴菲特表示,对这些日本贸易公司的投资是长期的,持股比例可能上升至9.9%。

在股东大会上,巴菲特也提到:投资日本(商社)的决定其实非常简单,也非常容易理解,我们可能和这五家公司都有过业务来往。从整体来看,他们在“我们打算支付购买它们的款项”上赚取了大约14%的收益,巴菲特说,同时支付了体面的股息,有些情况下还回购了股份。

巴菲特还表示,日本商社也相信伯克希尔会遵守“不增持超过9.9%股权”的诺言。这次他去日本,部分原因是为了向这些公司介绍阿贝尔,因为接下来双方可能要共事20、30、40或50年。

关于人工智能

巴菲特认为:如今AI的发展比他想象中快多了,人工智能可以做很多事,这反而让他更加担忧,因为人类没有办法完全掌控它。人类发明AI的初衷是好的,就像爱因斯塔当年评价原子弹一样,而在“在未来200年的时间里,我们没有选择,必须去接受它、应对它、使用它。AI可以改变全球面貌,却不能改变我们人的想法和行为。

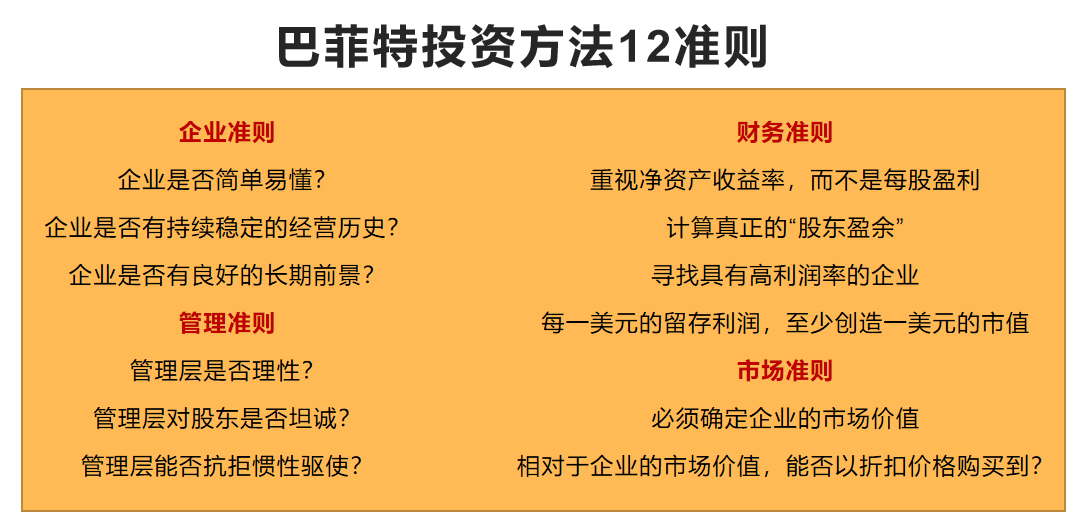

其实,在巴菲特的回答中,依然是以他投资企业的12准则为金科玉律:

伯克希尔股东大会的背景知识

大多数人对巴菲特的了解还仅限于“股神”、“巴菲特午餐”、“世界首富(2008年)”的认识,因此有必要向大家略微完整地向大家重新梳理一下巴菲特的整个投资生涯。

沃伦·巴菲特,1930年8月30日生于美国内布拉斯加州的奥马哈市。其父亲霍华德·巴菲特曾是当地的一名股票经纪人,耳濡目染之下,小沃伦从小便对商业、股票、华尔街十分熟悉,11岁时便拿出114.75美元的巨款开始买卖股票。

1950年,巴菲特在图书馆读到刚刚出版的《聪明的投资者》,仿佛看到了一道光,猛然顿悟:原来这才是真正的投资之道!于是申请到纽约加入格雷厄姆在哥伦比亚大学商学院的研究生课程。

毕业之后,巴菲特申请到格雷厄姆的投资公司无偿工作,但遭到拒绝。经过不懈的努力,直到三年后,才如愿以偿,两年时间(1954~1956)将个人资产从9800美元增长到17400美元。

1956年格雷厄姆宣布退休,巴菲特只能再度回到家乡奥马哈,完全模仿格雷厄姆投资公司,组建了自己的合伙企业,并每年公布一封信(即《巴菲特致股东的信》),这个习惯一直延续到今天。

青出于蓝而胜于蓝,直至1969年解散合伙企业时,13年间的年化收益率为29.8%,个人财富已超2500万美元。

1962年,巴菲特开始买入伯克希尔哈撒韦,他曾经与当时的大股东达成股权回购协议,但后者临时调低收购价格的行为激怒了巴菲特,进而展开报复性收购,直到1964年成为伯克希尔哈撒韦的第一大股东(逐渐将之前合伙企业的绝大部资金投入进来,直至1969年解散合伙企业),任伯克希尔总裁,管理至今。

伯克希尔哈撒韦刚开始是一家纺织企业,但由于行业竞争加剧、效益持续下滑,经过20年的努力,巴菲特在1985年还是决定关闭了纺织厂。同期,巴菲特也为投资帝国找到了源源不断的资金流——保险浮存金。

伯克希尔的2022年报显示,去年末其账上的保险浮存金已经达到1641亿美元,而这些浮存金的成本其实可以被看作是“负”的。

在巴菲特的投资生涯中,有三个至关重要的良师益友:格雷厄姆构建了巴菲特投资的知识基础——安全边际,以及教会他如何掌握情绪以利用市场的波动。费雪教会巴菲特更新的、可执行的方法论,如何发现长期的优秀投资对象,以及集中的投资组合。芒格则帮助巴菲特认识到购买并持有好企业所带来的回报。

以每一个十年计,巴菲特都在进行自我进化,不断迭代的投资体系,再加上低成本的保险浮存金的加持,天时地利人和,最终成就了一代股神——沃伦·巴菲特。

有人说:巴菲特是幸运的,因为他赶上了难得一遇的好时代,如果将巴菲特放在如今的年代,大概率也会泯然于众人。

而我要说,我们学习、了解巴菲特,并不是一定要成为下一个巴菲特,而是尽量吸收,不断前进,努力成为最好的自己。即使再好的时代,如果不奋斗,没有能力驾驭,也终将无声无息地消逝在时代的洪流中。

最后,还是需要提一下,巴菲特十分看重的一个投资品质——耐心!投资不要整日只想着一夜暴富,要允许自己慢慢变富,最好的防御就是你自己的赚钱能力。

评论