记者|张乔遇

近日,硅谷数模(苏州)半导体股份有限公司(简称:硅数股份)向上交所科创板递交了招股书,公司拟募集资金15.15亿元,主要用于高清显示技术研发及产业化项目、智能连接芯片研发及产业化项目、研发中心建设项目及补充流动资金。

公司主营业务为高性能数模混合芯片的设计、销售。2020年至2022年(报告期),硅数股份的营业收入分别为6.55亿元、8.40亿元和8.95亿元,三年营业收入复合增长率为16.87%;净利润分别为2566.57万元、7984.70万元和1.13亿元。业绩稳步增长的背后,硅数股份账上还有超9亿元商誉及无形资产,或面临减值风险。

收购形成超15亿元商誉

2016年9月26日,硅数有限(硅数股份前身)设立,注册资本为200万元,其中嘉兴海大出资140万元,上海数珑出资60万元。截至招股书签署日,硅数股份无控股股东、实际控制人。

发行前公司共有50名股东,且股权分散,上海鑫锚企业管理咨询有限公司(下称:上海鑫锚)系硅数股份第一大股东,持有公司17.74%的股份。上海鑫锚系中青芯鑫(苏州工业园区)资产管理有限公司(下称:中青芯鑫)的全资子公司。天眼查显示,中青芯鑫成立于2016年7月27日,注册资本为10亿元。

公司第二大股东国家集成电路基金(SS)持股比例14.31%。此外,苏州红土及深创投(CS)(存在一致行动关系)也为公司股东,合计持股5.86%。

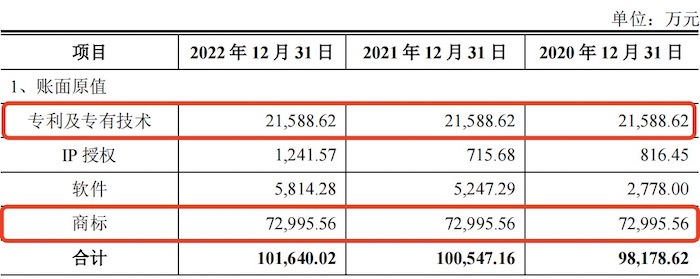

界面新闻记者注意到,硅数股份账上存在大额无形资产商誉,或成为高悬于头顶的“达摩克利斯之剑”。报告期各期(2020年至2022年)硅数股份无形资产的账面原值分别高达9.82亿元、10.05亿元和10.16亿元;商誉账面原值高达15.94亿元。

高额无形资产、商誉背后系源于硅数股份数年前的一次收购行为。2017年,硅数股份收购硅数美国100%的股权,属于非同一控制下的企业合并,合并对价26.35亿元,合并日硅数美国可辨认净资产公允价值为10.40亿元,差额15.94亿元计入商誉。

同时,硅数股份按照评估的公允价值确认了无形资产-商标、无形资产-专利及专有技术。报告期各期,硅数股份无形资产-商标的账面原值均分别为7.30亿元、无形资产-专利及专有技术均达到2.16亿元,成为公司无形资产的重要组成。

已计提商誉、无形资产减值准备超15亿

实际上,硅数股份本就是为了硅数美国的收购而设立。前述提到,硅数股份由嘉兴海大、上海数珑共同出资设立,嘉兴海大的执行事务合伙人山海资本实则才是该次收购的投资发起方。

2016年3月,山海资本作为普通合伙人发起设立嘉兴海大作为本次收购的并购基金;2016年9月嘉兴海大和作为员工持股及预留激励平台的上海数珑共同设立硅数有限,由硅数有限设立山海开曼,山海开曼根据美国特拉华州法律出资设立Merger公司作为该次收购的特殊目的公司。

2017年1月,硅数有限的原股东嘉兴海大以及新股东深圳鑫天瑜、宁波经瑱、嘉兴乾亨、合肥润信以货币方式对硅数有限进行增资,增资款作为收购硅数美国的资金来源。

被收购以来,硅数股份已对硅数美国计提9.71亿元的商誉减值准备,对无形资产-专利及专有技术、无形资产-商标合计计提5.82亿元减值准备。截至2022年,硅数股份商誉账面价值为6.23亿元、无形资产-商标、无形资产专利及专有技术的账面价值分别为6.23亿元、2.84亿元和1207.37万元。

招股书显示,硅数美国于2002年成立,主营业务为开展芯片销售和研发,截至2022年,硅数美国的营业收入为1.21亿元,但净利润却亏损325.25万元,

IPO前,硅数美国还存在金额在1000万元以上的重大合同纠纷仲裁未解。据招股书披露,硅数开曼、硅数美国作为申请人请求裁决被申请人V-Silicon International,Inc.、V-Silicon,Inc.、VSilicon Semiconductor(Hefei)Co.,Ltd.违约并向申请人支付564.91万美元。

硅数股份表示,公司已于2019年全额确认相关资产减值损失,上述仲裁对公司持续经营无重大不利影响。

存货跌价准备大增350%

硅数股份是一家提供高性能数模混合芯片的企业。2020年至2022年,硅数股份的营业收入分别为6.55亿元、8.40亿元和8.95亿元,三年营业收入复合增长率为16.87%;净利润分别为2566.57万元、7984.70万元和1.13亿元。

据招股书披露,公司已开发的产品覆盖DP、eDP、USB、HDMI、MIPI等高速信号传输协议,能够实现在个人电脑、显示器、VR/AR、汽车电子、视频会议系统等多元化的终端场景的高清显示和高速智能互联全覆盖解决方案。

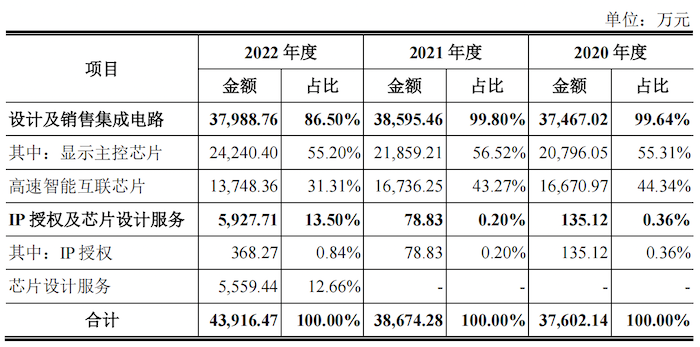

收入构成来看,硅数股份的收入主要来自设计及销售集成电路(显示主控芯片、高速智能互联芯片)、IP授权及芯片设计服务两大类,公司设计及销售集成电路收入占报告期主营业务收入的平均比重已超95%,系最主要的收入来源。

作为一家通过Fabless模式开展业务的集成电路设计公司,硅数股份将晶圆制造、封装测试等生产环节分别交由晶圆代工厂和封装测试厂完成。由于晶圆制造、封装测试均为资本及技术密集型产业,行业集中度较高,因此硅数股份上游供应商较为集中。

报告期各期,公司前五大供应商主要为台积电、日月光集团、联华电子等,各期合计采购晶圆、封测及KGD(已知合格芯片)金额分别为3.61亿元、3.50亿元和4.88亿元,采购占比分别为94.96%、95.62%和97.46%。

受芯片生产周期较长且供应商集中、业务规模不断扩大和上游产能紧张的情况下,硅数股份加大备货,使得报告期存货余额较大。

2020年,公司存货账面余额为1.50亿元,2021年增长23.34%至1.86亿元,2022年再次大增88.89%至3.51亿元,2022年公司计提的存货跌价准备同比增长351.43%至4403.45万元,计提比例为12.56%,较2021年增加了7.3个百分点。

对此,硅数股份表示:2022年下半年以来,消费电子周期需求下行,客户库存消化压力较大,公司下游客户下单和提货趋于谨慎,公司对部分存货全额计提了跌价准备。

具体来看,硅数股份的存货主要由原材料和库存商品构成,2022年库存商品占存货比重为25.36%,原材料占存货的比重从上年24.03%大

评论