文|能链研究院

一项技术,领先市场半步是先驱,但领先十步就可能是先烈。存在多种技术路线的锂电池,同样逃离不开这个规律。

7月5日,韩国调研机构SNE Research发布了最新的全球动力电池行业TOP10排名,2023年1-5月,宁德时代、比亚迪继续占据前两名,份额分别为26.3%、16.1%,同比增速在所有动力电池供应商中位居前列。韩国“三杰”的LG、三星和 SK On,只有LG能源保持了小幅增长,三星缩水了0.7%的份额, SK On的地盘丢掉了2.1%。

日本松下是唯一一家上榜的日企,排名第四,占了8.9%的份额。但曾几何时,松下则是全球锂电池的头号霸主,“统治”市场长达10年之久。

日企虽然在锂电池、电动汽车市场上,已经被中国、欧美、韩国远远地甩在了后面,但在固态电池、锂硫电池等下一代电池技术的角逐上,却是“口气”极大。近日全球车企老大丰田再一次“口出狂言”,宣布固态电池技术与商业化的最新进展——2027年将向市场投放固态电池汽车,充电不到10分钟,就可以行驶1200公里。

于是乎,有人担心:丰田会不会靠着固态电池一役,抄了中国电动汽车的后路吗?

如果你足够了解光伏、锂电池技术路线的发展历程,就不会无脑地为此忧心忡忡了。因为技术上从0到1看似是光鲜、伟大,但实际上从1到100才是最难的。这也是为什么很多企业选择领先半步,小步快跑,而不是一味追求技术的绝对先进性。

固态电池路线之争

固态电池是动力电池的终极形态,是下一代动力电池的主线。这一点,全球早已有共识。

当下,全球电动汽车驶入快车道,除了日企的丰田、日产、本田仍然犹抱琵琶半遮面,中国车企all in电动化,欧美大厂纷纷跟进,“势”能已经显现出来。但购车用户仍然存在着续航短、充电速度慢、安全性的顾虑。

固态电池就是一剂解药,优点多多,可完美化解续航、安全、温度适应性的难题。

全固态电池优劣势

首先是能量密度高,对应的是续航能力这个关键指标。相比目前主流的磷酸铁锂、镍钴锰三元正极材料和液态电解质,固态电池直接将液态换做固态电解质,甚至拿掉了中间的隔膜,让能量密度大幅提升。能量密度的高低取决于正极、负极材料的比(克)容量及工作电压范围,4.3V已经是液态锂电池的电压极限,而固态电池拥有支持5V以上的优良电化学窗口,就可以选择更高比容量的正负极材料。

更通俗的讲,能量密度跟同等质量下单次循环中嵌入、脱出锂离子的数量直接相关,理想的模式是相同质量下,单位时间内“搬运”的锂离子越多越好,越安全越好,越快越好。

比如磷酸铁锂的正极,200Wh/kg是个天花板,一般也就180Wh/kg。镍钴锰的三元正极优于磷酸铁锂,能量密度高低要看镍含量的多寡,3系、4系的三元正极跟8系高镍比就要差一截,后者能接近300Wh/kg,但300Wh/kg是液态锂电池的极限。如果说液态锂电池迁移锂离子的数量为0.5,那么,固态电池的迁移数可直接拔高到1,能量密度可倍增,突破500Wh/kg。

其次是安全性,这一点最容易理解。液态的电解质和有机溶剂易挥发、易燃烧,热稳定性较差,一旦发生泄露,起火、爆炸是难免的。而且液态锂电池在充放电过程中会出现锂枝晶生长,穿透隔膜,引发短路。相比,固态电池因为电解质是固态的,热稳定性要好很多。

最后一点,固态电池的循环性能更强,稳定性更优,可以减缓电池失活和退化过程,减缓衰退,大幅提高锂电池的循环性和寿命,理想况下可循环次数高达45000次。这一点至关重要,液态锂电池的平均使用期限只有8-10年,但固态电池寿命延长后,成本将会被大幅摊薄,电动汽车相比油车、氢燃料电池车的竞争力也会得到进一步改善。

与磷酸铁锂、三元液态锂电池从千军万马中闯出来一样,固态电池也有路线之分,从正极、负极材料到电解质,选择不同,也意味着走不同的路,对应不同的性能、安全和成本。根据可商用的固体电解质的不同,固态电池分为聚合物、氧化物和硫化物三大阵营。

聚合物电解质高温时离子电导率高,接触性好,界面阻抗可控,但缺陷是低温时电导率较低,工作电压高于4V,容易发生电解,故而正在被企业舍弃;硫化物的能量密度最高,性能最佳,但工艺复杂度最高,容易与空气、水发生副反应;全球来看,采取氧化物作为电解质的企业数量最多,作为中间路线,电导率相对较高、电化学稳定性好、循环性能良好,制备环境要求低,更容易大规模生产,不过因为界面阻抗高,倍率性能受到了影响。

中国企业选择氧化物电解质路线的较多,清陶能源、卫蓝新能源、赣锋锂业等皆在此列。宁德时代选择了技术难度最高、合成工艺最复杂的硫化物。这一分支中,除了松下、三星、LG化学、美国Solid Power外,日本丰田也在此。

除了性能,成本才是最大的天堑

选择硫化物这一条路线的好处是,一旦形成突破,能很快形成技术壁垒,实现降维打击,但行业内普遍预测的大规模商用时间应该在2028年-2030年。

此时,一家企业如果把实验室数据拿出来秀,大多数情况下仅仅是个噱头。

图片来源:丰田

必须得承认,丰田在硫化物固态电池领域浸淫多年。20多年前,丰田就在固态电池领域开始沉淀专利。不仅是丰田,日本企业在固态电池领域很早就形成了专利包围。截至到2022年3月,丰田固态电池专利数量1331件,全球排名第一,同样是日企的松下控股、出光兴产两家分列第二、第三,三星、LG化学两家韩国企业的固态电池专利数量也不少,排在前十。

但锂电池的本质是制造业,研发突破只能决定技术从0到1的跃迁,但最终能不能被市场所接受,并大规模应用,产业链配套能力、可供落地的庞大市场基础才决定了从1到100的过程。通常,人们更看重前者,反而容易低估后者产业化的力量。

美国在动力电池发展上的不如意,恰恰说明了产业支撑的价值。美国虽然是磷酸铁锂锂电池的发明者,但真正将车载锂电池商业化的却是日本。

上世纪80年代,美国物理学家约翰·古德纳夫跟着英国化学家斯坦利·惠廷汉姆的步子,在锂金属电池难以落地时,探索出了钴酸锂、锰酸锂、磷酸铁锂三种正极材料,但彼时燃油车如日中天,电动汽车的市场根本不存在。

10年后的1994年,松下成功研发出了可以循环充电的锂电池,随后,松下、三洋在内的日企几乎垄断了全球消费电子的锂电池市场。因此,当年特斯拉寻找锂电池装车时,虽然一致性、安全性、能量密度要求非消费电子同日而语,但在对比了许多电池后,最终松下的18650圆柱锂电池脱颖而出。一直到2014年,全球十大动力电池供应商排行中,第一名始终是松下。

丰田虽然在固态电池技术突破上高举高打,但硫化物的技术路线决定了,除了性能外,成本、产业链配套、大市场才是肯綮之处。

同样拿美国举例,美国是轮子上的国家,几年前的奥巴马时代就喊着制造业回流,并将锂电池作为核心产业。A123曾经是美国锂电池的旗手,2004年通过将磷酸铁锂正极材料制造成纳米级超小颗粒,大大改善了倍率性能,站到了电动汽车风口之下。2009年,美国政府向A123拨款2.5亿美元,但因为美国劳动力成本高,产业链配套不足,每生产一块电池都亏钱,最终退出了市场。

从实验室到产线,存在着巨大的无法逾越的鸿沟。特别是锂电池制造链条较长,20多个工序,两周以上的下线周期,需要精密控制不同工艺、材料、环境,操作精度从微米级升到纳米级。何况,硫化物电解质的固态电池对工艺要求更为苛刻。

不仅仅是工艺突破上存在不确定性,成本上的考量也相当关键。全固态电池工艺相比液态电池变化较大,涉及新增设备、这就摊销、产品质量控制、工程验证周期长等一系列因素。其中难度最大的硫化物电解质固态电池,合成工艺更复杂,这些都导致生产成本高企,商业化路上存在巨大的不确定性。

短期看半固态,长期看锂硫电池

全固态电池能不能装车、上量,成本、经济性几乎是唯一因素。如果固态电池能够帮助主机厂降低成本,商用化也就水到渠成。

据中邮证券测算,固态电池较液态电池成本高出30%以上,预计半固态电池规模化量产后,成本也比当前的液态锂电池高10%-20%。但实际上,这一测算已经相当乐观了。能链研究院认为,全固态电池的降本还有很长的路要走,从实验室、中试线到量产,面临着界面问题、材料问题、工程问题等诸多挑战。

技术路线之争就像赛马,往往是动态变化的,谁能跑出来,谁就能占到一席之地。

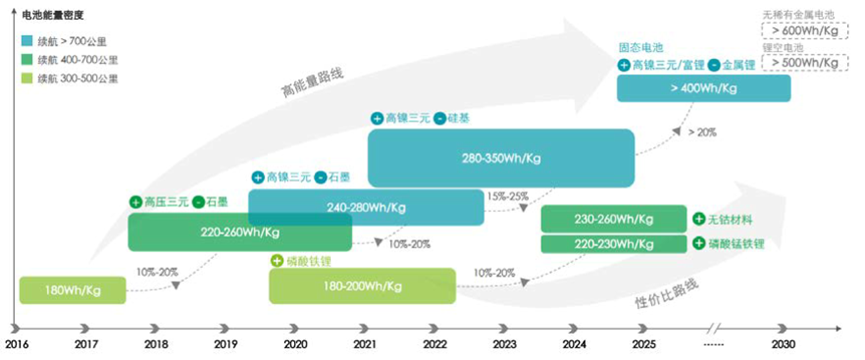

所以,国内动力电池企业大都采取了两条腿走路的策略,短期、长期都在布局。2023-2024年国内动力电池企业以半固态电池为主,逐步替代液态锂电池,正负极材料延续磷酸铁锂、镍钴锰三元材料及石墨;2025年,富硅、富锂的负极材料将得到应用;2028年,全固态电池将进入大规模量产、装车阶段,负极将使用比(克)容量更高的锂金属,能量密度突破500Wh/kg。

如果说全固态电池是“锅里的”,那么半固态电池已经是“碗里的”。

对动力电池供应商来说,既要吃着碗里的,也要看着锅里的,能量密度350Wh/kg左右的半固态电池已经开始逐步落地。清陶能源披露,与上汽集团合作研发的半固态电池,预计2025年大规模量产,续航里程1000公里+;卫蓝新能源进展更快,已经向蔚来汽车交付了首批半固态电池电芯,能量密度为360Wh/kg,是磷酸铁锂电池的2倍,单次充电跑1000公里。

除固态电池外,另外一条技术路线的锂硫电池也得到了广泛关注。

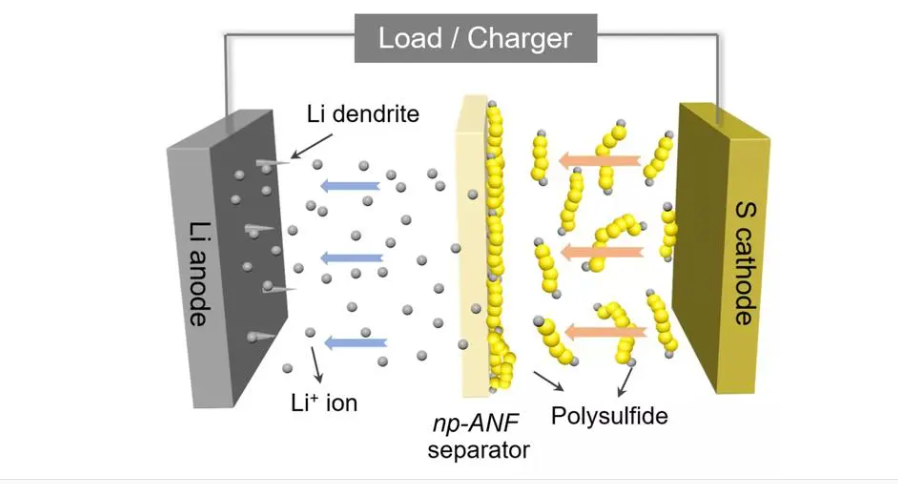

锂硫电池的正极材料采用了硫碳复合物,负极则是更为活泼的金属锂,通过氧化还原反应,完成锂离子的移动,实现充放电过程。锂的比(克)容量高达3860mA·h/g,理论能量密度高达2600Wh/kg,是石墨的10倍,磷酸铁锂电池的18倍。

还有一个更大的优点,由于没有镍钴锰等金属,锂硫电池的重量更轻,正极材料的硫也是广泛存在,获取方便,可以从硫磺里加工所得,去年我国硫磺产量900万吨,这决定了锂硫电池低成本的特点。

不过,就如固态电池存在材料、工艺难点及成本阻碍,锂硫电池在充放电过程中,正极硫体积膨胀、收缩,同样会增加风险,虽然硫碳复合物部分解决了正极体积膨胀问题,改善了离子导电性,倍率性能有所提升,但整体循环的稳定性依然需要验证。

还有一个致命的问题,液态锂硫电池在充放电过程中,硫化物会与电解质相融,让电池容量急剧下降,直接影响电池的寿命,固态锂硫电池被认为能克服这一技术性缺陷。

不管是固态电池,还是锂硫电池,相比日韩的气势汹汹,宁德时代、比亚迪等在固态电池技术路线上走得并不快,或者说嗓门上要比丰田低调得多。

但中国在全球动力电池产业链上已经拥有话语权,在材料探索、工艺、成本控制等方面积累了丰富的经验。同时考虑到2028年,中国已经有了1.03亿辆新能源汽车,保有量几乎是2022年的8倍,这些优势都是在电动汽车上落后的日韩所难以比拟的。

结论是,短期看半固态电池,长期看全固态,更长远看锂硫电池。

评论