实习记者 | 刘相君

近日,华羿微电子股份有限公司(简称:华羿微电或公司)向上交所科创版提交上市申请,拟募资11亿元。

公司是国内以高性能功率器件研发、设计、封装测试、销售为主的半导体企业,主要产品包括自有品牌产品和封测产品。

发行人选择适用《科创板股票上市规则》第2.1.2条第一款第(四)项规定的上市标准,即:(四)预计市值不低于人民币30亿元,且最近一年营业收入不低于人民币3亿元。

但界面新闻注意到,华羿微电近一年虽有大额营收,但净利润和扣非后归母净利润均为负。

净利盈转亏、毛利率远低于同行

根据中国半导体行业协会统计,2021年及2022年公司销售规模位列中国半导体功率器件企业第十三名,剔除IDM模式厂商,公司位列前五。

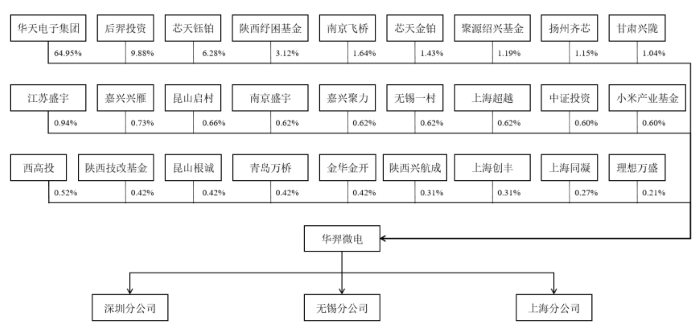

华羿微电控股股东为华天电子集团,直接持有公司64.95%股权;实际控制人为肖胜利、肖智成、刘建军、张玉明、宋勇、常文瑛、崔卫兵、杨前进、陈建军、薛延童、周永寿、乔少华、张兴安13名自然人。上述13名实际控制人对华羿微电无直接持股,除通过华天电子集团对华羿微电间接持股之外,刘建军、周永寿、常文瑛、宋勇、陈建军、张玉明、薛延童、乔少华通过芯天钰铂对华羿微电间接持股;张兴安、崔卫兵、杨前进通过芯天金铂对华羿微电间接持股。

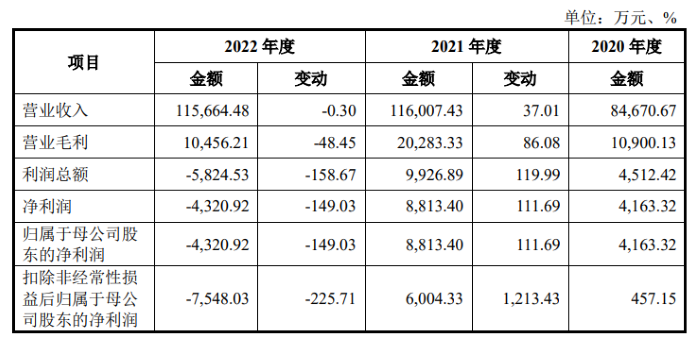

2020年至2022年(报告期),公司营业收入分别为8.47亿元、11.6亿元和11.57亿元,净利润分别为4163.32万元、8813.40万元和-4320.92万元,扣非后归母净利润分别为457.15万元、6004.33万元和-7548.03万元。净利润突然大幅下滑至亏损。

比净利润下滑更剧烈的是经营活动现金流量净额,报告期内分别为17443.11万元、4125.26万元和-16168.06万元,由正转负急剧下滑。如果未来公司经营活动现金流量不能得到持续改善,将会在营运资金周转上存在一定的流动性风险,公司业务发展也将会受到制约。

界面新闻还注意到,报告期内公司综合毛利率较低,最高不足18%,远低于行业平均值。2020年至2022年,公司综合毛利率分别为12.87%、17.48%和9.04%,同期可比公司平均毛利率分别为21.43%、25.75%和24.21%。2022年度,公司主营业务毛利同比减少9838.40万元,其中自有品牌产品减少3336.04万元,封测产品减少6502.36万元。

对此现象华羿微电表示“2022年受半导体行业周期性下行、下游市场需求变化等因素影响,导致公司营业收入略有减少,产能利用率有所下滑,折旧、人工等固定成本分摊增加,同时晶圆、封装材料等原材料平均采购单价上升,导致营业成本上涨,主营业务毛利有所降低”。

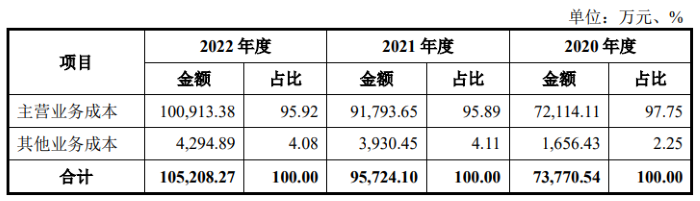

2021年,公司主营业务成本增加1.97亿元,增幅27.29%;直接材料增加1.19亿元,增幅25.78%。2022年,公司主营业务成本增加9119.73万元,增幅9.94%;直接材料增加4542.76万元,增幅7.82%。

除主营业务成本增加以外,下游市场客户订单变动也是导致公司业绩下降的重要原因。报告期内,公司主营业务功率器件封测产品的销售收入分别为4.09亿元、6.45亿元和 5.88亿元,波动较大。

此外,报告期各期末,公司存货账面价值分别为1.44 亿元、2.55亿元和4.92亿元,存货跌价准备余额分别为426.19万元、677.42万元和4995.20万元,2022年存货跌价准备余额较2021年增长637%。公司应收账款集中度也较高,报告期内公司应收账款余额前五名客户占比分别为38.54%、56.21%和45.13%。

另值得注意的是,报告期各期,公司主要产品产能利用率分别为82.45%、90.35%和65.00%,产能利用率明显大幅下降。

存重大经常性关联交易、商誉减值

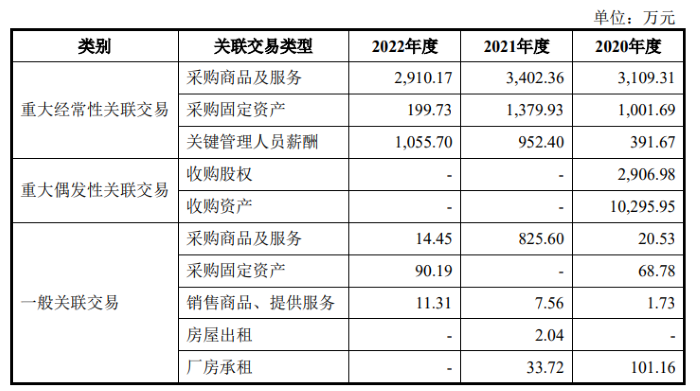

根据公司《关联交易管理制度》规定,公司与关联方发生的交易金额(提供担保除外)占公司最近一期经审计总资产或市值1%以上的交易,且超过3000万元,需经公司股东大会审议批准。根据该规定,结合报告期内公司总资产、净资产、收入规模以及公司关联交易的频率、性质、金额等,公司将1000万元及以上的关联交易认定为重大关联交易(提供担保除外),1000万元以下的关联交易认定为一般关联交易。

据招股书披露,华羿微电在报告期内存在重大经常性关联交易。2020年至2022年,公司向华天科技及其子公司采购商品和服务的交易金额分别为3109.31万元、3402.36万元和2910.17万元,占当期主营业务成本的比例分别为4.31%、3.71%和2.88%。同时,公司因扩大生产规模的需求向华天科技子公司采购少量设备,采购金额分别为1001.69万元、1379.93万元和199.73万元,占当期主营业务成本的比例分别为1.39%、1.50%和0.20%。

截至2022年年末,发行人的商誉账面价值为2537.67万元,系公司2017年收购西安后羿半导体所形成。商誉包括核心商誉以及因确认递延所得税负债而形成的非核心商誉。针对非核心商誉,报告期各期随着递延所得税负债的转回,公司计提同等金额的商誉减值准备;针对核心商誉,公司在每年年度终了进行减值测试。2022年,公司对商誉计提减值准备1618.86万元。

公司2017年收购西安后羿半导体时确认了商誉,并按照评估的公允价值识别了相应的无形资产。2020年收购南京紫竹时,公司亦按照评估的公允价值识别了相应的无形资产。如果未来由于宏观经济、市场环境、产品需求等因素发生重大不利变化,且公司未能采取积极有效措施进行应对,导致经营业绩未达到预期,则可能导致核心商誉及无形资产进一步减值,从而对公司业绩造成不利影响。

评论